上期(第二十一期:可转债专题1——提一个用机器学习研究可转债定价的思路)简单介绍了小编打算使用机器学习研究可转债定价,研究之前,有必要对可转债的定价逻辑进行梳理。

温馨提示:不熟悉可转债的读者生读可能会有不适感,多喝热水或能有所缓解。

国内可转债定价估值比较复杂,涉及债券和多个奇异期权,总之就是一个普通的可转债加上了一个卖出看涨期权、一个买入看跌期权和一个神奇的下修期权。

所以我们先不考虑转股这块,先从最简单的含有强赎和回售条款的普通债券来看:

1、callable bond(含有强赎条款的普通债券)

A. 有利于发行人

B. 利率下行、债券价格上升时赎

C. 价格的天花板

含有强赎条款的债券被称作callable bond,它代表发行人在符合一定条件时有权赎回债券,是赋予发行人的一种权利,发行人当然会在对自己有利的情况赎回债券,比如市场利率下降,发行人就赶紧赎回债券,用更低的利率重新新债。

熟悉期权的朋友应该清楚call代表看涨期权,put代表看跌期权,强赎条款相当于给发行人一个买入看涨期权,相对的,债券的持有人就是对应卖出了一个看涨期权。

不了解期权也不会对理解含权债券产生阻碍,只需明白由于这个条款有利于发行人,也就不利于债券持有人,因此债券持有人在给债券估值时要比不含权的普通债券低一些,即:

含强赎条款的债券价值 = 不含权债券价值 – 强赎权利的价值

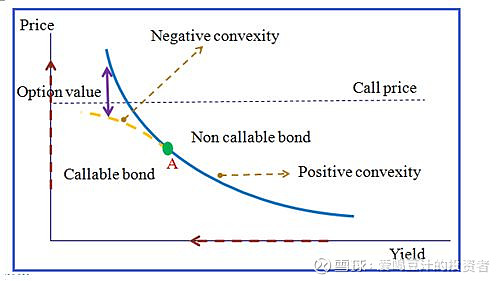

从图上来看:

横轴是债券的收益率Yield,纵轴是债券价格Price,蓝线是不含权的普通债券的价格与收益率关系图,债券收益率越低,债券价格越高。黄色虚线是加入了强赎条款以后,债券价格的上升有了天花板,即强赎价格。收益率降低时,含权债券价格上升的速度就会慢于不含权债券,两者的差距就是强赎权利的价值。

2、putable bond(含有回售条款的普通债券)

A. 有利于债券持有人

B. 利率上行、债券价格下跌时回售

C. 价格的地板

类比callable bond,含有回售条款的普通债券被称为putable bond,是指满足一定条款时,债券持有人有权将债券按一定价格回售给发行人。这是赋予债券持有人的权利,往往可以作为债券价格下跌时的一个保护。

可以看作是给持有人的一个买入看跌期权,当然,对于发行人来说,是一个卖出看跌期权。

由于这个条款有利于债券持有人,因此在估值是会高估一点。即

含回售条款的债券价值 = 不含权债券价值 + 回售权利的价值

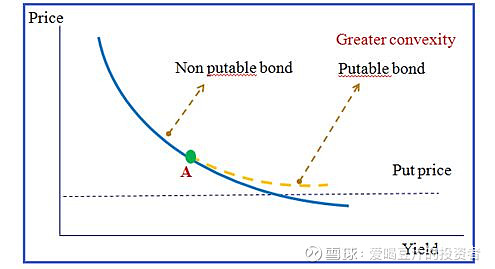

从图上看:

在债券收益率继续上升,债券价格下降时,黄色虚线部分代表的含权债券价格降幅小于不含权债券,并且回售价格就是下降的最底线,形成了一个地板价格保护。

总之,

含强赎和回售条款的债券价值 = 不含权债券价值 - 强赎权利的价值 + 回售权利的价值

3、含强赎和回售条款的可转换债券

对比含强赎和回售条款的普通债券,可转债的问题要复杂的多。复杂的原因一是由于转股条款使得可转债同时具有股性和债性双重属性,二是发行人的利益诉求发生改变,原本发行人愿望是少付利息,现在发行人更愿意只还利息,也就是促进转股。

如果把一个可转债拆成一个债底和一个转股看涨期权,强赎和回售条款不仅影响债底的估值,同时影响转股期权的估值。好在对估值的影响方向与普通债券是一样的。

第一个影响与市场利率有关,之前小编已经介绍过了,第二个影响是和正股价格有关,比较复杂。并且这两种影响的强弱也会随着正股价格改变而改变。

可转债对应的正股价格越高,可转债的股性越强,正股价格越低,可转债的债性越强。回售条款比较好说,因为发生回售时,一般情况是可转债正股价格大幅低于转股价格(如:转股价格的70%)的时候,这个时候可转债债性很强,因此,可以当成含回售条款的普通债券考虑。(由于其他因素触发的回售先不考虑)。

而强赎条款触发的时候,往往是正股价格大幅高于转股价格(如转股价格的130%),可转债股性更强,此时,强赎条款对转债价格不再是天花板限制,而是变成督促转股的方法,此时,强赎条款对转债价格是否还有抑制作用仍有待探讨。

认为强赎仍有抑制的理由可能是:转债大规模转股使正股的流通盘大幅增加,稀释了每股收益,会导致股票价格承压。

此时之前的两个期权的估值就会变得极为复杂。

不过单纯转股条款对于可转债估值的影响方向还是比较好确定的,条款有利于债券持有人,对持有人来说相当于一个买入看涨期权。

在加入正股价格或是转股溢价率这一维度的图像小编能力有限,不太会画了,有能力的朋友可以自己试着画一画。

4、再加上下修条款。

加入下修条款的可转债定价就更加复杂了,下修条款既是发行人的权利,发行人有权决定是否下修可转债,但是这个条款同时又对转债持有人有利,下修转股价后,会大幅降低转股溢价率,提升可转债价格。

因此,从期权的角度来看,如果把下修条款单纯的看作一个对于发行人的买入看跌期权,对于债券持有人的卖出看跌期权,在计算可转债价值时减去这个期权的价值,就显得不是那么合适了。

站在债券持有者的角度,这个期权的价值还是应该是正的,并且正股低于转股价格越多,这个价值就越大。

2019年10月6日

写于:北京市朝阳区

$上证指数(SH000001)$ $创业板指(SZ399006)$ $中证500(SH000905)$

@今日话题@持有封基 @饕餮海@富投网 @鲨鱼投资者 @优美 @珞灿 @猎人投资笔记

文章同步更新在公众号:爱喝豆汁的量化投资者

微信号:investorSean

关注公众号,下载完整数据