一键布局消费,认准“消费龙头”!【场内 516130 / 场外 A:501090;C:009329】

近期,市场对国内消费恢复性增长的预期不断升温,消费股获得热捧,其中,白酒股在资金的青睐下逐渐走强,此外,随着元旦、春节等假期的不断临近,白酒业绩预期回暖,如何把握白酒板块未来的投资机会也成为投资者关注的热点话题。

超七成白酒股月内获大单资金青睐

12月份以来,白酒板块持续走强,数据显示,在12月1日至12月8日的6个交易日中,白酒板块累计涨幅达7.99%,大幅跑赢同期上证指数(涨1.46%)。个股来看,白酒板块内20只个股期间全部实现上涨。

与此同时,大单资金也积极布局白酒股,12月1日至12月8日,白酒板块内有15只个股期间呈大单资金净流入态势,占比超七成,合计净流入54.38亿元。

对此,川财证券首席经济学家、研究所所长陈雳在接受《证券日报》记者采访时表示,随着疫情防控政策的优化,消费板块迎来市场的投资热点,白酒行业是最典型的消费品种,一方面临近元旦、春节旺季,另一方面,部分优秀的白酒标的前期有明显的回调,估值的吸引力逐渐显现。

据统计,今年以来截至12月8日,白酒板块期间累计下跌18.20%,白酒板块的最新动态市盈率为33.06倍,远低于1月4日白酒板块的动态市盈率高点(47.66倍)。

“估值修复叠加业绩回暖预期,是带动白酒板块近期走强的主要原因。而且白酒属于稀缺板块,也是外资投资A股的必选板块,随着北上资金持续流入A股,也会带动白酒板块走强。目前白酒板块整体估值处于低位,接下来白酒板块业绩迎来回暖是大概率事件。”排排网财富公募产品运营经理徐圣雄表示。

机构称复苏节奏或从一线酒企向下传导

回顾今年前三季度的业绩,20家上市白酒企业前三季度合计实现归母净利润1000.52亿元,与去年同期相比增长21.17%。对于不同白酒的企业现状,华泰证券表示,业绩层面,高端白酒经营韧性更强,业绩表现优于行业,次高端白酒季度间波动较大、但分化加剧,大众酒经营业绩整体承压。

复苏节奏方面,华创证券表示,白酒行业复苏有三个维度,库存、品牌力、基地市场支撑力是决定复苏节奏的关键因素。结合历次行业调整规律,底牌丰厚、库存不高的高端酒可轻装上阵,率先复苏打开价格天花板,中档酒、次高端后续有望着眼锚定。从弹性空间上看,宴席占比较高的次高端弹性更足。疫情影响下次高端对应的商务和宴席场景受损较重,后续反弹空间亦更足,其中宴席需求相对刚性,后续回补节奏预计更快、弹性更足,商务消费或略滞后。其他高端礼赠、低端自饮等受损有限,恢复较快的同时弹性空间有限。复苏质量上看,调整期间战略失误、价盘受损过重的企业或需要更多时间。复苏节奏或从一线酒企向下传导,高端酒批价和实际动销或率先修复,但弹性有限。苏酒、徽酒等受益于基地市场的有力支撑,确定性较强。扩张型次高端小酒需先消化库存,宴席占比较高的后续弹性较大。

行业基本面修复下的投资机会获看好

随着元旦、春节等假期的临近,白酒业绩预期回暖。近期,多家券商对于白酒板块也纷纷发布2023年度策略观点,多数机构看好白酒行业基本面修复下的投资机会。

平安证券认为,未来随着白酒消费场景的恢复,基本面有望迎来边际修复。白酒具备穿越周期的能力,建议立足长期战略布局,推荐关注三条主线,一是需求坚挺的高端及次高端酒企;二是受疫情冲击较小的苏皖区域龙头酒企;三是受益大众消费、光瓶酒扩容的白酒企业。

“中长期看,白酒行业是充分市场化的长周期产业,我们对行业发展的稳健性保持信心,板块估值已落入性价比区间,情绪回暖和需求复苏将支撑估值修复到合理水平。”华泰证券表示。

浙商证券认为,有两条投资主线,投资主线一:疫情管控优化主线(短期)。在疫情管控优化下,2023年春节人口流动率提升或推动大众送礼、聚餐消费、宴席消费价位带(100元-400元)成熟单品实现动销高增长。投资主线二:品牌势能和强者恒强(中长期)。推荐关注2023年和中长期基本面具备确定性的标的,观测指标包含是否具备强经营实力及抗风险能力,业绩驱动力来自成熟单品而非招商,业绩抗压性,预收端表现等。

奶酪基金经理庄宏东表示,高端白酒龙头的投资价值以及行业集中度提升的趋势依旧未发生变化。随着我国疫情防控政策的进一步优化,经济活动有望逐步恢复至合理节奏,整个白酒板块以及高端龙头估值存在持续压制的多个因素显著缓解。对于基本面尚未改变、渠道与动销情况相对良好的高端白酒龙头,继续保持乐观态度。

来源:证券日报网

$五粮液(SZ000858)$ $贵州茅台(SH600519)$ $分众传媒(SZ002027)$

【50只消费龙头股三季报尽数披露,疫情承压下48股仍实现盈利,24家逆势增长】

截至当前,消费龙头ETF(516130)标的指数(中证消费龙头指数)50只成份股三季报全部披露。前三季疫情反复背景下,仍有48家实现盈利,占比达96%!其中24家实现归母净利润正增长,16家实现净利两位数增长!

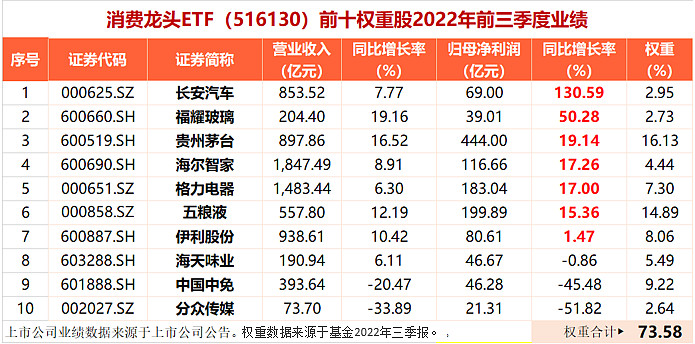

消费龙头ETF(516130)前十大权重股中7家实现净利双位数增长!贵州茅台归母净利润同比增长19.14%至444亿元,高居成份股之首。五粮液、格力电器、海尔智家归母净利润均超百亿元,同比增幅分别为15.36%、17%、17.26%。长安汽车归母净利润69亿元,同比增幅达130.59%为最高!

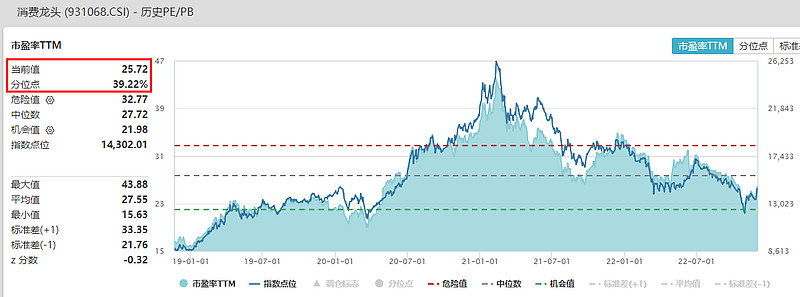

消费龙头股业绩韧性十足,估值却持续回调。数据显示,消费龙头ETF(516130)标的指数(中证消费龙头指数)12月2日估值(PE,TTM)25.72倍,分位点39.22%,低于指数发布以来逾60%的时间区间,目前估值性价比相对合理。(数据来源于iFinD)

【A股唯一消费龙头ETF(516130):一键布局A股50大消费龙头股!】

消费龙头ETF(516130)跟踪复制中证消费龙头指数,指数历史平均ROE超20%!精选A股可选与必选消费中规模大、经营质量好的50只龙头股,聚焦贵州茅台、五粮液、伊利股份、中国中免、格力电器等大市值白马股,前十大重仓股权重合计达73.85%!同时兼顾芒果超媒、科沃斯、九号公司等新兴消费龙头成长机遇。

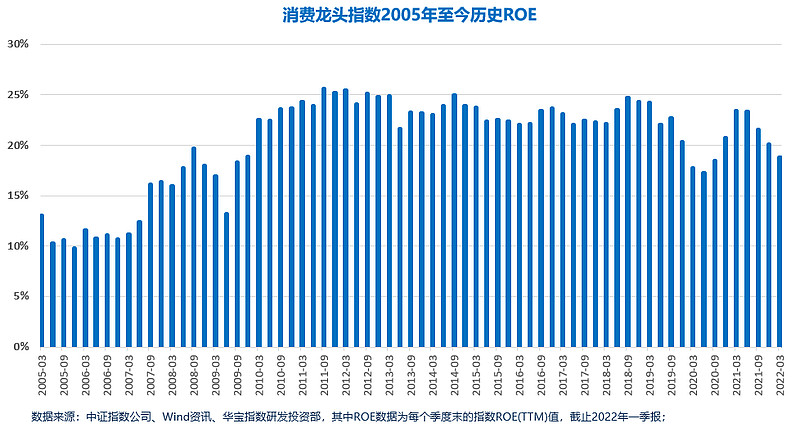

【消费龙头股长期盈利能力稳定,历史平均ROE超20%】

自基日(2004.12.31)以来,消费龙头ETF(516130)跟踪的中证消费龙头指数历史各期ROE表现稳定。截至2022年Q1,消费龙头指数历史平均ROE(TTM)为20.26%,且在过去十年中表现非常稳定。

从投资门槛的角度来看,A股消费龙头股普遍价格较高,而消费龙头ETF(516130)一手83元左右(按2022.12.5收盘价计算),且ETF卖出没有印花税(股票为1‰)。

相比于个股高昂的投资门槛,消费龙头ETF(516130)低门槛和低成本的交易机制,让普通人也能一键投资A股大消费核心资产,也使得投资操作更加灵活,通过分批定投等方式,更能高效把握大消费板块行情,分享板块高ROE、高成长红利。

没有股票账户的朋友可以场外申赎消费龙头LOF(A:501090/C:009329),常用各大基金代销平台均可24小时便捷申赎,最低10元起购。

注:文中提及个股均为消费龙头ETF标的指数成份股,仅作客观展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。

风险提示:消费龙头ETF被动跟踪中证消费龙头指数,该指数基日为2004.12.31,发布日期为2018.11.21。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金投资需谨慎!基金管理人评估的本基金风险等级为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注销售机构出具的适当性意见,并以其匹配结果为准,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。