一键布局消费,认准“消费龙头”!【场内 516130 / 场外 A:501090;C:009329】

11月28日晚间,贵州茅台发布公告称,公司拟实施特别分红,每股派发现金红利21.91元(含税),拟派发现金红利275.23亿元。

另外,公司股东中国贵州茅台酒厂(集团)有限责任公司(下称“茅台集团”)和股东贵州茅台酒厂(集团)技术开发有限公司(下称“茅台技开”)计划增持公司股票。两家股东合计增持金额不低于15.47亿元,不高于30.94亿元。

首次实施特别分红

贵州茅台11月28日晚间公告,经董事会决议,公司拟在2022年度内以实施权益分派股权登记日公司总股本为基数实施回报股东特别分红。

根据贵州茅台披露的回报股东特别分红方案,公司拟向全体股东每股派发现金红利21.91元(含税)。截至2022年9月30日,公司总股本为125619.78万股,以此计算合计拟派发现金红利275.23亿元(含税)。

对于此次特别分红的目的,贵州茅台表示,一是公司持续、稳定、健康发展的需要;二是在保证公司正常经营和长期发展不受影响的前提下,加大现金分红力度,提振市场信心;三是积极回报股东,与股东分享公司发展红利,增强广大股东的获得感。

值得关注的是,此次分红将是贵州茅台自上市以来首次特别分红,也是其首次在同一年度内两次分红。此前,贵州茅台在中报分红272.28亿元,加上本次特别分红,贵州茅台在本年度的分红总额将达547.51亿元。

公告显示,在实施权益分派的股权登记日前公司总股本如发生变动的,将维持分红总额不变,相应调整每股分红比例,并将在相关公告中披露。“本次分红方案综合考虑了公司目前的生产经营状况、未来发展资金需求、经营现金流等因素,不会对公司正常经营和长期发展造成影响。”贵州茅台称,目前,本次利润分配方案需提交股东大会审议通过后实施。

控股股东拟大手笔增持

与此同时,贵州茅台还披露了控股股东增持股票计划公告。

公司股东茅台集团和茅台技开计划利用公司特别分红所得现金红利,自公司特别分红现金红利发放之日起6个月内,通过集中竞价交易增持公司股票。两家股东合计增持金额不低于15.47亿元,不高于30.94亿元。

茅台集团为贵州茅台控股股东,截至目前,持股占贵州茅台总股本的54%,茅台技开为茅台集团全资子公司,目前持股占贵州茅台总股本的2.21%。

对于增持目的,贵州茅台指出主要基于以下几方面:一是对公司未来发展前景和实现持续稳健增长的信心;二是对公司长期价值的认可;三是进一步支持公司长期稳定健康发展。同时,增持主体也提倡其他股东利用本次分红所得资金自愿增持公司股票。

需说明的是,据贵州茅台公告,两大股东实施增持计划的前提条件是公司《回报股东特别分红方案》经股东大会审议通过,并顺利实施分红。

10月16日,贵州茅台公布今年前三季度主要经营数据,公司实现营收871.6亿元,同比增长16.77%;实现净利润443.99亿元,同比增长19.14%。11月21日晚间,贵州茅台再发公告称,公司实现茅台酒营业收入894.08亿元,含税销售收入已超过1000亿元。

盘面上,截至11月28日收盘,贵州茅台收报于1509.88元/股,跌0.8%,最新市值1.9万亿元。

来源:证券时报

$五粮液(SZ000858)$ $海尔智家(SH600690)$ $贵州茅台(SH600519)$

【50只消费龙头股三季报尽数披露,疫情承压下48股仍实现盈利,24家逆势增长】

截至当前,消费龙头ETF(516130)持仓50只消费龙头股三季报全部披露。前三季疫情反复背景下,仍有48家实现盈利,占比达96%!其中24家实现归母净利润正增长,16家实现净利两位数增长!

消费龙头ETF(516130)前十大权重股中7家实现净利双位数增长!贵州茅台归母净利润同比增长19.14%至444亿元,高居成份股之首。五粮液、格力电器、海尔智家归母净利润均超百亿元,同比增幅分别为15.36%、17%、17.26%。长安汽车归母净利润69亿元,同比增幅达130.59%为最高!

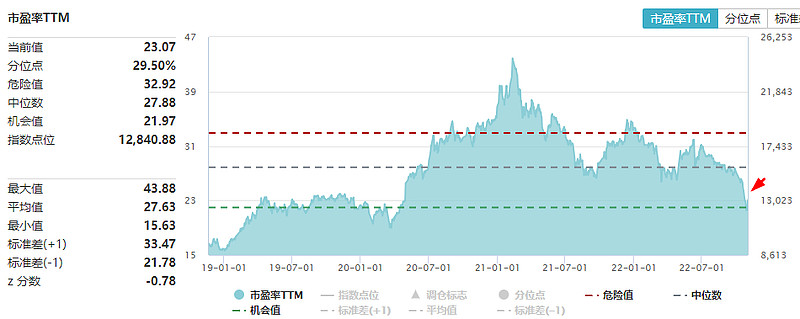

消费龙头股业绩韧性十足,估值却持续回调。数据显示,消费龙头ETF(516130)标的指数(中证消费龙头指数)10月31日估值(PE,TTM)23.07倍,分位点29.50%,低于指数发布以来逾70%的时间区间,目前估值性价比相对合理。(数据来源于iFinD)

【A股唯一消费龙头ETF(516130):一键布局A股50大消费龙头股!】

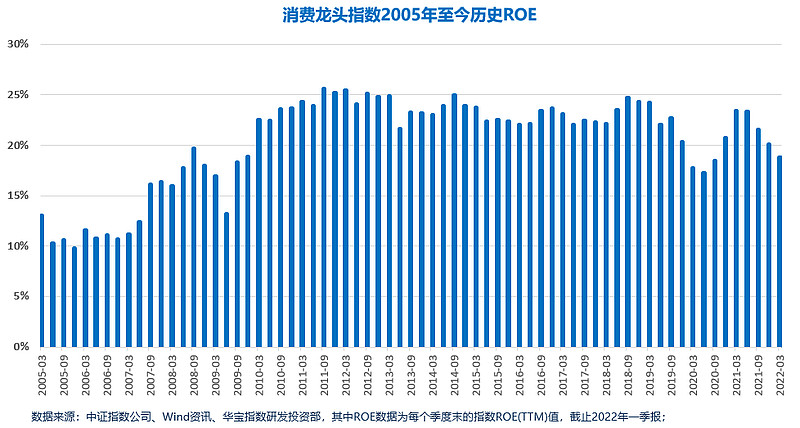

消费龙头ETF(516130)跟踪复制中证消费龙头指数,指数历史平均ROE超20%!精选A股可选与必选消费中规模大、经营质量好的50只龙头股,聚焦贵州茅台、五粮液、伊利股份、中国中免、格力电器等大市值白马股,前十大重仓股权重合计达73.85%!同时兼顾芒果超媒、科沃斯、九号公司等新兴消费龙头成长机遇。

【消费龙头股长期盈利能力稳定,历史平均ROE超20%】

自基日(2004.12.31)以来,消费龙头ETF(516130)跟踪的中证消费龙头指数历史各期ROE表现稳定。截至2022年Q1,消费龙头指数历史平均ROE(TTM)为20.26%,且在过去十年中表现非常稳定。

从投资门槛的角度来看,A股消费龙头股普遍价格较高,而消费龙头ETF(516130)一手79元左右(按2022.11.15收盘价计算),且ETF卖出没有印花税(股票为1‰)。

相比于个股高昂的投资门槛,消费龙头ETF(516130)低门槛和低成本的交易机制,让普通人也能一键投资A股大消费核心资产,也使得投资操作更加灵活,通过分批定投等方式,更能高效把握大消费板块行情,分享板块高ROE、高成长红利。

没有股票账户的朋友可以场外申赎消费龙头LOF(A:501090/C:009329),常用各大基金代销平台均可24小时便捷申赎,最低10元起购。

文中提及个股均为消费龙头ETF标的指数成份股,仅作客观展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。

风险提示:消费龙头ETF被动跟踪中证消费龙头指数,该指数基日为2004.12.31,发布日期为2018.11.21。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。本基金由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金投资需谨慎!基金管理人评估的本基金风险等级为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注销售机构出具的适当性意见,并以其匹配结果为准,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。