节前最后一个交易日(6.7),市场低热度延续,两市成交额仅7167亿元,三大指数走势分化,沪指走出小v图形,成功收红,创业板指全天低位运行,收盘跌逾2%。

盘面上,新能源、AI、智能驾驶等热门题材全军覆没;地产产业链走出亮眼表现,全天领涨居前,代表A股龙头地产行情的地产ETF(159707)场内价格大涨2%,强势收复半年线。

克尔瑞数据显示,2024年5月,TOP100房企销售操盘金额为3224.1亿元,环比增长3.4%。机构表示,5月销售数据边际改善,政策发力初见成效,限购限贷等限制性政策陆续全面放开后,更多鼓励性购房政策也将跟进配合出台,政策发力方向明确,后续政策有望继续显效,持续催化板块估值修复。

此外,高股息再度扛起大旗,公用事业、交通运输、钢铁等板块均涨逾1%,标普红利ETF(562060)、价值ETF(510030)场内价格分别收涨0.63%、0.58%;银行午后显著发力,银行ETF(512800)场内价格收涨0.73%。

值得注意的是,年初以来银行板块持续走强,银行ETF(512800)标的指数——中证银行指数年内前5个月累计上涨19.73%,摘得所有行业(中证全指二级)涨幅第一。作为分红大户,在市场利率低位运行、资产荒短期难破局的背景下,银行板块以高股息优势与稳健属性或继续成为各类资金优选。

【ETF全知道热点收评】下面重点聊聊银行、价值和有色三个板块主题的交易和基本面情况。

一、【弱市扛把子!交通银行创历史新高,农行超800亿元大红包发放,银行年内继续领涨两市】

今日银行板块逆市走强,午后显著发力,截至收盘,板块个股大面积飘红,近半数个股涨逾1%,苏州银行、交通银行双双涨逾2%,交通银行股价创出历史新高!苏农银行、齐鲁银行、中国银行、上海银行、农业银行等跟涨居前。

板块代表ETF——银行ETF(512800)早盘平开后红盘震荡,尾盘放量攀升,场内价格收涨0.73%,收复5日线,全天成交额2.34亿元,环比放量80%。

消息面上,银行分红大幕拉开,农业银行、张家港行、苏州银行、紫金银行四家银行本周实施2023年度权益分红方案。以农业银行为例,公告显示,其本次利润分配每股派发现金红利0.2309元(含税、下同),共计派发现金红利约808.11亿元。

整体来看,2023年41家上市银行合计分红达6133.5亿元。而此前已有3家银行完成分红,加之本周即将实施分红的4家银行,合计分红总额达到845亿元,剩余还有约5288亿元分红待公布落地实施时间,A股“分红大户”实至名归!

此外,已有包括国有六大行在内的至少15家上市银行将中期分红提上日程,切实响应新“国九条”政策要求。兴业证券表示,中期分红能够增强上市银行的分红稳定性和持续性,强化投资者预期,进一步推动以股息为配置目的的资金入场,利好银行板块。

长城证券亦表示,更高频的分红回报有利于投资者更稳定、长期持有银行股,支撑上市银行股价上涨。

年初以来银行板块持续走强,以月度走势看,银行ETF(512800)跟踪的中证银行指数自1月~5月实现月线5连涨,上行态势稳健;以累计涨幅看,截至5月末,中证银行指数年内累计上涨19.73%,高居所有行业(中证全指二级)第一,较排在第二的有色(11.34%)超额逾8个百分点。

就此分析人士指出,银行板块年内持续走强,一方面是经济预期改善之下,银行基本面以及估值的共振修复;另一方面也是今年追求高胜率和确定性的环境下,市场对于以银行为代表的高股息方向的追逐。

看好银行板块行情持续性的投资者可以关注银行ETF(512800),银行ETF被动跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是跟踪银行板块行情的高效投资工具。

二、【基本面、估值双助力,价值ETF(510030)尾盘拉升,收复5日线!机构:市场有望迎来新一轮上行区间】

高股息出手护盘,叠加地产板块走强,带动聚焦“高股息+低估值”大盘蓝筹股的180价值指数今日逆市上扬,与其挂钩的价值ETF(510030)场内价格最高涨0.69%,后有所回落,尾盘再度拉升,收涨0.58%,收复5日线。

成份股方面,部分航运、银行、地产股涨势喜人。招商轮船强势收涨3.45%、交通银行收涨2.51%,中远海控、保利发展等多股收涨超1%。下跌方面,光伏表现不佳,大全能源收跌3.48%,通威股份收跌1.63%,拖累板块走势。

近期国内外利好不断,180价值指数成份股基本面向好趋势进一步明朗。

1、全球宽松周期开启

自加拿大官宣降息后,欧洲央行也紧跟其后宣布降息,将主要再融资利率下调至4.25%,关键存款利率下调至3.75%,值得注意的是,此为欧洲央行2019年9月以来首次降息。

本周三(6月5日),美国公布最新就业市场数据。美国5月ADP就业人数增加15.2万人,为三个月来最低水平,大幅低于预期的17.5万人,前值19.2万人。数据发布后,10年期国债收益率进一步下滑,创逾2个月新低。市场对于美联储的降息预期也有所提升。

值得注意的是,价值ETF(510030)标的指数成份股均为大盘蓝筹股,且覆盖金融、基建、能源等国民经济核心板块;此外,其权重股大多为北向资金重仓股,或将较大程度获益于全球宽松周期开启所带来的外需回暖以及海外资金流入。

2、楼市明显升温

“517”新政后,多地陆续出台了重磅楼市刺激政策,分析人士指出,新政落地后,一线城市市场情绪明显回暖,北京、上海、深圳5月以来二手房成交规模保持高位,维持温和修复态势。

部分业内人士对6月地产市场走势持乐观态度。业内人士指出,一方面,各地政策细则落地时间不长,政策效应有待进一步释放;另一方面,6月恰逢房企年中冲刺节点,营销力度势必有所加强。

数据显示,价值ETF(510030)标的指数成份股中包含保利发展、新城控股等房企,同时涵盖建材、建筑、资源等多个地产连相关板块,有望随着地产板块的复苏迎来新一轮行情。

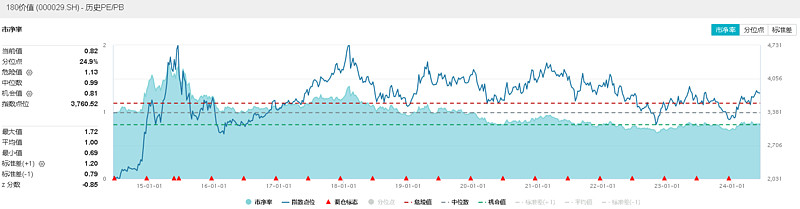

从上述分析可以看出,当前,180价值指数成份股从基本面来看具有一定潜力。从估值层面来看,180价值指数当前亦具有不错的吸引力。Wind数据显示,截至昨日收盘,180价值指数市净率为0.82倍,位于近10年24.9%分位点的低位,中长期配置性价比突显。

展望后市,光大证券表示,一季报之后,分析师对A股的盈利预期有望迎来超季节性的上修,这或将成为未来一段时间市场上行的重要动力。在市场行情演绎的节奏方面,政策出台前后可能会是市场迎来上涨的关键时间点,尤其是地产链相关政策进一步优化,或将推动市场迎来新一轮上行区间。

交银国际认为,目前支持高股息策略的内外部环境仍未发生根本性变化,房地产行业支持政策的推出有利于提振房地产市场需求,强化经济增长预期,改善金融行业资产质量。在兼顾高股息目标的同时,建议适度增配业绩具有一定弹性的标的。

价值投资,选择“价值”!价值ETF(510030)紧密跟踪上证180价值指数,该指数以上证180指数为样本空间,从中选取价值因子评分最高的60只股票作为样本股,覆盖26只“中字头”个股!上证180价值指数成份股均为“低估值+高股息”大盘蓝筹股,包括中国平安、招商银行、工商银行等金融板块龙头股,以及基建、资源等板块龙头股,成份股股息率高,在波动行情中具有较好的防御属性。

三、【加拿大、欧央行降息如期落地,美联储降息预期升温,国际金价反弹,有色龙头ETF(159876)盘中摸高1.1%】

今日有色金属板块表现相对活跃,盛屯矿业飙涨超6%,白银有色涨逾2%,洛阳钼业、中金黄金、铜陵有色等个股亦表现亮眼。

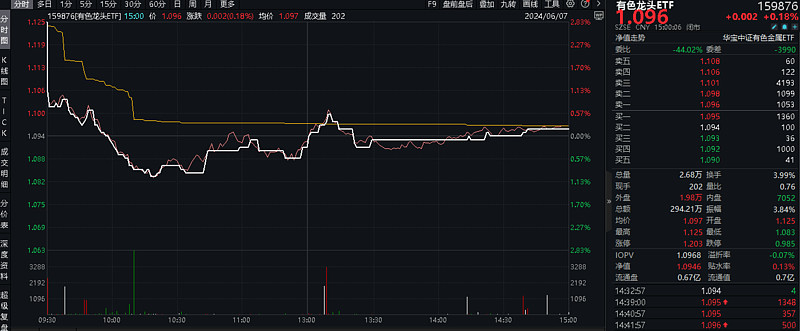

揽尽有色金属行业龙头的有色龙头ETF(159876)场内价格早盘摸高1.1%,后被大盘拖拽,全天在水面附近挣扎,最终顽强收涨0.18%。

从消息面上来看,近日,继加拿大降息后,欧央行降息如期落地,G7成员再现货币政策宽松。叠加此前美国5月ADP报告数据显示,美国私营企业就业数据弱于预期,美联储降息预期有所升温,近两日国际金价持续反弹。

光大期货指出,随着加拿大与欧央行的相继降息,市场情绪有所升温,而美国经济数据再现羸弱,使得市场对于美联储本年度降息落地的期待值上行,且就业市场的再度颓靡使得对非农就业数据的下行押注有所抬升,金价短期或偏强震荡。

聚焦国内市场,近日,国务院发布《2024~2025年节能降碳行动方案》引导铝产业产能布局优化。另有财联社援引相关报道,中国或将投入约60亿元用于全固态电池研发。

海通证券指出,周内氧化铝现货维持上涨行情,国内电解铝成本继续攀升,且进口窗口维持关闭状态,或能为铝价的上涨提供一定支撑。此外,固态电池的研发推进将是能源金属下游重要的技术变革,将有望在安全性、能量密度等领域带来突破,带动电动车、储能等需求持续增长进而拉动能源金属等材料需求。

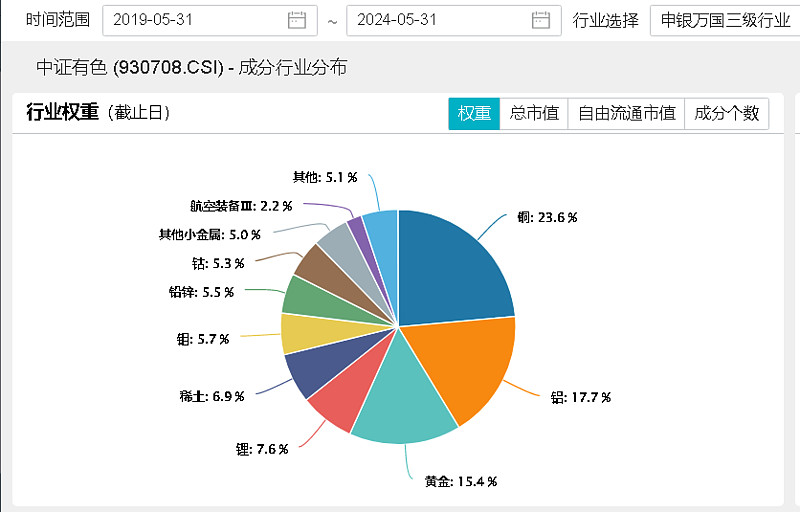

公开资料显示,按照申万三级行业口径,截至5月31日,有色龙头ETF(159876)跟踪的中证有色金属指数中,铜、铝、黄金是前三大重仓行业,分别占比23.6%、17.7%、15.4%,合计占比超50%。有望受益于黄金大涨行情,也有望受益于大宗商品上涨周期。

注:中证有色金属指数近5个完整年度的涨跌幅为:2019年,24.48%;2020年,35.84%;2021年,35.89%;2022年,-19.22%;2023年,-10.43%。

数据、图片来源:沪深交易所、华宝基金、Wind等,截至2024.6.7。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;标普红利ETF被动跟踪标普中国A股红利机会指数(CSPSADRP),该指数基日为2004.6.18,发布日期为2008.9.11;价值ETF被动跟踪上证180价值指数,该指数基日为2002.6.28,发布日期为2009.1.9;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;有色龙头ETF被动跟踪中证有色金属指数(930708.CSI),该指数基日为2013.12.31,发布日期为2015.7.13。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,地产ETF(159707)、标普红利ETF(562060)、价值ETF(510030)、银行ETF(512800)、有色龙头ETF(159876)风险等级均为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。