(公众号)新全球资产配置

文 | 徐杨 编辑 | 梵梵 字数 | 约5000 需时 | 12分钟

罗宾侠“Robinhood”,是美国新一代零佣金互联网券商的代表,是目前估值超过110亿美金、准备在明年一季度上市的金融独角兽。

2018年12月,我写过一篇文章《零佣金券商罗宾侠这次玩大了,它是如何打劫你的钱包的》。当时罗宾侠重磅推出年利息为3%的“Checking&Saving (活期账户)”,震惊整个美国券业,其创始人也在各大媒体上宣传罗宾侠普惠普世的圣母价值观,风头无出其右。要知道,当时美国银行的平均存款利息,还不到2%。

做金融久了,我的第一感就是这玩意儿背后肯定有什么猫腻,随后就写了上面那篇文章,主要讲述了罗宾侠这个活期账户宣传的不合理,以及普及了罗宾侠起家、发家、最大收入的业务模式:卖订单流 “Payment for Order Flow - PFOF”。

罗宾侠推出活期账户3天后,美国的证券业和银行业的法定保险公司, FDIC(Federal Deposit Insurance Corporation,联邦存款保险公司),和SIPC(Securities Investor Protection Corporation,证券投资人保护公司),就一起站出来啪啪打脸,说罗宾侠这个账户,既不属于FDIC保护,也不属于SIPC保护,有违规嫌疑!之后嘛,罗宾侠就把这个账户的宣传给默默地撤了下来。

对于金融从业的朋友们,这个故事告诉我们的道理其实很简单:金融行业历来是强监管,虽然插上了互联网的翅膀,但是你的本质还是在做金融,那么在做金融创新的时候,就必须守规矩。毕竟金融行业能产生的影响范围太大了,这是离钱最近的行业,谁在这世上没有个一分两分钱呢?

01 这次罗宾侠又怎么了?

18年的文章最后,我说我仿佛看到了美国证监会,把弓箭对准了罗宾侠,真不是为了开玩笑。这一次,美国证监会,终于在2020年12月17号,宣布起诉罗宾侠,而罗宾侠同意以6500万美金,和解美国证监会对其的一系列指控。

我们来看看,美国证监会指控了神马?

“… for repeated misstatements that failed to disclose the firm’s receipt of payments from trading firms for routing customer orders to them, and with failing to satisfy its duty to seek the best reasonably available terms to execute customer orders. ” 来源:美国证监会

(1)罗宾侠将客户的订单发送给其他交易商,并且从这些交易商获得卖订单流的收入的做法中,有重复性的虚假披露。

(2)罗宾侠没能够尽最大的努力,履行其应有的责任,为客户寻找最优的订单执行价格。

美国证监会指控的,就是我开头说到的罗宾侠起家、发家、最大收入的业务模式 - 卖订单流 “Payment for Order Flow - PFOF”。常在河边走,哪有不湿鞋。而在我看来,罗宾侠老湿这不叫在河边走,而是在禁忌的河里大玩潜水,湿得不行不行。我只能说,罗宾侠的做法,有点过了。

这里我们还是先来回顾一下,卖订单流是什么。国际金融市场普遍采用做市商制度(流动性做市商基本都是高频交易商),特别是在资本市场老大美国,高频交易商是市场流动性的重要组成部分。高频交易商们,就是在各大交易所,撮合交易,进行套利,同时提供市场流动性的公司。

这些做高频交易商们唯一目的,就是在极短的时间内,寻找套利空间,吃掉股票、期权的订单,再将这些订单卖给另外一方,从而赚取中间的订单执行价格差。这里需要明确的是,高频交易商的首要目的是套利赚钱,而不是为市场提供流动性。

由于订单交易指令从券商发出到交易所,这中间不仅有时差,还有多个交易所同时询价的机制。顶尖的高频交易商雇佣的往往都是学造火箭的奥数金牌得主们,他们利用先进的算法和极致的交易系统,在多交易所进行毫秒级的套利(有些疯狂的高频交易商为了提升套利效率,在铺设光纤线路时,要是设计的路线没走直线,而是多出一个拐角,都会暴跳如雷)。

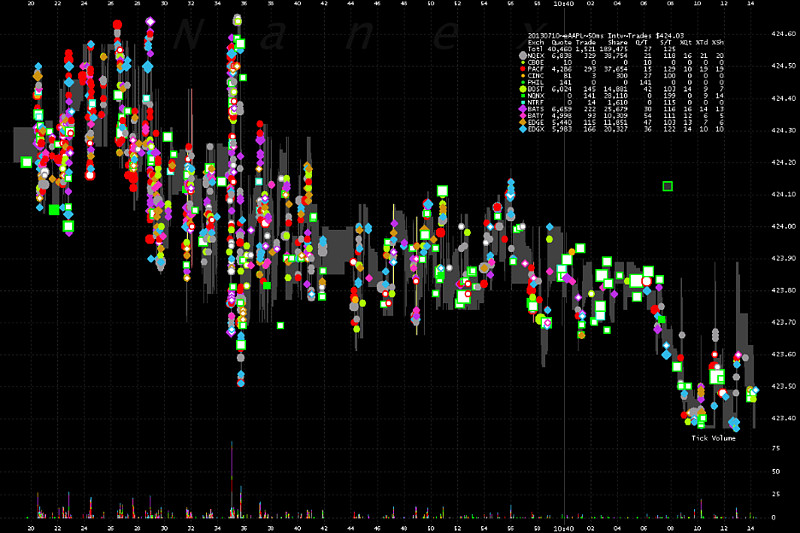

苹果(AAPL)一段时间内在各大交易所的询价点;数据来源:NAXEX

当然了除了速度,他们在“规模”上也要狠下功夫。如果高频交易商能够触碰更多的交易量,赚到的钱就会成倍地放大。这些高频交易商不会浪费巨大的算力资源去做获客成本较高的零售业务,他们会付出一定的价格,去买零售券商客户的交易量。这可以理解为:券商并没有带你的订单走最优的“中间商”路径,而转手把你的订单卖给了高频交易商,高频交易商再通过各种交易策略,撮合买来的或者市场上自然的流量,进行套利。

有交易商经验的朋友会知道,根据订单最后被执行的地方不同,分成“Exchange-Traded(场内交易)”和“Off-Exchange-Traded(场外交易)”。如果你的券商在交易所有席位,而且交易和询价能力过硬,客户的订单一般会被绕到各大交易所同时询价,以寻求最优的执行价格。能在所有交易所进行超短时间同时询价的交易商,实际上是在为你的订单,增加可能的执行价格的改进。

举个栗子:

如果股票A在西瓜交易所上显示的买入价为10.00美元,卖出价为10.05美元;而在冬瓜交易所上,这只股票的买入价为10.01美元,卖出价为10.08美元。假设只有2个交易所,此时按照全国最优价格 (NBBO “National best bid and offer”)的规定,对于一个买家来说,最优买入价为10.05美金, 而且交易商必须按照NBBO的价格为你执行。

一个正常的交易商,应该能够在西瓜交易所上,以10.05美金的NBBO执行该订单。但是,一个尽职的高频交易商,会在你的订单到达交易所之前,截胡你的订单。这个高频交易商,会先行吃掉10.05美金的卖单,同时下一个10.08美金的卖价,这个时候,由于2个交易所上的卖单都是10.08美金,那自然而然,全国最优成交价格,就是10.08美金了。

那么你的订单,就将以10.08被执行掉。所以比起之前的10.05美金,你为最终的执行价格,多支付了0.03美金。一个正常牛叉的交易商,应该能够评估快速变化的市场条件,并且跟高频交易商对抗,重新安排交易路线,以寻求最佳执行路径,至少把你的订单,以10.05美金的价格,执行掉。一个特别牛叉的交易商,可以跑赢市场上很多高频交易商,为你带来执行价格的改进。

罗宾侠,则是把客户的订单,直接发送给了高频交易商们,完全依赖高频交易商去执行客户的订单,自己不主动帮助客户在各大交易所寻求最优价格,这种订单模式,属于“Off-Exchange-Traded”。

Off-Exchange执行的订单,很多时候都是双边交易,也就是卖订单和买订单的公司直接交易,这就更容易商量执行价格和执行方式。而且由于Off-Exchange订单不在交易所执行,那么交易所上执行的交易量就会下降,交易所上执行的交易量下降,会导致NBBO的价差变大,这样在非交易所执行的订单,就有更大的套利空间,这是一个恶性循环。

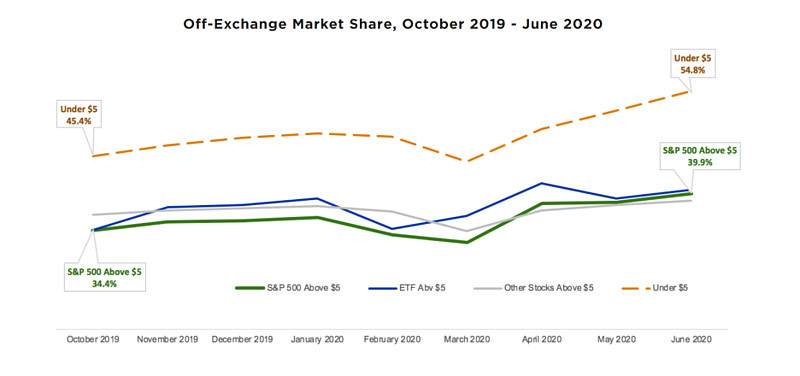

场外市场交易份额;数据来源:NYSE

02 罗宾侠过人的卖订单能力

既然罗宾侠不收取任何交易佣金,那么卖客户的订单流给高频交易商,就成为了罗宾侠发家致富的第一支柱。罗宾侠订单流卖给的都是美国顶尖的高频交易商,比如Citadel Securities、Wolverine Securities这些公司。那罗宾侠卖订单流的能力有多强?我只能说强到让各大美国券商都酸得不行不行。

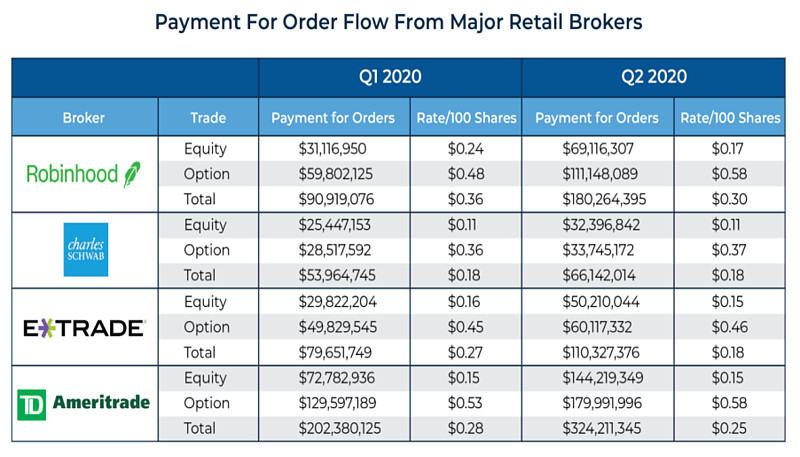

罗宾侠在2020年第二季度,从卖客户的订单流上,一共赚取了1.8亿美金。

美国主要券商订单流收入;数据来源:Kitces.com,CNBC,SEC

单纯比较总金额的话,不太好比,毕竟每个券商的体量不一样。但注意看上图最右边的一列,这一列数据,揭示的是每100股的订单,获得的订单流收入:罗宾侠是0.30美金,嘉信理财是0.18美金,E-Trade是0.18美金,而就算是散户众多的TD Ameritrade,也只是0.25美金。

这是2020年的数据,我觉得因为公司规模已经比较大了,罗宾侠应该是有所收敛了。在2018年的时候,我用美国证监会18年3季度测算出来的数据显示,罗宾侠卖订单流的单位收入,平均是TD和E-Trade的8-10倍。

所以总结下来:

(1)罗宾侠不收取交易佣金,劫富济贫地普惠大众股民。

(2)罗宾侠卖给高频交易商获得的单位收入,远远高于同行业的竞争对手。

(3) 买罗宾侠订单的是最顶尖的美国高频交易商,他们以极高频次和小的套利空间为生。

03 Nothing is Free, not even Free

世界上没有免费的午餐,作为高频交易商,必须要保证持续的、高频次的小额赚钱。如果一个交易商愿意付出这么高的价格去买一家券商的订单流,那么唯一合理的假设,就是这些订单流的套利空间比其他公司的大。

套利空间这么大,是不是以客户交易执行的质量下降为成本?美国证监会这次针对罗宾侠的起诉中,就实锤了这个套路:

“…between 2015 and late 2018, Robinhood made misleading statements and omissions in customer communications, including in FAQ pages on its website, about its largest revenue source when describing how it made money … As the SEC’s order finds, one of Robinhood’s selling points to customers was that trading was “commission free,” but due in large part to its unusually high payment for order flow rates, Robinhood customers’ orders were executed at prices that were inferior to other brokers’ prices. ...Robinhood falsely claimed in a website FAQ between October 2018 and June 2019 that its execution quality matched or beat that of its competitors. The order finds that Robinhood provided inferior trade prices that in aggregate deprived customers of $34.1 million even after taking into account the savings from not paying a commission.” 来源:美国证监会

(1)2015-2018年间,罗宾侠在其网站和常用问题中,虚假陈述和忽略了关于卖订单是其最大收入来源的事实。

(2)罗宾侠最大的卖点是“免佣金交易”,这在很大程度上得益于其非同寻常的高价订单流卖单,与其他券商相比,牺牲了客户的交易质量。

(3)即使考虑用户因为不用支付佣金而节省下来的费用,罗宾侠提供的劣质交易,总计造成了用户3400万美金的损失。

在美国从事券业的朋友应该知道,美国金融业监管局FINRA、美国证监会SEC,对卖订单流和交易执行质量,是有一系列准则的,随便列举几条:

FINRA Rule 2232,要求券商在交易执行完成之时或者之前,披露和告知卖订单流的这一操作。

NMS Rule 606,要求券商公开披露其主要的交易对手方,以及跟这些对手方卖订单流的协议。

SEC Rule 607,要求券商在给客户开户时以及之后的每年,披露卖订单流收入的性质,以及是如何决定将客户订单卖给谁的政策。

FINRA Rule 5290,规定券商在卖订单流的时候,不能把大单拆成小单,因为拆得越小,订单流单价越高,但执行质量可能会降低。

FINRA Rule 5310,规定券商不仅要从交易执行的价格上,还得从交易执行的速度、成交率、价格改进空间等因素上,考虑最佳执行策略。交易绕道 “Interpositioning”,也就是将订单从一家交易商绕给另外一家交易商执行的时候,必须带来客户交易价格的改进。

罗宾侠是一家金融科技公司,但其本质还是在做金融的事,身处在一个强监管的行业中。罗宾侠历史上总计融了22亿美金,背负着众多资方的期望,在薄利多销的交易商板块中,只能铤而走险,以公司增长为首要目的。

有着1300万客户的罗宾侠,支付给美国证监会6500万美金了事,我个人觉得少了。不过这事应该没有完,SEC代表的是联邦政府,美国还有50个州呢,州政府的金融监管局,也是可以继续起诉罗宾侠的。还有集体诉讼“Class Action”,肯定也跑不掉。

这不,美国麻省的金融监管局也跑出来蹭这趟火车,在声明中说到:

“…The worst aspect of what they do clearly is the way they are gamifying the idea of investing…. such as gamification to encourage and entice continuous and repetitive use of its trading application …”来源:CNBC

罗宾侠所做的最糟糕的事,是他们把投资这件事过于游戏化了…他们使用游戏化的方式来鼓励和诱使人们不断重复地使用其交易应用程序。

麻省州的金融监管局,正在寻求行政罚款和一项命令,要求罗宾侠聘请一名独立的合规顾问,来审查其平台和基础架构的健全性,以及其交易政策和程序。

写在最后

我历来都是非常反感打着免费的旗号,来各种薅客户羊毛的事情。在金融行业里,由于金融产品的复杂度、客户参与方式的问题、客户专业知识不足的问题,很多不道德的薅羊毛方式,被隐藏得很深。我在美国从业10年都是在买方,做资产和基金管理,客户都是高净值、家族办公室和机构,为客户做的不是短期套利的业务,而是为客户创造长期价值的实证研究和资管。既然是客户的委托人,就应该履行委托人的责任,真正地对客户负责。

我遇到的客户的普遍观点是:我们知道服务是需要收费的,毕竟一个金融公司,各种运营、合规成本是很高的。你应该收取我一定的费用,甚至是明码实价的多薅我一点也ok,但是不要披着免费的外衣,打着普惠的旗号,背地里做着有背职业道德和有违行业要求的事。

18年写罗宾侠文章的时候,很多罗宾侠的用户跑过来,说我阴谋论啦,说你看人家估值高涨你酸的很啦,说罗宾侠天天被人骂肯定动了某些大佬的蛋糕啦,还有说我有利益相关的声明也不放在文首吗...这些我真的很理解,因为罗宾侠金融科技的体验实在是太好太流畅了,让你爱不释手:页面简单简洁、下单买卖一个指头秒速搞定。

从零售客户个体的角度看,客户体验永远是第一位。在极致的体验下,在复杂的金融逻辑下,客户几乎无法判断自身的利益是否有被损害;就算是有损害,由于单次体量不大,也就算了,一个愿打,一个愿挨。如果你能理解和接受 “If you are not paying the product, you are the product”的话,其实这事也没什么问题。

从行业整体的角度看,很多金融科技产品,为了客户的极致体验,把投资的事情过于游戏化了。互联网强调的是高效率,所有会潜在影响客户使用频率和使用意愿的步骤,都有可能被去掉或者被弱化掉。这种做法放在传统金融行业中,最大的问题就是客户在尚未清楚理解金融产品时,就已经被引导至了投资抉择的最后一步,并且自然地忽略了潜在的风险。从心理学的角度来看,到了这一步,由于已经产生了时间成本,在游戏化的界面的刺激下,做出不理性决策的概率较大。

最后,还是希望罗宾侠明年能顺利上市,毕竟公司里还有很多拿着期权工作的朋友,而且罗宾侠也是推动了美国券业全面的无佣金化(至于是好是坏,only time will tell)。而这次美国证监会实锤罗宾侠打着免佣交易为噱头,背后却是以客户交易质量下降为代价的事实,应该给所有客户提个醒。所有在美国做金融科技的公司们,也应该想想是不是应该整改整改。

客户体验确实重要,但是如果不真正地履行委托人责任、不做好相应的披露和指引、不以客户利益为首位,以后总是要还的。

@今日话题 @徒步探花君 @放眼观美股@蛋卷基金 @坚信价值 @不明真相的群众 @招财资本 @张翼轸 @沈潜 @江涛 @管我财 @TLS美股研究 @雪盈证券 @布衣-淡定从容 @魏员外 @美股基金策略 @ETF拯救世界 @上善山水 @点拾投资@微光破晓-刘诚

文章内容不可视为投资意见,文章仅代表作者个人观点。资本市场有风险,入市投资需谨慎。