#黄金股再度活跃,莱绅通灵9连板# #第三个国九条来了!时隔十年再升级# #贵金属投资# $黄金ETF(SH518880)$ $黄金ETF基金(SZ159937)$ $山东黄金(SH600547)$

报告日期:2024年4月14日

摘要

央行购金更多为中长期支撑而非短期引擎。

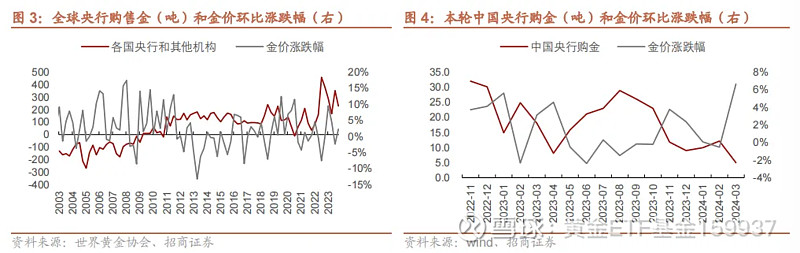

央行购金的短节奏与金价为反向操作,短期涨幅过大则减少购金量,短期跌幅过大则增加购金量,因此在一个大的央行购金周期中,其更大的意义在于为价格提供下方支撑而非主导一轮行情的引擎。

国内消费者习惯有向“买涨不买跌”转变的趋势。

消费者的金饰消费和金价一般呈反向关系,观察全球、印度、中国金饰消费需求,和金价涨跌之间均呈类似现象。但2021年以来国内金饰需求似乎呈现买涨不买跌的趋势,叠加Q1本身为国内金饰消费传统旺季,或为本轮上涨的关键动力。

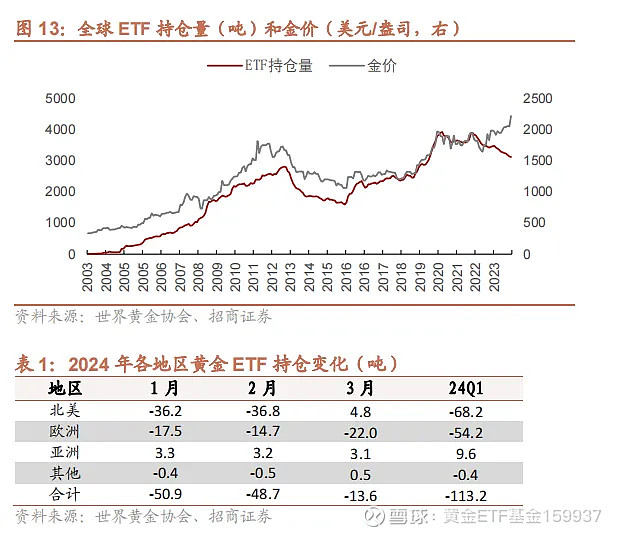

机构“踏空”本轮上涨,ETF有望成为下轮上涨推动力。

全球黄金ETF持仓量延续净流出态势,但亚洲地区持续净流入。今年1-3月全球黄金ETF维持净流出态势,累计净流出113吨,与金价显著背离。值得注意的是,除欧洲外,所有地区在3月份都出现了净流入,北美的持仓量在2024年首次转为净流入,亚洲地区连续第13个月净流入。下半年若美联储开启降息周期,ETF持仓有望成为金价上涨新动力。

风险提示:央行购金不及预期、金饰需求不及预期、美联储降息不及预期、地缘政治风险等。

一、央行购金更多为中长期支撑而非短期引擎

本轮央行购金始于2009年二季度,2022年以来购金量上一台阶。上世纪60年代布雷顿森林体系解体后,全球央行黄金储备持续流出超8000吨,2009年二季度迎来拐点,原因可能主要在于2008年末美联储启动QE,央行为了对冲美元信用贬值。2011-2021年,央行年购金量在500吨上下,2022年以来连续两年增持超1000吨(1082和1037吨)。

央行购金为金价提供中长期支撑,短节奏为反向关系。对比央行购售金和金价涨跌幅的季度数据,发现明显的反向关系。不否认中长周期的支撑作用,但短期层面,全球央行购金节奏类似于消费者的“低买高卖”,短期涨幅过大则减少购金量(但未转为售金),短期跌幅过大则增加购金量,因此在一个大的央行购金周期中,其更大的意义在于为价格提供下方支撑而非主导一轮行情的引擎。2024年2月全球官方黄金储备增加19吨,环比1月的45吨减少58%,1-2月累计同比减少43%。中国央行购金量也呈类似现象,2024年3月金价大幅上涨,同期中国央行购金量减少至约5吨(前值12吨)。

央行购金预计将持续

。中国央行自2022年11月以来持续购金,已连续17个月增持,2023年增持225吨,为全球央行中最大买家,24Q1继续增持27吨。中国黄金储备占外汇储备(含黄金)比例为4.3%(2022年底数据,下同),较全球平均水平的15.6%仍差距较大。根据世界黄金协会2023年的调查,各国央行对黄金未来角色的看法变得更加乐观,62%的人表示黄金将在总储备中占有更大的份额,而2022年这一比例为46%。

二、消费:传统旺季&消费者行为模式改变?

金饰消费为黄金最大应用领域,2023年消费需求(含金饰库存)占比49%。2023年全球黄金需求(制造基础)为4448吨,其中金饰消费2093吨,金饰库存75吨,合计占比49%。全球金饰消费以中国和印度为主,合计占比近六成。

国内消费者习惯有向“买涨不买跌”转变的迹象。消费者的金饰消费和金价一般呈反向关系,观察全球、印度、中国金饰消费需求,和金价涨跌之间均呈反向关系。但2021年以来国内金饰需求似乎呈现买涨不买跌的趋势(图12),叠加Q1本身为中国金饰消费传统旺季,或为本轮上涨的关键动力。全球24Q1数据尚未公布,23Q4消费需求(环比+103吨)随金价(环比+2%)一同上涨,印度Q4作为传统旺季可能是主要原因。

三、机构“踏空”,ETF有望成为下轮上涨推动力

全球黄金ETF持仓量延续净流出态势,亚洲地区持续净流入。

今年1-3月全球黄金ETF维持净流出态势,累计净流出113吨,2022年以来累计净流出772吨,较前高跌幅达20%,与金价显著背离。值得注意的是,除欧洲外,所有地区在3月份都出现了净流入,北美的持仓量在2024年首次转为净流入,亚洲地区连续第13个月净流入。

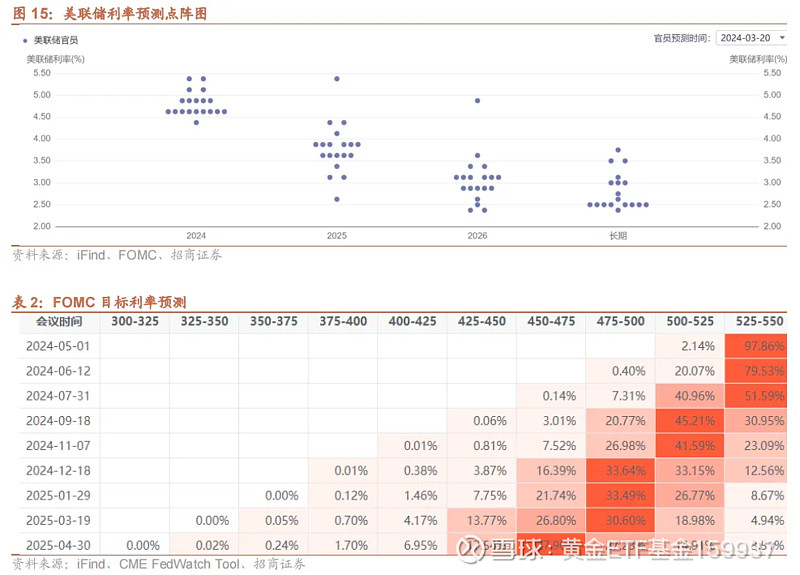

黄金ETF资金对实际利率较为敏感,下半年若开启降息ETF持仓有望成为新动力。新的点阵图显示多数官员仍预计今年将降息三次。根据CME FedWatch数据,截至4月11日,市场预期美联储大概率在9月份开启降息,概率约69%,年内大概率2次降息。

根

据comex黄金持仓数据,管理基金净头寸近期有明显增加,净头寸持仓占比28%。

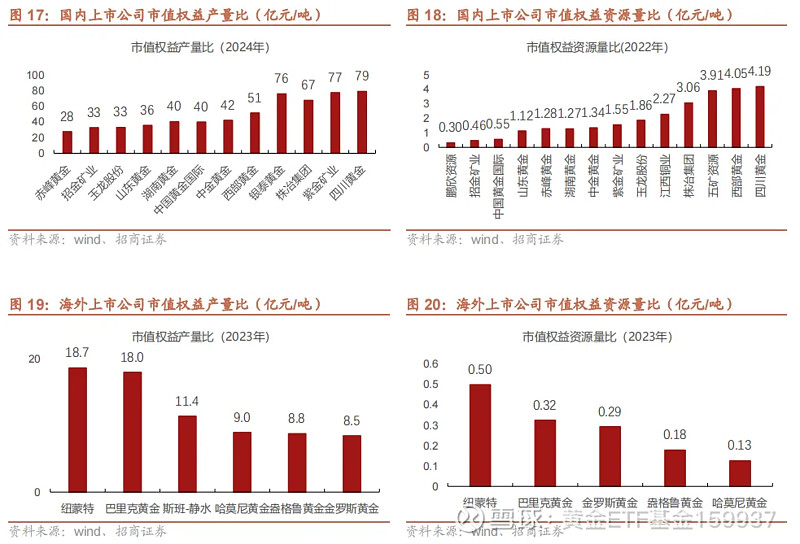

四、相关标的

五、风险提示

1、央行购金不及预期

央行购金量存在较大不确定性,若不及预期,对金价可能形成利空。

2、金饰需求不及预期

金价过高可能抑制金饰消费需求,从而利空金价。

3、美联储降息不及预期

美国经济数据若表现超预期,可能限制美联储降息意愿和力度,对金价形成利空。

4、地缘政治风险

地缘政治冲突事件进展存在较大不确定性,对黄金需求造成影响

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

投资评级定义

报告中所涉及的投资评级采用相对评级体系,基于报告发布日后6-12个月内公司股价(或行业指数)相对同期当地市场基准指数的市场表现预期。其中,A股市场以沪深300指数为基准;香港市场以恒生指数为基准;美国市场以标普500指数为基准。具体标准如下:

股票评级

强烈推荐:预期公司股价涨幅超越基准指数20%以上

增持:预期公司股价涨幅超越基准指数5-20%之间

中性:预期公司股价变动幅度相对基准指数介于±5%之间

减持:预期公司股价表现弱于基准指数5%以上

行业评级

推荐:行业基本面向好,预期行业指数超越基准指数

中性:行业基本面稳定,预期行业指数跟随基准指数

回避:行业基本面转弱,预期行业指数弱于基准指数