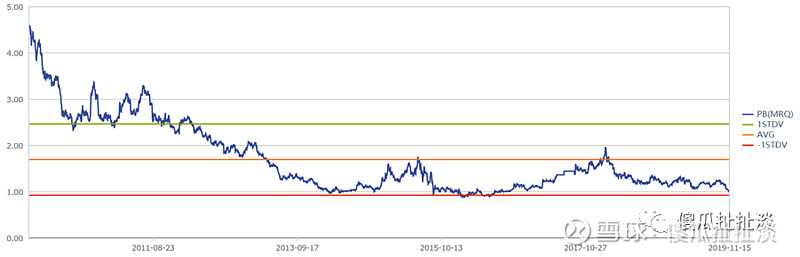

本周中国神华跌破净资产,周五收盘价对应PB0.97。

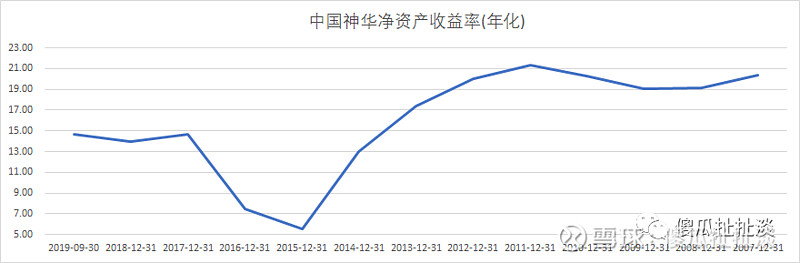

再来看看中国神华的经营质量

中国神华上市以来出现过三次破净。第一次是2014年初,彼时茅台万科格力都跌到本轮周期的绝对低点,后来白酒空调走出了新周期,地产不好不坏;第二次是2016年初,煤价跌到周期最低点;这一次破净对应的ROE和2014年初类似,都不算低,所以我们推测原因类似,市场认为煤价和2014年一样都要创新低,背后是经济失速。

比神华更糟糕的是其他传统周期行业公司,宝钢股份PB0.67、中国建筑PB0.85、中国石油PB0.82....一大批类似风格的公司被系统性抛弃屡创新低。我调研过中国神华,管理层的战略眼光和业务布局优秀。即使不谈这些虚的,公司拥有中国规模最大成本最低的动力煤资源、第六大电厂、规模庞大的铁路和航运、股息率超过5%、利润额400亿、账面现金900亿、每年经营性净现金流900亿、ROE超过13%等等可以列很多。这些优异的指标都敌不过市场一致预期,比如中国经济将要失速、中国必须转型。我尊重和理解市场一致预期,也没有打算立刻重仓中国神华。视而不见的基本面和似是而非的想象之间的极端背离才是我感兴趣的地方。

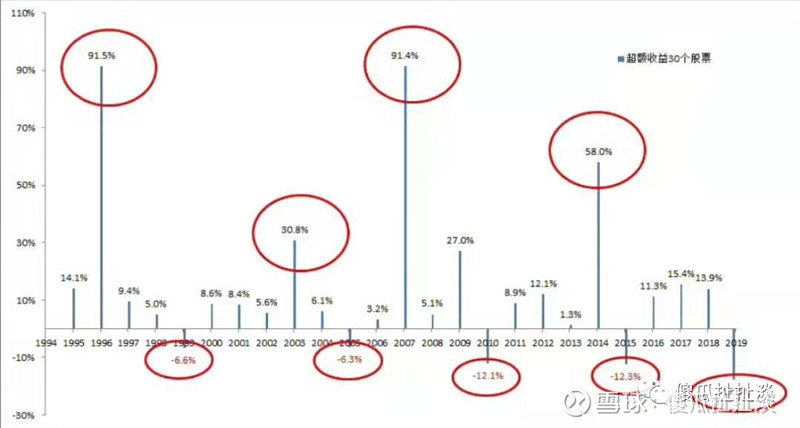

这是1994年以来低估值因子策略的相对收益复盘。以低估值代表性股票的相对收益来看,2019年是该策略相对收益最差的一年,跑输17.8%。即使加上高ROE因子,低PB-高ROE这个优化策略也是大幅跑输。低PB-高ROE是DCF折现之后高价值的变形表述。这个策略失效等同于DCF模型无效,价值投资原来是个笑话。这就是市场的牛逼之处,价值投资看起来简单做起来很难。混迹于市场的二级狗们或者真懂或者装懂,一边宣扬着五千年故事的价值投资一边沿着五日线上下翻飞。从A股过往20多年来看,价值投资的失灵并非罕见。

PB-ROE展示了股价的三个影响因素,即基本面、无风险收益率和风险偏好。复盘距离当前最近的两次跑输时点,2013年和2015年,有一些启发。

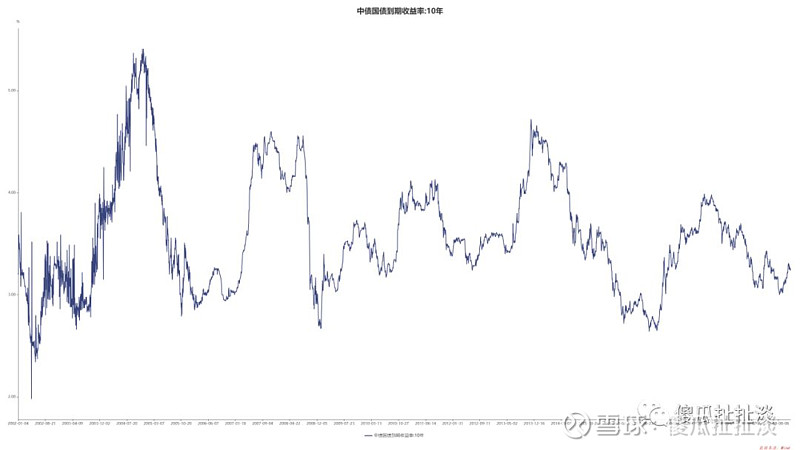

2013年初经济基本面出现了一波修复,传统行业恢复的持续性和强度都不好,以移动互联网及其应用为代表的新经济初现端倪。2013年6月之后十债收益率出现了一波明显走高。基本面下行、无风险收益率下上行、风险偏好集中于新经济。低估值传统行业的基本面、无风险收益率和风险偏好三项因素都不利,一直下跌到2014年Q2十债收益率反转的时候。创业板为代表的新经济行业虽然并无盈利,但是预期渐起想象空间巨大,在2013年6月就涨了近一倍。面对十债收益率的大幅上行,创业板指依然再涨20%。

2014年低估值策略获得显著超额收益,然而兑现时间只用了半年。换句话来说,低估值策略跑输的时间长达一年半。彼时市场的一致预期和当前并无太多区别,抛售的尾声出现了10XPE的贵州茅台8XPE的万科A极其便宜的招商银行......

2015年情况比较简单,流动性的大水漫灌推动无风险收益率屡创新低,即使基本面不好也挡不住万众创业和互联网+的满天吹水,风险偏好甚嚣尘上。所有品种都在上涨,高估值品种涨幅更是惊人。下行的基本面在2016年初触底,叠加供给侧政策,基本面终于在2016年反身向上。无风险收益率在2016年波澜不惊。风口的猪们在去杠杆的背景下纷纷坠落,2016年新经济的风险偏好灰飞烟灭。低估值策略再次反转。

以上是粗糙的不能再粗糙的复盘,不用指望粗糙的总结得出显然易见潜在收益巨大的机会。经历一次又一次基本面和情绪极端冲击的二级狗对于常识越来越敬畏。常识是用鼻子去想一想都无法忽视的基本面。极端是常识被市场一致预期完全抛弃的状态。今天中国经济失速被估值price-in。奇怪的是近期螺纹钢的去化速度超过了以往,呈现淡季不淡的需求景象。贸易商和二级狗一样看空经济基本面继续抛售库存,只是按照这个去化速度,中国螺纹钢的社会库存将很快降为0,背离常识,啼笑皆非。与2011-2015年基本面的巨大差别在于今天的传统行业产能和库存都在健康的水位,需求传导的灵敏度要高得多。市场眼中基本面的好与差是相对于一致预期的距离,十年前GDP8是差,今天GDP6.5是好。

如果经济失速,今年靠估值拉起来的这些品种明年还能继续拉估值?好比前几年看好房价的人看空股票一样,如果经济失速,股票跌,难道房价还能涨?更何况估值50X的房子远远贵于估值15X的股票。今年股票的涨幅超过了房价,更糟糕的是成交量占比越来越高的二手房价似乎出现了拐点,均值回归,周期即人性。

敌人的敌人未必是朋友,我谈的是场景假设,既然是假设便可证伪,假设的结论也不是周一开盘满仓中国神华。2014年反转靠的是无风险收益率,2016年是基本面,站在今天看未来,我也不知道未来的路径如何,包括反转何时发生,反转如何发生,路径的假设以后再探讨。霍华德马克斯说从周期的任何一点来看,短期内一切皆有可能发生。了解周期中所处的位置,则可以在“一切都是未知数”的环境中获得最大优势。想知道明天如何的人无法体会查理芒格说的“投资简单却不易”。