作者 | 严砺寒

2024半年度药店生存报告

马尔萨斯陷阱遭遇“小冰河时期”,药店市场巨变将至

回顾:1-5月全国药店零售市场规模下滑3.7%

1.马尔萨斯陷阱:滞涨的市场规模与过饱和门店数的矛盾

2.连锁乐观的扩张计划与骤冷的市场表现的矛盾

3.潮水退去:疫情余震消失,用药需求回归正常

4.“小冰河时期”:外部政策下的影响

5.行业发展推演:从三个钱包到药店的两极化发展

6.结语

回顾:1-5月全国药店零售市场规模下滑3.7%

中康CMH统计,今年1-5月全国药店零售市场规模约2178亿,同比下滑3.7% 。

在行业总体呈现下跌的同时,由于 24Q1同比23Q1门店数增加了7.7%(近5万家门店),市场规模被更多的门店分摊争夺,进一步影响了门店的单产。

根据中康瓴速系统数据,2024年上半年,店均销售额同比下滑10.6%,其中客单价同比下滑8.9%,许多连锁和工业反映大包装、疗程装销售下滑,在个账减少、经济下行的影响下,消费者花费明显趋于谨慎。

而在冰冷的数字背后,是药店零售全行业的普遍悲观和对未来的彷徨,关于门店大面积亏损和关店潮的讨论不绝于耳。行业怎么了?行业还会好吗?

本文将通过数据剖析量化当前市场问题的成因,推演行业未来的发展方向,希望能为行业同仁的发展决策提供一点参考。

全国零售药店全品类销售表现(2024年1-6月)

数据来源:中康瓴速系统-基于5万家药店终端每日监测数据

1. 马尔萨斯陷阱:滞涨的市场规模与过饱和门店数的矛盾

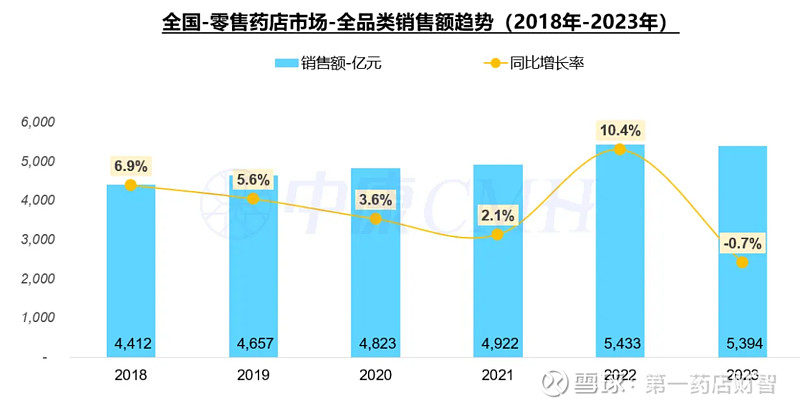

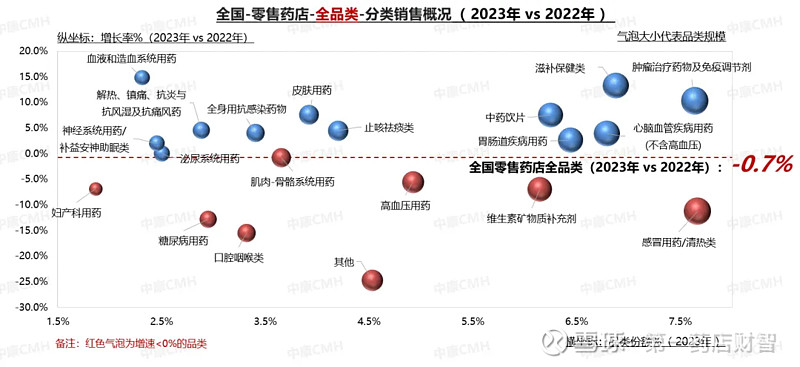

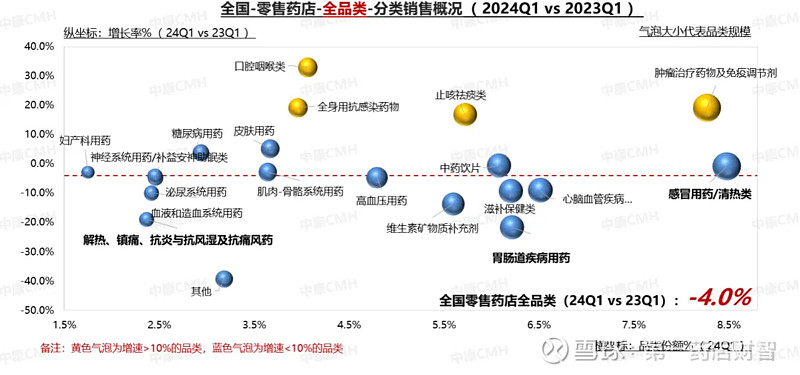

2023年零售药店市场全品类规模5394亿元,同比增长-0.7%,对比疫情前的2019年,虽然仍呈现增长趋势,但年复合增长率仅3.7%,而截至2023年底零售药店数量已经超过68万家,对比2019年的复合增长率为7%。

200多年前,英国的社会学家马尔萨斯在其著作《人口原理》中,论证人口的指数级增长和生存资源的算术级增长之间的矛盾,多增加的人口总是要以某种方式消亡,人口不能超出相应的农业发展水平。该理论被称为“马尔萨斯陷阱”。

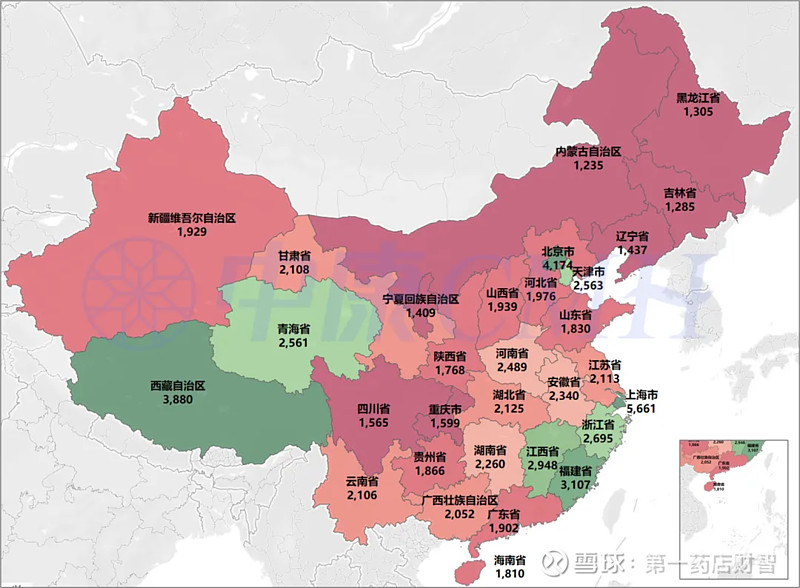

而现今的药店零售市场亦面临同样的问题,即相对低的市场规模增速和高速增长的门店数之间的矛盾,行业内卷日益严重,按照七普的常住人口数据,门店的店均服务只有2000人,部分区域更是低于该平均水平,门店已经趋近于生存的临界点。

数据来源:

中康CMH

全国各省市店均服务人数

数据来源:中康-药店通

注:台湾省、香港、澳门等暂无数据

2. 连锁乐观的扩张计划与骤冷的市场表现的矛盾

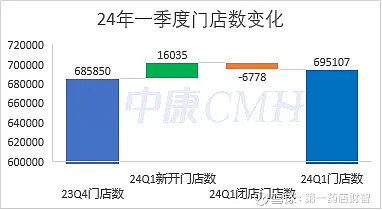

根据中康药店通的最新统计,2024年一季度,全国新开门店16035家,关闭门店6778家,新增门店数为9257家,对比23年期末门店数增长1.3%(同比增长7.7%),从财报看,多家头部上市连锁一季度环比新增直营门店(含收购)比例更是基本在3%~5%。

数据来源:中康药店通

备注:23Q4门店数在原公布680966家的基础上,增补了今年药监局5月公布的4884家在营门店清单,截至23Q4共计门店685850家

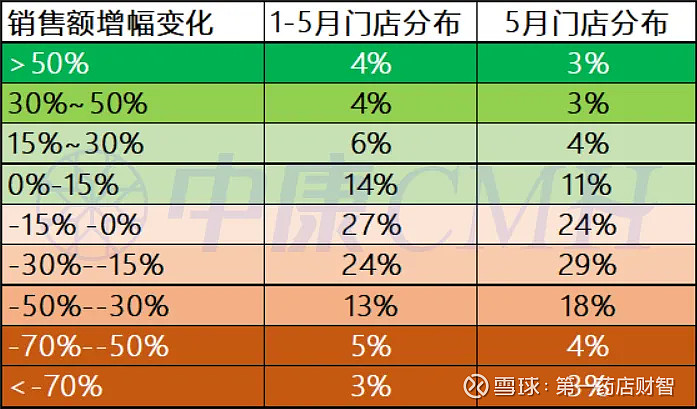

在行业都准备一甩疫情阴霾、开启新一轮跑马圈地之时,面对的却是一个骤冷的零售市场。如前所述,上半年店均销售额下滑10%,而进一步剖析,1-5月份,72%的门店生意出现下滑。如果我们按照头部连锁门店的大致水平——35%的毛利和5%净利,一家门店营收下滑15%就会触达盈亏平衡线,那么保守预估,今年1-5月份有超过45%的门店亏损,5月这个数据更进一步提升至54%。

零售市场正在逐步进入一个门店数回落、市场再平衡的过程。

从4-5月开始,行业讨论关店潮的声量明显提升。有资深人士表示,一般一家店连续6-9个月亏损,就会闭店。按上面的预估亏损门店比例,如果当前69万店减少45%,与众多专家预估的,未来将逐步回落至40万家店附近的判断基本一致。

各销售额同比增幅区间的门店数占比

数据来源:中康CMH,基于5万家持续监测的药店网点同比数据

3. 潮水退去:疫情余震消失,用药需求回归正常

2022年底,随着防疫的放开,当年12月份市场购药需求猛增,最终全年药店零售规模达到5433亿,同比增长10.4%。

2023年虽然感冒、咽喉等品类有所回落,但后疫情下推动滋补保健、中药饮片的需求拉升,以及阶段性的二阳、流感带动止咳、解热镇痛、抗感染增长,使得2023年全年在疫情余震中,总体保持平稳(同比-0.7%),全年市场规模5394亿。

2024年一季度,零售市场主要靠四类药在增长驱动(各类上呼吸道疾病影响),其他大部分品类都出现了下滑(市场同比-4%,其中药品增长0.4%,非药下滑较明显),而到了二季度,连四类药销售也回落之时,问题就进一步凸显出来。

在特殊时期,特殊的购药需求还能够支撑客流分流后的门店运营和发展,但当潮水退去,用药需求回归正常,市场将难以支撑如此大量的门店——疫情前的2019年,零售市场规模4657亿元,全国门店数53万家,店均营业额88万/年,而如果按照5000亿估算2024年的零售市场规模,近70万家店,店均营业额将降至71万/年,较2019年店单产下降了近20%。

数据来源:中康CMH

数据来源:中康CMH

4. “小冰河时期”:外部政策下的影响

如果说上面讨论的,还只是行业内卷的影响,那么叠加频发的外部政策冲击,才是当前药店经营者对未来不确定性担忧的根源。

(1)个账政策影响:

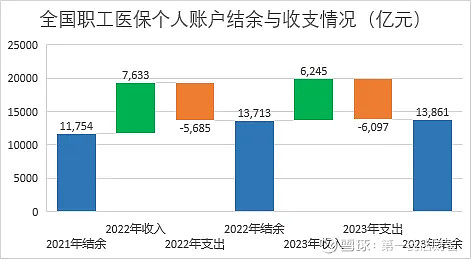

2023年职工医保个人账户收入6245亿元,2022年这一数据约为7633亿元,2023年较2022年减少了近1400亿元收入,下降了18%,该部分主要转移到统筹账户。

2023年职工医保个账账户支出6097亿元,较上年增加了412亿元,增长了7.2%。

可见2023年,个账收入的减少和支出的提升,当年结余大幅减少,医保个账的累计结余金额预计将在2024年迎来拐点。

根据国家公布的数据,2022年职工个人账户在药店购药的花费为2211.9亿,占当年个账支出的39%。2023年在家庭共济、多地药店纳入O2O之后,这一比例是否会有所变化,还有待官方数据的公布。

数据来源:国家医保局

而从中康持续追踪调研的结果看,2023年的药店人均医保个账花费下降了9%。当个账收入减少,消费者在药店购药更加谨慎。

数据来源:中康CMH

(2)门诊统筹影响:

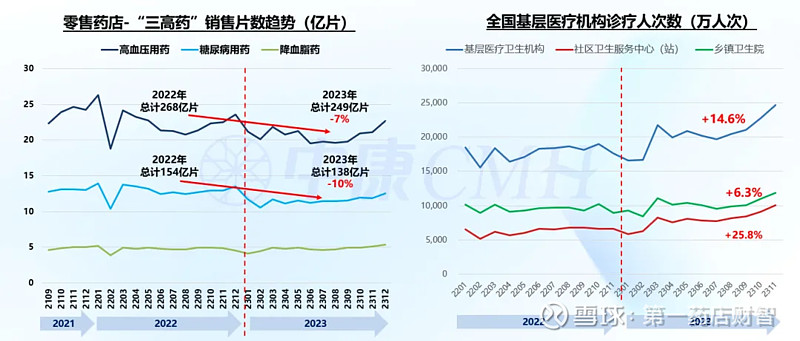

根据国家卫健委公布的数据,2023年1-11月全国医疗卫生机构总诊疗人次64.1亿人次,同比增长9.4%。其中,医院38.6亿人次,同比增长7.1%。

而基层医疗卫生机构22.4亿人次(不包含诊所、医务室、村卫生室数据),同比增长14.6%,其中社区卫生服务中心(站)8.7亿人次,同比增长高达25.8%。

可见,在门诊统筹政策的推动下,短期内,相当一部分购药需求从药店回流到基层医疗机构特别是社区卫生服务中心。以三高用药为例,2023年,零售药店的降压药购买量下降了7%,口服降糖药购买量减少了10%。

数据来源:中康CMH、国家卫健委

可见,每年医保个账减少了近1400亿收入,而对于转移至医保统筹账户的部分,尽管全国有超过14.1万家药店已经纳入门诊统筹,但亦受限于以下五大影响因素(如下图),在承接统筹购药需求过程中挑战重重。

一方面,除了湖南湖北及其他少数区域外,大部分统筹门店都难以获得实质性的处方流转;

另一方面,实现了门店统筹购药的区域,也面临价格监管力度趋严的挑战,2024年随着国家医保局推动“三同”“四同”价格专项治理,以及各地医保局陆续上线药品比价系统,医保药品的差别定价时代已经终结。

数据来源:中康终端研究中心出品《门诊共济政策落地影响及零售终端市场变化报告》

行业激烈的内部竞争叠加外部政策影响,在与八点健康汇的访谈中主持人柏煜总问道:“现在是否是医药行业的至暗时刻?”中康科技副总裁李俊国表示:“如果对那些固守传统的业态、也不想做太多的改变、还想把生意继续做下去的药店,那肯定是至暗时刻。甚至换个角度,这也不是至暗时刻,因为明天会更暗。整个药品零售市场的供给模式,已经不适配这个时代的需要了。”

那药店连锁的转型出路在哪里呢?要回答这个问题,我们首先需要推演药店零售市场未来的发展方向,从而找到自身的生态位置。

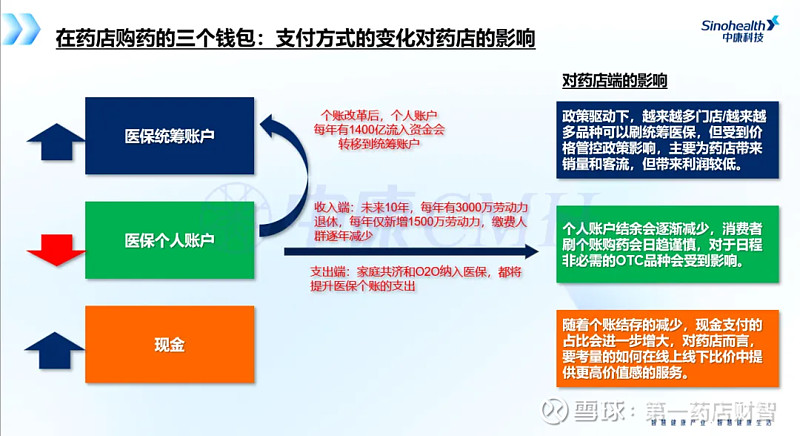

5. 行业发展推演:从三个钱包到药店的两极化发展

整个药店零售行业会如何发展?我们从消费者在药店购药的三个钱包间的此消彼长来论证。

医保个账钱包缩水:2024年或将成为医保个账结余的拐点,未来随着每年退休人数的增加,缴费人群数量逐步减少,医保个账的进项将进一步萎缩,加之家庭共济和O2O纳入医保,从而逐年消耗个账余额,未来消费者刷个账购药会更加谨慎,非必需的OTC品种或将首当其冲。

医保统筹占比提升:长远看,医保统筹在药店生意占比将呈现上升趋势,而受到价格管控政策影响,该部分购药主要为药店带来销量和客流,但利润较低。以湖北医保局今年5月公布的征求意见稿为例,要求医保目录内药品品种占零售药店所售药品配备比不低于60%,也就意味着药店的经营成本和盈利,大部分都要靠剩下的40%医保目录外药品销售来支撑。

现金自费占比提升:随着个账结余的逐步减少,医保目录外的药品品种购药将越来越依赖现金自费支付,但这将面临另一个挑战:消费者线上线下比价的问题。这就要求药店在专业服务、差异化经营方面有更进一步的探索和延伸。

数据来源:中康决策云中心整理

三个钱包的变化,将引发整个行业的链式反应:支付端结构变革 → 终端产品结构调整 → 终端消费群体分流 → 门店业态两极化演变

医保个账占比逐步萎缩,医保统筹、现金支付两端占比提升,支付端的变革将导致对应的产品结构变化,影响支付方(消费者)的结构发生变化:

(1)中老年人群特别是慢病人群,更多依赖医保统筹;

(2)年轻人群对于大健康的需求更多元化,现金支付意愿更高。

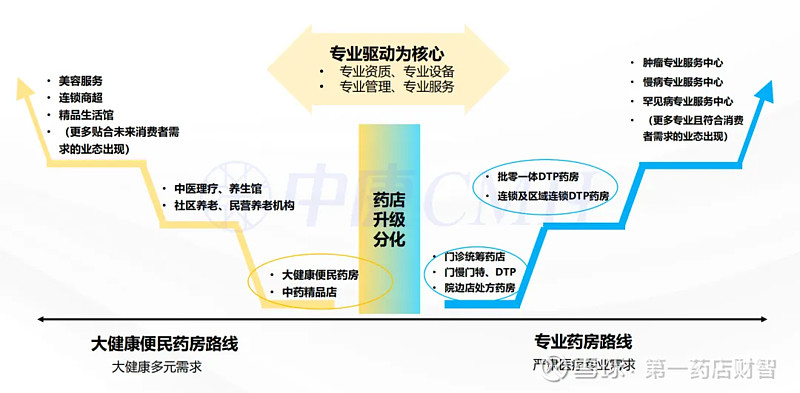

进而,逐步倒逼门店终端的两极化:

(1)专业药房:在医药分家大趋势下,通过专业药房承接医保统筹购药需求,但在医保药品低毛利甚至零差价情况下,要仅靠占比较少的非医保产品销售来支撑门店运营和盈利,必需要有较大的门店总体规模和医保药品规模,就必需进一步形成专业化、病种化的服务中心,打造专业的药师队伍,为购药者提供专业的药事服务,在配套的关联用药和服务中谋求盈利。参照国外药店业态的发展,这一趋势必将来临,药店转型终究需要回归到做难而正确的事情,路虽远行则将至。

(2)大健康便民药房:多元化经营的药房,并非与商超同质化竞争,还是会围绕“大健康”的命题。该类型门店以现金支付为主,会存在线上线下比价,所以未来此类门店中常备药、维矿类、保健品会与线上价格趋近,吸引客流,但形成门店自身在中药店、养生店、医美店、器械店、养老店的差异化定位,匹配居民在大健康的多元化消费需求。

数据来源:中康终端研究中心整理

6. 结语

穷则变、变则通、通则久,行业巨变近在眼前,对门店而言,这场挑战是淘汰赛也是晋级赛,哨声已然响起,没有退路,没有侥幸。

但未来仍是光明的。

根据国家统计局公布的数据,2023年,在全国居民人均消费支出中,医疗保健人均消费支出为2460元,增长率16%,明显高于人均总消费支出的增速9%。

长期来看,随着老龄化和银发经济的催生,居民在医疗健康方面的消费需求仍然旺盛,至于这些需求是否能被药店终端所承接?药店都势必不再只是提供简单的药品供应,其中也将会有许多工业与连锁一同摸索出来的可行性模式。

谨以此文,与所有医药健康产业的奋斗者共勉。

前路漫漫,携手同行。2024年西普会以“承压前行——从存量走向增量的破与立”为大会主题,定于8月9-14日在海南博鳌召开,与从业者共同探寻存量时代突围之道,布局健康产业新未来。