随着经济总量上升、GDP增速中枢下移,科创板服务实体经济,承载了“经济转型”的历史重托。作为我国股票发行注册制改革的第一块“试验田”,科创板主要服务于符合国家战略,突破关键核心技术的科技创新企业,又有中国版“纳斯达克”之称。

上交所数据显示,截至2023年6月底,科创板上市542家,平均每家公司融资额15.67亿元。“从科创板上市企业的行业分布来看,新一代信息技术、生物医药和高端装备三大产业集聚效应更加凸显。国家级专精特新企业已有260余家,占比近一半,正在成为各自细分领域的‘隐形冠军’。” 专业人士称。

随着科创板持续壮大,科创板指数投资体系再添新成员。首批$科创板100ETF(SH588120)$ 于9月15日震撼上市。

科创100指数是从科创50指数样本以外的科创板上市公司证券中选取100只市值中等且流动性较好的证券作为样本。中小成长特征鲜明,与定位大市值的科创50形成差异化。

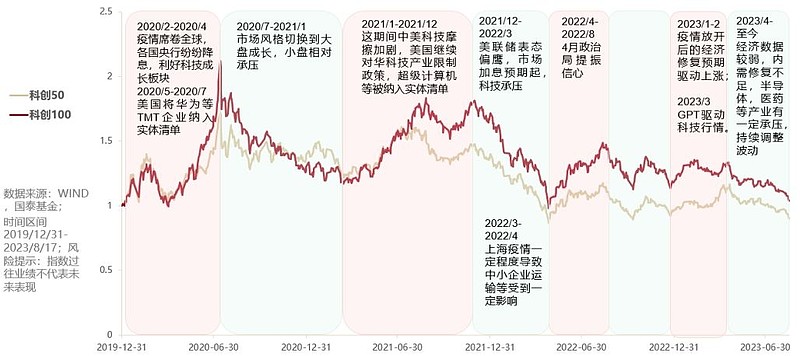

与科创板50相比较,科创板100在多次大盘反弹中都表现占优,呈现出“小身材,高预期,高弹性”的特征。科创板100历史表现优于科创50,基日截至2023年6月30日收益率分别为17.37%和0.51%。在多次科创板上涨行情中,弹性明显强于科创板50,平均超涨15%以上。

数据来源:Wind,统计区间为:2019.12.31—2023.06.30,具体计算细节见风险提示

为何在多次大盘反弹中科创板100表现好于科创板50?

投资者在进行科创板选股的时候可能较为看重上市公司的盈利潜力。(由科创板中盈利预期因子有效,ROE因子失效可以佐证猜想。)中小市值企业未来业绩弹性一般较大,科创板100指数和科创板50指数的2023年盈利增速预期分别为58%和4%,或因此助力科创板持续演绎中小盘风格。

短期来看,政策端继续打出“组合拳”,市场有望在各项政策的利好带动下反弹,当前,科创板100估值PE在40倍中枢震荡,处于发布以来24%分位数,处于低估状态。历史上对应2019年12月底和2022年4月底的水平,在此后1-2季度的收益水平均表现优秀。

中长期来看,人工智能、高端制造、创新药等对国内中长期经济、社会发展有明显推动的成长板块或将成为超额收益的主要来源。科创板100指数中创新药/器械、芯片、新能源、软件标的市值占比相对较高,未来成长空间都值得关注。医药行业目前整体估值处于历史低位,尤其受医药反腐短期影响较大的医疗器械中长期看将迎来更健康发展生态;芯片海外产业链已经出现行业拐点信号,国内半导体芯片也有望因为国产替代加速迎来独立行情;全国PPI数据已出现经济恢复的积极信号,无论是传统较强的工程机械还是更具科技强国属性的高端装备制造行业,未来成长空间都值得关注。

科创板聚焦“硬科技”,立足国家战略,把握时代脉搏。科创板100指数发布以来收益率跑赢78%科创板个股,有效分散投资风险同时把握成长机会。看好科创板100指数的小伙伴,不妨关注9月15日上市的科创板100ETF(代码:588120)的布局机会。

数据来源:Wind,统计区间为:2019.12.31—2023.06.30,注:我国证券市场成立时间较短,过往历史数据不代表市场运行的所有阶段,过往历史数据并不构成基金业绩的保证,科创板交易规则和其他板块差异较大,股票价格易发生较大波动,请投资者谨慎抉择。四个反弹阶段涨跌幅分别为:20200401-20200701 科创100/科创50/上证综指/沪深300/中证500/中证1000分别上涨67%/39.8%/10%/15.2%/16.7%/16.8%;20210501-20210801 科创100/科创50/上证综指/沪深300/中证500/中证1000分别上涨32.8%/20.3%/-1.4%/-6.1%/4.3%/13.8% ;20220501-20220801 科创100/科创50/上证综指/沪深300/中证500/中证1000分别上涨31.7%/16.2%/7%/4.3%/12.8%/25.2% ;20230101-20230201 科创100/科创50/上证综指/沪深300/中证500/中证1000分别上涨12.6%/6.9%/6.3%/8.4%/8.6%/10.1% 。科创100指数收益率跑赢78%科创板个股时间区间为指数基日20191231-20230731。

风险提示

本基金属于股票型基金,理论上其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金为指数型基金,主要采用完全复制策略,跟踪标的指数,其风险收益特征与标的指数所表征的市场组合的风险收益特征相似。本基金投资于科创板股票,会面临科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括股价波动风险、流动性风险、退市风险和投资集中风险等。公开募集证券投资基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。我国基金运作时间较短,指数历史业绩不构成本基金未来表现的保证。投资有风险,投资需谨慎。本产品由国泰基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。