(转昨夜公号文章,ID:dknight2015,这里用作灌水,我不删评论![]() )

)

周末,热议新股超发,创业板七连阴后,早盘继续低开。

“乐视复牌,压倒创业板最后一根稻草”,这一隐喻,由来已久。今早的走势,还是让很多人大意了。集合竞价封停大单虽未持久,高开3%,旋即一路上扬,涨幅最多至8.88%,这个暗含机关的数字,让人开始期待阴霾散尽,雨后初霁。

偏不尽如人意。上午,创业板指几经折腾,始终未能浮出水面。

下午2:12,乐视翻绿。旋即,创业板开始疾风骤雨般地狂泄。1800点瞬间不保。

看几支个股上演的悬崖跳水:

中小板也不遑多让:

乐视、新股,难逃罪魁祸首。与前次乐视复牌低开,众望所归有所不同,今日的乐视本想以一种曾经沧海的从容气魄重整旗鼓,未料想结局像极了2015年的那个周一,肖钢导演的高调救市。

替罪羊那次找的是汉奸中信,这回则要拉新股垫背。

从12月起的每天三个新股发行,不仅让刘士余赢得了只做不说的“实干美名”,还让A股有望在2017刷新史上的新股发行数量记录。

注册制的美国2016年新股发行只有100多支,严加管制的A股,按最近两个月的节奏2017年可以上市700家公司。

自2014年肖钢重启IPO至今600余家新上市公司当中,创业板占比高达接近40%。而在全体A股的3000家公司里,创业板企业不到20%。新股加速发行,创业板承压,理所应当。

然而,无论2015还是2016,A股的IPO资金募集规模都没创出史上新高,放在世界范围,也远非老大。

我们的IPO,长不大的侏儒企业居多,不少在过磅(IPO过会)前还喝了一肚子水,上市后业绩就一泻千里。去年港股上市的邮储银行一家募集资金总额就相当于A股一年的一半。阿里巴巴2014年上市的募资额更是达到了A股全年的两倍!

IPO新政后,申购新股无须冻结资金,上市后独有的连板冻结资金,与A股的日交易额相比仅百分之一。

如今,新股的平均连板数相比2015和2016年有所下降,仍能达到10个左右。按每天发行3支新股计算,同时处于未开板涨停状态的新股最多也就30家。

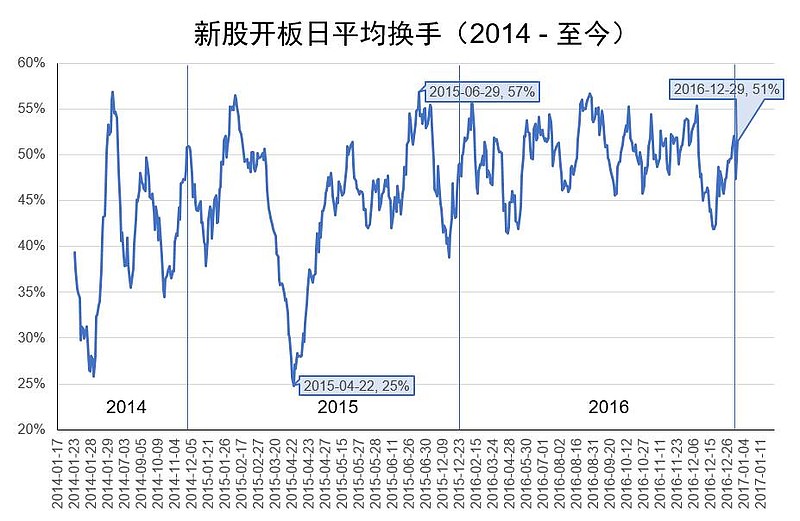

新股开板当日,换手率超高,过去三年基本没有变化,当日就会有接近一半的人“出逃”。

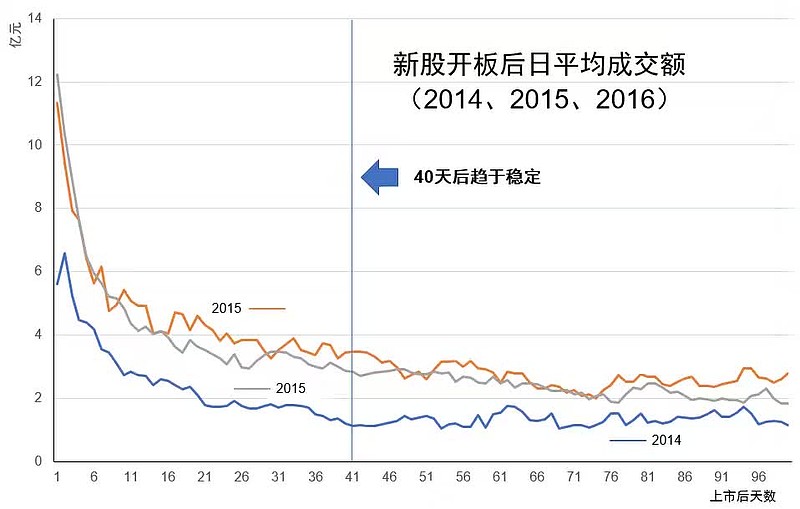

即便如此,3年来开板当天的平均成交额也就在10亿元左右,按平均每天3个新股开板计算,资金消耗量仍在数十亿规模 - 大盘每日成交额的百分之一。

新股开板后会经历一段成交活跃期,大约在40个交易日后趋于平常。

取40个交易日,极限120个新股,在这段日期内的日平均交易额为4亿元,总交易额为4×40×120 = 1.92万亿元,相当于如今全市场交易额的12% = 1.92 / (0.4×40)。

无论如何计算,新股冲击资金面对市场的影响也就在几十分之一。

然而,经舆论铺天开地一宣传,关注的人多了,心理和情绪成倍、数十倍地方大这一影响。压垮创业板的,不是乐视,不是新股,而是我们的内心,这个股市真实的货币乘数效应。

2015年9月2日创下的盘中1779.18最低点,今日1783.74

2015年9月15日创下的收盘1797.56最低点,今日1830.85

离新低都只剩一层窗户纸。

牛市整数关口必破,熊市支撑点位必穿。四只脚终将凑齐。然而,三只脚后,有些个股却不会在四条腿来临之际再创新低,这也是为什么去年一月的这个时候,骑行客已在疾呼买股。

今年一月这样的走势,让我对全年的盈利又充满信心。一直以来嫌贵的另一半股票,终于开始甩卖跌价,即将进入我的射程。

该来的总是会来,最多迟到,从不缺席。即便市场在打明牌,还是会中伤心存侥幸,粗心大意的人群。

股市之难在于坚定的信仰总是一次次被眼前的现实嘲弄,宏大的格局总是一回回被突发的意外摧残,平静的内心一次又一次被眼见的亏损打乱,钢铁的纪律一回又一回遭受无情的蹂躏。

何况我们都是凡人,既没那么坚定,也没那么宏大,还没那么平静,更没到刀枪不入。

建了观察仓,碰到现在要止损了,心有不甘怎么办?

越跌越买的,子弹耗尽,能否承受无止尽的下跌?

就算你现在是空仓,也会对下一步的行动迷茫……

能让自己有那么哪怕一点优势的,是你的资金足够长线,能确定性地看到很多年后的阳光万丈。那么我也能斩钉截铁地告诉你,如今不是退缩,是迎难而上的时候。

今早,乐视涨幅逼近8.88%的时候,雪球的热度只有1339,差不多是半年前复牌时的十分之一。能够迎难而上的始终是少数人,能够赚到大钱的也不会是多数人。

市场下跌时,总是更容易找到利空。

野蛮人不让买了,IPO开启疯狂的抽水模式,养老金还在观望,中国经济的火车头 - 房地产重踩刹车,比起人的内心,这些事件对股市的实质性影响很小。

A股一天的成交额2015年破过两万亿,如今尚余4000多亿。

野蛮人横扫A股一年,动用的资金不过千亿。

IPO融资去年的规模是1400亿

养老金入市首批规模也就3000-4000亿

此轮房地产限购结构性意味更强,并非全面冰封。

这么多利空加起来,涉及的资金不如定增规模减半这一个利好。2015年,A股定增破万亿,去年前10个月就已破万亿,今年传言规模受限,对市场资金的消耗顿减5000亿。

牛市里,切莫什么利空都听不进;熊市,最忌什么利好都看不到。比起已经到兜的盈利和已然遭受的损失,成熟的投资者更应了然于心的是前方的风险与机遇。

如果觉得有用,分享给你的好友,你的分享也能帮助更多的人

$上证指数(SH000001)$ $中小板指(SZ399005)$ $创业板指(SZ399006)$ @今日话题

@目空二切 @亦曾沧海 @般若波罗蜜

追随骑行夜幕的统计客,用数字揭开真相,揭穿谎言,通向理智富足 (首发公号ID:dknight2015)

2016干货合集:网页链接