1. 净息差能否不收窄?(当前参考值2.75%)

2. 不良率能否不攀升?(当前参考值1.25%)

3. 能否不融资,靠内生增长?(当前ROE参考值17.5%)

本篇,让我们来定量地计算这些指标对收益的影响。

先看净息差:

当前银行业的非利息收入占比约为20-25%,我们取保守值20%

成本收入比约30%(取自银监会数据: 网页链接)

则净息差每变动0.25%,收入将减少7.3% = 0.25% / (2.75% / (1-20%))

内生增长情形下的新增不良贷款(假设不良率维持1.25%不变)占收入比重为8.0% = 17.5% * 1.25% / 2.75%

则净息差每变动0.25%,净利润将减少11.8% = 息差变动后净利率 / 原净利率 - 1

息差变动后净利率 = (1-7.3%-30%-8%) * (1-25%) = 41.0% (假设收入仍为1)

原净利率 = (1-30%-8%) * (1-25%) = 46.5%

息差下降1个百分点至1.75%时,其它条件不变,银行的净利润减半。

尽管银行的非利息收入看似不受息差收窄影响,但以骑行客过往与银行的业务往来所知,为满足银行的中间业务收入考核要求,“息转费”一直存在。所以,一旦息差受冲击,非利息收入也难独善其身。这点影响,此处不考虑。李总理要求降低银行各项收费的呼声对非利息收入的影响,此处也不探讨。

同样,也给出当息差上升1个百分点时,对银行净利润的影响是增长50%。

再看不良率:

不良率每年攀升0.25%将使银行当年的资产减值损失占收入比重从8.0%上升至18.6% = (17.5% * 1.5% + 0.25%) / 2.75%

则不良率每年升0.25%,净利润将减少17.2%=不良率变动后净利率 / 原净利率-1

不良率变动后净利率 = 46.5% - (18.6%-8.0) * (1-25%) = 38.5%

原净利率 = 46.5%

不良率在年内上升0.75%至2%,其它条件不变,银行的利润将减半。

这里采用了简化计算,未考虑由管理层判断计提的资产减值损失,和历史的拨备率后盾,只为向球友展示一个银行盈利的最基础模型。

同样,也给出当不良率在年内下降0.75%至0.5%,对银行净利润的影响是增长50%。

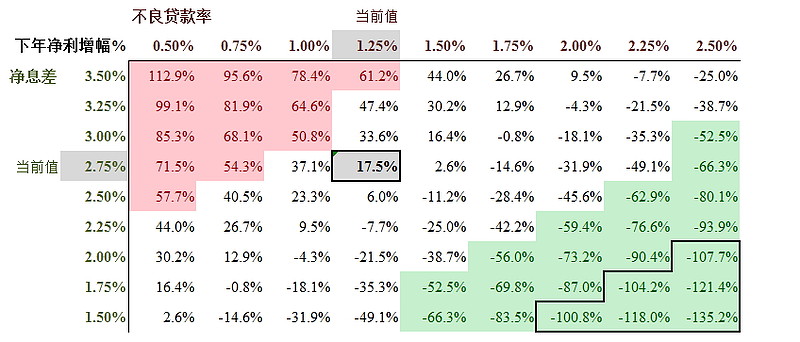

当净息差和不良率同时变动时,就形成了敏感性分析表格如下:

在此表的计算中,我们考虑进了银行17.5%ROE所带来的内生增长。故当所有条件不变时,银行下年的净利增幅是17.5%,如粗体黑框内黑字所示。横轴为下年各种不良率情况,纵轴为各种净息差情况,横纵交汇处为不良率和净息差的各种数值组合下,净利润的变动幅度。最右处,当不良率飙升至2.5%,且净息差收窄至1.5%-1.75%,银行将出现亏损。同样地,若不良率下降,净息差上升,净利润将大幅增长。图中的红绿色分别代表净利润增长或下降50%以上的情形。

最后简要看内生增长:

内生增长究竟代表什么?代表银行在不分红,拿当年净利润全部留存作为资本金,进一步扩大资产规模所能获得的增长(假设其它所有经营条件维持不变)。相当于是一个真空中的物理运动模型。

实际上,银行的资产规模扩张受限于整体经济的货币生产速度(M2)。尤其在四大行资产占我国广义货币规模超过一半,上市16家银行加总比例更高,市场份额提升的空间有限。在前些年,银行受益于四万亿后的央行资产负债表扩张,M2维持在25%以上,如今在新常态下这一增速已下降至四月最新的10%左右。所以,银行在“真空”中把17.5%的ROE继续投入于“生息资产”的扩张有困难。

那么作为一家小而美,优先为股东考虑的银行应该怎么做呢?把每年17.5%的ROE全部用于分红,维持当前资产规模,也能严控与经济增长不合拍的“管理层私欲式”的跃进。而这样跃进的结果往往伴随着不良贷款的隐患。那么,如果这家小而美的银行这么做。作为投资银行股的股东将获得什么样的价值呢?答案是每年17.5%。这与银行是否上市,完全没有关系。在创业板大跃进的年代,当然相形见绌。在股市掉头进入熊市,价值投资者方能笑傲江湖。

这也是为什么尽管A股银行股如此低迷,放开民营银行,大家仍然趋之若鹜。除开民营企业家投资银行有为自身实业找后盾的考虑(如史玉柱当年的“忽悠”),稳定的17.5%ROE的生意哪里去找?

那么在二级市场上,这样的小而美的每年分红率17.5%的企业究竟应该给多少估值?参考港股成熟市场,一般两位数的分红率股票,其股价会被迅速拉伸使分红率降低至7-8%以下的水平线。这也与低风险股票的资金成本大致相当。如此,当银行股净息差不收窄,不良率不抬头,管理层全心全意为股东考虑,大额分红,稳步内生增长,则银行股的市盈率可望达到12-13倍(1 / 7 %或1 / 8%)。这样,价值投资者还可享受一倍的PE升值。

至此,已全部定性定量地讨论完银行股价值投资者的未来看点和预期收益。祝你们好运!

本文中的计算未借助任何外部现成模型,皆从最基础的砖瓦起一块块往上叠加而成。行文较快,若有疏漏,请行家不吝斧正。

参见上篇的定性讨论:《【图解】银行价值投资者的未来看点》

网页链接

@今日话题 @方舟88 @不明真相的群众 $上证指数(SH000001)$ $招商银行(SH600036)$ $兴业银行(SH601166)$ $民生银行(01988)$ $浦发银行(SH600000)$ $中国银行(SH601988)$ $工商银行(01398)$ $北京银行(SH601169)$ $农业银行(SH601288)$

看更新的数据,读更长的历史,听异于市场的观点,关注骑行夜幕的统计客

查看我的全部文集,点此链接网页链接