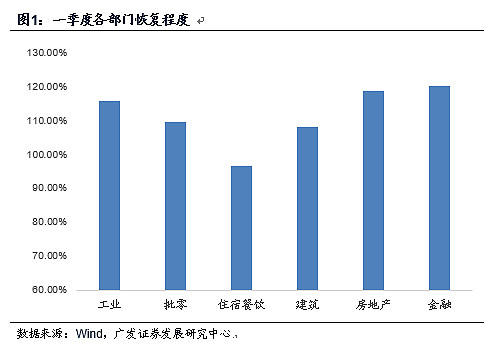

从GDP口径看,2021年一季度工业恢复到2019年同期的116%,批发零售、住宿餐饮却分别是2019年同期的110%、97%。从社零口径看,4月社零的两年平均增速为4.3%,低于工业增加值的6.8%和出口的16.8%。消费恢复相对偏慢。

2021年一季度工业、建筑业、批发零售、住宿餐饮、金融业、房地产业名义GDP分别是2019年同期的116%、108%、110%、97%、119%、120%。

如果我们把一季度视为一个总体恢复情况,边际趋势实际上也并未更好。2021年4月社会消费品零售总额两年平均增速为4.3%, 同期工业增加值两年平均增速为6.8%,出口两年平均增速为16.8%。

消费恢复相对偏慢是一个事实。

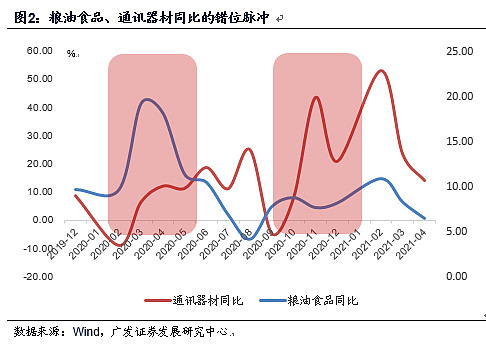

我们理解原因之一与疫后经济的“错位复苏”特征有关,2020年一季度以来先后经历必需消费品、可选消费、服务类消费的修复。以食品为例,它在2020年3-5月的补偿性消费脉冲带来环比动能透支和高基数;通讯器材在2020年三四季度也经历两轮上行脉冲,后续将进入高基数期。换句话说,本轮消费很难像传统复苏期一样形成合力。

疫后经济不同于传统复苏期,各经济部门所面临的需求特征、供给约束都和以往周期不同。在2020年底的《寻找确定性》中我们曾指出:疫后中国经济已经历了两轮上行脉冲。第一轮是2020年二季度,主要驱动力是复工和疫情防控进入常态化。在这一阶段,出口回升至零增长,必需消费品出现了一轮“补偿性消费”。第二轮是2020年三季度和四季度,主要驱动力是海外复工以及国内广义财政影响上来。在这一阶段,出口进一步上升至7%以上,基建地产起来、耐用消费品(汽车家电)起来。当时我们估计疫苗落地后经济将会进入第三轮脉冲,力量将来自于服务业修复、全球贸易共振和制造业补库存。

经济的这一修复方式会导致消费有一种错位复苏特点。

我们以必需消费品的食品为例,它在2020年3月增速大幅上行,2-5月同比增速分别为9.7%、19.2%、18.2%、11.4%,7月出现中枢显著下行,同比增速降为6.9%。2020年7月至今的月均增速只有7.7%。这一部类在2020年3-5月的补偿性消费脉冲带来环比动能透支和高基数。

我们再以可选消费品的通讯器材为例,由于疫情带来的渠道约束(消费者一般还是会先到实体店看手机),它在2020年一季度同比增速只有-3.6%,2020年4-8月、11-12月经历了两轮上行脉冲,这个会带来2021年基数分布的影响。

换句话说,本轮消费很难像传统复苏期一样形成合力。

我们理解原因之二是疫情防控常态化背景下居民生活半径收缩,从而导致消费复苏有一定的“天花板效应”。证据之一是限额以下零售恢复程度依然偏低,零售损失就损失在限额以下;证据之二是餐饮、服装等出行、社交相关的消费恢复明显偏慢,它显然与生活半径相关;证据之三是由于出行周边化,旅游收入恢复程度显著低于人次恢复。

2021年4月社会消费品零售总额相当于2019年4月的108%,隐含的两年平均增速为4.1%;而限额以上零售相当于2019年4月的113%,隐含的两年平均增速为6.3%。

2021年餐饮、服装零售分别相当于2019年的103%、102%,显著低于社零整体的108%。

2021年清明日均旅游人次、日均旅游收入分别相当于2019年同期的91.1%、56.7%;五一日均旅游人次、日均旅游收入分别相当于94.4%、77.0%。

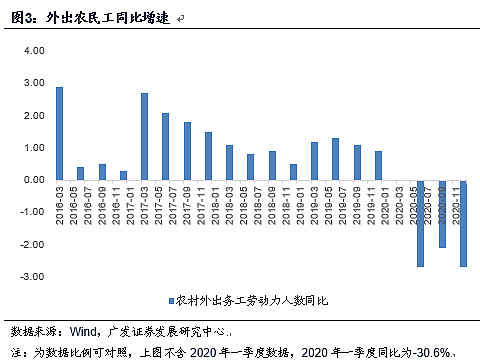

我们理解原因之三是结构性收入效应。2021年前4个月社零口径下城镇、乡村消费分别相当于2019年同期的110%、97%,两年平均增速分别为4.3%和3.4%,短期内乡村消费恢复程度偏低。它应与疫情常态化背景下外出务工减少所带来的收入效应有关,2020年各季度农村外出务工劳动力同比一直是负增长,月均收入同比也显著低于往年。结构性收入效应另一证据是金银珠宝、化妆品等中高端消费恢复程度高,已分别相当于2019年同期的130%、120%。

2021年4月城镇消费、乡村消费分别相当于2019年同期的110%、99%;前4个月城镇、乡村零售分别相当于2019年同期的110%、97%。2021年前4个月城镇、乡村消费累计同比分别为30.1%和26.5%,两年平均增长分别为4.3%和3.4%。

乡村消费恢复程度显著偏低是消费的主要拖累之一。

外出务工减少所带来的收入效应下降可能是主要背景之一。2020年四个季度外出务工劳动力同比增速分别为-30.6%、-2.7%、-2.1%、-2.7%;月均收入同比分别为-7.9%、-6.7%、2.1%、2.8%。

中高端消费恢复程度偏高,2021年4月金银珠宝、化妆品零售分别相当于2019年同期的130%、120%。

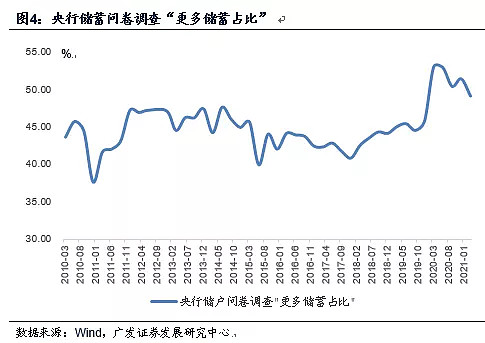

我们理解原因之四是疫情带来的短期预防性储蓄倾向上升,即经济学上预防性储蓄理论(precautionary saving theory)的映射。从央行“城镇储户问卷调查”中“更多储蓄占比”项看,2020年上半年储蓄意愿确实出现一轮跳升,下半年开始下行,2021年一季度进一步下降,但仍高于疫情前。同样收入之下,储蓄倾向偏高对应消费倾向偏低。

这一角度和收入效应有关联,但也有明显区别。收入效应所强调的是现期收入下降所带来的消费倾向降低,而预防性储蓄强调的是未来收入能见度下降所带来的消费倾向降低。

央行城镇储户问卷调查“更多储蓄占比”项2019年四季度月为45.7%,2020年一季度跳至53.0%,二季度为52.9%,三季度、四季度分别为50.4%、51.4%。2021年一季度进一步下降为49.1%,但这一水平较疫情前仍有距离。

经济学上有一个预防性储蓄理论(precautionary saving theory),指的是消费者对未来的判断存在较大不确定性的时候,它就会做出储蓄来防备。简单理解就是,当远期的不确定性较大的时候,同样一笔现金,用于远期消费的边际收益也会更大,消费者就会减少现期消费。

2020年一季度起的储蓄倾向上升显然和疫情带来的不确定性有关,未来会随疫苗接种逐步推进、生产生活进一步常态化有一个逐步改善的过程。

往后看,特别是在限额以下消费、乡村消费改善,预防性储蓄继续下降等线索下,消费仍有较明显的改善空间。但约束力量也依然存在,一是地产销售仍面临政策压力,环比很难升温,而去年三四季度可选消费存在较高的基数;二是在当前全球疫情特征下,口罩和常态化防控措施短期很难被取代,生活半径等影响仍较为直接,改善注定是一个渐进过程。

地产销售增速存在基数切换,我们用更直观30城日均销售面积来看,2020年6月之后日均销售一直在高位的60万方左右徘徊,疫后这轮地产销售脉冲属于近年较强的一轮。政策仍在继续升温,地产销售对于耐用消费品带动最大的一个阶段可能会逐步过去;而去年三四季度可选消费基数较高,后续同比增速很难太高。

前面提到的居民生活半径问题,短期内也很难有实质性改善。3月15日国务院联防联控机制发布会指出:关于群体免疫的建立,它的建立和疫苗的保护效力和人群的接种率有很大的关系。过去我们消灭天花,形成人群免疫力要达到85%左右,是人群免疫力而不是接种率。在人群当中有免疫力的人占整个人群的比例达到85%,传染性更强的麻疹,需要95%的人群免疫力才能阻断这个疾病,天花我们消灭了,麻疹我们提出消除目标,消除目标就是不让它传播,所以人群要有高的免疫力。新冠疫苗接种要分步走。

从经验数据看,名义GDP增速是消费的坐标增速。比如美国、日本过去30年左右的名义GDP增长和消费增长同比均值大致持平;中国过去20年的名义GDP增长、消费增长同比均值分别为12.2%、12.4%,也大致持平。如按十四五期间名义GDP增速7-9%左右增速假设,我们可以把这理解为未来消费增速的目标波动区间。

1993年零售有数据以来美国名义GDP同比增长均值、消费同比增速均值分别为4.3%、4.2%;1991年至今日本名义GDP同比增长均值、消费同比增速均值分别为0.69%、0.71%;中国过去20年的名义GDP同比增长均值、消费增速均值分别为12.2%、12.4%,均大致持平。

十四五期间中国名义增长速度预计在7-9%之间,我们可以这一速度理解为未来消费的目标增速。

(转自:广发香港)

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

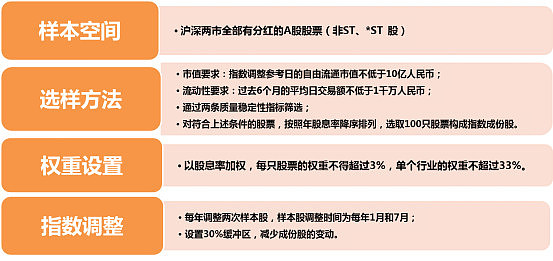

标普中国A股红利机会指数的编制方法如下:

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:苏宁环球、南钢股份、广汇物流、柳钢股份、富安娜、茂业商业、大秦铁路、兖州煤业、交通银行、杭锅股份。

数据来源:WIND,截至2021.05.08

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2021.05.08

$上证指数(SH000001)$ $红利基金LOF(SH501029)$ $创业板指(SZ399006)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)基日为2004.6.18,发布于2008.9.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。