来源:国信策略

2021年3月行情回顾:指数全面下跌

3月A股市场震荡调整,市场交投情绪低迷,主要指数均出现了不同幅度的调整。从我们跟踪的主要指数表现来看,截至3月26日,3月份上证综指收跌2.59%,创业板指调整幅度更大,3月份累计跌幅达到了5.79%,万得全A累计收跌3.29%。结构上来看,3月市场风格延续前一个月的走势,创业板指持续大幅调整,相对于上证指数的超额收益也延续此前的下跌趋势。其他指数中,上证50指数下跌6.05%,沪深300跌5.6%,中证500和中证1000指数分别下跌1.77%和0.38%,创业板50大幅下跌6.74%。

从行业表现来看,3月份28个申万一级行业指数绝大多数下跌。具体来看,截至3月26日,由于碳中和主题概念的发酵,前期滞涨的相关行业公用事业及钢铁行业显著上涨,涨幅分别达到12.7%和5.5%,表现优于其他行业,在HM事件催化下,纺织服装3月份涨幅为7.1%,仅次于公用事业行业。而前期强势的行业3月份出现了不同程度的调整,跌幅最大的为有色金属行业,累计下跌9%,国防军工及农林牧渔跌幅次之,分别下跌8.8%和7.4%。

2021年4月市场展望:牛途未尽,复苏中的调整

展望4月,我们仍然维持之前的观点,当前市场的下跌更像是“调整”而非是行情的转向,一是因为在经济复苏上行周期中流动性因素往往不是行情终结的原因,基本面的拐点才是更重要的影响因素;二是近期美债利率持续上行引发了市场的关注和担忧,但事实上,在经济复苏期,利率和股市同时上行是常态,反而利率下降可能意味着经济复苏接近尾声,行情往后演绎股市大概率会适应与利率的同步上行;三是我们判断,全球经济的复苏正方兴未艾,基本面的拐点可能要到三季度才会出现,现在判断行情已经走完可能还为时尚早。此外,上市公司的年报和一季报将在4月份陆续披露完毕,我们认为可以更加乐观点,建议关注顺周期板块业绩超预期的可能性及相关投资机会。

第一,A股以往的经验显示,在交易复苏行情中,基本面拐点要比流动性拐点更重要。虽然流动性或者政策面的变化可能会加剧市场的波动,导致股票市场出现一定程度的调整,但却不会改变趋势,行情往往是终结于基本面拐点。

具体来看,2006年以来A股市场经历了三轮典型的交易复苏行情,分别是2006年至2007年、2009年至2010年和2016年至2017年。

2007年是A股历史上最大的大牛市,但也是货币政策全面收紧的一年,央行在2007年先后十次上调了存款准备金率,六次上调金融机构人民币存款基准利率。虽然期间经历了上调印花税带来的“5·30事件”,当天上证指数暴跌6.5%,6月4日再次下跌8%,但在企业整体盈利增速上行、经济上攻的背景下,市场很快便消化了流动性及政策收紧带来的利空,7月初市场企稳回升随后便开始下半年的第二轮牛市行情,直到2008年基本面转弱叠加全球次贷危机升级的影响,市场才真正拐头趋势向下、持续下跌。

2009年在“四万亿”投资计划、“天量信贷”、“十大产业振兴规划”等财政政策和货币政策刺激下,中国经济很快走出深度衰退,股市也再度爆发。伴随着经济回升的还有物价,为了遏制通胀上升的苗头,2009年7月份开始,政策开始微调收紧,叠加金融危机全面爆发以后全球最大IPO中国建筑在沪市登陆,2009年8月份上证指数累计下跌超过了20%,但9月开始市场行情好转。经济复苏在2010年演变为经济过热,政策开始全面收紧,上半年上证指数震荡下跌,但在经济基本面仍然坚挺的情况下,7月份以后行情开始好转,到11月初上证指数累计上涨了34%。2011年经济数据全面下滑,上证指数也开始了长达三年的下跌行情。

2017年也是金融监管整体趋严的一年,在重点防控金融风险的大背景下,2017年金融市场的“去杠杆”在持续推进,各项金融监管政策都在不断收紧趋严。但即使是在这种政策环境下,2017年的主板指数总体表现也非常好。支撑行情发展的最大因素就在于企业业绩增速仍在不断的改善,盈利能力持续回升。不过2018年初,随着经济复苏“新周期”和“再通胀”逻辑的证伪,A股市场在海外市场波动加剧、中小创业绩暴雷、贸易战以及信用风险上升等多重利空下开启了漫长的单边下跌。

第二,近期美债利率持续上行引发了市场的关注和担忧,但实际上,从历史经验来看,在经济复苏周期中的交易,股市和利率一般都是同向上升的,并不是想象中的利率上行对股市利空。这主要因为在经济复苏中,分子波动比分母大,盈利弹性更重要,而利率上行是一个结果,表明经济好。

2006~2007年、2009~2010年、2016~2017年,这三次经济复苏中的股市牛市,利率都是上行的。

而且国内货币政策此前已经提前做出了调整,对预防金融风险做了充足的准备,国内的无风险利率早从去年5月开始便已经持续上行,与当时全球其他国家利率走势截然不同。我们认为这背后很重要的一个原因可能是监管层对金融风险进行一定的预防性调节。

此外,从资本市场表现来看,当前A股整体的估值水平并不高,甚至是低于历史平均水平的。而且节后以来,我们也看到A股市场出现了不小幅度的调整,这其中尤其是食品饮料、医药、新能源等前期涨幅较大、估值较高的热门板块出现了大幅回调,前期上涨带来的估值压力得到了释放。

第三,我们认为,当前A股运行的主要矛盾已经从“低利率寻找盈利稳定”转移到“经济复苏寻找盈利向上弹性”,此时重要的不是利率是否会上行,而是盈利复苏的幅度和持续性。我们判断,本轮经济复苏的持续性与向上的弹性非常有可能超预期,基本面的拐点可能要到三季度才会出现。

我们在此前的多篇报告中提到,从复苏的驱动力来看,本轮经济复苏的弹性主要来自于海外。3月11日,拜登政府通过了1.9万亿美元的经济救助计划,下一步,拜登政府推动的更大规模的基建投资计划有望在今年9月底前提上议程。基建投资计划是拜登政府财政刺激政策第二步“美国复苏计划”的重要部分,不仅包括了传统的基建投资、还涵盖了绿色能源、研发、教育、社会保障等领域的长期投资,预计投资规模可能高达2.6万亿美元。计划用于全面提升基础设施建设水平,整个计划对美国经济增长的拉动将更为显著。巨额财政刺激计划的推出,也在不断强化经济复苏的预期,预计未来全球需求将会继续大幅回升。

历史数据显示,2015年以后工业大宗商品价格的走势与“中国+G7国家”工业同比增速高度相关,而且大宗商品价格的高点都是出现在工业同比增速高点的右侧,当前全球工业同比增速的回升才刚刚开始,工业大宗商品价格仍将上涨。参考2016年至2018年经济复苏周期中PPI回升的幅度,我们预计此轮PPI同比增速的上升将在2021年三季度达到高点,而PPI是和企业盈利关系最为密切的指标,因此我们判断基本面拐点至少要到三季度才有可能出现。

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

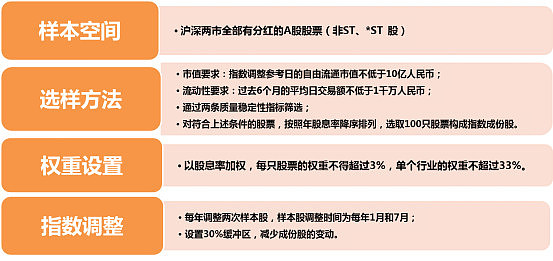

标普中国A股红利机会指数的编制方法如下:

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:南钢股份、广汇物流、苏宁环球、柳钢股份、茂业商业、荣盛发展、大秦铁路、交通银行、民生银行、步长制药。

数据来源:WIND,截至2021.03.08

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2021.03.08

#水泥建材股领涨大盘 #

$上证指数(SH000001)$ $红利基金LOF(SH501029)$ $创业板指(SZ399006)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)成立于2004年6月21日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。