随着新药研发技术的不断提升,药物类型变得更加丰富多元。

就偶联药物而言,有开启“内卷”模式的ADC,有处于风口上的PDC,还有研发大热门的新兴肿瘤精准靶向药物——RDC。

一、相较ADC的优势:诊疗一体化

从定义上看,RDC的全称是放射性核素偶联药物,是将精准靶向分子(单抗或多肽/小分子)和强力杀伤因子(核素)用连接臂偶联在一起而设计开发的一种药物形态。

乍一看,RDC的药物结构与抗体偶联药物(ADC)类似。

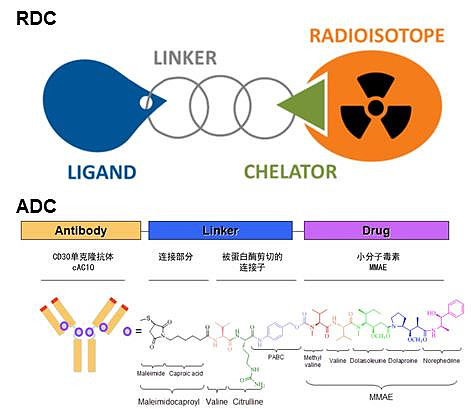

ADC分为抗体、连接子(Linker)和小分子毒素(Payload)三个构成要素;RDC则由四个部分构成,包括由介导靶向定位作用的抗体或小分子(Ligand)、连接臂(Linker)、螯合物( Chelator)和放射/成像因子(放射性同位素,Radioisotope)。

RDC与ADC药物结构对比 资料来源:中科离子微信公众号,ADCREVIEW,中信证券研究部

两者的药物结构虽类似,但要素的选择和发挥的药物作用却大相径庭。

对比来看,ADC的载荷是小分子化疗药物,需要进入肿瘤细胞内部才能起到杀伤作用,而且只能使用大分子单抗作为导航,很难进入细胞内释放载荷杀伤肿瘤细胞,通常需要设计微管毒素(MMAE、DM1等)通过抑制细胞分裂抗肿瘤,药物结构设计难度较大。

相较之下,RDC的载荷为放射性核素,只需依靠射线杀伤肿瘤细胞,不需要进入肿瘤细胞内。而且,RDC的靶向配体(起到精准定位的作用,引导放射性核素到达靶标)除了大分子的单抗以外,还可以是体积更小的小分子或多肽等,更容易让RDC通过渗透作用深入肿瘤内部发挥杀伤作用,并且相较ADC更不容易产生耐药。

更关键的是,使用不同的放射性核素,可以实现诊断或治疗的功能,甚至两者兼备实现ADC药物无法做到的诊疗一体化。例如,使用产生β粒子射线的核素177Lu,能够清除小体积的肿瘤和转移灶,而使用产生α粒子射线的225Ac杀伤能力更强。

另外,RDC可以在只更换核素部分,相关的靶头和linker都保持相似的情况下,形成诊疗一体化的产品,比如连接氟[18F]、镓[68Ga]等构成诊断产品,精准靶向的位置,连接镥[177Lu]、锕[225Ac]构成治疗产品。

这意味着,RDC药物可以将辐射直接递送至癌细胞或其微环境中,从而实现个性化用药、精准化治疗。尤其对于那些存在多处转移的肿瘤晚期患者,使用RDC药物结合医学影像便能反应出肿瘤转移情况,大大延长了其生存时间和生存质量。

基于此,RDC成为了临床实操中唯一能够实现诊疗一体化的药物,也是核药靶向治疗最具潜力的发展方向之一。

二、诺华领跑,礼来也加入竞逐

从海外市场看,已经有不少药企“修成正果”,其中以诺华成熟度最高。

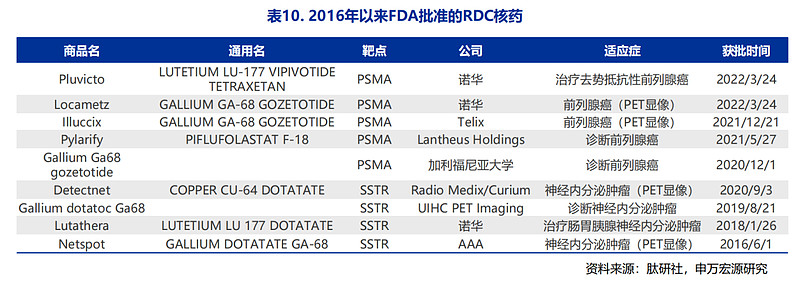

Insight数据库显示,在2016年以来FDA批准的肿瘤领域RDC药物中,诺华就占到半数之多,获批了4款。

诺华在RDC领域的布局,主要借助豪掷重金的方式快速打造产品线:2017年,诺华以39亿美元收购法国公司Advanced Accelerator Applications(AAA)搭建起放射性技术平台,次年再斥资21亿美元收购Endocyte扩充核药管线。

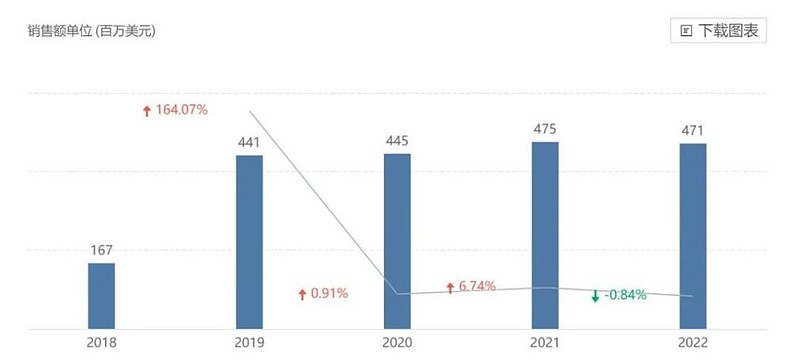

在诺华获批的RDC药物中,Lutathera是FDA批准的第一个治疗胃肠胰神经内分泌肿瘤的放射性药物。2018年获批至今,其累积销售额已超过20亿美元,前两年全球销售额分别在4.75亿美元、4.71亿美元。

另一款明星药物Pluvicto,用于治疗市场潜力更高的去势抵抗性前列腺癌,2022年上市首年销售额即达到2.71亿美元,即使在产能暂不能满足市场需求、出现供应短缺的情况下,2023年上半年仍实现4.5亿美元收入,诺华预计其峰值年销售额可达20亿美元。诺华如今正在积极扩展产能,预计2024-2025年达到25万剂/年的生产量。

Lutathera销售趋势

销售表现如此亮眼,主要在于临床数据优异。其中,Lutathera是一款177Lu标记的生长抑素类似物肽,疗效优于治疗晚期胃肠胰神经内分泌肿瘤(GEP-NEN)的传统药物长效奥曲肽。根据III期研究数据显示,SSTR阳性的GEP-NET晚期患者接受长效奥曲肽60mg治疗后的PFS为8.5个月,而接受Lutathera+长效奥曲肽30mg治疗后的PFS高达29个月,意味着无疾病进展生存时间提高了3倍多。

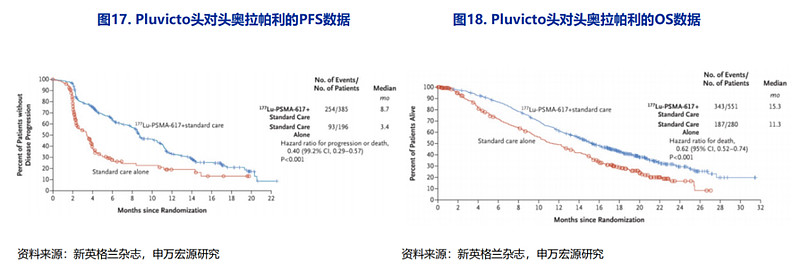

另外,Pluvicto的疗效和临床治疗人群数均优于前列腺癌明星药物奥拉帕利。一方面,Pluvicto的mPFS和OS数据更靓丽,安全性数据相似,不良反应发生率略低;另一方面,PARP抑制剂奥拉帕利只覆盖HRR突变的mCRPC患者(占总体患者比重约为15%-30%),而Pluvicto可以覆盖PSMA阳性患者(占mCRPC患者比重的高达约80%),获益人群更广泛。

不仅于此,礼来10月3日刚刚宣布14亿美元收购Point Biopharma,以囊获其放射性疗法管线,此前也曾参与另一家放射性疗法公司Mariana Oncology的B轮融资。又一MNC就此正式入局。

三、快速增长的百亿赛道,东诚、远大、恒瑞抢滩入局

RDC赛道的“重头戏”,还得看国内市场。

尤其是诺华的两款明星药物展现出优异销售数据,以及“诱人”的广阔市场前景,彻底点燃了国产药企布局RDC药物的热情。

根据Frost & Sullivan数据显示,国内放射性药物年复合增速领先于中成药和化学药,仅次于生物药,预计未来5年我国放射性药物行业市场规模年复合增长率将达到21.4%,于2023年达到78.1亿元,是2018年的2.63倍,预计到2026年市场规模将超过百亿。

当下,国内进军核药领域的药企主要分为三种类型:一是中国同辐、东诚药业这两家“双寡头”老牌核药企业,二是远大医药、先通医药和恒瑞医药等寻求创新转型的传统药企,三是辐联医药、核欣医药、晶核生物和药明博锐(由药明康德孵化)等新生代核药企业,尽管尚未上市却融资不断。

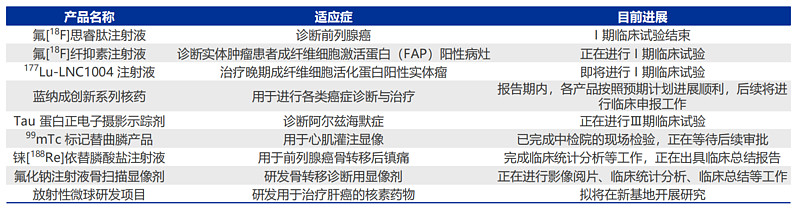

从策略上看,东诚药业是通过并购的方式深度布局核药板块,自2014年确定战略转型迈入核医药产业后,便通过对核药标的及资源的并购整合,基本形成了核医药全产业链布局,而且在研产品针对的适应症广泛,包括前列腺癌、阿尔兹海默症等。

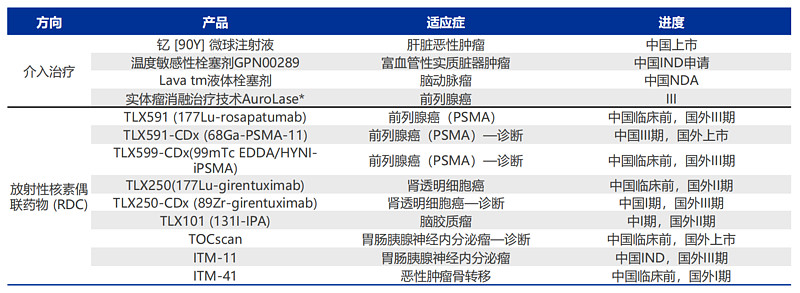

远大医药于2018年收购Sirtex引进的抗肝癌创新药放射性同位素钇「90Y」微球注射液已获批上市,另外还布局了9款RDC药物,其中于2020年投资Telix引进TLX591-CDx等6款RDC药物的中国权益,于2021年投资ITM引进TOCscan®等3款全球创新RDC药物的大中华区权益,适应症覆盖前列腺癌、肾透明细胞癌、脑胶质瘤和GEP-NEN等,其中已有多款药物在国外上市或处于Ⅲ期临床。

具体来看,TLX591是一款靶向前列腺特异性膜抗原(PSMA)的治疗性RDC药物,TLX591-CDx和TLX599-CDx是TLX591的伴随诊断药物,三款产品形成了前列腺癌的放射诊疗一体化组合。其中,TLX591-CDx于2021年11月在澳大利亚获批上市,同年12月在美国获批上市并在巴西获得特别授权准许于正式获批前销售,也在推进英国和欧盟的上市申请,2022年10月还获得药监局批准开展III临床研究。

TLX101是一种基于放射性核素—小分子偶联技术用于治疗多形性胶质母细胞瘤的治疗性RDC药物,可自由通过血脑屏障进入大脑,并靶向胶质母细胞瘤过度表达的L型氨基酸转运蛋白1(LAT-1)精准辐射癌细胞,促使其凋亡以达到治疗效果,此前已获得FDA孤儿药认定,目前正在欧洲和澳洲进行I/II期临床试验,2023年4月获得药监局批准开展I期临床研究。

凭借造影剂和放射性碘等影像放射产品积累的基础,“医药一哥”恒瑞医药顺势进军核药赛道,2023年至今已有多款核药项目获批临床,而且正在积极建设RDC平台。未来这些药物获批后,将能与现有影像放射产品形成有效补充,期待恒瑞后期布局动作。

另外,在新生代核药企业中,先通医药、辐联医药、药明博锐等都完成过单笔超亿元融资,投资方涉及红杉中国、中金资本旗下中金启德基金等,或许能诞生一些独角兽。

四、结语

总体来看,当下国内RDC赛道已经进入了快速发展阶段,部分药企也率先抢占了市场先发优势。而且,由于核药需要受到国家严格的监管,使其展现出高门槛、高研发壁垒等显著特点,未来或许仍将继续上演并购大戏。

参考资料:

1.《东诚药业-002675-投资价值分析报告:核药赛道领跑者,全产业链布局壁垒高筑》,中信证券

2.《医药行业创新药前沿技术研究系列报告(二):核药行业前景广阔,政策和需求助推行业加速发展》,申万宏源

3.《击杀癌细胞的药物来了!继ADC后RDC抗肿瘤药物迎来爆发!》,与爱共舞订阅号,2023-07-24

(完)

本文所写的内容,不同投资者有不同的看法,难念存在争议性。由于粽哥阅历所限,如有不足之处,还请批评指正,多多担待。

本文所提个股,不做投资买卖建议,仅供参考,不喜勿喷