+

事件

6月14日,央行公布5月货币金融数据:新增人民币贷款8100亿元左右、同比少增近4000亿元;新增社融2.1万亿元、同比多增近5000亿元;社融存量增速8.4%、较上月回升0.1个百分点;M2同比7%、较上月回落0.2个百分点。

M1走低或因阶段性冲击、不必过度悲观,财政端加力或支撑经济延续修复

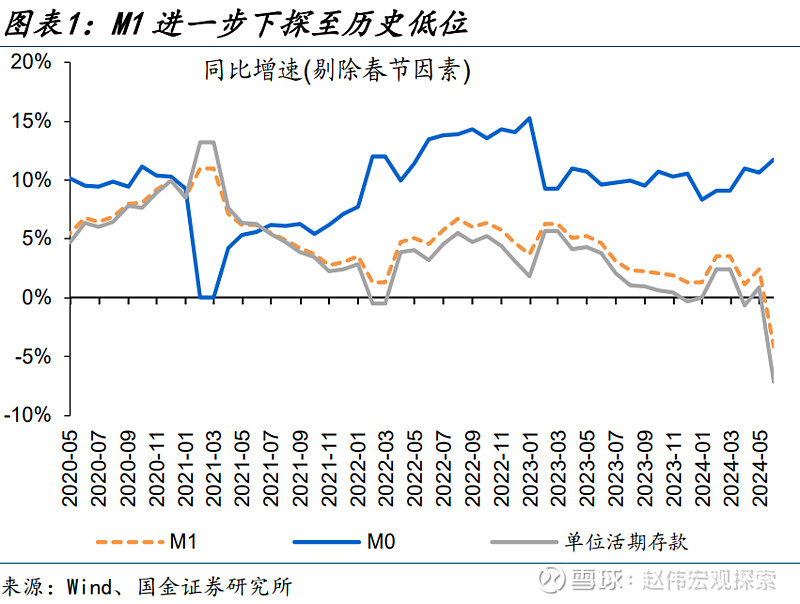

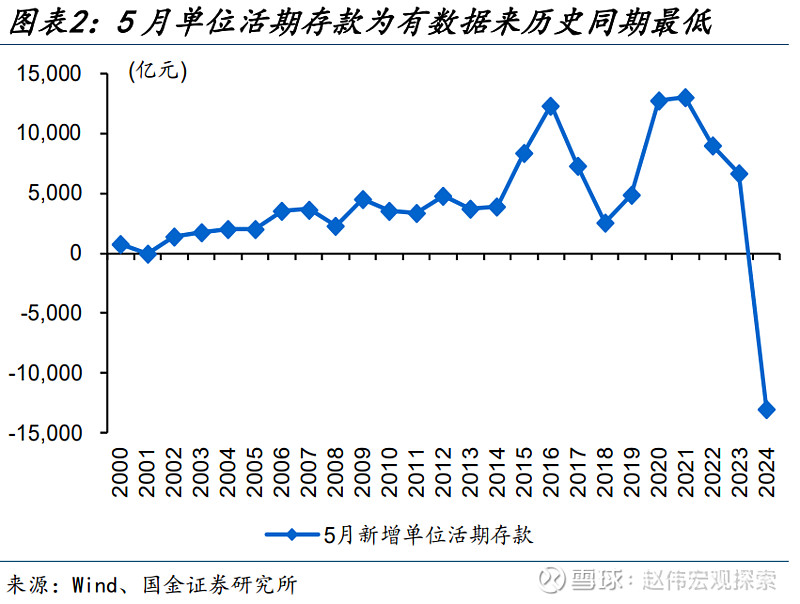

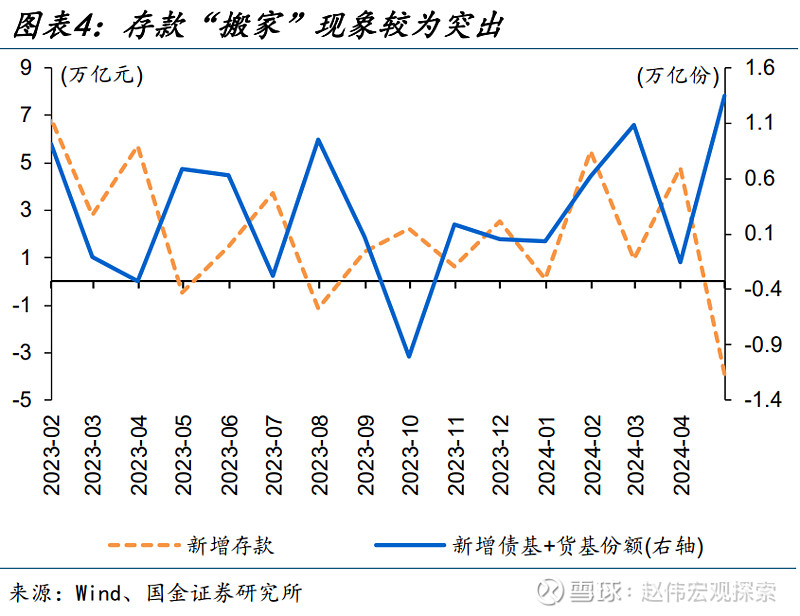

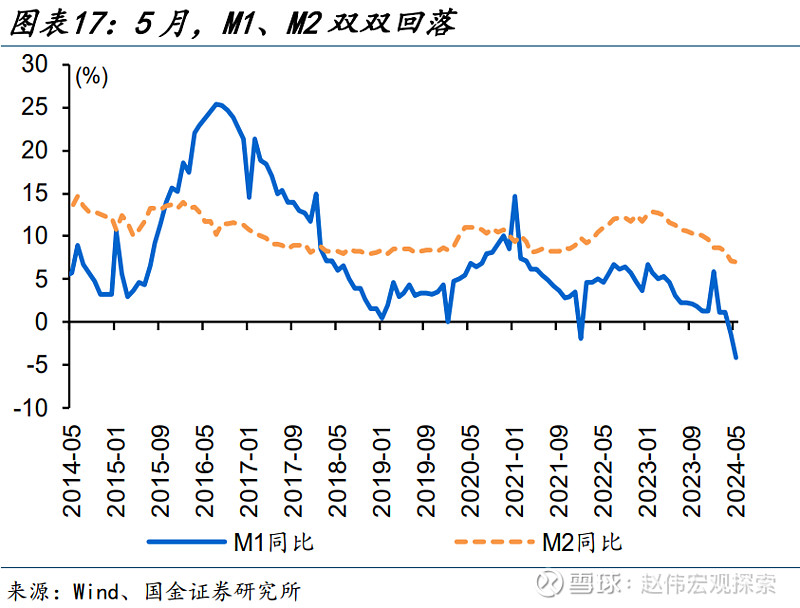

M1同比增速创新低、或受高息揽储行为纠偏的阶段性冲击有关。5月,M1同比较上月回落2.8个百分点至-4.2%,其中,单位活期存款增速较上月回落3.4个百分点至-7.1%、为主要拖累项。单位活期存款走低,或与高息揽储受约束下,部分企业低息贷款、高息存款的套利行为受限,部分存款或与贷款同步收缩,及部分存款“搬家”等有关。

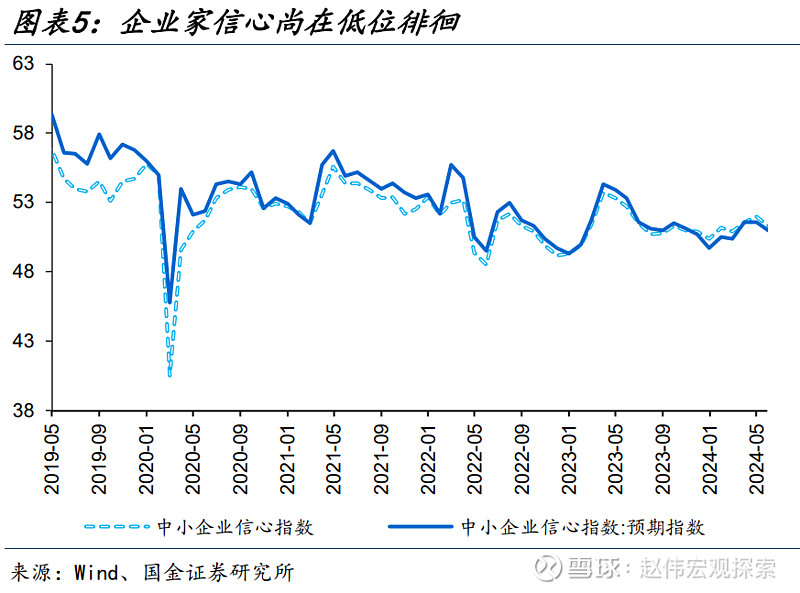

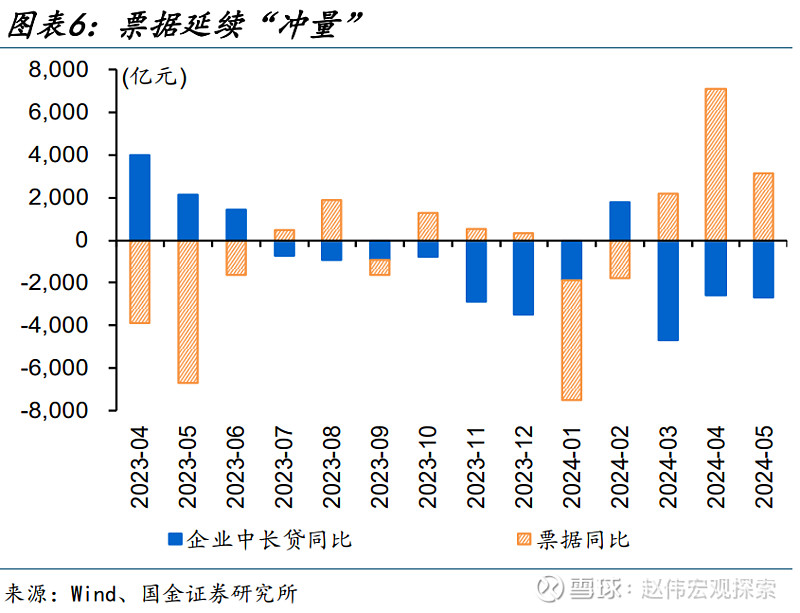

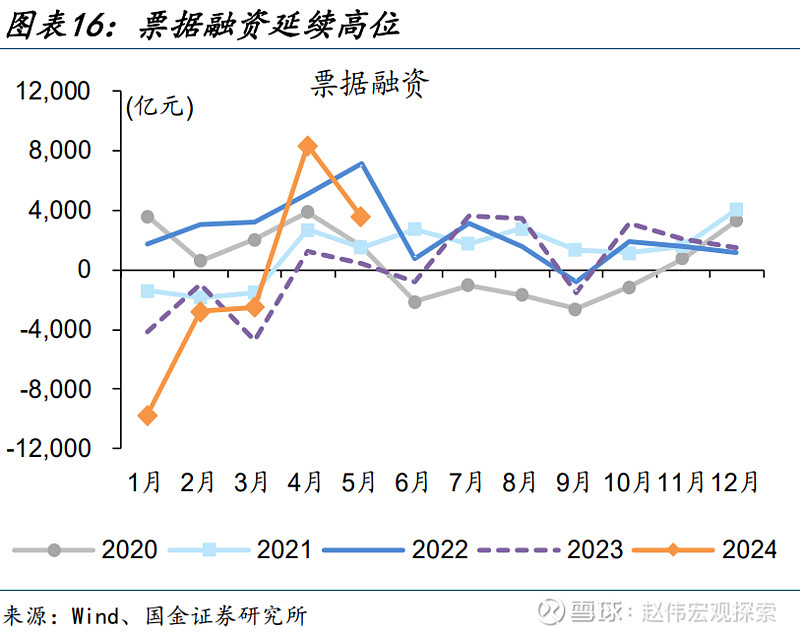

除阶段性冲击外,M1下探也一定程度反映实体信心尚待进一步修复。经济温和复苏背景下,信心容易出现反复,企业生产投资行为相对谨慎,资金活化度偏低、从而拖累M1。相互印证的是,企业端融资相对偏弱、票据延续“冲量”,5月票据融资超3500亿元、占企业端信贷近半成,连续第3个月同比多增。

部分金融总量指标对经济指示意义有所下降,不必就单个数据波动过度担忧。拉长维度来看,伴随金融深化和经济结构转型,金融规模指标与经济发展相关性正逐步减弱。此前一季度货政报告中也曾释放信号,经济结构转型、房地产供求关系变化和直接融资发展下,信贷需求会出现“换挡”;当下更需关注资金使用效率、适配高质量发展。

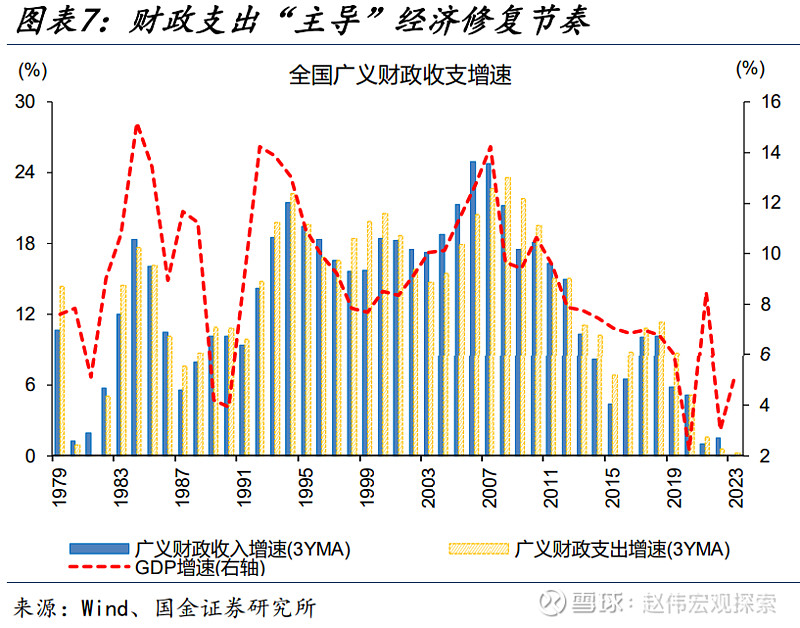

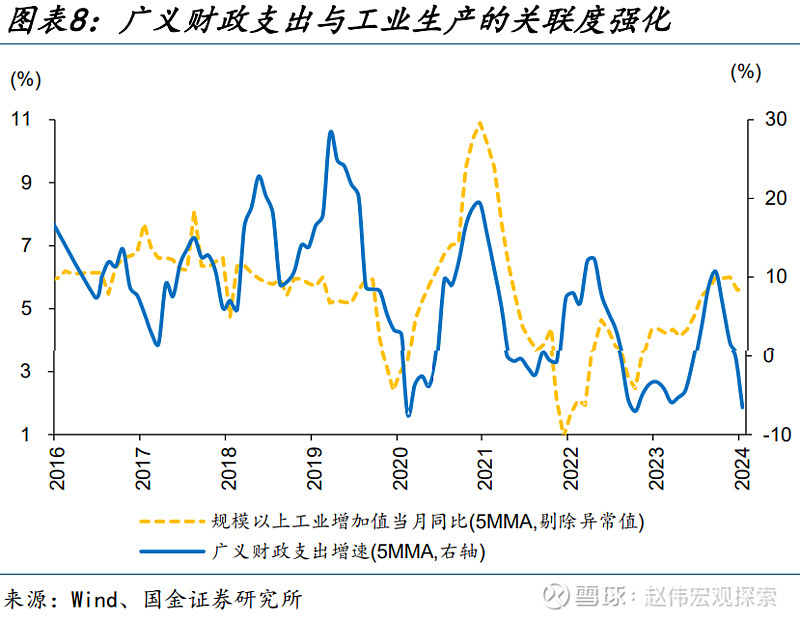

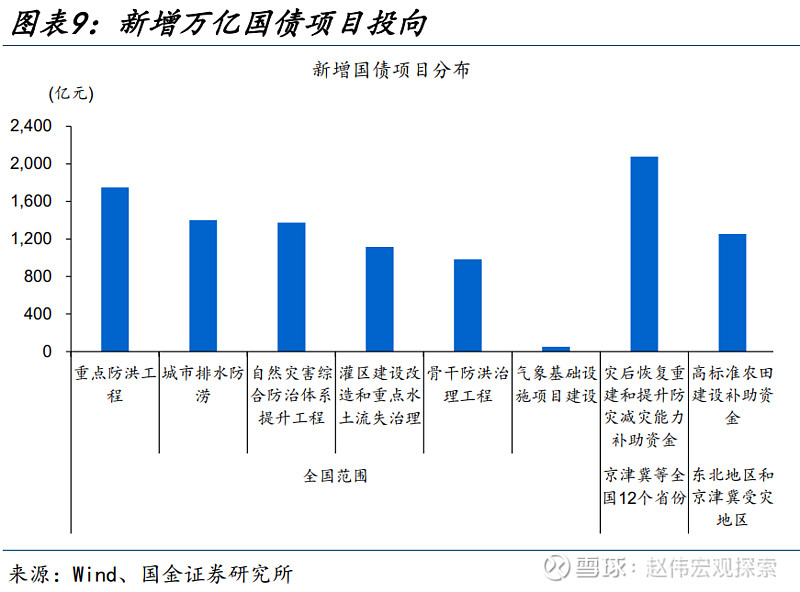

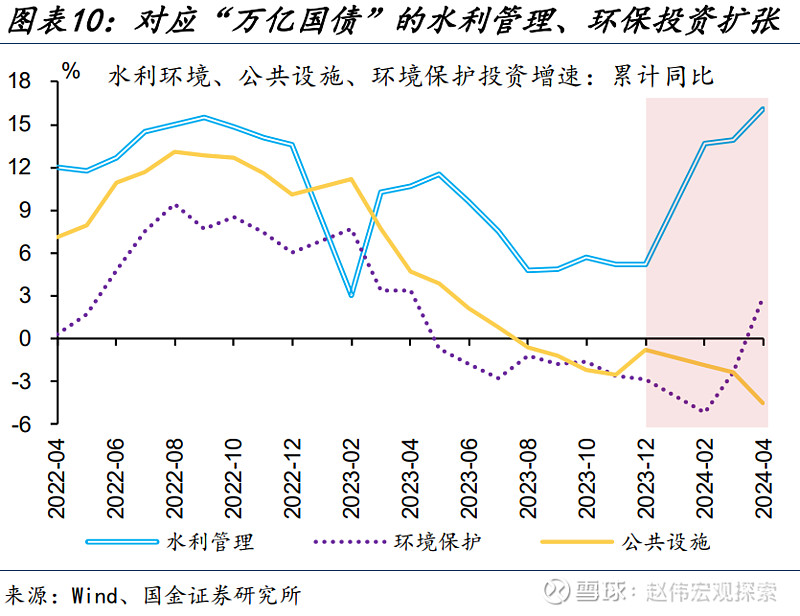

相较于金融总量指标,近年经济运行节奏与财政支出更密切相关;伴随财政加力,经济修复仍将延续。前4月政府债券发行节奏偏慢,对经济修复的影响只是节奏问题。5月已有加快迹象,例如,5月政府债券融资1.2万亿元、占新增社融近6成。伴随财政支持力度的加大、实物工作量的加快,有利于经济运行与企业信心的恢复(详情参见《经济修复的斜率?》、《地产新开工,传递“积极”信号?》)。

常规跟踪:实体需求偏弱、尤其是居民端,财政稳信用突出

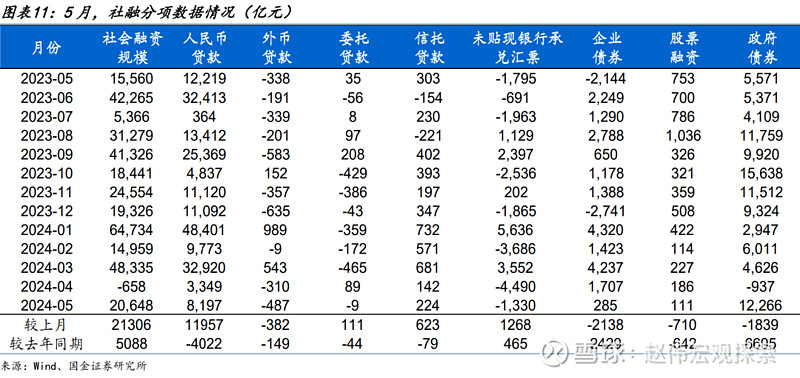

社融受政府债券支撑,信贷明显偏弱。5月,新增社融2.1万亿元、同比多增近5000亿元。其中,政府债券融资超1.2万亿元、占新增社融比重6成左右。新增人民币贷款8100亿元左右、处近10年同期低位。新增人民币贷款同比减少超3成至8100亿元左右、处近10年同期低位。企业债券同比改善、与低基数有关,其他分项变化不大。

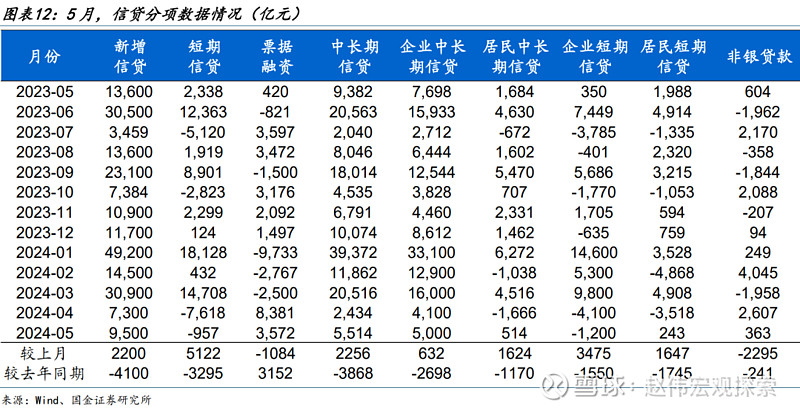

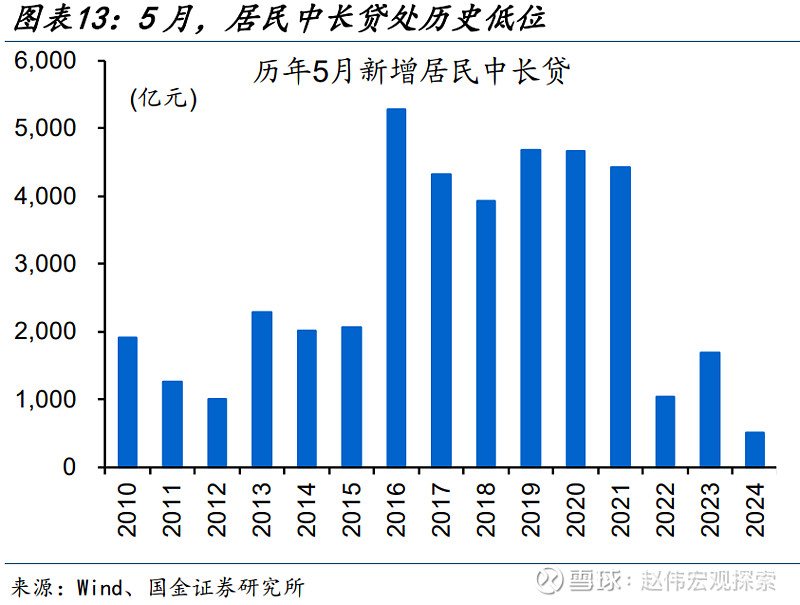

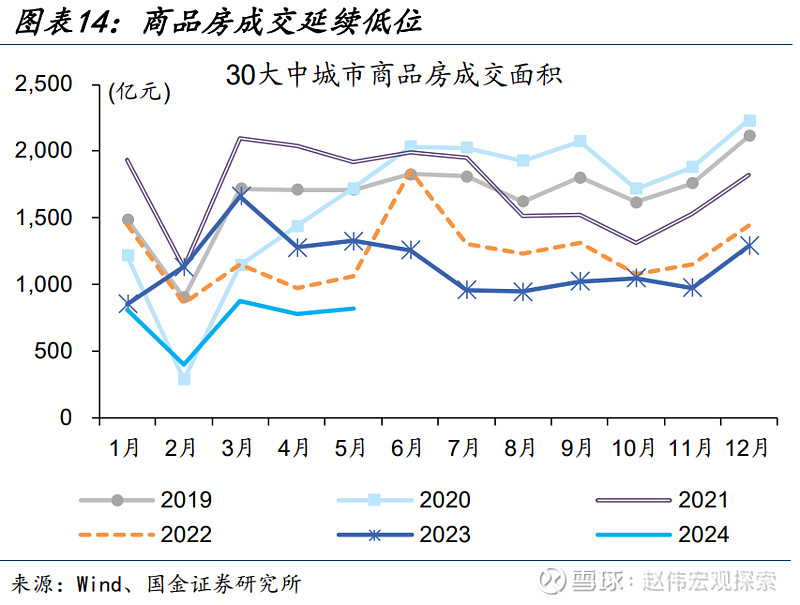

信贷低迷、主因居民端拖累。5月,新增居民贷款750亿元左右,同比少增超2700亿元、占信贷同比缩量的7成左右。其中,新增居民中长贷510亿元左右、处2009年以来同期低位,或与地产销售依然偏弱等有关。新增居民短贷240亿元左右、仅为去年同期规模的12%左右,创历史同期新低。

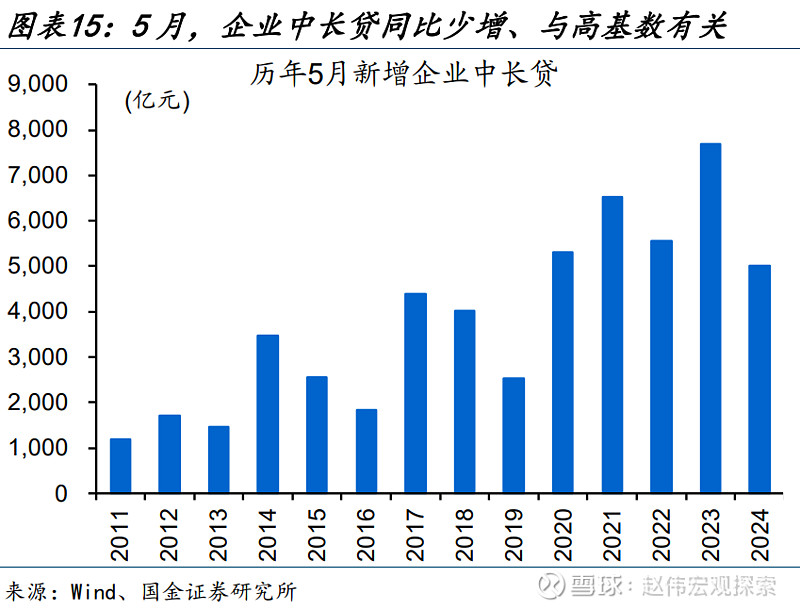

企业端融资也相对偏弱、票据延续“冲量”。5月,企业贷款整体少增近1100亿元左右,其中,企业中长贷同比少增近2700亿元、与高基数有关;企业短贷延续为负至-1200亿元左右、为历史同期新低;票据融资超3500亿元、占企业端信贷近半成,同比多增超3100亿元、连续第3个月同比多增。

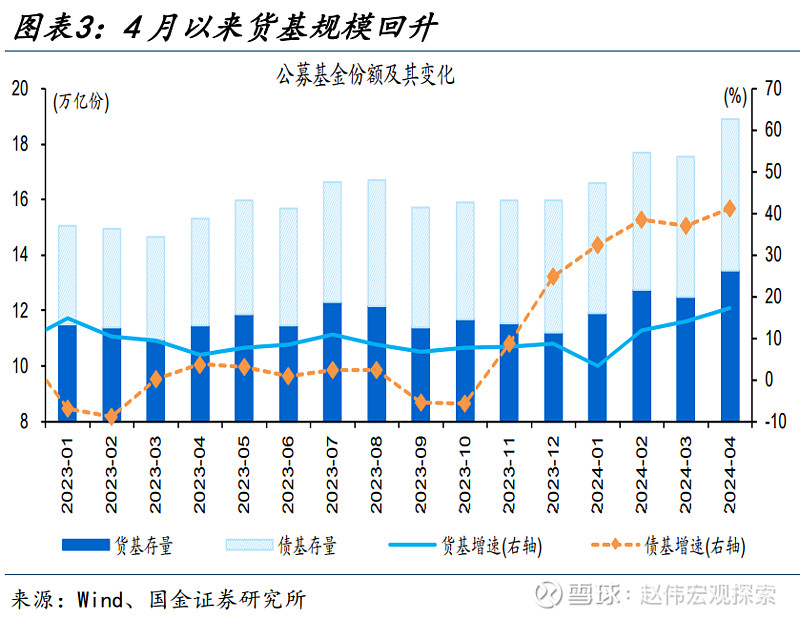

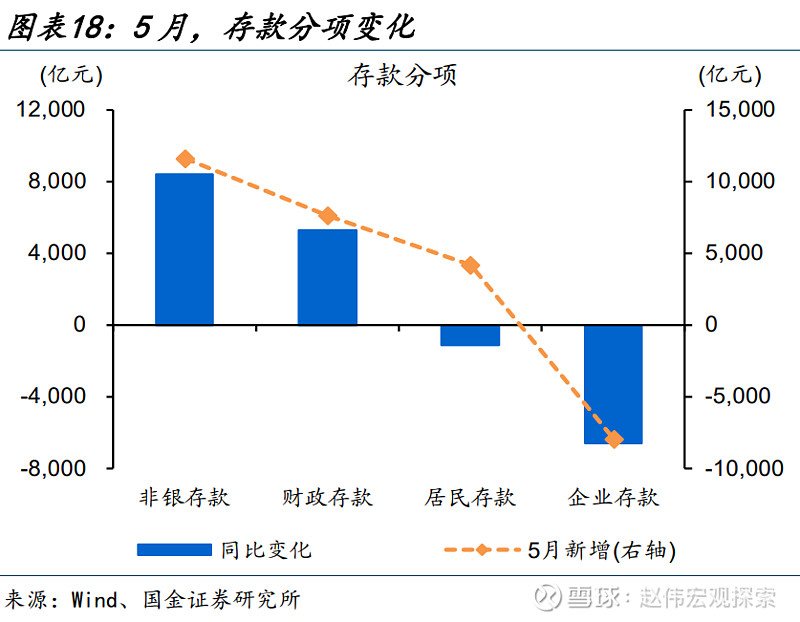

M1创新低、M2延续回落。5月,M1回落2.8个百分点至-4.2%、受单位活期存款拖累明显,M2同比回落0.2个百分点至7%,分项中,企业、居民存款同比双双减少,非银存款同比多增超8300亿元、或与存款“搬家”有关,财政存款同比多增超5200亿元、指向财政发力有待进一步加码。

M1创新低的背后?

M1同比增速创新低、或受高息揽储行为纠偏的阶段性冲击有关。5月,M1同比较上月回落2.8个百分点至-4.2%,其中,单位活期存款增速较上月回落3.4个百分点至-7.1%、为主要拖累项。单位活期存款走低,或与高息揽储受约束下,部分企业低息贷款、高息存款的套利行为受限,部分存款或与贷款同步收缩,及部分存款“搬家”等有关。

除阶段性冲击外,M1下探也一定程度反映实体信心尚待进一步修复。经济温和复苏背景下,信心容易出现反复,企业生产投资行为相对谨慎,资金活化度偏低、从而拖累M1。相互印证的是,企业端融资相对偏弱、票据延续“冲量”,5月票据融资超3500亿元、占企业端信贷近半成,连续第3个月同比多增。

部分金融总量指标对经济指示意义有所下降,不必就单个数据波动过度担忧。拉长维度来看,伴随金融深化和经济结构转型,金融规模指标与经济发展相关性正逐步减弱。此前一季度货政报告中也曾释放信号,经济结构转型、房地产供求关系变化和直接融资发展下,信贷需求会出现“换挡”;当下更需关注资金使用效率、适配高质量发展(详情参见《货币政策的“新提法”》)。

相较于金融总量指标,近年经济运行节奏与财政支出更密切相关;伴随财政加力,经济修复仍将延续。前4月政府债券发行节奏偏慢,对经济修复的影响只是节奏问题。5月已有加快迹象,例如,5月政府债券融资1.2万亿元、占新增社融近6成。伴随财政支持力度的加大、实物工作量的加快,有利于经济运行与企业信心的恢复(详情参见《经济修复的斜率?》、《地产新开工,传递“积极”信号?》)。

常规跟踪:实体需求偏弱、尤其是居民端,财政稳信用突出

社融受政府债券支撑,信贷明显偏弱。5月,新增社融2.1万亿元、同比多增近5000亿元。其中,政府债券融资超1.2万亿元、占新增社融比重6成左右。新增人民币贷款8100亿元左右、处近10年同期低位。新增人民币贷款同比减少超3成至8100亿元左右、处近10年同期低位。企业债券同比改善、与低基数有关,其他分项变化不大。

信贷低迷、主因居民端拖累。5月,新增居民贷款750亿元左右,同比少增超2700亿元、占信贷同比缩量的7成左右。其中,新增居民中长贷510亿元左右、处2009年以来同期低位,或与地产销售依然偏弱等有关。新增居民短贷240亿元左右、仅为去年同期规模的12%左右,创历史同期新低。

企业端融资也相对偏弱、票据延续“冲量”。5月,企业贷款整体少增近1100亿元左右,其中,企业中长贷同比少增近2700亿元、与高基数有关;企业短贷延续为负至-1200亿元左右、为历史同期新低;票据融资超3500亿元、占企业端信贷近半成,同比多增超3100亿元、连续第3个月同比多增。

M1创新低、M2延续回落。5月,M1回落2.8个百分点至-4.2%、受单位活期存款拖累明显,M2同比回落0.2个百分点至7%,分项中,企业、居民存款同比双双减少,非银存款同比多增超8300亿元、或与存款“搬家”有关,财政存款同比多增超5200亿元、指向财政发力有待进一步加码。

风险提示

政策落地效果不及预期。

+报告信息

证券研究报告:《M1创新低的背后?》

对外发布时间:2024年6月15日

报告发布机构:国金证券股份有限公司

赵 伟(执业S1130521120002)zhaow@gjzq.com.cn

马洁莹(执业S1130522080007)majieying@gjzq.com.cn

点击下方阅读原文,获取更多最新资讯