海外事件&数据:美国第五轮关税整体规模较小,美国4月CPI环比低于预期

第五轮关税整体规模小,锂电池的规模和进口依赖度最高。拜登加征关税是作为其在选举年支撑美国企业和吸引工人的一部分。贸易冲突以来中国在美国进口和对外投资中所占份额不断下降,收缩主要发生在“关税清单”领域。此轮关税整体规模占比小,但是锂电池和钢铝出口所受影响较大,且锂电池、电池零部件等美国对中国的依赖度较高。

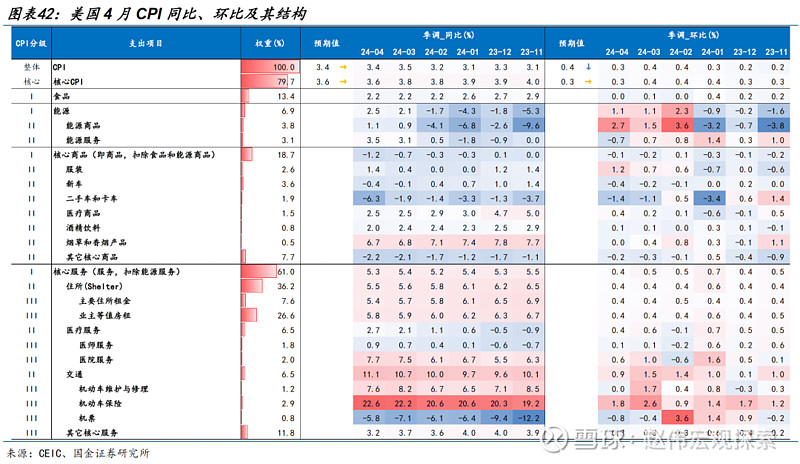

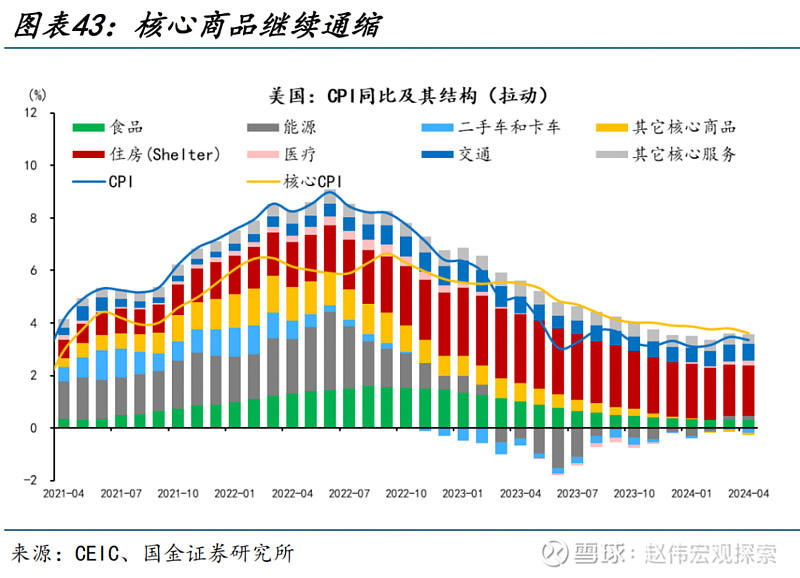

美国4月CPI环比低于预期。美国4月CPI同比3.4%,预期3.4%,前值3.5%;CPI环比0.3%,预期0.4%,前值0.4%。核心CPI同比3.6%,预期3.6%,前值3.8%;核心CPI环比0.3%,预期0.3%,前值0.4。整体CPI环比低于预期主因能源服务环比由正转负、二手车和卡车环比跌幅进一步扩大。

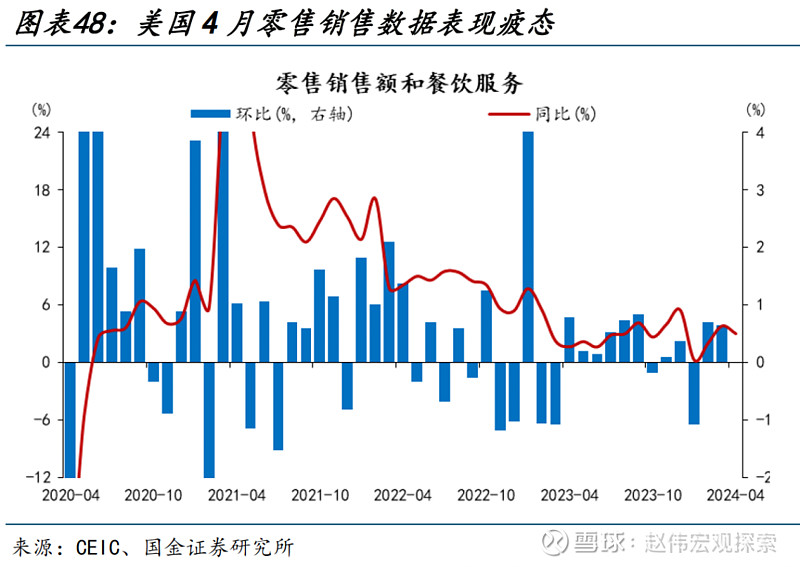

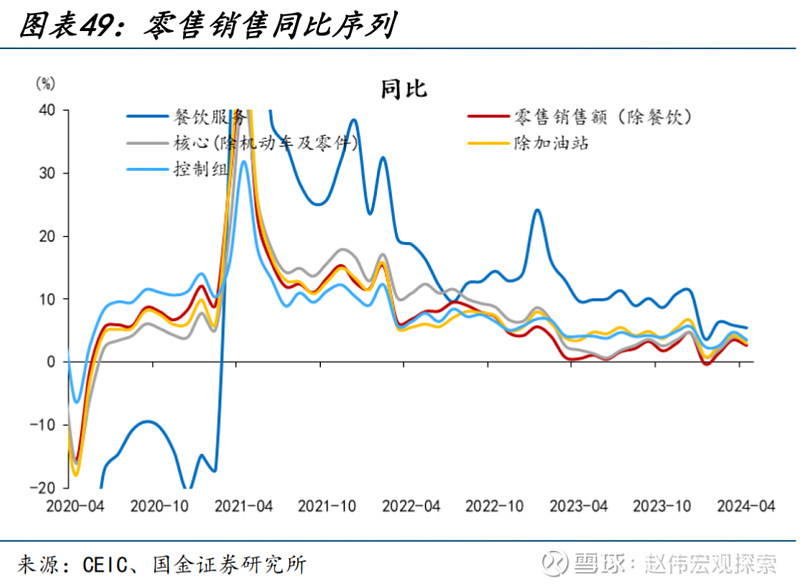

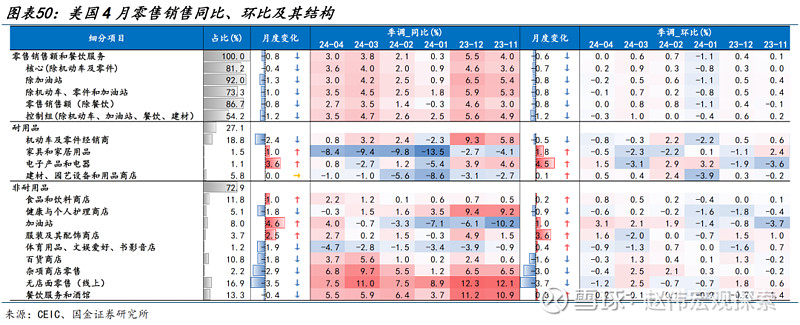

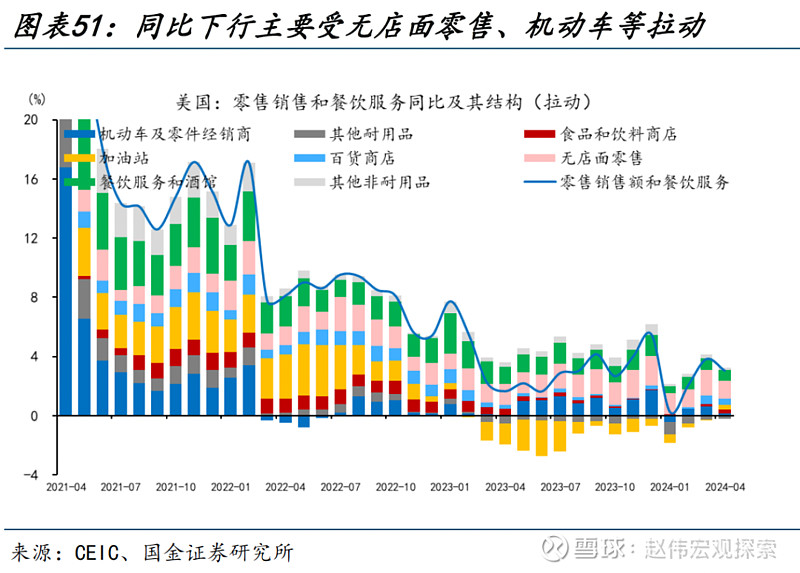

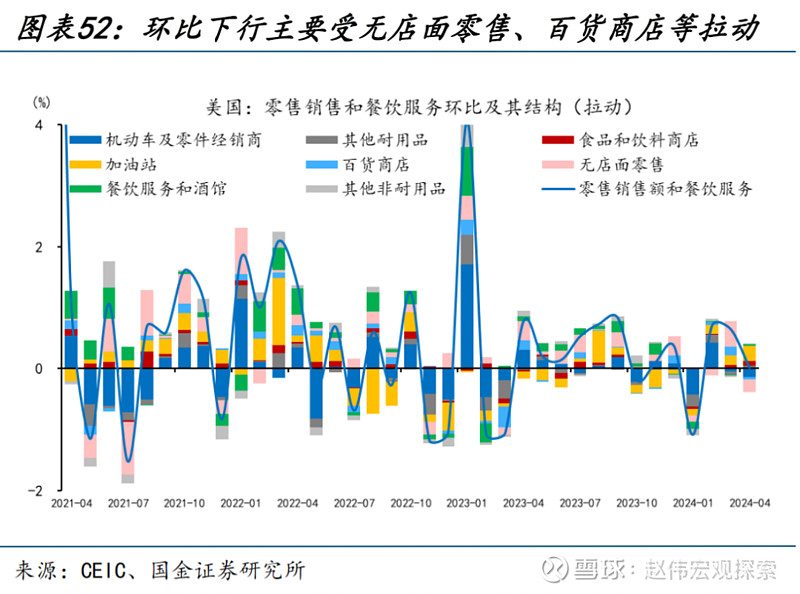

美国4月零售销售数据表现疲态,低于预期。美国4月零售销售环比0.0%,预期0.4%,前值0.7%下修至0.6%;核心零售销售环比0.2%,预期0.2%,前值1.1%下修至0.9%;控制组(纳入GDP计算)环比-0.3%,预期0.1%,前值1.1%下修至1.0%。美国4月零售销售同比下行主要受无店面零售、机动车及零件经销商收入等同比下行拉动。

每周报告精选:

精选一链接:《深度思考 | 日本经济:逃逸第四个“失去的十年”?》

复苏的速度与质量:日本经济的复苏平庸、廉价,但也令人惊艳,持续性仍面临考验。2020年以来日本经济的真实复苏是平庸的。横向比较而言,2021-2023年,全球、发达和新兴与发展经济体的实际GDP平均增速分别为:4.3%、3.3%和5.0%;美国、欧元区、日本和德国为:3.4%、3.2%、1.7%和1.6%;日本仅相当于AE的一半,比德国高0.1个百分点。以本币计价,日本的实际GDP水平仅比2019年高出3%,也拉低了G7的平均值。

日元贬值是“好的”,也是“坏的”,继续大幅贬值的净效应或由正转负。“好的”方面:1)改善贸易收支;2)增厚跨国公司利润,改善经常账户收支;3)通过贸易条件渠道强化输入性通胀,助力摆脱“慢性通缩”;“坏的”方面与之相对:1)抬升进口成本;2)压缩进口企业的利润;3)削弱家庭购买力;故日元继续贬值与提振内需的目标是矛盾的。

失去的“名义增长”:“急性通胀”对抗“慢性通缩”,这次是否不一样?日本“失去”的不是真实增长,而是名义增长。所以,日本能否“归来”,关键也在于能否逃逸“通缩陷阱”。1991年房地产泡沫破裂后,日本经济进入“失去的二十年”(1992-2012):实际GDP增速从1974-1991的5.1%跌至0.9%;名义增速从8.3%跌至0.1%;GDP平减指数增速从3.1%跌至-0.8%。1997-2011年,日本的通缩水平稳定在-1%左右。

“急性通胀”能否治愈“慢性通缩”?这次或许可以乐观一些。结构上看,服务通胀仍具粘性。扩散指数和趋势指标均显示,“慢性通缩”症状已显著好转。宏观经济学原理上看,产出缺口和失业缺口转正是通胀可持续的另一个依据。日央行4月经济展望上调了2024年核心CPI中位数预测0.4个百分点,表明其对2%通胀目标的实现更有信心。

日央行加息的“顺境”与“逆境”:日元贬值与良性循环相悖,加息前置的概率有多大?日央行正在谨慎地推进正常化,目的是等待“良性循环”的基础加更稳固,避免重蹈覆辙。2000年以来日央行的3次加息都发生在美联储暂停加息区间(Longer),以及美、日产出缺口都转正之后。但2000年和2006年退出零利率都被认为过早了——科网泡沫和次贷危机导致美国经济“硬着陆”。短期看,外部的经济环境是BOJ加息的“顺风”。

日元贬值是“逆风”,或迫使财务省干预、日央行加息前置。日元的“第一性原理”是避险属性,其主要矛盾往往在日本以外。日央行加息不是日元走强的充分条件。以美、日利差收窄为依据,日元要想重回升值通道,要么美联储快速降息,要么日央行快速加息。短期而言,这两种可能性都偏低。中期而言,概率最大的场景是:美联储慢降息,日央行慢加息,日元在弱区间中缓慢升值。这是内循环的“最优解”,也是日本能否逃逸“慢性通缩”的一面镜子。

精选二链接:《深度思考 | 昂贵的补库:当制造业新周期遇到高利率》

宏观看库存:美国库存周期整体处于主动补库早期,但高利率环境下,补库弹性或较弱。库存周期时间长度已超经验均值,截至1月,美国2020年开启的库存周期已有42个月(补库23个月,去库19个月),仅低于2009年-2013年金融危机库存周期(48个月)及2016-2020年库存周期(44个月)。目前美国库存回升迹象初步显露,2月库存增速已回升至1%,进入新一轮主动补库早期阶段。

中观看库存:零售先行补库,制造、批发仍在去库阶段,亮点集中在上游行业。2023年三季度后,零售业销售增速、名义及实际库存增速均回升,首先进入主动补库阶段;截至今年1月,批发业尚处于被动去库阶段,销售增速回升,但受前期库存大幅积压影响,批发业库存增速仍下降;制造业处于被动去库阶段,实际及名义库存增速仍下降。

中美库存共振:中美上游行业同步改善,关注基本金属、金属制品、后地产等链条。美国补库拉动中国出口,领先滞后关系表现为:美国需求回升→美国从中国进口同步回升→美国库存回补→中国库存同步回升,最终形成中美库存周期共振。完整的拉动链条,起点为美国需求回升,表现为美国销售增速首先改善;在此链条中,往往会看到中国对美国出口先于美国库存改善,二者本质上均为美国需求修复的结果。

美国库存周期回升,或通过价格、出口渠道,带动国内四大链条:基本金属、金属制品、后地产及纺织链条。去年三季度以来,美国基本金属产业进入主动补库。主动补库阶段,金属价格易涨难跌,且大宗价格往往领先库存周期见底回升,典型的为铜价。而中美PPI金属价格走势基本同步,美国金属主动补库或带动中国相关链条升温。

风险提示

地缘政治冲突升级;美联储再次转“鹰”;金融条件加速收缩;

+

报告正文

海外基本面&重要事件

(一)美国流动性:市场定价美联储今年降息1-2次

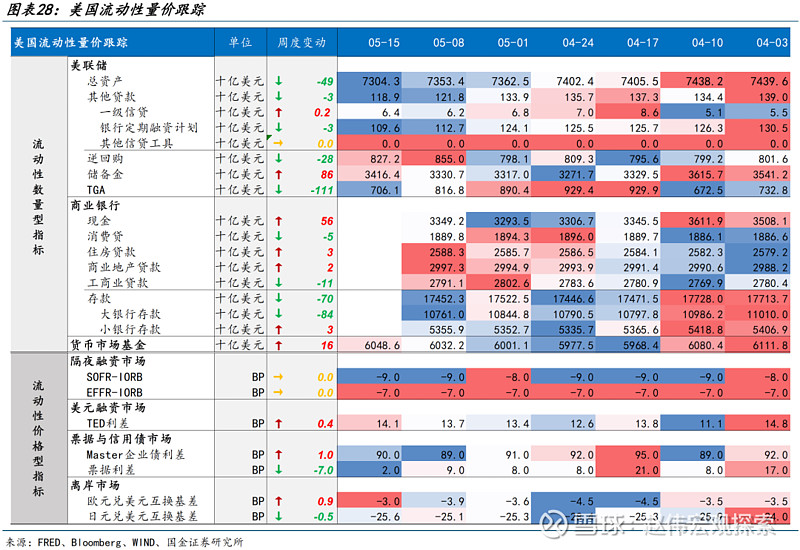

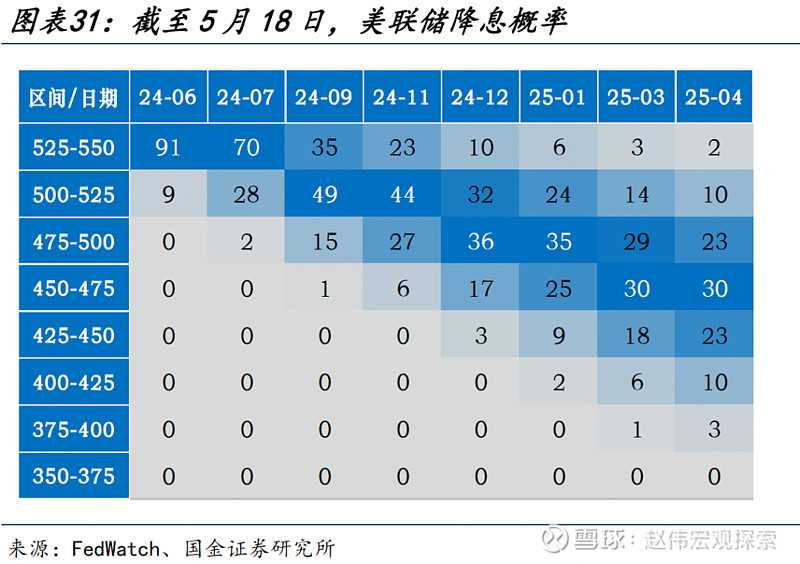

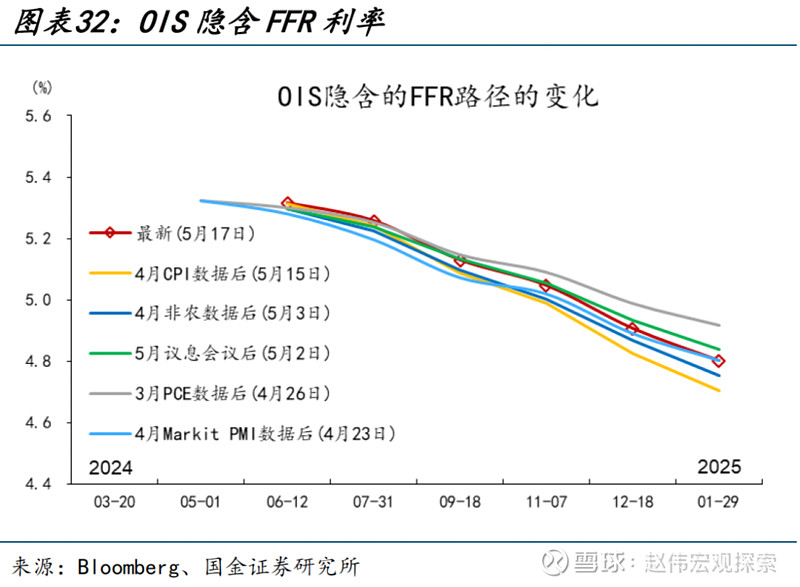

5月15日当周,美联储总资产规模略降490亿美元,美联储BTFP工具使用量略降。负债端,逆回购规模下降280亿美元,准备金规模上升860亿美元,TGA存款下降1110亿美元。货币市场基金规模上升160亿美元。5月8日当周,美国商业银行存款下降700亿美元,大型银行存款下降840亿美元。CME FedWatch显示,截至5月18日,市场定价美联储今年降息2次(降息时点为9、12月,概率分别为49%、36%)。

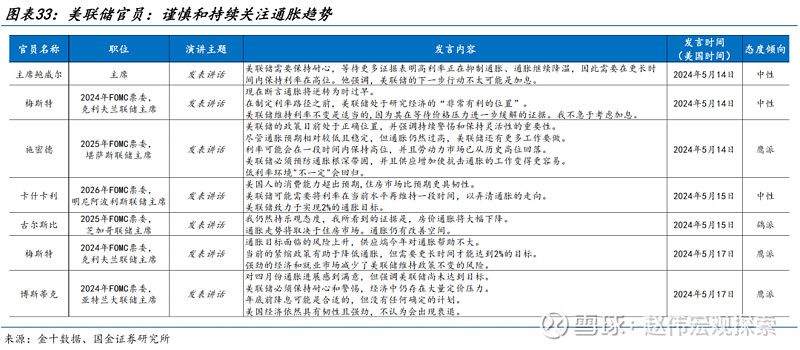

(二)美联储:谨慎和持续关注通胀趋势

美联储官员们近期的发言反映出一种谨慎和持续关注通胀趋势的态度。鲍威尔主席和多数官员强调在当前高通胀环境下,维持高利率是必要的,同时不急于考虑进一步加息。梅斯特、施密德和博斯蒂克等官员显示出较为鹰派的立场,主张保持现有的紧缩政策以确保通胀回归目标,而古尔斯比则表现出较为中性偏鸽派的态度,对通胀的改善持乐观看法。

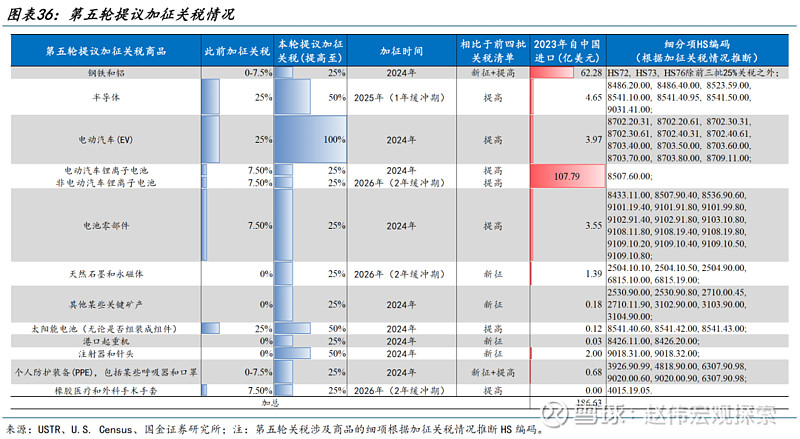

(三)第五轮180亿美元关税:锂电池的规模和进口依赖度最高

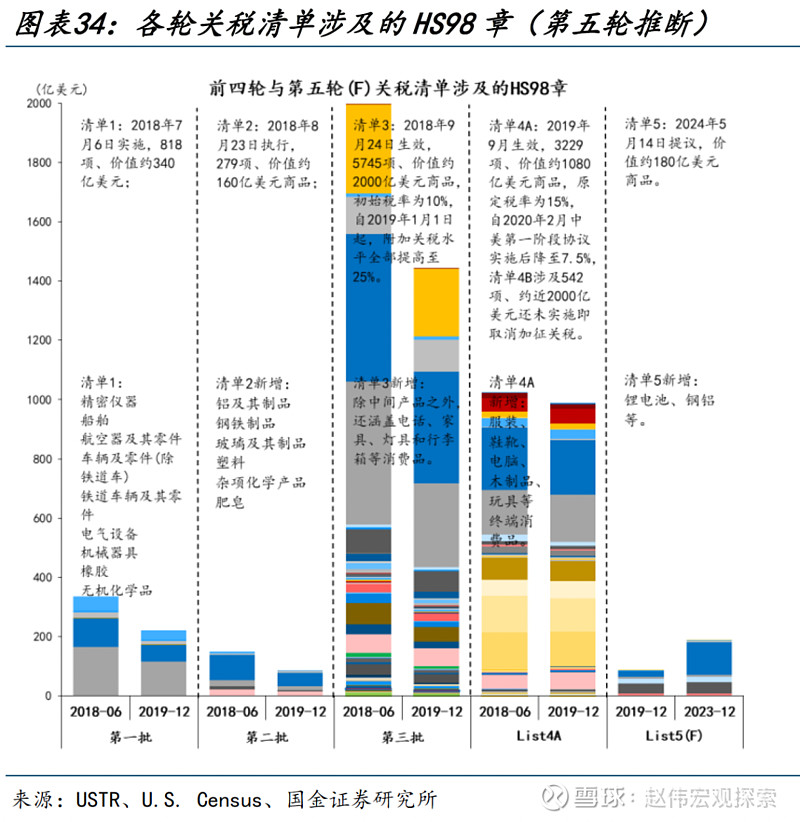

2024年5月14日,拜登总统指示他的贸易代表根据1974年贸易法第301条对来自中国的180亿美元进口商品提高关税,以保护美国工人和企业。重点针对美国正在进行历史性投资以创造和维持高薪工作的领域,如钢铁和铝、半导体、电动汽车、电池、关键矿产、太阳能电池板、港口起重机和医疗产品等。拜登提高关税的原因之一是作为其在选举年支撑美国企业和吸引工人的一系列措施的一部分。

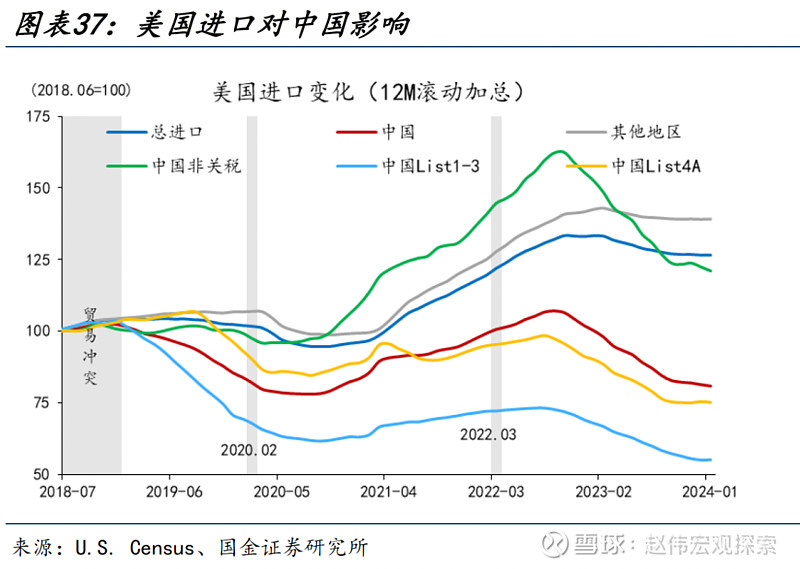

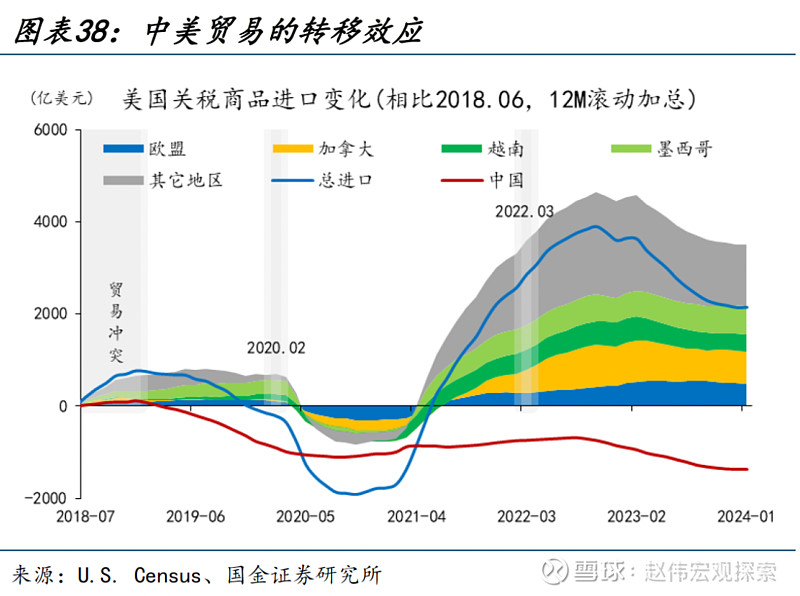

中国在美国进口和对外投资中所占份额不断下降。2018年中美贸易冲突以来,数据显示301条款关税降低了中国在美国进口中的市场份额:中国在美国进口中的总体份额从2018年6月的21.6%稳步下降至2024年1月的13.8%,这是自2005年4月以来的最低水平。

中美双边贸易的收缩主要发生在“关税清单”领域,且征收关税越高的商品贸易金额下降幅度更大。美国先后对中国出口的商品加征过三轮25%关税和第四轮7.5%关税,加征关税前后,美国自中国进口的非关税商品的规模变化甚微,而关税商品的规模却大幅下降。而且清单1-3产品(征收25%关税)相比于清单4A产品(征收7.5%关税)的下降幅度更大。

中美经贸关系“藕断丝连”,中美双边贸易所表现出来的“脱钩”,实际上只是发生了转移。从贸易差额来看,贸易冲突之后,美国对其他地区的贸易逆差与中国对其他地区的贸易顺差同步走扩。从美国进口和中国出口来看,贸易冲突之后,美国从其他地区进口和中国对其他地区出口走势一致。关税的激增虽然使得美国自中国进口减少,但是中国能够通过对其他地区出口来完全弥补损失。

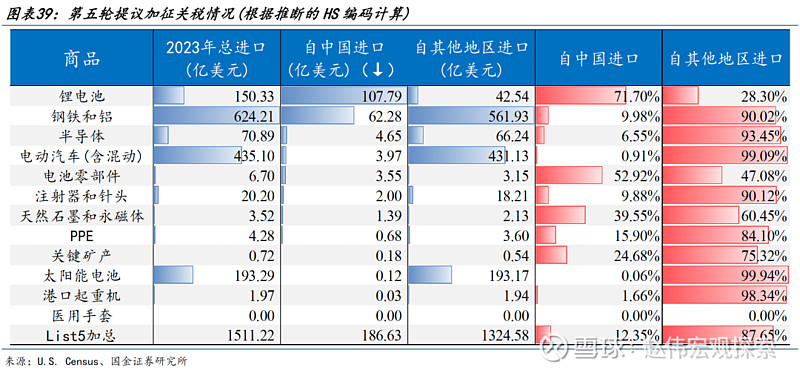

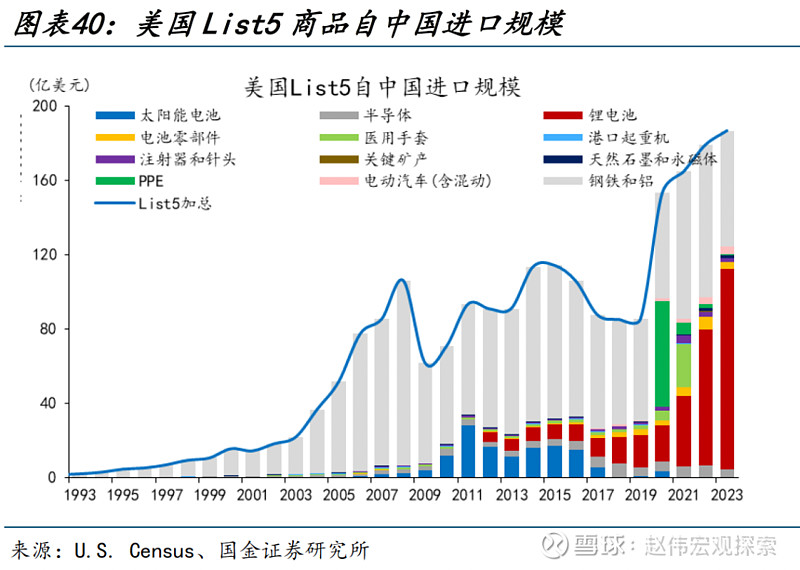

此次第五轮180亿美元关税商品整体规模占比小,但是锂电池和钢铝出口所受影响较大。2023年美国自中国进口4272亿美元(美国普查局数据),180亿美元占比4.2%。根据第五轮加征关税情况,可以推断此轮关税涉及的细分商品的10位HS编码,数据显示:180亿美元规模中锂电池规模最大、为107.8亿美元,其次是钢铁和铝、为62.3亿美元,其余商品规模较小。从美国对中国的依赖度(中国在美国进口中所占份额)来看,此轮关税商品中锂电池、电池零部件、天然石墨永磁体和关键矿产依赖度较高。

(四)通胀:美国4月CPI环比低于预期;能源商品拉动4月PPI同比上行

美国4月CPI(季调后,下同)同比3.4%,预期3.4%,前值3.5%;CPI环比0.3%,预期0.4%,前值0.4%。扣除食品和能源后,核心CPI同比3.6%,预期3.6%,前值3.8%;核心CPI环比0.3%,预期0.3%,前值0.4。整体CPI环比低于预期主因能源服务环比由正转负、二手车和卡车环比跌幅进一步扩大。

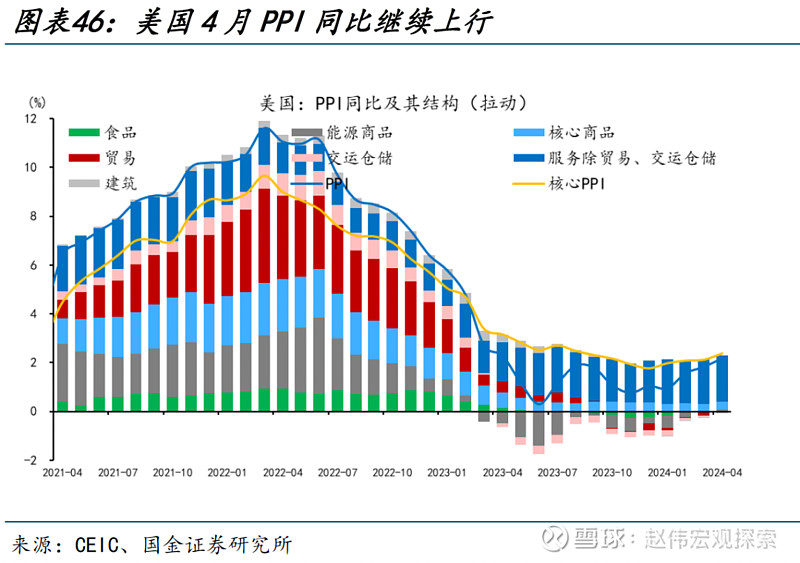

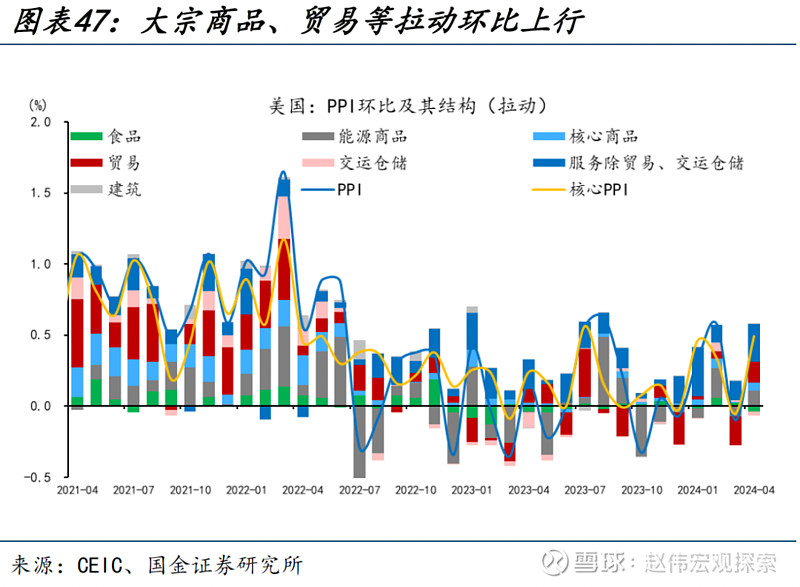

美国4月PPI同比2.2%,预期2.2%,前值2.1%下修至1.8%,为2023年5月以来最大增幅;环比0.5%,预期0.3%,前值0.2%下修至-0.1%。扣除食品和能源商品后,核心PPI同比2.4%,预期2.4%,前值2.4%下修至2.1%,连续4个月加快增长;环比0.5%,预期0.2%,前值0.2%下修至-0.1%。回升主要是因为3月数据下修,所以环比高于预期;主要支撑项是大宗商品价格和贸易。

(五)消费:美国4月零售销售数据表现疲态,低于预期

美国4月零售销售环比0.0%,预期0.4%,前值0.7%下修至0.6%;核心零售销售环比0.2%,预期0.2%,前值1.1%下修至0.9%;控制组(纳入GDP计算)环比-0.3%,预期0.1%,前值1.1%下修至1.0%。13个细分项中有,同比、环比各有7、5个下降,其中,线上商店降幅最大,汽车销量下降或因能源价格上涨、加油站收入增加有关。美国4月零售销售同比下行主要受无店面零售、机动车及零件经销商收入等同比下行拉动;美国4月零售销售环比主要受无店面零售、百货商店等收入环比下行拉动。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美联储再次转“鹰”。当前市场一致预期认为,美联储加息周期大概率已经结束。但FOMC成员对此仍存在分歧,美国劳动力市场边际转弱的趋势能否延续仍具有不确定性。

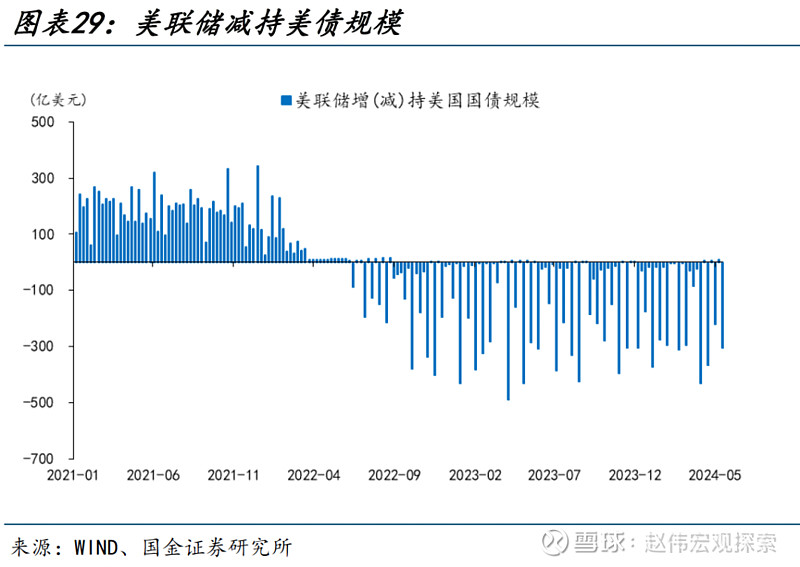

3、金融条件加速收缩。虽然海外加息周期渐进尾声,但缩表仍在继续,实际利率仍将维持高位,银行信用仍处在收缩周期,信用风险事件发生的概率趋于上行。

+报告信息

证券研究报告:《2024年,美国财政是否会“拖后腿”?》

对外发布时间:2024年5月18日

报告发布机构:国金证券股份有限公司

赵 伟(执业S1130521120002)zhaow@gjzq.com.cn

陈达飞(执业S1130522120002)chendafei@gjzq.com.cn

赵 宇(执业S1130523020002)zhaoyu2@gjzq.com.cn

点击下方阅读原文,获取更多最新资讯