+

摘要

核心商品通缩,核心服务通胀却迟迟未见降温。近期房价指数同比触底反弹,市场担心可能预示着一波“二次通胀”的到来。然而,当我们深入分析核心服务通胀的构成时,发现服务业的“二次通胀”可能被过度放大了。

热点思考:美国服务通胀的压力有多大?

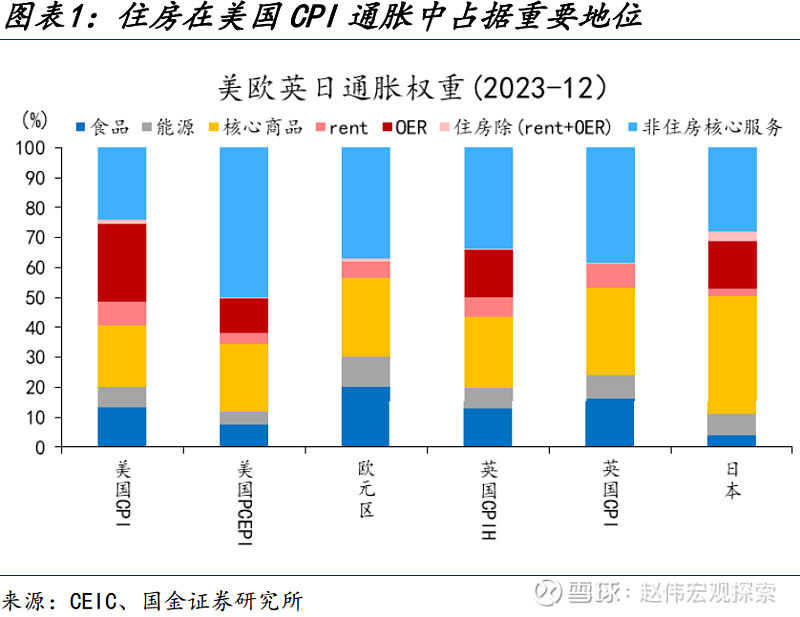

美国CPI结构中,住房及非住房核心服务占比最高。美国CPI通胀的主要构成为:食品13.4%、能源6.6%、核心商品20.7%、核心服务59.3%,核心服务当中,住房占35.3%(其中主要住所租金占7.8%,业主等价租金OER占26.2%)和非住房核心服务23.9%(包括医疗服务6.4%、交通服务6.1%)。服务通胀在美国CPI中占据重要地位。

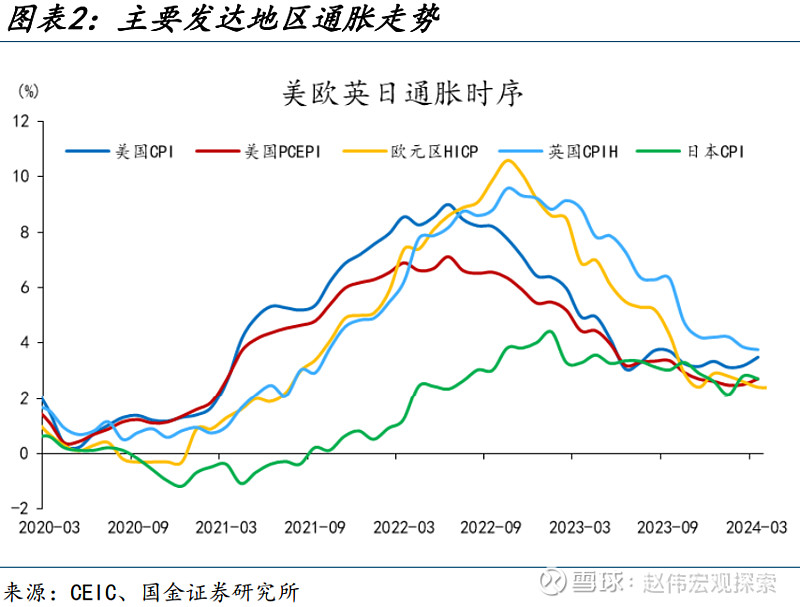

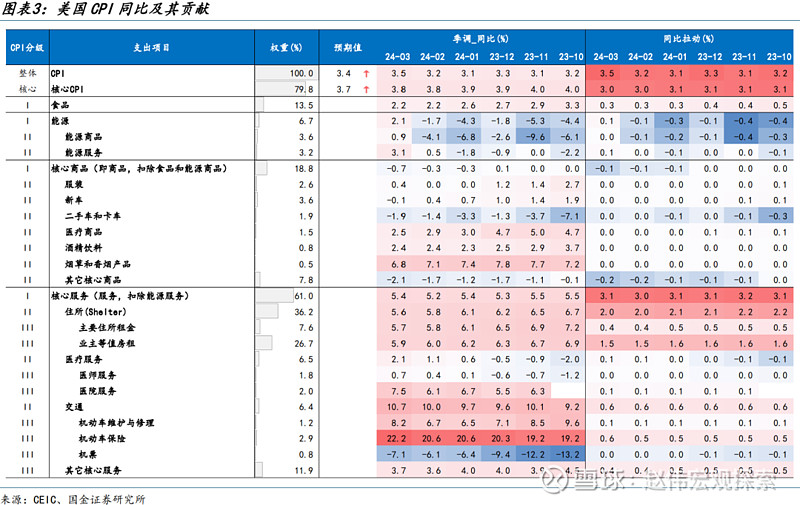

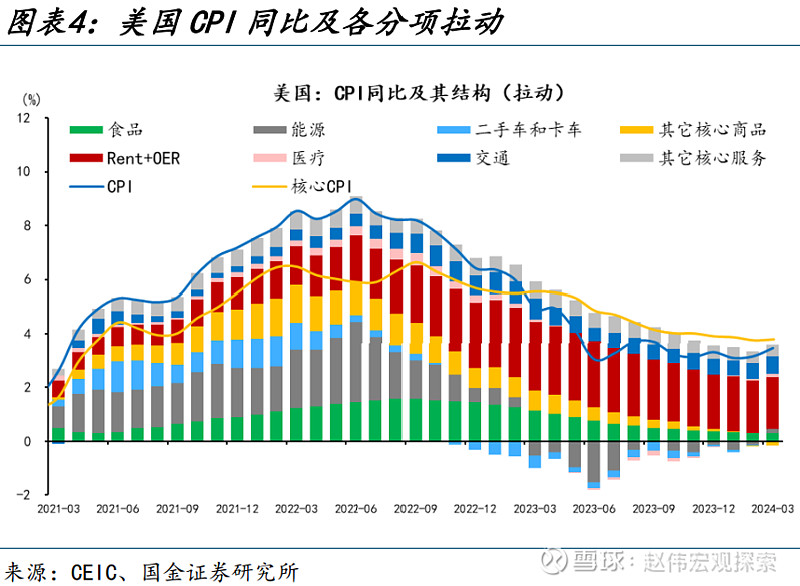

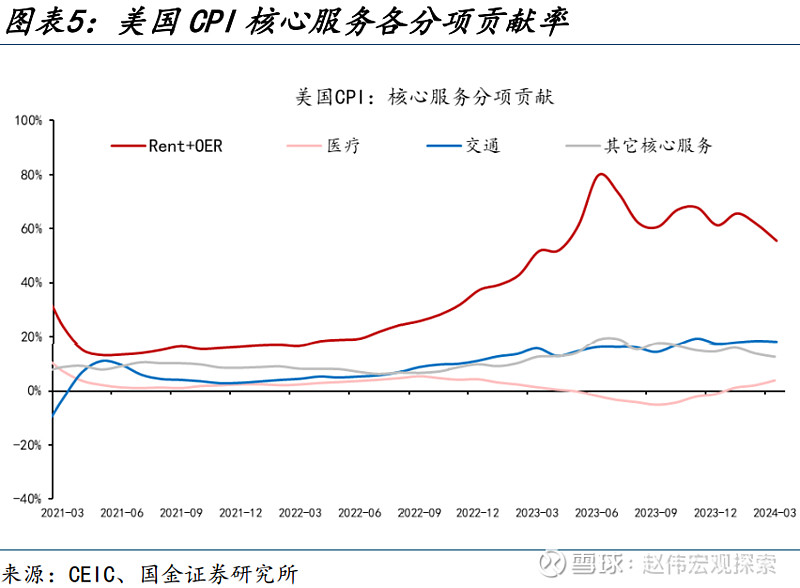

美国“二次通胀”压力来源于核心服务。截至2024年3月,核心商品同比已处于通缩状态,核心服务同比为5.4%,拉动CPI同比3.1个百分点,贡献率达90%。核心服务分项中,住房(尤其是OER)和交通(主要是机动车保险)是CPI同比的主要贡献项。与其他发达经济体相比,美国服务各分项通胀仍远高于2020年之前。

核心服务通胀的中枢与劳动力市场密切相关。劳动力市场状况影响工资和企业成本,进而影响核心服务通胀。当劳动力市场较为松弛(如失业率较高)时,工资上涨压力较小,核心服务通胀或随之放缓;反之,当劳动力市场较为紧张(如失业率较低)时,工资上涨压力加大,推高企业的人力成本,进而推高核心服务通胀水平。

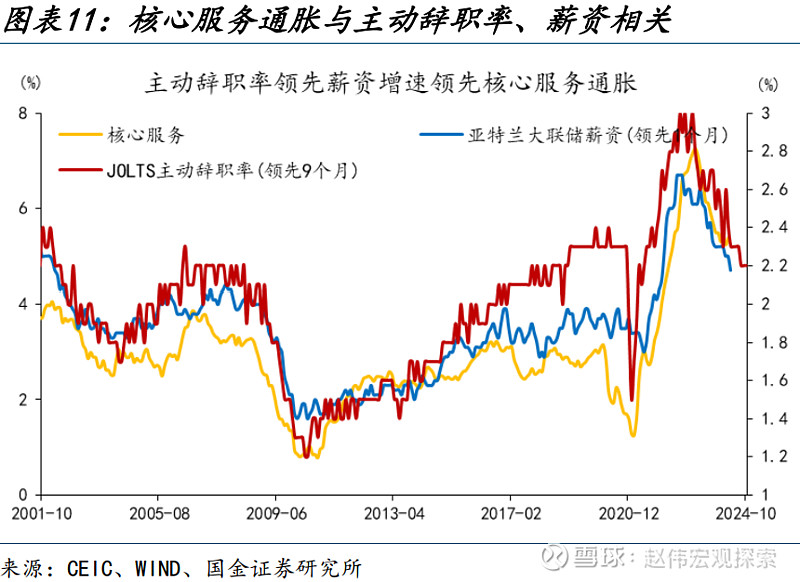

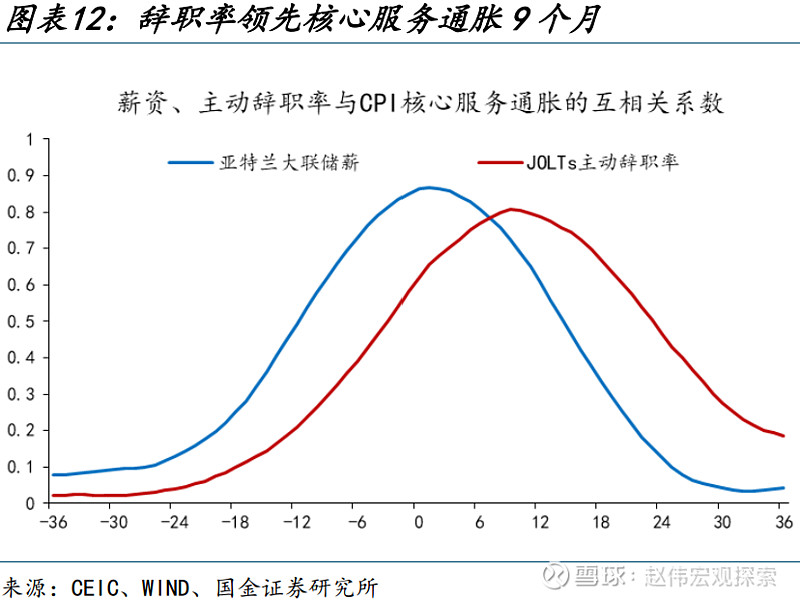

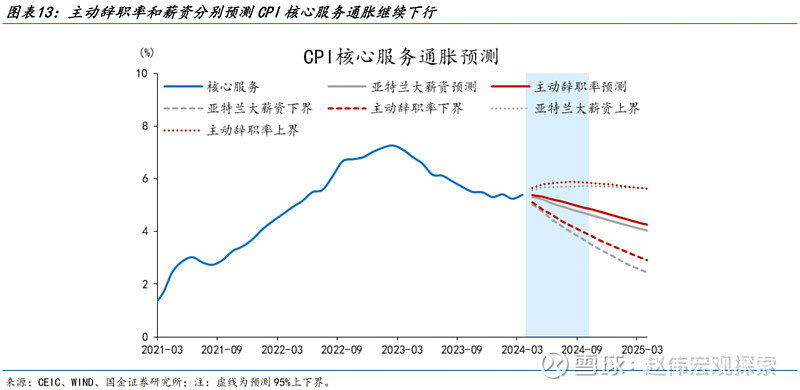

主动辞职率、薪资增速分别领先核心服务通胀9个月、1个月。主动辞职率和薪资增速领先核心服务通胀,反映了劳动力市场紧张对通胀的推动作用:一是主动辞职率上升推高餐饮酒店、医疗、教育等服务业的人力成本和价格;二是薪资增速提高刺激消费需求;三是两者上升或削弱服务业的生产能力和服务质量,减少有效供给,推高通胀压力。

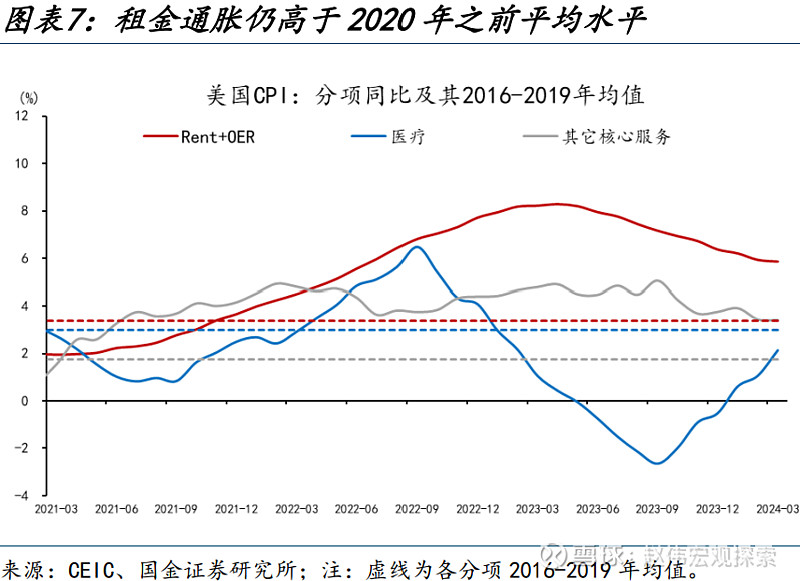

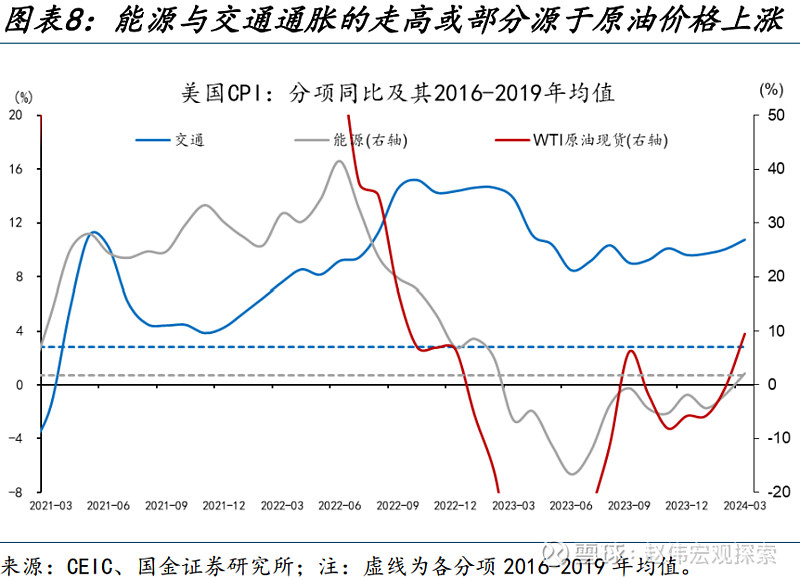

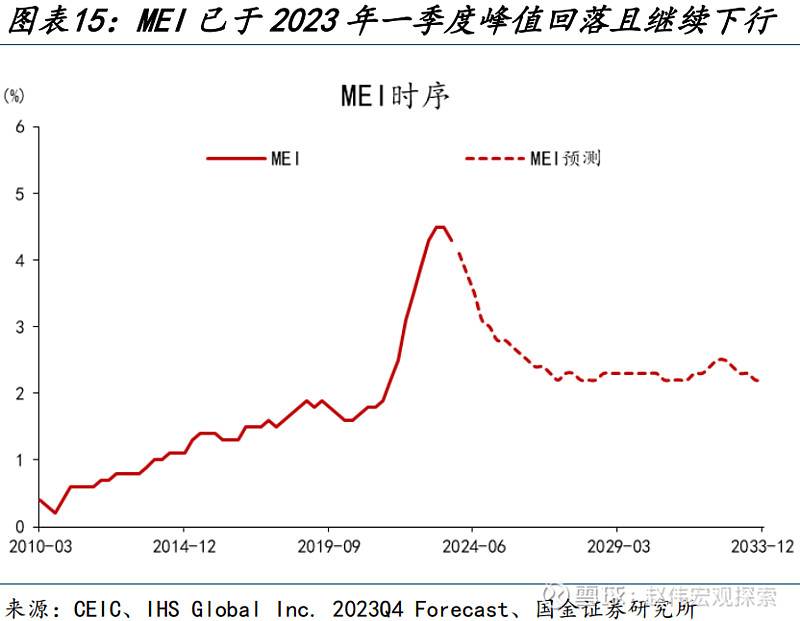

服务通胀分项当中,医疗服务、交通仍处于回落通道。医疗服务高度依赖医生等人力资源,美国医疗经济指数(MEI)是评估医疗成本变化的指标,可用于预测医疗费用通胀,该指标已于2023年一季度从峰值回落,直至2026年底均呈下降趋势。交通通胀与油价相关性较高,但受地缘冲突缓和等影响,本轮油价的上涨空间或相对有限。

整体来看,核心服务通胀或仍将下行。随着劳动力市场的再平衡和薪资增速进一步放缓,职位空缺率或有所下行,“工资-通胀”链条下,核心服务通胀有望继续降温。我们预计CPI核心服务通胀将从2024年3月的5.4%下降至2024年9月的4.7%-4.9%。至2024年9月,预计核心服务对CPI的贡献将下行0.38-0.26个百分点。

住房通胀将继续下行,今年底前或难以反弹。住房通胀由主要住所租金(Rent)、业主等价租金(OER)驱动,二者走势较为一致,主要反映租金压力。美国房价、租金指数分别领先住房通胀15、12个月。我们预计,主要住所租金(Rent)、业主等价租金(OER)分别从2024年3月的5.7%、5.9%下降至2024年9月的4.9%、5.0%。

宽松或紧缩交易已经进入僵持阶段。9月之前首次降息仍是我们的基准场景,短期情绪受原油价格扰动较为显著,但当市场越交易“不降息”,美联储越有可能降息。在通胀反弹之前,美联储的基准情形都是“longer”,而非“higher”。当美联储强调通胀上行风险占优时,或显著导致期限溢价上行和金融条件收紧。

风险提示

地缘政治冲突升级;美联储再次转“鹰”;金融条件加速收缩;

+

报告正文

核心商品通缩,核心服务通胀却迟迟未见降温。近期房价指数同比触底反弹,市场担心可能预示着一波“二次通胀”的到来。然而,当我们深入分析核心服务通胀的构成时,发现服务业的“二次通胀”可能被过度放大了。

热点思考:美国服务通胀的压力有多大?

(一)美国“二次通胀”压力来源于核心服务

住房在美国CPI通胀中占据重要地位。2023年12月,美国CPI通胀的主要构成为:食品13.4%、能源6.6%、核心商品20.7%、核心服务59.3%,其中,核心服务分住房35.3%(其中主要住所租金rent占7.8%,业主等价租金OER(Owners’ equivalent rent of residences)占26.2%)和非住房核心服务23.9%(包括医疗服务6.4%、交通服务6.1%)。这里,rent对应出租房的租金,通过租金调查数据计算得到,更能反应多户住宅租金;OER反映自住房的成本,以与业主目前所居住的房屋差不多条件的房屋租金估算的,并非确凿的调查数据,主要跟踪独立房屋租金。

非住房核心服务在美国PCE通胀中占据重要地位。相比之下,美国个人消费支出(PCE)指数在测度通胀时使用了不同的权重,2023年12月,美国PCE通胀的主要构成为:食品7.7%、能源4.1%、核心商品22.9%、核心服务65.7%,其中,核心服务分住房15.4%(其中rent占3.5%,OER占11.8%)和非住房核心服务50.0%(包括医疗服务16.3%、交通服务3.3%)。PCE更全面地覆盖了居民的实际消费支出,包括了一些CPI未涵盖的项目如雇主支付的医疗保险等。此外,PCE使用可变权重,能更灵活地反映消费者的替代效应。

与其他发达经济体相比,美国CPI通胀的住房权重较高。欧元区并未调查自住房成本即OER通胀,主要是因为欧元区各国的住房统计口径差异较大,难以统一。英国的通胀有两类:含自住房成本和不含OER,其中,含自住房成本的通胀指数的权重结构与美国更接近。欧元区和英国的食品权重中均包含了酒精和烟草,美国的酒精和烟草则属核心商品。日本CPI通胀的权重结构则呈现出一些独特性,2023年12月,新鲜食品在日本CPI中的权重为4.0%,整体食品的权重高达26.3%,显著高于其他发达经济体,但除新鲜食品之外的食品归属于核心商品。

结构上看,核心服务(尤其是住房中的OER)是美国CPI通胀的主要拉动项。2024年3月,核心服务同比为5.4%,拉动CPI同比3.1个百分点,贡献率分别为90%。商品方面,食品价格同比继续下行;能源商品同比有所反弹,但对CPI的贡献为0个百分点;核心商品同比继续通缩。服务方面,能源服务同比反弹,但对CPI的贡献仅为0.1个百分点;核心服务保持韧性。核心服务分项中,住房(尤其是OER)和交通(主要是机动车保险)是CPI同比的主要贡献项。

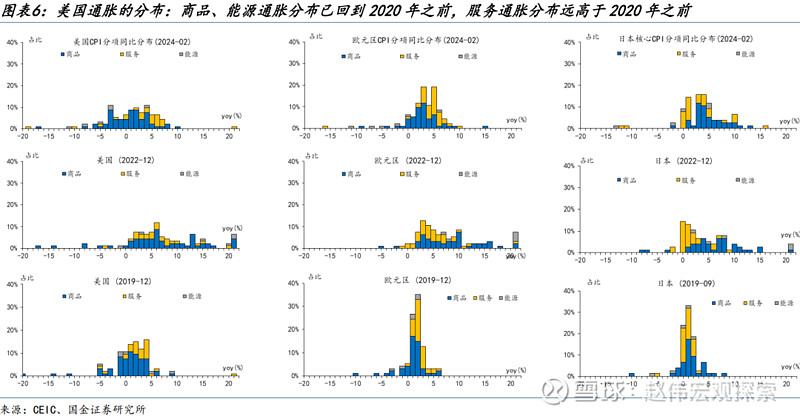

与其他发达经济体相比,美国服务各分项通胀仍远高于2020年之前。根据细分项的通胀分布来看,美国的商品、能源通胀分布已回到2020年之前,服务通胀分布远高于2020年之前;欧元区通胀分布差不多已回到2020年之前;日本通胀分布从集中到分散,广泛性明显抬升,“慢性通缩”症状渐行渐远。

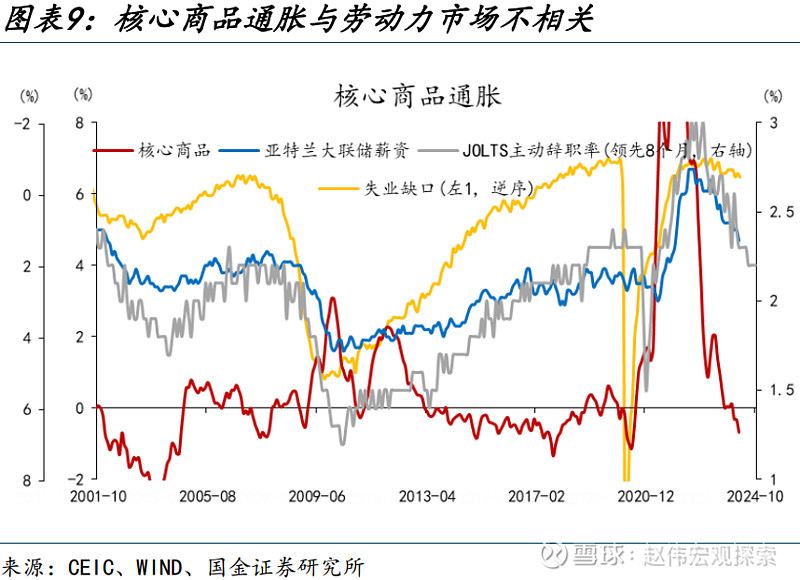

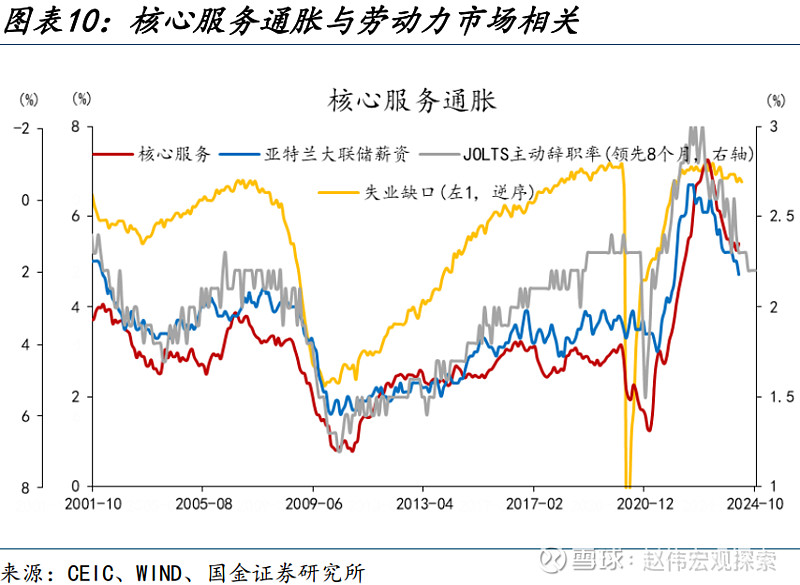

商品和服务通胀是由不同的力量决定的,核心商品通胀与劳动力市场无关,而核心服务通胀与长期通胀预期和劳动力市场相关。历史数据来看,2001年以来,核心商品与失业缺口(失业率与其长期或自然失业率之间的差距)的相关系数仅为-0.02,而核心服务于失业缺口的相关系数为-0.64。

核心服务通胀的中枢与劳动力市场密切相关。一方面,长期通胀预期通过影响价格和工资决策,进而影响核心服务通胀。当公众和企业预期长期通胀趋势向上时,会倾向于提高服务定价,如涨价、加薪等,从而推高核心服务通胀水平;反之,当长期通胀预期稳定或下降时,核心服务通胀也会趋于平缓。另一方面,劳动力市场状况通过影响工资和企业成本,进而影响核心服务通胀。许多核心服务行业,如医疗、教育等,都是劳动密集型行业,劳动力成本是影响这些行业价格的关键因素。当劳动力市场较为松弛(如失业率较高)时,工资上涨压力较小,企业的劳动力成本得到控制,核心服务通胀也会随之放缓;反之,当劳动力市场较为紧张(如失业率较低)时,工资上涨压力加大,推高企业的人力成本,进而推高核心服务通胀水平。

(二)劳动力市场符合“供给侧叙事”,服务通胀仍处下行区间

主动辞职率领先核心服务通胀9个月。核心服务通胀与主动辞职率、薪资相关,反映了劳动力市场紧张对通胀的推动作用:一是直接推高劳动密集型服务业的人力成本和价格;二是通过提高可支配收入和通胀预期,刺激消费需求;三是通过影响服务业的生产能力和服务质量,减少有效供给。从互相关系数来看,当前主动辞职率与未来9个月后核心服务通胀的相关性最强,相关系数最高时达到0.8;当前亚特兰大薪资增速(3MMA)与未来1个月后核心服务通胀的相关性最强,相关系数最大为 0.9。

核心服务通胀短期内将继续下行。展望未来,随着劳动力市场持续降温,后续随着职位空缺率的下行,失业率存在明显上升的可能性,随着劳动力市场的再平衡和薪资增速进一步放缓,“工资-通胀”链条下,核心服务通胀有望继续下行。分别构建主动辞职率、薪资增速和CPI核心服务通胀之间的向量自回归VAR模型(用于研究变量随时间的关系)。主动辞职率和薪资增速的预测结果较为接近,预计CPI核心服务通胀将从2024年3月的5.4%下降至2024年9月的4.7%-4.9%。综上,至2024年9月,主动辞职率和薪资增速预测结果显示,核心服务将贡献CPI继续下行0.38-0.26个百分点。

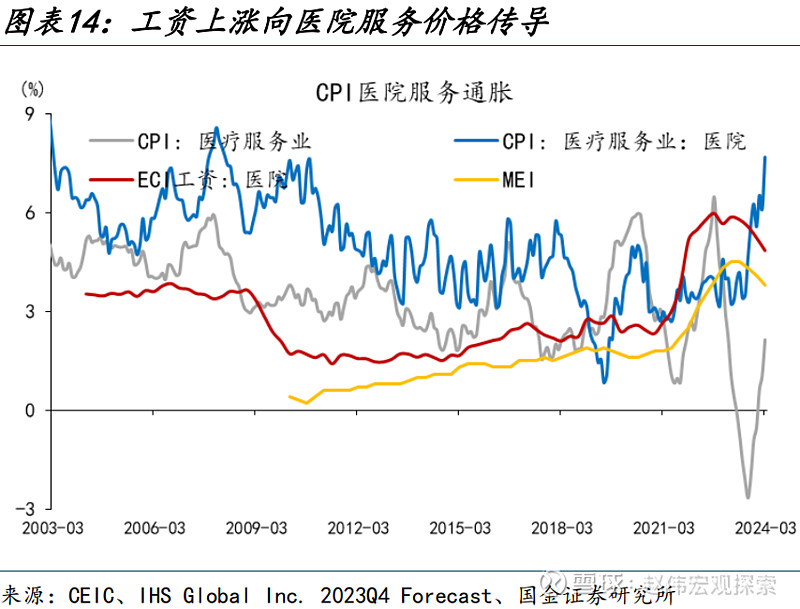

核心服务分项来看,住房(尤其是OER)和交通(主要是机动车保险)是CPI同比的主要贡献项,而医疗服务(主要是医院服务)近期反弹较为显著。

机动车保险分项来看,可能部分与能源价格的上涨间接相关。原油价格通过影响整个运输行业的成本结构间接传导至机动车维修与保险的成本:运输成本的增加可能会导致汽车零部件、维修设备和其他与汽车维修相关的材料价格上涨,这些成本最终会影响到车辆维修的总成本,从而对机动车保险的赔偿成本产生影响。

短期来看,原油价格下跌主因地缘冲突缓和、美国商业原油补库超预期、美国经济韧性走弱等。向后来看,地缘冲突或仍将阶段性延续,随着夏季出行高峰的来临,海外原油消费或边际上量;同时,在美国页岩油产能受限的情况下,OPEC+仍有较强的挺价意愿,6月减产或将延续,对原油价格形成支撑。

但本轮油价的上涨空间或相对有限,历史回溯来看,每年7-8月往往是对总统政策交易开启的阶段。当下,特朗普相对领跑,而其政策主张中对页岩油开发的支持,或对油价的上涨构成一定约束。

医院服务分项来看,工资上涨向医院服务价格传导,进而推高医院服务通胀水平。医院服务的提供高度依赖人力资源,医生、护士等医疗专业人员的工资是医院运营成本的主要组成部分。在成本上涨压力下,医院通常会选择提高服务价格,以维持其利润水平。此外,医院工资的上涨实际上反映了医疗服务需求的旺盛,人口老龄化、医保覆盖率提高、人均收入增加等因素都会刺激医疗服务需求的增长。美国CMS的医疗经济指数(Medicare Economic Index, MEI)已于2023年一季度峰值回落,且预测至2026年底一直呈下降趋势。MEI是评估医生运营成本年度变化的指标,用于预测医疗保险支付系统中的费用通胀。

(三)租金与房价“脱钩”,年内租金通胀反弹压力不高

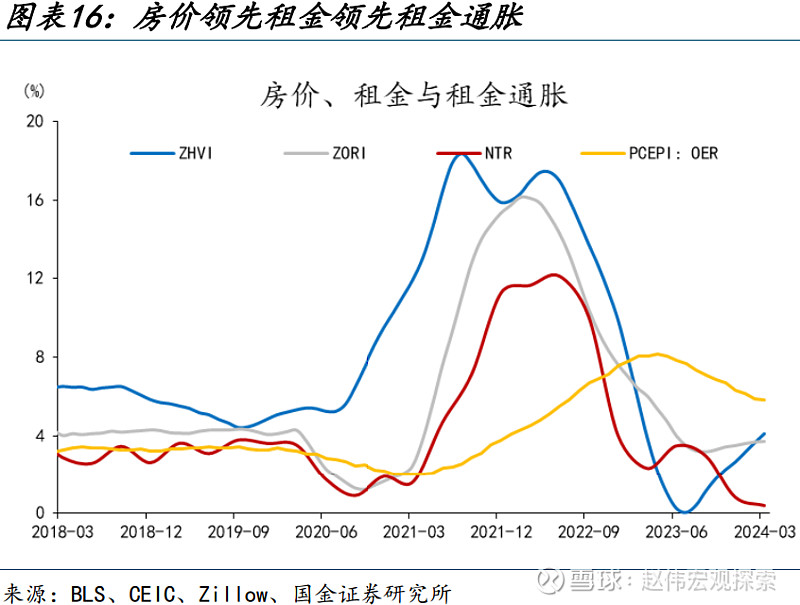

房价领先租金,租金领先租金通胀。从房价与租金关系来看,房价反映了市场对未来租金收益的预期,当市场预期未来租金上涨时,投资者会提高对房地产的需求,推动房价上涨;此外,房价上涨也会通过财富效应和抵押贷款渠道影响消费者行为,推高租房需求,进而带动实际租金水平上升。从租金与租金通胀来看,由于租金价格指数既考虑存量租约和续约,又考虑新租约,故住房通胀滞后于租金的边际变化。

美国劳工统计局和克利夫兰联邦储备银行的研究人员根据CPI的微观数据创建了新租户租金指数和所有租户回归租金指数,新租户租金指数(NTR)衡量租户在每个周期更换住房单位时将面临的租金价格,而不包括续租或租约中期的数据,提供了一个关于新租约租金变动的实时和敏感的视角;全租户回归租金指数(ATRR)与CPI租金部分类似,衡量所有租户(包括新租户和续租者),提供了一个更全面的市场视角。

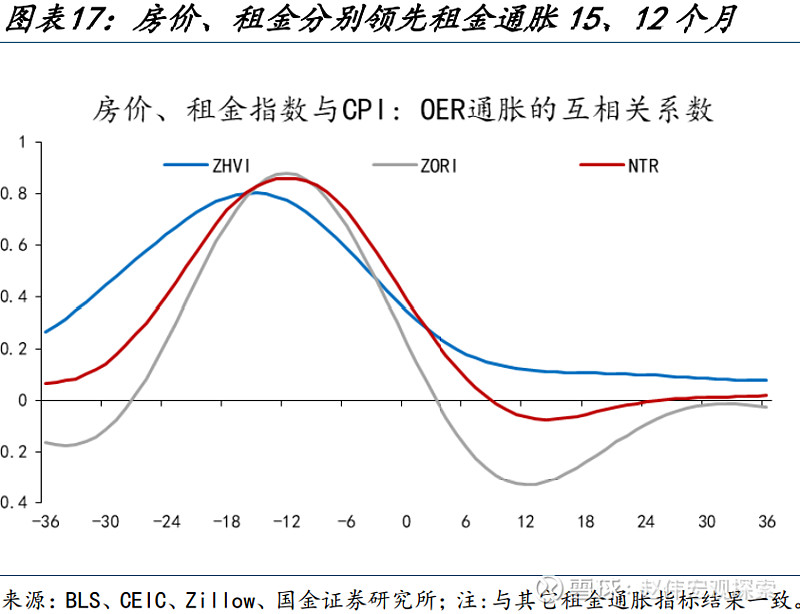

从历史数据来看,房价、租金分别领先租金通胀15、12个月。互相关系数结果显示,当前房价增长与未来15个月后租金通胀的相关性最强,相关系数最高时达到0.8;当前租金增长与未来12个月后租金通胀的相关性最强,相关系数最大为 0.9。

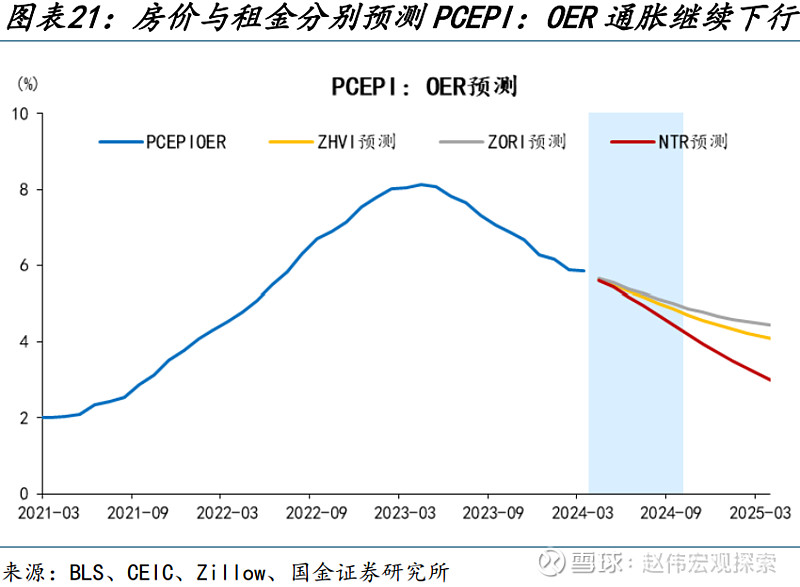

本次数据来看,ZHVI房价指数同比自2021年8月至2023年7月期间持续下行,ZORI租金指数同比自2022年2月至2023年9月期间持续下行,NTR新签约租金指数自2022年6月2024年一季度一直处于下行态势,住房服务通胀自2023年3月以来一直处于下行趋势中。按照此次住房通胀的高点分别滞后房价、租金19、13个月,简单线性推断来看,2024年10月底前不用担心住房通胀会反弹。

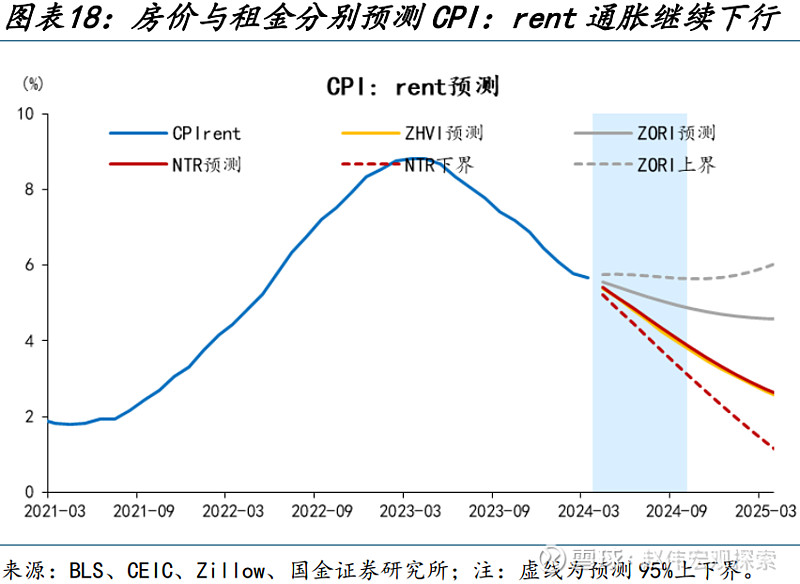

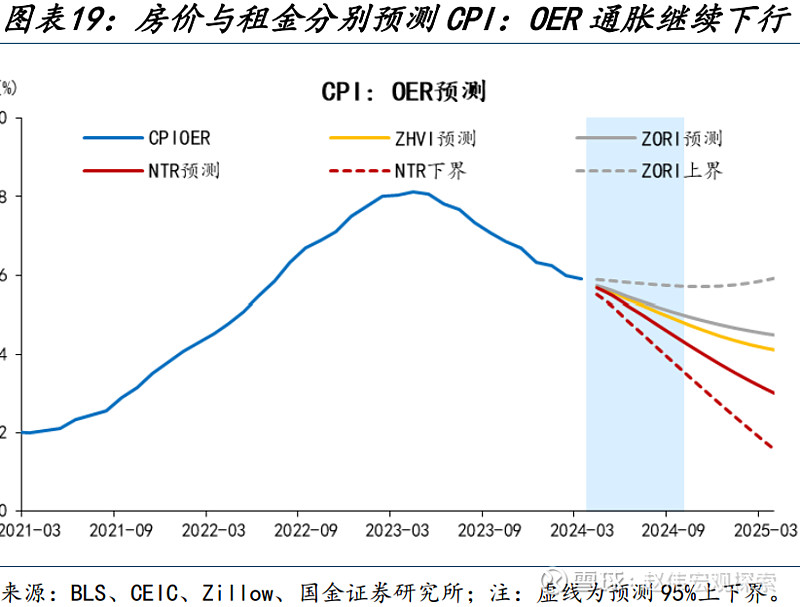

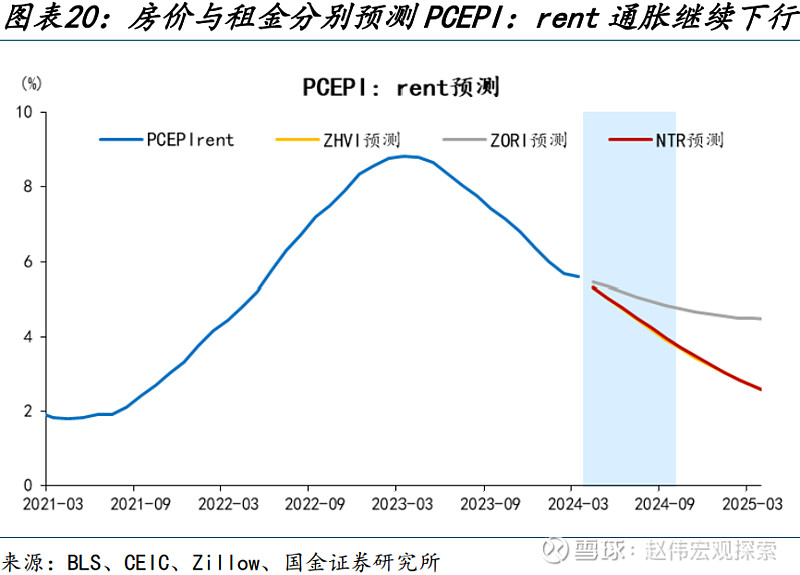

住房通胀短期内将继续下行。分别构建房价指数、租金指数和4个租金通胀指标之间的向量自回归VAR模型。从ZORI预测结果来看(偏高),预计CPI: rent、CPI: OER、PCEPI: rent、PCEPI: OER这4个租金通胀同比将分别从2024年3月的5.7%、5.9%、5.6%、5.9%分别下降至2024年9月的4.9%、5.0%、4.8%、5.0%;从NTR新签约租金预测结来看,预计CPI: rent、CPI: OER、PCEPI: rent、PCEPI: OER这4个租金通胀同比将分别从2024年3月的5.7%、5.9%、5.6%、5.9%分别下降至2024年9月的4.0%、4.5%、4.0%、4.4%。

综上,至2024年9月,ZORI预测结果显示,CPI(rent+OER)、PCEPI(rent+OER)将分别继续贡献CPI、PCEPI下行0.25、0.12个百分点;NTR新签约租金预测结果显示,CPI(rent+OER)、PCEPI(rent+OER)将分别继续贡献CPI、PCEPI下行0.47、0.21个百分点。历史回测结果来看,未来6个月的预测结果与真实值较一致,且NTR的预测结果更精准。一年后的租金通胀路径不确定,具体取决于未来一年市场租金的演变和经济的整体状况。

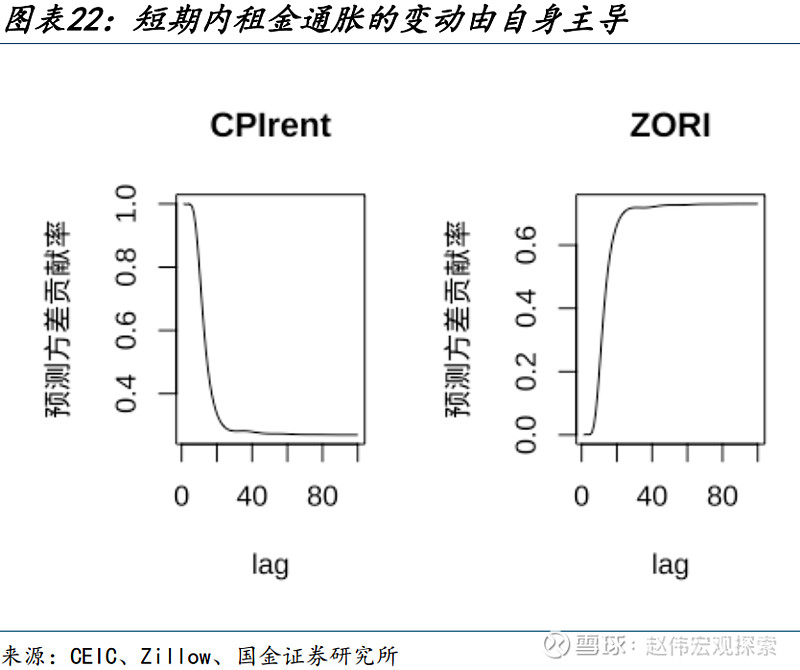

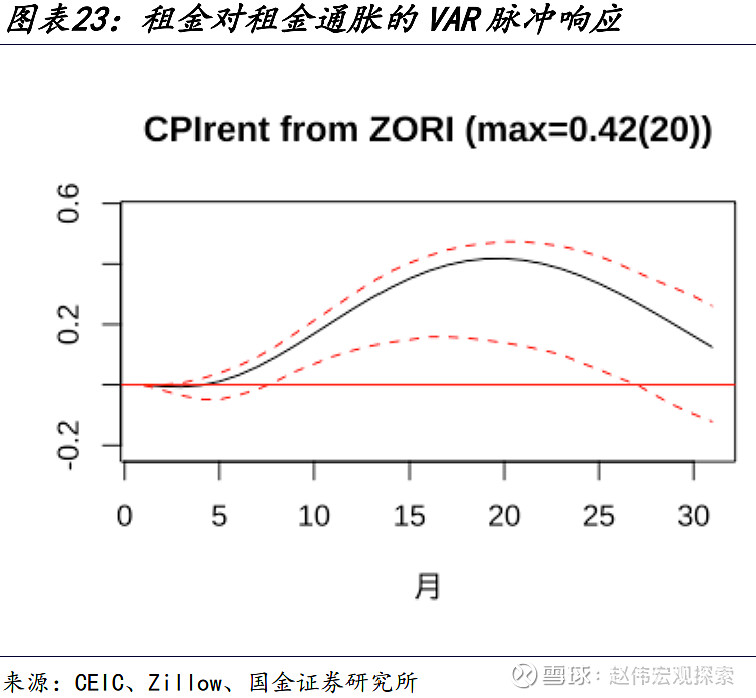

住房通胀短期内不会反弹。住房通胀主要是由rent和OER驱动,rent与OER走势一致,这里以rent通胀为例。一方面,简单线性推断来看,rent通胀自2023年3月峰值以来,一直处于下降态势,根据其领先指标ZORI的走势来看(ZORI在2022年2月达到峰值,然后在2023年9月达到局部谷值),rent通胀至2024年10月会一直下降。另一方面,从预测方差贡献率来看,短期内,rent通胀的变动由自身主导,但随着时间推移,其对自身变动的贡献率逐渐降低,ZORI对rent通胀变动的贡献率逐渐增加,到了第21个月左右,rent通胀对自身变动的贡献率稳定在30%左右,ZORI对rent通胀变动的贡献率稳定在70%左右。从VAR脉冲响应来看,ZORI对rent通胀的冲击逐渐增大,在第20个月达到最大值0.42。

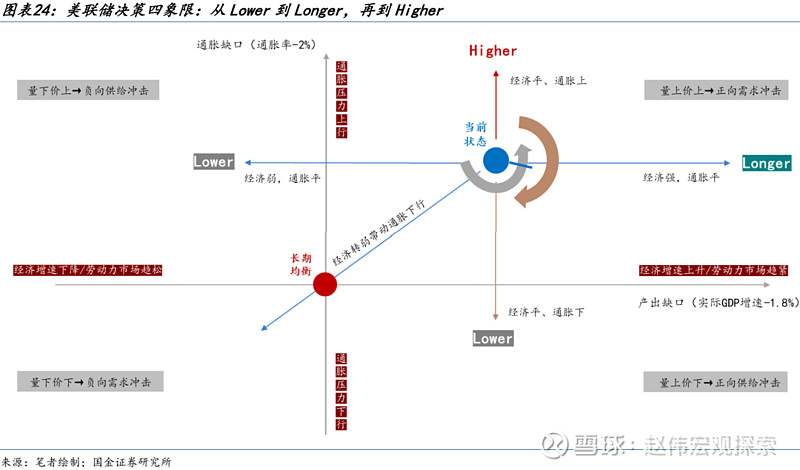

宽松或紧缩交易已经进入僵持阶段。9月之前首次降息仍是我们的基准场景,短期情绪受原油价格扰动较为显著,但当市场越交易“不降息”,美联储越有可能降息。在菲利普斯曲线的思维框架下,可将美联储的政策立场可归纳为如下四象限:经济差→降息;经济好、通胀下→降息;经济好、通胀平→Longer;经济好、通胀上→Higher;即在通胀反弹之前,美联储的基准情形都是“longer”,而非“higher”。当然,市场已经“抢跑”,联储已经显著“落后于曲线”。6月例会中,美联储大概率会调降后续降息指引。跟踪中需要关注美联储对通胀风险的表述:当其强调通胀上行风险占优时,则会显著导致期限溢价上行和金融条件收紧。

风险提示

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美联储再次转“鹰”。当前市场一致预期认为,美联储加息周期大概率已经结束。但FOMC成员对此仍存在分歧,美国劳动力市场边际转弱的趋势能否延续仍具有不确定性。

3、金融条件加速收缩。虽然海外加息周期渐进尾声,但缩表仍在继续,实际利率仍将维持高位,银行信用仍处在收缩周期,信用风险事件发生的概率趋于上行。

+报告信息

证券研究报告:《美国服务通胀的压力有多大?》

对外发布时间:2024年5月12日

报告发布机构:国金证券股份有限公司

赵 伟(执业S1130521120002)zhaow@gjzq.com.cn

陈达飞(执业S1130522120002)chendafei@gjzq.com.cn

赵 宇(执业S1130523020002)zhaoyu2@gjzq.com.cn

点击下方阅读原文,获取更多最新资讯