开说之前,稍微解释一下。我理解的价值投资,广义而言,就是有价值的投资,所以只要是执行“经理性客观评估后期望值为正的策略”,都属于价值投资的范畴,极限推演,其实内幕交易也属于价值投资的一种。但这里特指狭义的价值投资,即“以企业基本面作为投资的主要依据,执行买入-持有策略的一种投资方式”。

投资方式本无优劣之分,只要你不是要成为所谓的巴菲特第二,仅以财务自由为终极目标(当然每个人标准不一样,假设以1亿元为标准),其实实现的路径有很多,比如量化投资、宏观对冲、事件驱动,甚至择时高手、图表专家等等都有可能达到财务自由的目标(看过《对冲基金风云录》的应该有体会)。

说了这么多,一句话概括:通过投资实现财务自由的路径很多,本人不擅长的不代表一定走不通,我只是选择最适合我的而已。这里说的就是我认可的投资路径中的投资高手。

1、茅台03

茅台兄的大名在稍微资深一点的价值投资者中一定是如雷贯耳,顾名思义,其经典战役来源于茅台,他通过长期持有茅台获得几十倍收益的故事自不必说,最难能可贵的是,在2011年底,当茅台股份作为价值投资的标杆形象已深入人心、茅台不败已成神话时,他以一篇《对茅台的冷思考》,道尽白酒投资的逻辑,其后的故事大家都知道了,与其他白酒投资者相比,高下立判。

茅台兄对投资的悟性超强,最大的特点在于其思想的深度和超强的逻辑性,他最善于用精炼的语言总结出投资的真谛,很多都已上升到投资哲学的高度。看他写的文字,对于初入价值投资门槛的同学,可能觉得有点云山雾罩,但对于有点基础的投资者而言绝对是种享受。

茅台兄的投资领域主要集中在消费和医药里,近几年有扩展到科技和商业类的趋势,选股是他的强项,但近来貌似加大了择时的研究,他正着手建立自己的市场数据跟踪系统,通过设计的程序来选择低估行业,然后优选个股。

2、水晶苍蝇拍(真名:李杰)

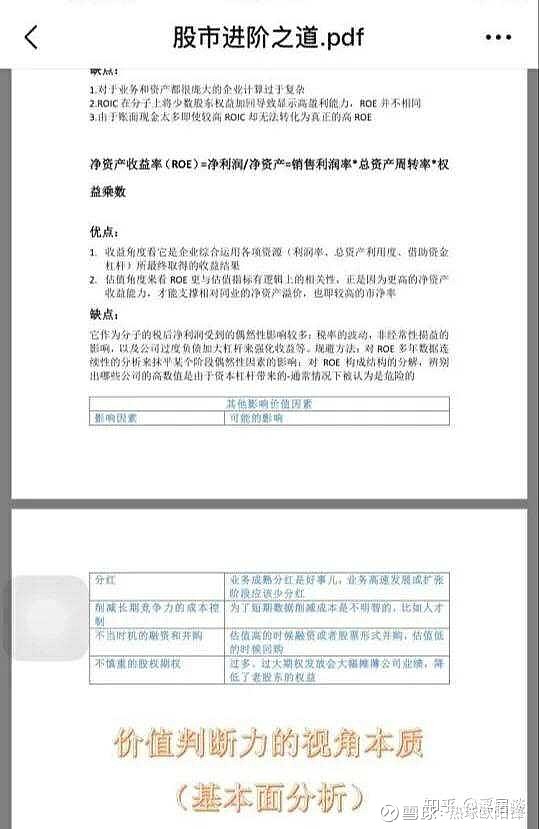

拍兄的投资思想应该是这几个人中披露的最详细、最完整的,因为他将自己的投资思想整理并集结成书出版,《股市进阶之道:一个散户的自我修养》。说到这本书,我必须要严重推荐。这几年,陆续我也看过至少好几十本价值投资类的书籍,不乏《安全边际》、《投资者的未来》、《穷查理年鉴》、《股市真规则》、彼得林奇系列等经典著作,但就完整性、逻辑性和可操作性而言,我首推拍兄这本。因为目前绝大部分书都是在说有关价值投资的what和why的问题,而真正回答how的少之又少。既然为进阶之道,本书可以适用各种不同层次的投资者,书中对价值产生源泉的分析、如何识别高价值企业等等都非常经典。读此书时,我经常有种”於我心有戚戚焉”的感觉,他说出了我很多正想说的话,只是拍兄总结的更系统、阐述的更准确、组织的更精炼。

在实操上,拍兄似乎艺高人胆大,涉猎的范围比较广一些,比较知名的如在天士力和金螳螂上都获得了不菲收益。

3、风生水起

先看看战绩,2004-2013年,过去10年的年均复合增长率为66.49%,资产增值163倍。一般的投资者,看到这份成绩单,第一反应估计是不屑,又来了个跳大神的。很遗憾,我第一次听说的时候反应即是如此。但是当我断断续续花了大半个月时间将他的投资博客(有记录的为2006年至今)一篇篇看完后,我心悦诚服,的确是大牛。

风兄十年如一日,一直坚持中小市值的成长股投资,并且主力仓位只投资于他熟知的电子信息和医药行业,正是由于他坚守自己的能力圈,首先保证一直未犯过大错,其次能重仓拿住一些精心研究的股票,再加上国内宏观经济转型和A股市场中小市值股票普遍溢价的大背景,铸就他傲然战绩。

对于风兄,其投资战绩当然让我艳羡,但我更认可他的生活态度。他说(大概意思):作职业投资者的终极目的是为了获取更好的生活质量(包括物质上的和精神上的),让自己更快乐,如果你的投资模式让你痛苦,即使能获得更好的收益,又有什么意义呢?所以说,投资一定不是生活的全部,也不能是你唯一的兴趣和爱好,只有心态放平和了,做你快乐的事,反而往往可以起到事半功倍的效果。他说他的快乐基本由以下几部分构成:音乐(占40%)、股票(25%)、朋友(15%)、旅游摄影(10%)、电影(5%)、读书(5%)。看他博客可以知道,除了投资,他在旅行和收集黑胶老唱片上花费的时间和精力绝对不会比在投资上少。

4、段永平

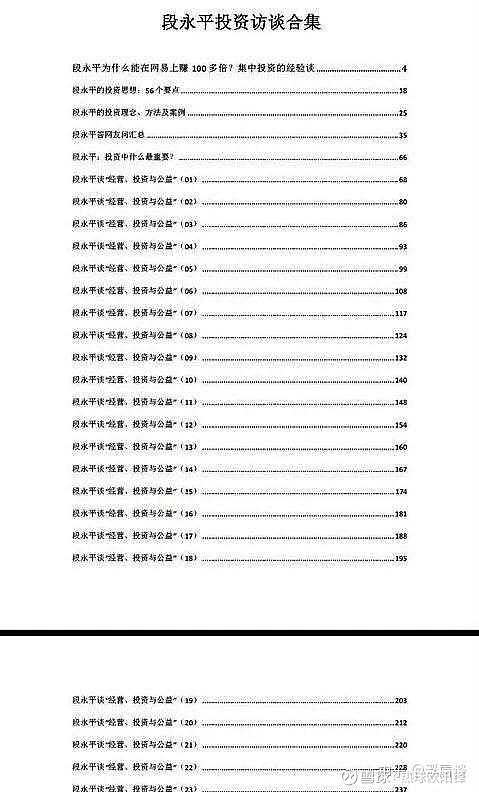

段先生的经历跟上述三人不同,他是实业企业家出身,他是步步高的创始人,现在也还是大股东,只是不再具体去管经营,他是去美国后中转二级市场投资。由于自己本身就是做企业的,所以他对企业价值的判断眼光非常独到,但有个最重要的前提就是他只关心他能看懂的行业,主要就是电子消费品和互联网行业。段的成名作就是2000年网络股泡沫破灭时大量购入网易的股票,一直持有暴赚100倍后退出。后期披露的案例包括雅虎、APPLE、索尼等,都有不错收益。当然,段最广为人知的事还是竞拍到与老巴的天价午餐。

上述4人是我了解的投资者中,对价值投资理解的广度、深度、投资系统的稳定性及验证效果都属于首屈一指的,同时因为资料比较翔实,所以我是当作教科书一般学习的对象。

按我的理解,茅台和拍兄都属于天生的投资者,基本功扎实、善于发现和总结规律、悟性高人一筹,而风兄与段先生则属于大道至简,特别强调坚守自己的能力圈,从来不犯大错,但逮住好机会就一顿猛吃。四人心态都非常好,最终殊途同归,成绩斐然。

其实,除了上面四位,还有其他不少我觉得也很优秀的投资者。

当然,网络上藏龙卧虎,除了上述所及,一定还有其他世外高人,不显山漏水,闷声发大财,早已财务自由或者正狂奔在通往财务自由的路上,只是我不了解而已。

总体而言,我觉得目前国内的价值投资者更多的是关注结论,但往往忽视这个结论产生的前提、背景和必要条件。以前举过一个例子,就是老巴靠投资成为世界首富,没错,但仅仅是因为他长期持有所谓的消费股、医药股么?卵巢彩票、美国特定的发展阶段、特殊模式下源源不断的廉价资金、个人学识、性格及芒格的辅助等等,这些因素共同决定了只可能有一个老巴,没人可以复制。

另外,老巴也说过,他从不投资科技股,因为靠暂时的技术领先建立起的优势往往不容易持久,话本身没错,但不要忽视一个很重要的前提:就是从长期而言是这样的。但长期是多长呢?老巴自己说他是以7年作为一个考核周期的,不知看到并认可老巴理论的人是不是也是这样想和这样做的。相反,看过《投资者的未来》这本书的人都知道,从50年的考核周期,大牛股更多是集中在消费类和医药类股票里,这个结论也没错,但如果你是一个主动持股从未超过3年的人,恐怕验证效果会让你大失所望。

上文所说的风兄,其拿手好戏就是在自己的能力圈内,陪精心挑选的优质种子度过最美好的成长阶段,等半老徐娘的时候果断抛弃,周期差不多2-3年,效果惊人。请注意这句话最重要的前提就是在你的能力圈内挑选(当然,什么才算能力圈内这是另外一个大的话题),只有这样你才能增加找到优质种子的概率。

最后,套用目前最热门的金句,“明白了很多道理,我依然做不好投资”,但我想说,“你确定你真的明白了么?”

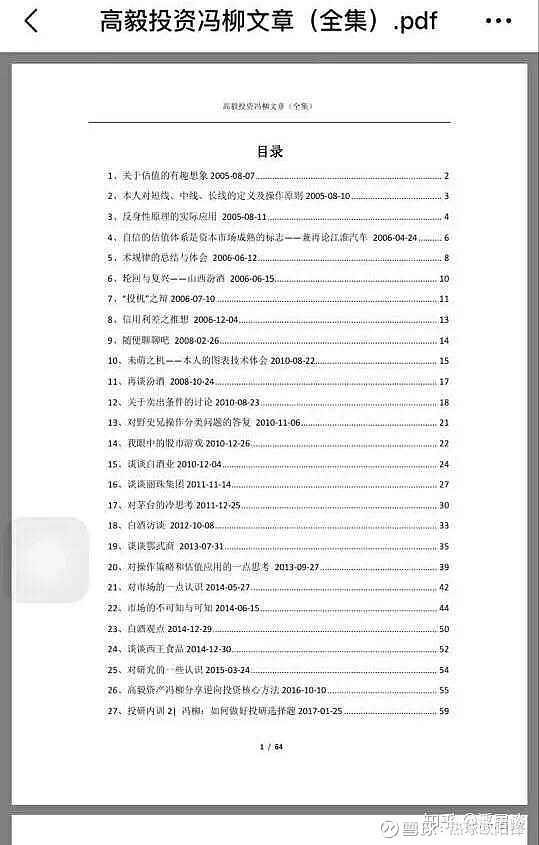

高毅投资冯柳文章(全集),段永平投资访谈合集 分享给各位,祝宁账户长虹。

#恒瑞医药市值突破6000亿# #老白干酒控股股东股权被划转# #白酒股跌下神坛# #顾家家居董事长被立案调查# #茅台收上交所监管工作函# $郑州煤电(SH600121)$ $中远海控(SH601919)$ $洛阳钼业(SH603993)$