第二支让我想哭的票是$太阳纸业(SZ002078)$ !

先来看看交易记录:

2017年,我还没有养成做投资日志的习惯,所以当时的建仓理由和交易原因已经无法查询。

目前能查到的我对太阳纸业最早的全面分析,是对其2017年报的分析,当时的分析结论为:

优势:公司净利润和净资产收益率增长较快,成本控制较好,应收账款和存货周转天数都在30天左右,营运能力较好。目前PE(动)为11.3左右,用2017年报数据测算PEG(市盈率相对盈利增长的比率)为11.3/94.277=0.12,小于1。

风险:流动资产中应收票据、应收账款和存货占比较大,非流动资产中固定资产和在建工程占比较大,为典型的重资产制造企业。资产负债率为58.459%,带息债务/全部投入资本为52.096%,流动比率0.895,速动比率0.765,利息保障倍数5.974,有一定的债务风险。

结论:考虑到营运能力较好,且目前纸业公司发展势头较好,公司根据市场需要及时调整产品结构,应该还有一定的发展空间。考虑在密切关注其资产负债率的情况下,静观其变。(2018年5月28日)

随后,又对其2018年中报做了分析,结论如下:

优势:1、公司坚守主业,业务中没有复杂的资本运作,无形资产占比仅为3%左右,可供出售金融资产和长期股权投资合计占比仅1%左右,没有商誉。2、资产负债率59.34%,但是与造纸行业其他企业相比尚属中等水平;且公司资信状况良好,报告期公司均按期偿还银行贷款,不存在展期及减免情况。3、业务增长强劲。营业总收入和营业利润增幅分别达到20.43%和46.46%。归母扣非净利润12.1亿,同比增长39.23%。4、经营活动产生的现金流净额为20.8亿,同比增加208.42%。5、目前PE(动)为8.1左右,用2018中报公布的净利润增幅39.85%测算PEG(市盈率相对盈利增长的比率)为8.1/39.85=0.20,小于1。

风险:1、各类应收款项合计占比23%左右,略高。2、货币资金同比下降11.36%。3、其非流动资产占比为60%左右,固定资产占比高达48%,在建工程占比7%,属于典型的重资产行业。4、资产负债率59.34%,流动负债占公司整体负债的85%左右,占总资产的50%左右,有息债务负担较重。中报流动比率仅为0.819%,速动比率仅为0.692%。

结论:虽有上述风险点,但整体感觉风险可控,目前PEG仅为0.20,感觉价格优势较为明显,考虑继续持股待涨,并可适当逢低吸纳。(2018年9月10日)

到太阳纸业发布了2018年三季度季报后又做了分析,结论如下:

优势:1、公司坚守主业,业务中没有复杂的资本运作,无形资产和商誉合计占比仅为3%左右,可供出售金融资产和长期股权投资合计占比仅1%左右。2、业务增长较快。营业总收入和营业利润增幅分别达到17.54%和22.04%。归母扣非净利润17.81亿,同比增长30.66%。但是由于近期纸价下跌,增幅与前两个季度相比有所下降。3、经营活动产生的现金流净额为32.75亿,同比增加87.6%,但是由于近期纸价下跌,增幅与前两个季度相比有所下降。4、目前PE(动)为6.7左右,用2018三季度公布的净利润增幅18.8%测算PEG(市盈率相对盈利增长的比率)为6.7/18.8=0.356,小于1。

风险:1、流动资产占比39.11%左右,非流动资产占比60.89%,其中固定资产和在建工程合计占比56.18%,属于典型的重资产行业。2、流动资产中货币资金16.8亿,占比仅为5.59%,同比下降31.07%。3、流动资产中各类应收款项合计占比22.57%,略高。从营业总收入和应收款项的同比增速来看,应收增速大于总收增速3.62个百分点。从占比情况来看,本期末应收占总收的比例为41.5,同比上升了1.24个百分点。4、资产负债率59.51%,流动负债占总资产的50.11%,非流动负债占总资产的9.41%,带息债务/全部投入资本为57.245%,有息债务负担较重。中报流动比率仅为0.781%,速动比率仅为0.637%,与中报数据相比又有所下降。5、期末现金及现金等价物净增加额为-12.72亿,同比负增长1627.04%,期末现金及现金等价物余额仅为5.09亿,同比负增长37.91%。

结论:公司目前的主要风险是债务负担过重和现金流压力较大,而且近期纸价下跌,进一步对公司营业收入造成影响,考虑到目前大盘处于底部,而且该股目前PEG为0.356,还具备一定的价格优势,可继续持股待涨,但如果现金流状况和债务负担不能好转的话,考虑适时退出。(2018年11月2日)

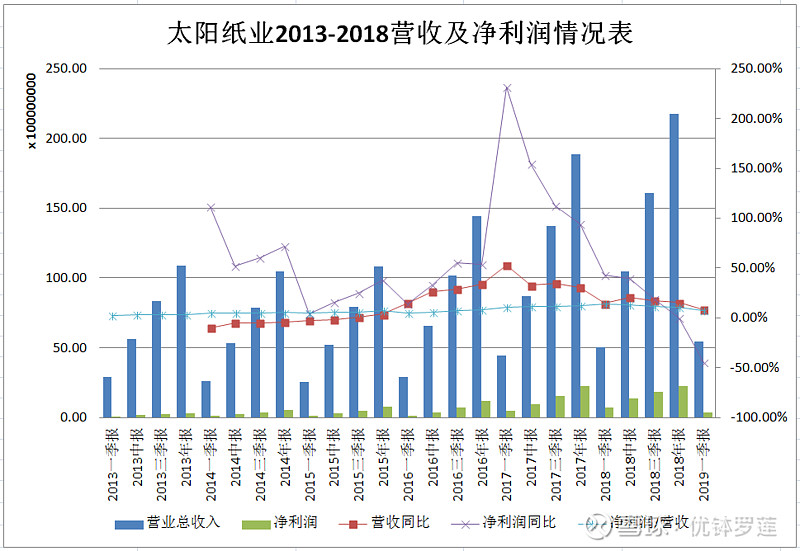

上述分析中所体现的内心波动大致可以和下面这张图匹配起来:

也就是说,2017年受太阳纸业优秀业绩的刺激买入了这只票,可是随着其业绩的慢慢下滑,情绪渐渐低落,到昨天看完其2018年报和2019一季度季报,目前情绪已跌入谷底。

回顾历史就是为了发现问题,吸取教训,避免再次犯错。那么我在对太阳纸业的追踪分析及交易过程中到底犯了什么错误呢!我认为可以总结梳理出如下几条:

一、在使用利润增速测算PEG指标时过于教条,没有考虑到利润增速的可持续性。

二、过于看重成长性指标,对于债务负担、偿债能力和现金流量指标考虑不足。

三、没有将盈利能力和盈利质量纳入考察范围,没有认识到对于一个毛利率从未超过30%的行业,赚的都是辛苦钱,而且还要受到很多外来因素的影响,业绩波动在所难免。

四、在意识到风险来临时仍然心存侥幸,没有迅速做出反应。

球友们还有什么高见呢?请多多指教!