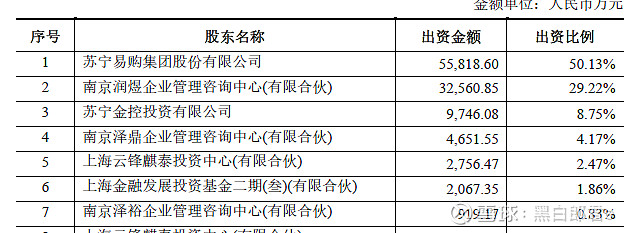

$苏宁易购(SZ002024)$ 三季度上市公司将子公司苏宁金服进行增资扩股,并将金服进行了出表处理(目前仅出了资负表),苏宁金服经过几次的增资扩股,主要从事的业务不细说了,基本上就是信贷业务和保理业务,在17年金融严监管后,监管对各类金融机构的资本金有了更加严格的要求,苏宁金服的数轮增资目的就是为了补充资本金,与最开始的一轮不同,金服的增资还引入了苏宁外部投资者,但是后续的的增资基本没有苏宁集团外的玩家进场,本次增资100亿现金,投前估值高达五百多亿也是前无古人了,但是看看下图(以注册资本计)出资方阵容吧,明眼人都了然于心。

苏宁要把资产从一个口袋放另一个口袋,这跟上市公司本身也没多大关系,股东不亏就行。实际上上市公司还赚了相当多利润,要知道苏宁三季度增加的“投资收益可是有110多亿,张总这白送的馅饼,上市公司股东们应该乐开了花哈,这一倒腾,净利润可就蹭蹭上去了,什么扣非不扣非的还重要吗![]() 。但是也别太激动,这部分利润,在股东权益中体现为未分配利润,我们看近几年苏宁的未分配利润,那可是跟苏宁的红火生意同步水涨船高,从17年的166亿暴涨至今年的435亿,而当前市值也仅仅是八百多亿,想想吧,一半多的市值都是还未分配的利润啊

。但是也别太激动,这部分利润,在股东权益中体现为未分配利润,我们看近几年苏宁的未分配利润,那可是跟苏宁的红火生意同步水涨船高,从17年的166亿暴涨至今年的435亿,而当前市值也仅仅是八百多亿,想想吧,一半多的市值都是还未分配的利润啊![]() ,动心不?还算个啥市净率市盈率,直接算市未率就行了。

,动心不?还算个啥市净率市盈率,直接算市未率就行了。

了解苏宁的人基本都知道近几年的未分配利润基本都是靠投资收益鼓起来的,而这个”投资收益“很大程度上是苏宁集团自己抬起来的,不信把这部分资产拿出去卖试试,看看50个亿有人会要不?![]() 前期股东都懒得在C轮跟你玩了……像这种把公司资产吹得老高,以致看似上市公司市净率很低的,其实也没什么,这种玩法在矿业公司多了去了,考虑一家公司市净率高低之前,至少要看看这家公司的资产泡沫化程度如何吧。这是另外的话题了。

前期股东都懒得在C轮跟你玩了……像这种把公司资产吹得老高,以致看似上市公司市净率很低的,其实也没什么,这种玩法在矿业公司多了去了,考虑一家公司市净率高低之前,至少要看看这家公司的资产泡沫化程度如何吧。这是另外的话题了。

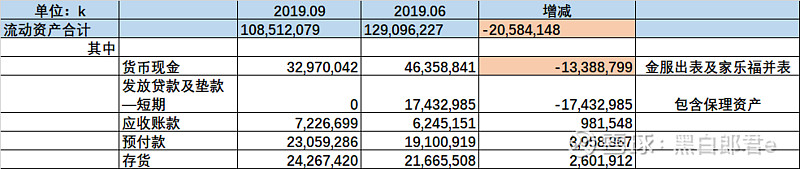

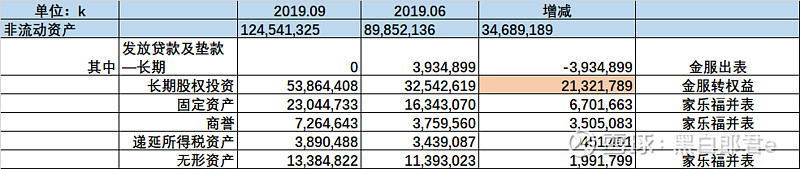

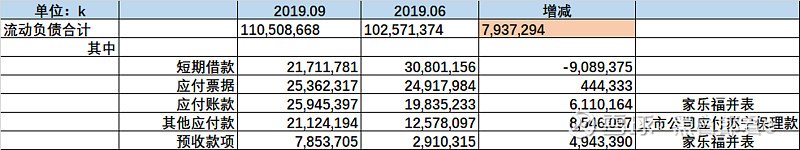

这里要说的是,苏宁集团在金服增资操作水平实在是高,这次增资其实困难重重,拉了一整年投资者都没人搭理它,但是在今年三季报前火速搞定并且迅速出表,同时把家乐福迅速并表。一进一出,资负表的变化上,就让人很难看清真实变化。这里就公司三季报和半年报的资负表变化简单扒一扒,看看苏宁金服出表对上市公司带来了怎样的影响。我们知道一家子公司出资产负债表,会相应带走资产端和负债端的项目出去,那么除了投资损益之外(倒口袋的事就不谈什么损益了),什么是最重要的。那就是资产的流动性!现在经济不景气,现金流普遍紧张,尤其苏宁集团各大板块都是极耗现金的业务,我们就有必要关注金服的出表是改善还是恶化了上市公司的流动性风险。简单说,对于上市公司,剥离出去的流动资产越少越好(尤其是现金及等价物),剥离出去的流动负债越多越好(尤其是应付账款和短期借款),相应得,一些没什么价值的非流动资产如商誉、某些无形资产这样的剥离出去越多越好,而一些低成本的长期非流动负债如长期借款、应付债券等等是留下越多越好。我简单列了三季度变化明显影响较大的资负表项目:

首先看下整体情况,流动资产减少了205亿,非流动资产增加了347亿,流动负债增加了79亿,非流动负债增加了32亿。虽然股东权益增加了,但是我们细看会发现,上市公司的流动性被抽走了。有两个影响,一是金服出表,二是家乐福并表,上市公司一直在强调家乐福并表的影响,我认为是在欲盖弥彰,家乐福资产结构相对单一,增减部分是很容易看得出来的。我们可以看到货币现金的减少总48亿是支付的家乐福,然后应收、预付、固定资产、商誉、存货的增加都明确是家乐福的,这些影响都不大,毕竟是在往里头补,因为家乐福失血不至于很明显。

但是我们看到货币现金是减少了133.8亿,除去现金收购家乐福的48亿,可以看到金服带走了约85亿现金,同时带走的是属于金服业务内的174亿的信贷资产(一年内),这两部分是流动性最好的资产,虽然信贷资产实质上是亏损的,但是公司在少计提少拨备情况下也没在短期内大出血,但是不可否认流动性是很好的(到期就可收回大部分资产和收益)。所以流动资产这块,整体的流动性、可变现能力实际上是显著恶化的。我们再看看对流动性影响很大的流动负债,流动负债大幅增加了79亿,其中短期借款减少了90亿,这应该是金服出表带出去了,但同时,上市公司的其他应付款大幅增加85亿,这其中主要是上市公司对金服的保理费用,这里头就很有意思了,苏宁金服的保理业务,和上市公司之间的交易余额竟如此之大,出表前属于内部流转的资产,体现为上市公司对外的短期负债,金服出表将短期负债带走后,就体现为上市公司对苏宁金服的短期其他应付款,金服出表对上市公司的短期负债压力没有任何减轻。

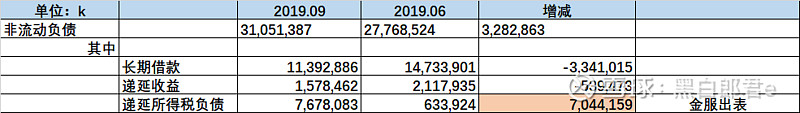

然后我们看非流动资产和负债。金服带走了长期信贷资产,带来的是长期股权投资的大幅增加,前面我们也说了,这完全就是个数字而已,信贷类资产的流动性显然比起长期股权投资要来的高得多(何况这是金服的股权不是阿里)。非流动负债方面,应该是金服出表带走了长期借款33亿,前面也说了,这并不利于上市公司,毕竟长期借款成本低,流动性压力小。诡异的是递延所得税负债,大幅增加了70亿,这块肯定是金服出表导致的,但是上市公司未对这块负债进行任何解释,诡异的地方在于70亿实在是太多了,把苏宁全年的投资收益应交税费都递延,也不该有这么多,何况这是三季度一个季度增加的,要知道,递延所得税资产可没怎么增加的,说明该抵扣的也抵扣得差不多了,依然增加了70亿,这部分应该在年报中会有解释(也必须有解释)。

这里有人可能会说,苏宁金服是近两年苏宁经营现金流净流出的主要原因,这个说法是错误的,苏宁金服以信贷业务为主,现金流净流出也仅在业务规模持续扩大过程中会发生,而且整体上信贷的周期都是比较短的,多以一年期内为主,是流动性很好的资产,缩小经营规模就能实现现金回流(不讨论坏账的情况下)。总的说,金服的出表,带走了两百多亿流动性良好的资产,尤其是八十几亿现金,这是非常宝贵的,一百七十亿的信贷资产也是能够在一年内实现回流的,这一下抽走了上市公司未来一年内近260亿的现金资产,同时流动负债,只是将90亿的短期借款变成了其他应付款,短期偿还压力没有降低。在非流动资产和负债方面同样是如此,金服带走了流动性最好的信贷资产,留下的是不能变现的巨额股权(至少无法以当前交易对价变现),同时还大幅增加了未来应付税费,所以我此前强调应该关注苏宁未来的流动性风险,当前的流动性风险是显著增加的,我认为苏宁集团会这么干,说明集团本身可能在面临流动性危机。