特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿对本资料进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号,请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合

投资要点:

公司发布2018年报及2019年一季报:18年公司实现营收28.92亿元(+37.88%),归母净利润-0.59亿(去年同期为2.46亿),扣非归母净利-0.35亿(去年为2.27亿);19Q1实现营收10.05亿(+154.79%),归母净利润0.12亿(-57.91%),扣非归母净利0.02亿(-92.01%)。18年公司收购的Ekornes(持股90.5%)并表四个月贡献收入9.28亿,归母净利润预计贡献7868万,剔除并表因素预计公司18年内生收入同比下滑约6%,内生归母净利约-1.38亿。

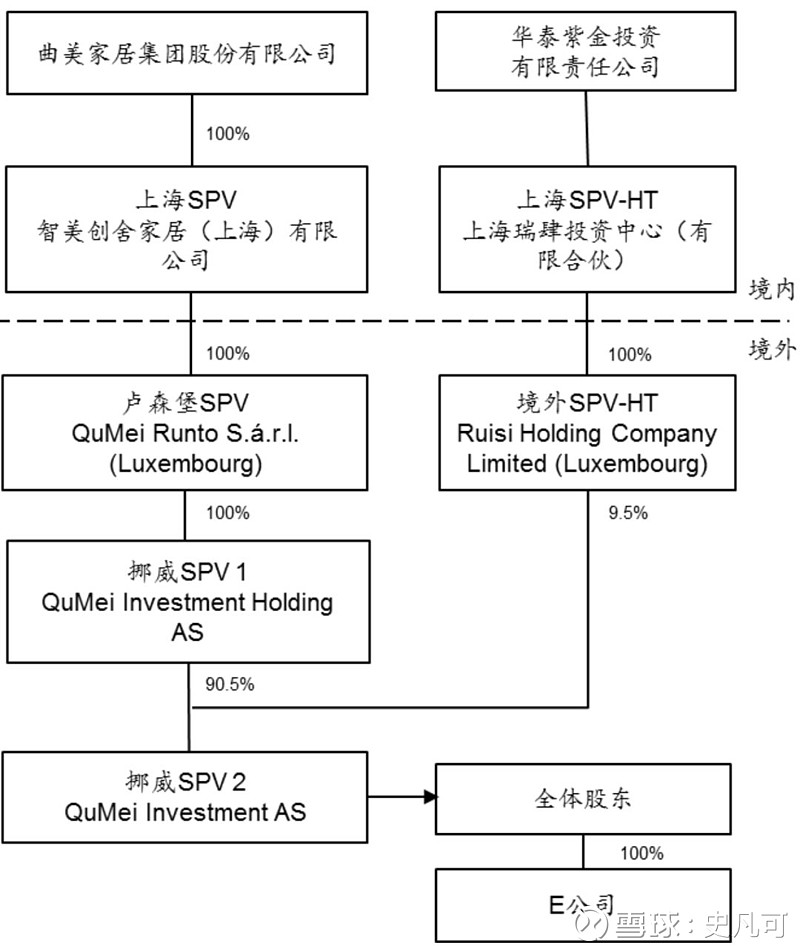

海外收购费用及直营大店调整拖累利润表现:公司18年9月完成对挪威中高端家具驰名企业Ekornes的收购,产生较多并购相关费用,根据此前业绩预告,18年发生贷款利息费用约1.3亿元、汇兑费用0.68-0.85亿元,中介费用约0.8亿元、资产评估增值摊销费用约0.35亿,合计3.13-3.3亿元。此外,公司18年与京东合作打造曲美·京东生活馆,导致北京旗舰店闭店135天,而新开7家直营店租金、人工成本发生较多。

与Ekornes实现全球供应链协同,强化品类和品牌:Ekornes在全球拥有5394家门店,其中Stressless拥有3271家,IMG拥有1713家,Svane拥有410家;欧洲2269家、亚太1273家、北美1422、其他地区430家;9家工厂分布于挪威、美国、立陶宛、东南亚;18年并表的9.28亿中,挪威本土1.29亿、欧洲(除挪威外)3.47亿、北美3.07亿,亚太及其他1.44亿,全球化布局先发优势突出。旗下品牌Stressless定位中高端,是全球舒适椅品类销售冠军,可与公司高端事业部渠道协同,18年贡献收入7.3亿,毛利率为56.5%;IMG定位和定价均与公司中国区生活馆渠道相似,可扩充其品类,18年贡献收入1.44亿,毛利率为46%;床垫品牌Svane工艺精良,可对公司现有软体产品进行补强,18年贡献收入0.54亿。同时公司将借助 Ekornes 的全球供应商体系,推动公司原材料采购全球化,对木材、皮革等重要生产原材料进行全球供应链布局,降低采购成本。

成品转定制稳步进行,落实大家居战略:18年公司定制家具产品收入5.94亿(+40.17%),销量同增35.4%,毛利率43.03(+1.78pct),实现量价齐升;成品家具收入11.6亿(-17.87%),毛利率36.52(-3.3pct);饰品及其他0.96亿(-35.81%),毛利率22.25%(+5.45pct)。同时公司继续推进橱柜产品的门店上样工作,基本完成了橱柜产品线在你+生活馆的渠道布局,18年销售额同比增速超过300%,目前公司已开始在直营渠道试水木门业务,多品类战略持续深化。此外,公司积极落实“减SKU,降成本”策略,并在18年9月上线了订单池优化项目,板材一次利用率提高至85%以上,优化生产成本。

渠道优化提升终端竞争力,进军新零售扩客单:18年公司顺利完成总规模1.5亿元的经销商持股计划,实现核心经销商利益与公司利益的绑定;全面推动新零售营销体系建设,帮助经销商增流量、扩单值,并完成近200家老店的门店形象优化升级;同时持续优化线上引流模型,开辟抖音、小红书等新的线上流量入口,有效降低获客成本,线上销售0.68亿(+12.97%);大宗渠道表现稳健,实现收入2.06亿,毛利率58.65%。一/二/三线城市收入占比分别为26.63%/33.50%36.80%,渠道持续下沉。截至18年底,公司共有1036家门店(+161家),其中你+生活馆649家(包含高端品牌万物、凡希),较年初净增30家,B8全屋定制306家(+79家),居+生活馆60家(+45家),几乎各类门店全部实现了定制服务;直营门店数量达到21家(+7家)。2019年公司计划新开你+生活馆30家、B8全屋定制70家、居+生活馆50家、凡希和万物品牌计划合计新开店30家,计划开店合计180家,保持较快的开店速度。

并表致费用大幅增长,经营性现金流向好:18年公司销售毛利率42.41%,同比增加3.54pct,系内生业务成本优化、并表业务毛利率较高所致。期间费用率合计42.24%(+17.83pct),其中销售费用率同增7.89pct至24.30%,系Ekornes销售开支较多;管理+研发费用率同增4.82pct至12.86%,系并购重组费用、人工成本上升所致;财务费用率同增5.12pct至5.08%,系收购产生贷款利息较多所致。因并表Ekornes公司应收账款、存货等科目均大幅增长。综合来看,公司18年经营性现金流净额3.12亿元(+23.00%),仍然实现稳健增长,且19Q1为1.39亿元,较去年同期-0.53亿元大幅增长,持续向好。

全球化、新零售布局助力长期成长:长线来看,公司不断优化开店策略、加速开店,生活馆系列持续扩张,新零售模式开拓顺利,同时借助海外并购完善全球化供应链及渠道布局,具备长期生命力。2019年,公司预计国内营业收入同比增长15%左右,海外营业收入同比个位数增长;预计合并净利润扭亏为盈,海外净利润同比个位数增长。尽管公司18年业绩受到较大拖累,我们看好公司19年迎来盈利拐点。

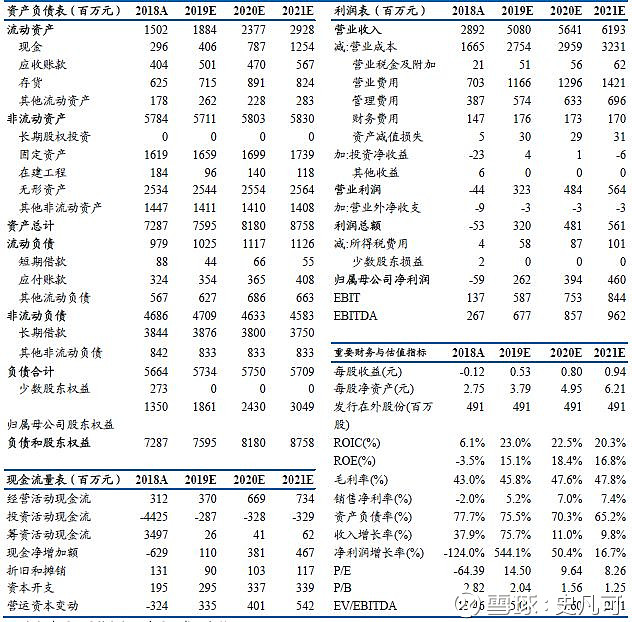

盈利预测与投资评级:预计19-21年公司营收50.8/56.4/62.0亿(+75.7%/+11.0%/+9.8%),归母净利2.62/3.94/4.60亿(+544.1% /+50.4% /+16.7%),对应PE为14.50X/9.64X/8.26X,维持“增持”评级。

风险提示:Ekornes海外整合不达预期,渠道拓展不达预期

表1:曲美家居季度经营数据一览

数据来源:Wind,东吴证券研究所

表2:曲美家居收购Ekornes交易架构示意图

数据来源:公司公告,东吴证券研究所

曲美家居三大财务预测表

数据来源:贝格数据,东吴证券研究所

史凡可 轻工制造行业 首席分析师

美国伊利诺伊大学精算学学士,美国哥伦比亚大学工程硕士。2015年4月至2017年3月供职于中国银河证券研究部,曾从事农林牧渔行业研究,2017年初覆盖轻工制造行业研究。2017年4月加入东吴证券研究所,现为东吴轻工制造行业团队负责人。

手机/微信:18811064824

马莉 副所长、新消费组负责人、纺服行业首席分析师

南京大学学士、中国社会科学院经济学博士。曾供职于中国纺织工业协会,2007年7月至2017年3月供职于中国银河证券研究部,一直从事纺织服装行业研究,2014年开始覆盖轻工行业。现为东吴证券新消费组负责人。

手机/微信:15601975988

免责声明:以上内容仅供机构投资者参考,不构成投资建议,对于公司的价值判断请以正式报告为准。

轻饮可乐∣一个有用的公众号

长按,识别二维码,加关注