整体商用车市场预计2019年呈现「高开—低走—缓升」的走势。

全文共计 6316 字

阅读时长约 17 分钟

来源 | 中汽数据中心

作者 | 市场数据部

1

2019年上半年商用车市场整体运行情况

2019年二季度GDP同比增长6.2%,上半年同比增长6.3%,经济总体保持平稳态势,运行在合理区间,经济结构持续优化升级。从投资端来看,上半年,固定资产投资平稳增长,民间投资增速企稳回升,同比增长5.7%,基础设施、民生等领域投资稳步增长,制造业转型升级投资、高技术等新动能投资持续发力。

从消费端来看,消费结构不断优化升级,外需对经济增长贡献率显著上升。上半年,消费对经济增长的贡献率为60.1%,拉动经济增长3.8个百分点,仍然是引领经济稳定增长的重要动力。消费端的增长带动物流业保持快速发展,另外在年初基建项目集中开工、国家和地方环保政策持续深化等因素共同作用下,商用车市场销量保持高位运行。

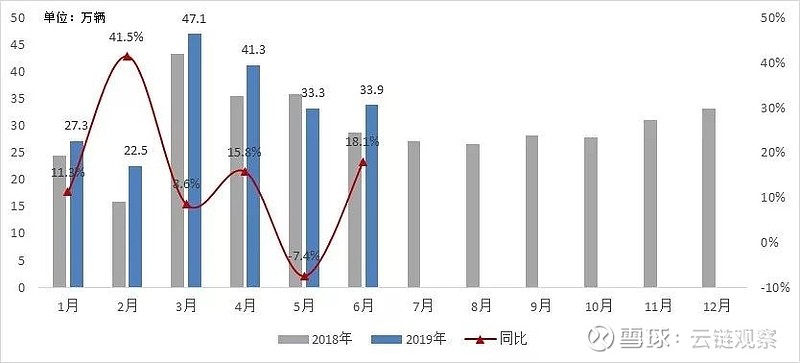

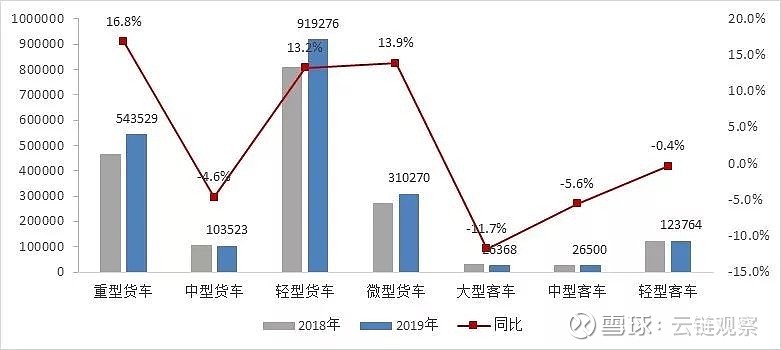

上半年,商用车市场累计销售205.3万辆,同比增长11.6%。其中货车销售187.7万辆,同比增长13.2%;客车销售17.7万辆,同比下滑3.0%。分月份来看,受「大吨小标」治理影响,5月份出现同比下滑;受天然气等车型7月1日实施国六排放标准带动的需求提前释放影响,6月份销量止跌反增。分车型来看,拉动上半年商用车市场增长的主要车型是重卡和轻卡。

2019年商用车月度销量走势

2019年商用车月度销量走势

2019年上半年商用车分车型销量结构(*说明:重型货车:GVW>18T;中型货车:12T<GVW≤18T;轻型货车:2.5T<GVW≤12T,含皮卡;微型货车:GVW≤2.5T)

2019年上半年商用车分车型销量结构(*说明:重型货车:GVW>18T;中型货车:12T<GVW≤18T;轻型货车:2.5T<GVW≤12T,含皮卡;微型货车:GVW≤2.5T)

2

2019年上半年商用车市场发展特征分析

■ 特征一:内部需求结构分化

2019年上半年,整体商用车市场呈现增长态势,但内部结构走势异同。

客车方面,补贴进一步下调,政策影响减弱,新能源客车逐步回归市场调控,加之公路客车的增长乏力,大中客市场呈现下滑态势;另一方面,经济承压,小微企业盈利不佳,减少自备用车需求,轻客市场需求不振,导致客车市场下滑。

货车方面,受年初基建项目集中开工、物流业快速发展、持续推进的国三及以下排放老旧车淘汰,以及天然气等车型排放升级拉动的需求提前释放等因素影响,销量规模保持高位运行,促进2019年上半年商用车市场实现同比增长。

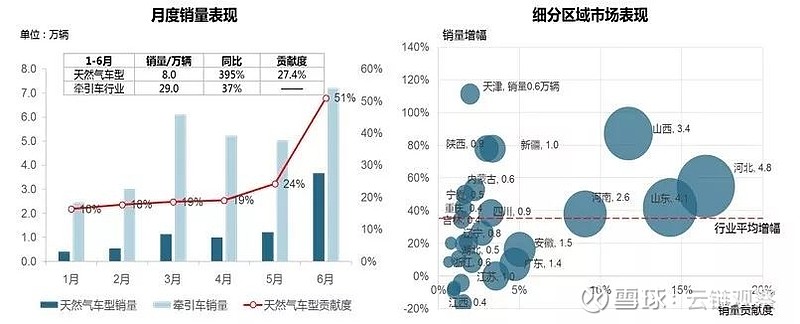

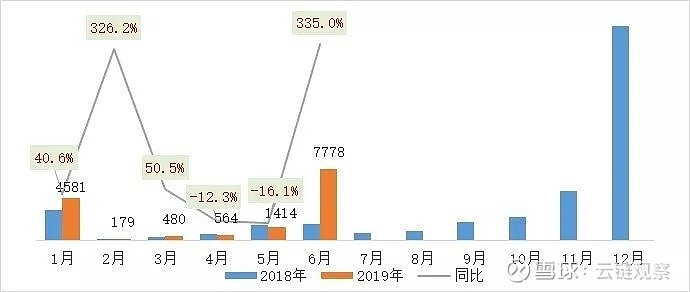

■ 特征二:天然气牵引车销量贡献度创历史新高

从中重卡市场来看,上半年牵引车整体销售29.0万辆,同比增长36.5%,对中重卡市场贡献度由2018年同期的37.1%增长至44.9%,为中重卡市场增长主要动力。在气价下行及国六实施前国五集中提前购买因素影响下,天然气车型销售8.0万辆,同比高涨395%,对牵引车市场贡献度由去年同期的7.6%大幅升至27.4%,创历史新高。

从牵引车销售区域分布来看,河北、山东、山西、河南等省份为天然气车型重点销售区域,四省销量同比增长53.7%,占全国销量比重达51.5%。由于天然气车型的销量大涨导致区域集中度进一步提升。

2019年1-6月牵引车市场销量表现

2019年1-6月牵引车市场销量表现

■ 特征三:政策升级导致6×4自卸车加速向8×4驱动形式转化

进入2季度后,基建投资增速回落,项目开工量下滑,工程车市场需求出现下滑,同时,受商用车「大吨小标」治理波及,自卸车上户标准趋严,导致终端待购客户「持币观望」。总体来看,上半年,自卸车实现销售10.3万辆,同比下滑7.7%,从细分车型来看,6×4车型是自卸车唯一下滑细分市场。

随着自卸车超载超限治理不断趋严,跨城运输市场(运距50-100km)对轻量化8×4车型需求呈现增长态势。同时,以广东为代表的部分区域对渣土车运输安全标准要求升级,强制要求新增渣土车使用短轴距8×4车型,并以补贴形式,鼓励市场进行不合规车型存量淘汰及更新,进一步降低6×4车型市场需求。

另外,「5·21」后,不合规车型禁止上牌运营,合规车型运力大幅下降,由于8×4车型具有相对的运力优势,将加速6×4车型向8×4转化。从1-6月份来看,6×4自卸车销量同比呈断崖式下滑,8×4车型销量保持小幅增长趋势,市场贡献度由去年同期的51.4%增长至62.1%。

2019年1-6月自卸车细分驱动市场表现

2019年1-6月自卸车细分驱动市场表现

■ 特征四:国三车淘汰一定程度上助力货车销售,但与目标仍有一定差距

继《打赢蓝天保卫战三年行动计划》和《柴油货车污染治理攻坚战行动计划》,2019年1月20日,国家发改委等十部委联合下发《进一步优化供给推动消费平稳增长促进形成强大国内市场的实施方案(2019年)》的通知,进一步深化国三及以下老旧柴油货车的淘汰工作。

中汽中心数据资源中心商用车保有量数据显示,2018年底重点省份国三及以下排放标准N2、N3类柴油货车保有量达200万辆。截止2019年6月底,重点省份国三及以下排放标准N2、N3类柴油货车保有量为176.8万辆,2019年上半年重点城市已淘汰23.2万辆国三及以下排放标准柴油货车。其中N2类柴油货车淘汰8.8万辆,淘汰率9.4%,相比同期淘汰率增长4.4个百分点;N3类柴油货车淘汰14.3万辆,淘汰率13.5%,相比同期淘汰率增长5.2个百分点。

综合来看,国三老旧车的淘汰,一定程度上促进新车销售,但总体淘汰率与政策目标仍具有一定差距。

■ 特征五:排放升级「预热」高调收尾,多举措揭开国六升级序幕

1)各地落地「蓝天保卫战」,多举措助推国六排放升级。

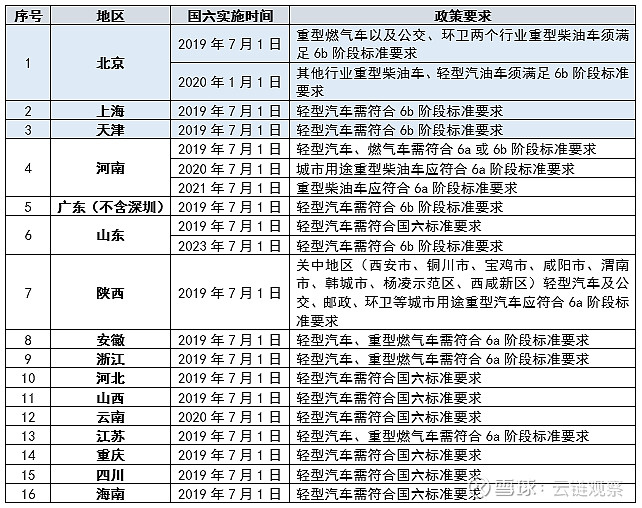

《打赢蓝天保卫战三年行动计划》发布后,北京、上海、广州、山东等多个地区相继出台区域性《打赢蓝天保卫战三年行动计划》以及区域性《第六阶段机动车排放标准的通告》,目前已有16个区域相继提出燃气车、轻型车、重型柴油车(公交、环卫等)的国六标准实施时间,并通过限行、年检限制等措施,加快国三等老旧车更新淘汰,全面促进国六排放升级。

截止2019年6月各区域国六升级政策实施时间汇总

截止2019年6月各区域国六升级政策实施时间汇总

2)国六升级成本增加,推动上半年汽油轻卡及天然气重卡掀起国五集中购买高潮。

从上半年货车市场来看,轻卡及天然气占比及销量均大幅增长。排放升级带来的车辆升级(环保性能及车辆配置的提升),使国六天然气购车成本较国五增加5-7万左右,气耗增加15%左右,汽油轻卡购车成本增加0.5-1万左右,且国六阶段保养维修及配件成本均较国五阶段有所提升,刺激国六标准实施前,掀起国五「预购买」高潮。尤其是天然气市场,在各主机厂国五天然气库存消化及预上户叠加影响下,促使上半年天然气市场迎来销售高潮。

3)各主机厂备战国六「竞技」,蓄势待发。

自国五排放标准实施后,各主机厂纷纷加快国六技术准备,与发动机等相关企业,联合筹划国六产品布局。重卡领域,陕汽在2018年底发布国六技术,解放、东风等企业也在2019年上半年纷纷发布国六技术。

从技术标准看,各主机厂国六产品均按照国六b阶段技术进行准备,纷纷推出13L、15L等大排量大马力产品,使国六阶段的产品动力性、可靠性、舒适性、智能化等均实现大幅提升。目前各主机厂已做好重点细分市场、重点车型的布局,并不断完善。围绕下半年乃至2020年的国六市场竞争,各主机厂已蓄势待发。

■ 特征六:轻卡「大吨小标」治理为汽油小卡带来机会

由于具备进城限制少、费用低、驾照易获得等优势,蓝牌轻卡一直是轻卡市场的主力军。但随着轻卡保有量逐年攀升,运输市场竞争激烈,为挣取更多的运费,终端对于高承载的车型需求增加,加之一致性管理偏弱,加重车辆、提高车辆载重能力的蓝牌轻卡车型销量大幅增长。

5月21日,央视《焦点访谈》栏目对蓝牌轻卡超载、不合规的现象曝光,引发蓝牌轻卡市场震荡。中汽中心数据资源中心商用车终端零售数据显示,2019年5-6月,受「大吨小标」蓝牌轻卡治理影响,3300轴距段柴油轻卡产品销量同比下滑21.1%,而该轴距段的汽油小卡产品销量同比增长37.9%,对柴油车市场有一定的分化。

■ 特征七:皮卡进城等利好政策影响趋弱

2016年2月,国家工信部、发改委、公安部联合发布《关于开展放宽皮卡车进城限制试点,促进皮卡消费的通知》,并公布首批试点省份。随后,扩大放开皮卡进城限制试点范围,取消反光条、驾驶室喷涂,取消营运证,取消二手车限迁等政策相继发布实施。政策的春风为皮卡市场的发展带来机遇。自2016年以来,皮卡市场持续保持增长。

但随着政策拉动的需求不断释放,放开皮卡进城限制的试点范围未能进一步扩大,2018年开始,皮卡整体市场的增速放缓。而进入2019年,政策放开后市场依然保持较低的增速,增长主要来源于北京区域销量的激增以及轻型汽油车实施国六带动的部分需求提前释放,皮卡进城试点等政策影响正在逐渐减弱。

皮卡历年销量增速走势

皮卡历年销量增速走势

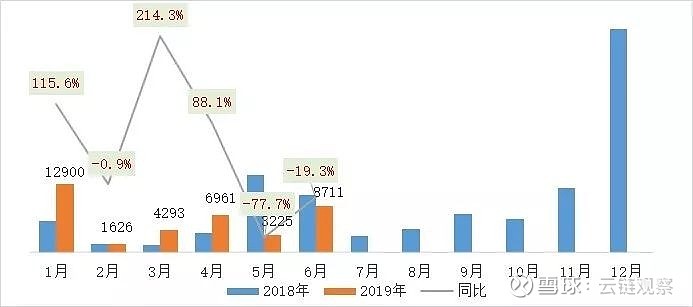

■ 特征八:新能源商用车需求逐步向市场主导转变

上半年新能源商用车销售5.3万辆,同比增长15.4%。其中,新能源货车销售1.5万辆,同比增长93.8%;新能源客车销售3.8万辆,同比下滑0.5%。2019年一季度,在去年同期市场需求被透支造成的低销售基数,以及2019年新能源补贴退坡预期拉高市场销量影响下,新能源货车、客车均出现较大幅度的增长。

3月26日,四部委联合发布2019年补贴新政,补贴标准下滑50%左右,取消地补,过渡期三个月,4月、5月新能源货车销量应声下滑,6月份在补贴新政正式实施前的最后一个月,大量用户的提前采购拉高市场销量,实现同比大幅增长。

2019年5月8日,四部委联合发布《关于支持新能源公交推广应用的通知》,明确了中央财政支持新能源公交车推广使用政策有关事项,补贴标准下滑50%左右,地补延续,过渡期三个月。受此影响,新能源客车5月、6月销量同比下滑,预计7月份补贴新政正式实施前,新能源客车销量会出现提前购买的增长情况。

目前来看,新能源商用车市场仍受政策影响比较大,但随着补贴逐步的退出,及新能源产品性能以及技术标准的提升,新能源市场将逐渐由政策主导向市场主导转变。

2019年上半年新能源货车销量情况

2019年上半年新能源货车销量情况

2019年上半年新能源客车销量情况

2019年上半年新能源客车销量情况

3

2019年下半年商用车市场走势预测

2019年下半年商用车市场依然面临诸多不确定因素,「大吨小标」治理和天然气车型需求提前释放等因素短期内拉低商用车销量,但物流业的快速发展和持续深化的国三车淘汰仍旧对商用车发展形成重要支撑。整体商用车市场预计2019年呈现「高开—低走—缓升」的走势。从下半年来看,主要影响因素分析如下:

1)宏观经济因素。

上半年,我国国内生产总值同比增长6.3%,总体维持在6%-6.5%之间,基本达成年初预算目标。经济维稳进行的逆周期调节已初见成效,刺激下半年政策「加码」仍存空间。

从主要经济指标及中美贸易战来看,一方面,全球经济下行风险较大,中美贸易战不确定性仍较强。全球各主要经济体增长动能减弱,区域摩擦及冲突对全球经济环境造成较大负面影响。中美贸易摩擦或进一步升级,加剧全球经济的风险形势。

另一方面,逆周期政策调节持续,内需或有起色,支撑下半年宏观经济大体维稳。虽然自发性消费放缓,但财政前移、地方债务、制度性改革、鼓励消费等政策的推进,或对内需形成有力支撑。基建平稳运行,城市群建设、交通一体化等开展,对地方性经济发展起到较强的带动作用,有效缓冲进出口放缓对我国经济的影响。

总体来看,下半年GDP或将持续维持在6.2%-6.3%左右的增长,为商用车市场发展仍能提供较稳定的环境。

2)市场环境因素。

从供需环境看,下半年商用车市场增长空间有限。一方面,继GB1589之后,商用车市场尤其是中重卡市场新车量大幅增加,导致市场上现运营车辆高度饱和。据测算,2016年四季度后,牵引车预计新增超过40万辆,而实际运能缺口预计30万辆左右,使得牵引车市场严重「供过于求」。同时,2017-2018年行业销量持续高位,新增车辆大幅增加,使得后期销量增长空间有限。

另一方面,消费、投资、进出口等相关主要市场对公路运输支撑度总体下滑;煤炭等大宗货物运输「公转铁」,蒙华等铁路线开通运营,铁路运力大幅提升,分散公路货运量,使得公路运输需求车辆减少过半;加之下半年小、散、乱、污企业治理进程提速,导致日用散杂市场货运量减少,并且在货车帮等互联网物流平台快速发展影响下,运输效率将进一步提升。

因此,下半年货运市场「车多货少」现象难以转变,运价走低可能性仍较大,整体公路货运市场环境仍不容乐观。

3)「大吨小标」治理。

「大吨小标」事件曝光后,公安部交通管理局随即下发通知,要求各地8月底前集中排查。目前市场正处于集中排查阶段,造成轻卡市场处于观望期,用户持币待购,造成市场销量持续下滑,预计将持续到8月底或9月份排查结束后的进一步政策落地,对3季度销量产生消极影响。政策明确后,轻卡市场将进入解冻期,需求也将呈现恢复性增长,终端用户购车热度回升,利好四季度轻卡市场。

从重卡市场来看,受「大吨小标」波及影响,自卸车上户、车辆一致性检查趋严。根据调研,全国超过70%区域已开展专项整治行动,其中约30%区域政策严格执行。

现运营自卸车中,超过70%属于不合规车型,治超后,8X4自卸车运力下降65%,6X4自卸车运力下降70%,理论上在需求平稳情况下,会带动自卸车销量增长,但是合规车运力大幅下滑,车主购车成本收回时间由2年增加到7年以上,并且自卸车市场为短途重载低附加值货物运输市场,运费单价低,车主依靠超载大量运力收益,运费大幅上调可能性不大,导致待购客户将持币观望。

另外,结合下半年基建材料运输需求走势来看,自卸车需求下滑风险较大,由治超带来的增量空间有限。

4)国三车淘汰。

为期已久的国三置换,受补贴政策、运营收入降低等影响,始终未迎来预期性的「爆发」。伴随着国六升级,全国重点区域国三老旧车淘汰,已逐步提上「政策日程」。

一方面,京津冀及周边地区、汾渭平原、长三角及珠三角等地区国三淘汰政策的实施,或一定程度上带动新车销售。据测算,京津冀及周边地区、汾渭平原国三及以下排放柴油货车保有量为148万辆,2019年-2020年两年内自然淘汰数量预计64万辆,政策拉动的淘汰数量预计36万辆;其它已发布限行或淘汰补贴政策区域不达标车型保有量为89万辆,政策拉动的淘汰数量预计11万辆。

从上半年来看,全国已淘汰国三及以下车辆10-15万辆,整体淘汰率较低,后期淘汰空间较大,但由于各地方执行标准的差异化影响,国三车淘汰对新车销售的贡献程度仍存在不确定性。

另一方面,重点港口区域淘汰国三及以下排放车型已陆续推进。上海港在2014年集中换车1万辆左右以后,现已达到更新年限。前期受地方补贴影响,推进较慢,但今年6月份后,已陆续启动置换工作,下半年或带来当地区域港口牵引车市场近万辆的增量。同时,宁波、广州、京津等区域港口国三换车也将会逐步推进,带动新车增量。

5)国六排放升级。

受7月1日部分区域燃气车型实施国六排放标准影响,用户提前集中购买国五车型,导致市场需求提前释放,透支下半年需求。2019年6月,天然气牵引车终端销量大幅增长超过800%,将对3季度重卡销量造成较大影响。而从各主机厂下半年国六天然气车型推广力度来看,国六车型增量空间有限。轻卡国六市场需求仍以自然更新需求为主,爆发性增长可能性较小。

6)货车按轴收费。

上半年,交通运输部发布了修订后的交通运输行业标准《收费公路车辆通行费用车型分类》,具体落实国务院提出的「调整货车通行费计费方式、统一按车(轴)型收费」的相关要求。实施按轴收费,将促进超载超限、高速路收费站车辆通行慢等问题的解决,同时优化车辆计费方式,加快优化运输的进程,缓解交通压力。

目前多个地区已明确2020年1月1日起实施按轴收费政策。一方面,该收费政策将不再区分空车、重车,统一按车(轴)型收费,同时随着车型收费标准差异的产生,从货运主体运营角度而言,对车型需求结构调整将产生较大影响。另一方面,实施按轴收费后,可不停车称重,减少货运通行时间,运输效率得到进一步提升,也有利于降低空驶率,提高车辆运营效益。

综合以上因素,在宏观经济形势下行风险较大的环境下,诸多因素叠加,下半年商用车市场需求增长可能性较小。各主机厂均已下调全年的市场预期,货运市场的「寒冬」预计在四季度左右才能有所缓解。整体来看,对于商用车市场主体而言,需求结构性调整或大于需求量变化的可能性,后期需重点关注。

END