隔日经历短暂回调后,7月23日,作为大盘的中坚力量,银行股迎来气势如虹的涨势,工商银行、中国银行、农业银行股价纷纷创下历史新高。

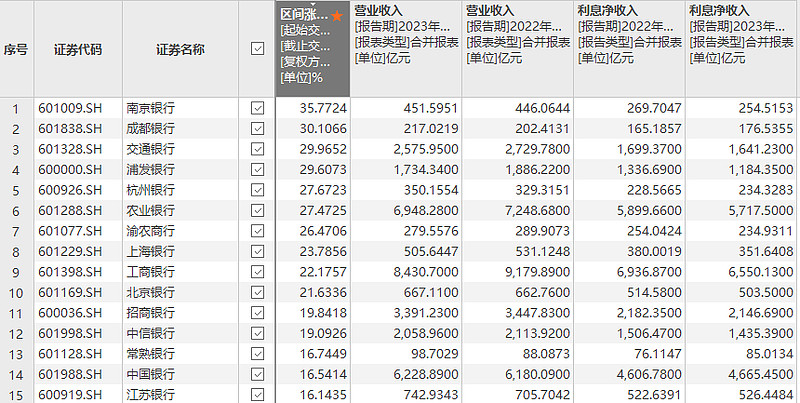

作为指数的主要成分股,在42家A股上市公司中,除了紫金银行、瑞丰银行、西安银行、兰州银行、郑州银行区间涨跌幅为负数以外,其它基本见了红。

图片来源:Choice

拉长时间来看,自2021年以来,在申万一级为数不多的上涨行业中,银行股以超36%的涨幅位列第四名,中国银行更是连涨了三年,周维度来看,更是创下至少四次历史新高。农业银行自2022年行情启动以来,月度来看,至少创出7次新高。

图片来源:Choice

银行股缘何再次走强

7月23日银行股的上涨逻辑,与市场流传国有银行将再次调降存款利率有关,因为这将直接对冲掉前一日央行下调LPR,导致银行贷款利率下调,从而带来资产端收益的缩减。

事实上,在利率市场化改革的大背景下,银行存贷款之间的联动性日益增强。

而国有大行作为金融市场风向标,其利率调整往往能够引发市场的连锁反应,从此前几轮的存款利率下调节奏来看,也能够验证这一点,基本已经形成:国有大行降息、股份制银行以及中小银行跟进的特点。

华福证券也指出,国有行正在考虑下调存款挂牌利率,在稳定银行净息差、存款利率市场化调整的背景下,银行存款利率预计将迎来新一轮下调。随着新存款产品的发行,以及部分前期高定价定期存款产品逐步到期,银行存款降息的利好有望逐步释放。

在过去两年时间中,尽管银行一轮轮调降存款利率,但由于负债端居民的存钱热情,以及资产端贷款热情的消退,银行的净息差压力一直未能缓解。

根据国家金融监管总局披露的数据,截至2023年年末,商业银行净息差首度跌破1.7%关口,降至历史低位1.69%,跌破了净息差1.8%的警戒线。截至今年一季度,商业银行净息差继续降至1.54%。

随着净息差的收窄,不少银行的盈利能力受到直接挑战。

图片来源:Choice

市场在交易什么

资金的抱团涌入,成为最后一公里推动银行股上涨的直接动力。

从资金配置方面看,不管以往应该博取高收益的主动权益类基金,还是追求市场β类的指数型基金,都在增持银行股。

根据民生证券的资金追踪情况,截至今年二季度,全部基金重仓银行108亿股,较一季度提升7亿股,重仓持股总市值1199亿元,占基金总重仓的4.98%。

其中,主动型基金重仓市值占比+0.31pct,主要加仓国有行;指数型基金重仓市值占比+1.31pc。个股层面来看,二季度全部基金重仓市值前五为招商、兴业、工商、交通、农业银行,交通银行为新进入。

资金从高成长性赛道,切换到银行这种盈利能力确定性较强的蓝筹板块,主要是为了避险。

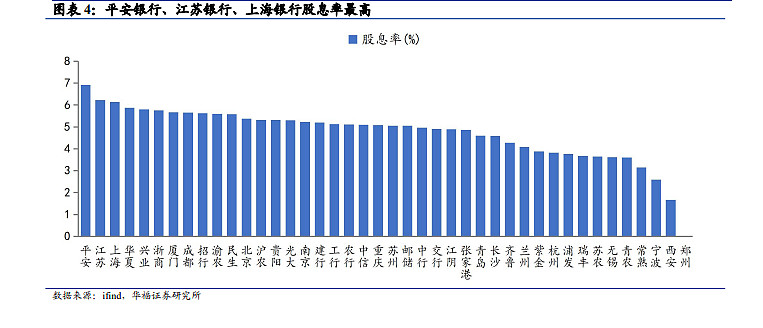

在利率下行背景下,银行股作为高股息的投资代表,股息率相对无风险利率的股息溢价率位于历史高位。

南开大学金融发展研究院院长指出,红利低波100指数近12个月股息率5.22%,远高于超长期国债约2.5%的到期收益率;中证红利指数近12个月股息率在5.15%左右。红利ETF中,尽管有些成分板块在回调,但以大市值为主的银行股表现依然亮眼。

事实上,银行股的高股息率可以拆分成两方面来看,一方面是由分母端的分红率贡献;另一方面,是由市盈率决定,这又跟未来银行的业绩预期相关。

分红率角度,在“国九条”背景下,多家银行响应号召提升分红力度或频次,催生了一波“分红潮”,未来有提升的可能。根据wind,A股41家银行已宣布2023年年度分红,总额达6131亿,平均分红比例为26%;其中,6大国有行现金分红超4133亿,占比超67%。

对比近3年A股不同类型上市银行分红,银行股的平均现金分红比例稳定在30%,而未来有进一步提升的可能。

长江证券预计多数银行2024年中期分红,与2024年度分红的合计占利润比例仍将维持与2023年相当。此外,实施中期分红将进一步提升高股息红利价值,而后续仍有更多中小银行可能效仿,推动实施中期分红。

平安银行在回复投资者提问时称,根据2023年度股东大会已审议通过《2024-2026年度股东回报规划》,未来三年本行现金分红比例从过去的10-30%,提升到10-35%。

浙商银行副行长骆峰指出,“浙商银行历来重视对公众投资者的现金分红回报。在可预期的较长时间内,我行有信心将每年度的现金分红比例维持在30%及以上。”

市盈率角度,首先,银行未来净利润是否有提升空间?这一点上,市场分析师观点有所出入,但基本共识是最坏的时候似乎已经过去。

财信证券指出,2024年银行业基本面依旧承压,但压力最大的时点已经过去,后续银行业绩在基数效应下将会逐季改善。

中信证券认为,长周期视角下修复至上一轮信用周期前水平,短期地产部门是主要压力来源,2024年风险量级及出清节奏有望明朗,预计2024年银行盈利增长逐季企稳。预计全年营业收入增速接近1%,归母净利润增速小幅回升至3%以上。

其次,大家是否愿意给银行板块一个更高的估值?

目前银行整体市盈率整体低于A股平均水平。国盛证券认为,5月中旬以来地产支持政策陆续落地,需求端、供给端多管齐下,若后续配套政策继续出台,同样有望对市场预期形成催化,带动银行板块估值抬升。

结语

以债券为代表的类固收资产成为资金争抢的地盘,成为资金聚拢的城池。但也不能忽略未来资金共识的理念分歧。

正如财信证券所述,需要注意基本面与破净估值间存在的预期差,正是由于预期差推动了年初至今银行股的行情。

免责声明(上下滑动查看全部)

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资有风险,过往业绩不预示未来表现。财经早餐力求文章所载内容及观点客观公正,但不保证其准确性、完整性、及时性等。本文仅代表作者本人观点。