#玉米期货创6年来新高# #生猪期货# $温氏股份(SZ300498)$ $正邦科技(SZ002157)$ $厦门象屿(SH600057)$

1. 调研背景

今年以来,玉米期货价格一路上扬,自1905元/吨上涨至目前最高2489元/吨,涨幅高达30.7%。临储玉米拍卖的收官之年,玉米成交火爆,溢价屡创新高,市场对明年玉米供需缺口的预期推动了涨势。作为玉米主产区及主要供货地的东北,该地区的玉米价格是分析及预判全国玉米价格走势的风向标。9月中上旬这段时间,正是临储拍卖结束,新粮上市前期,在这青黄不接时期,不巧吉林、黑龙江又连续遭遇“巴威”、“美莎克”及“海神”三场台风的侵袭,新作玉米产量受到一定影响。面对10月份即将上市的新粮,台风影响究竟几何?农户售粮心态及预期价格是否有转变?后临储时代的玉米市场,粮贸企业及下游用粮企业又将如何应对?

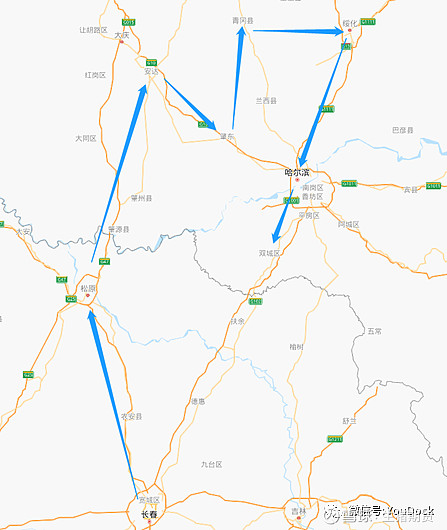

本次调研历时5天,从吉林长春出发,途经松原、安达、肇东、青冈、绥化至哈尔滨及双城,涉及相关产业参与者包括玉米种植户、粮贸企业及深加工企业。

调研对象包含吉林省及黑龙江省的三家种植户(合作社)、六家粮贸(收储)企业和三家深加工企业。

A种植合作社

黑龙江省肇东市,主营粮食种植、收购、烘干及销售;种地面积450亩,仓储能力4000-5000吨,2个烘干塔烘干能力共400吨/日。

B种植户

黑龙江省绥化市;生产大队种植面积2380亩,包含70%的玉米及30%的大豆。

C种植户

黑龙江省哈尔滨市;村内玉米种植面积约3560亩。

D粮贸企业

吉林省长春市,主营粮食、化肥、种子及种植;贸易量200万吨/年。

E粮贸企业

吉林省长春市,主营粮食收购、仓储及销售;共有公主岭、榆树、农安等地约6个仓库,库容共50万吨。

F粮贸企业

吉林省松原市;临储代储库点,库容约10万吨,吞吐装卸能力为2000吨/天。

G粮贸企业

黑龙江省安达市,主营粮食收购、烘干、仓储及销售;贸易量50万吨/年,固定员工100人,烘干塔10座,烘干量5000吨/日,最大装车量53车/日,集中发货车站4个。

H粮贸企业

黑龙江省肇东市,主营玉米购销业务;2个仓库共有库容7万吨,在建玉米压片厂。

I粮贸企业

黑龙江省绥化市,主营粮食收购、代收代储、烘干及销售;库容35万吨。

J深加工企业

吉林省松原市,主营淀粉及淀粉糖加工、销售;目前玉米加工能力200万吨/年,库容13万吨。

K深加工企业

黑龙江省哈尔滨市,主营酒精加工业务;拥有三个工厂、四条产线,玉米加工能力320万吨/年,酒精产能140万吨/年,DDGS产能120万吨/年,预计明年将新建酒精产能30万吨/年,DDGS产能27万吨/年。

L深加工企业

黑龙江省哈尔滨市,主营淀粉、淀粉糖及副产品加工、销售;三个工厂玉米加工能力共300万吨/年,淀粉产量120-130万吨/年。

2.调研内容

2.1.1 台风对今年10月即将上市的新作玉米产量造成多大影响?

A种植合作社:台风导致降雨量增加,玉米秸秆折断较多,当地玉米产量预计下。

B种植户:台风过后,当地玉米基本全部倒伏,部分折根滑30%。大部分倒伏的玉米需要人力收获,收获时间应提前,防止霉变,且倒伏部分的货因质量问题,大多供给酒精厂,约20%泡水,预计今年减产40%。另外,由于玉米地里有积水,农机难以进入收割,增加了收割成本。后续若天气晴好,积水消退需1个月左右。

C种植户:台风后,玉米有折根、泡水情况的,基本不能售卖。倒伏的玉米增加收割成本,人工收割费用约12元/小时,折合150元/天。在当地,玉米分为早熟及晚熟两个品种,品种收割时间相差10-15天,正常年份下,早熟品种在10月1日前后收割,晚熟品种在10月10日左右收割,台风对早熟品种的影响较晚熟品种稍小,预计相应减产15%及30%。

D粮贸企业:台风过后,长春以东受灾面积较长春以西更严重,预计长春地区玉米产量将较台风前减少5%-10%。若玉米倒伏无折根,则对玉米产量减少没有太大影响。

E粮贸企业:这次台风预计将造成吉林省玉米减产7%-8%。同时,玉米倒伏将提高收割成本。

F粮贸企业:松原市台风整体影响不大,玉米倒伏倾斜度高于40%对玉米产量影响不大,低于此角度影响面积约30%,减产量约20%-30%,因此,整体产量减少约6%-7%。受灾后的玉米容重约为680-700g/L。事实上,受灾的玉米由于成熟早,穗大根沉,易被吹断,但其吸收秸秆部分的营养,也可成熟。倒伏玉米可以用相应机器收割。

G粮贸企业:若无台风,今年玉米长势将是近年最好的一年,台风后,若天气晴好,未贴地部分的玉米或会成熟,贴地部分的玉米则会霉变;若仍是雷雨天,玉米品质将继续下降。未彻底倒伏的玉米可能由于成熟度不够,果穗较轻。玉米大面积倒伏集中在大庆、绥化、三肇地区周边。预计大庆及绥化地区减产30%-50%。可用机器收割倒伏玉米,但会增加农民收获成本。

I粮贸企业:绥化地区去年产量为860万吨,今年预计减产40%以上,至500万吨。倒伏的玉米中,若已折根,只可做青贮饲料。

J深加工企业:预计松原地区今年玉米产量约为600万吨。目前玉米属于蜡熟后期,已经定浆,即将成熟,十一前后可以定产。台风致使玉米折断的面积占比较小,台风过后若天气转好,减产损失不大。

K深加工企业:哈尔滨至长春道路边玉米倒伏情况严重,预计黑龙江倒伏面积占50%,减产量达20%。

2.1.2 台风前,今年玉米长势如何?种植面积是否有改变?

B种植户:今年同比去年种植面积几乎没有变化。

C种植户:玉米种植面积同去年基本持平。

D粮贸企业:今年玉米同比往年同期生长大小无异,但由于东北今年7月末至8月初雨水较少,干旱情况所造成的玉米秃尖情况较去年增加。吉林地区种植面积几乎没有变化,改种大豆情况较少,可忽略不计。

G粮贸企业:周边玉米种植面积无变化,安达地区土地面积约95%是玉米,5%是大棚蔬菜。2018年起,政府控制种植转基因玉米,但因其产量高,据传今年大部分仍以种植转基因玉米为主。

H粮贸企业:当地种植面积无变化,由于大豆产量低,不选择种大豆。

I粮贸企业:台风前,今年玉米长势好于往年,10月1日左右可以上产,且质量能达到二等玉米水平。但是,今年黑龙江整体玉米种植面积有所下调,同比去年调减5%-10%,东部情况稍好,北部玉米种植面积不到30%。

J深加工企业:台风前玉米长势很好,松原偏西、偏南方向略有干旱。吉林地区玉米种植面积没有改变,未来可能会有花生种植替代一部分。

2.1.3 正常情况下,玉米单产及收获时间?

A种植合作社:正常年份下,玉米亩产1500斤以上,亩产较高的可达1800斤。

C种粮户:2018年该地区单产为25000斤/公顷,2019年该地区单产为22000斤/公顷,预计今年单产为18000斤/公顷。

E粮贸企业:正常年份下,土壤肥沃的,一公顷地可生产含水量30%玉米27000-28000斤;土壤普通的,一公顷地可生产含水量30%玉米23000-24000斤。东北地区一般以霜定产,晚下霜一天,总体可增产5万吨。

G粮贸企业:一般含水量30%的玉米亩产1500斤,实际情况为亩产1200-1500斤。正常收获时间约为10月20日左右,早熟品种在10月10日左右。若无此次风灾,今年玉米收获时间将推迟至11月10日左右,主要因为去年农户发现收获时间晚,会增产。

H粮贸企业:往年玉米单产1600-1800斤/亩,产量较高时可达2000斤/亩,今年预计单产有所下降。

I粮贸企业:正常日照足够时,单产约1700斤/亩,今年预计单产为1300-1400斤/亩。

2.1.4 烘干费用一般如何计算?

A种植合作社:往年我们10月中下旬开始烘干玉米,烘干费约10元/吨,加上水电煤后合计费用约50-60元/吨。烘干费用与玉米含水量有关,水分越大越难估计。

E粮贸企业:冬季烘干成本约60-70元/吨,除冬季外烘干成本约20元/吨(根据饲料需求,烘至含水量14.5%-15%)。东北地区仍主要用煤烘,天然气成本过高。

2.1.5 当地玉米种植补贴为多少?

A种植合作社:今年大豆补贴约为270元/亩,玉米为30元/亩,由于大豆补贴较高,当地大豆种植面积增加约30%,玉米种植面积有所下降。

F粮贸企业:去年大豆补贴为4000元/公顷,玉米补贴为1840元/公顷,折合大豆267元/亩,玉米123元/亩。

G粮贸企业:今年玉米和大豆的补贴同去年一致,明年可能会鼓励多种玉米。

2.1.6 当地玉米种植地租是多少?

A种植合作社:今年地租约为550元/亩,折合5500元/公顷,同比去年有所提高。

B种植户:地租约8000元/公顷。

C种植户:地租约8000元/公顷。

G粮贸企业:当地地租约为450元/亩,折合6750元/公顷。

J深加工企业:今年地租同比去年上涨1500元/公顷,融资成本变化不大。

2.1.7 玉米种植成本?

B种植户:刨除地租后,玉米种植成本约为4700元/公顷。其中,化肥140元/袋,每公顷地需要16-17袋,共计约2240-2380元/公顷;种子约750元/公顷;播种费约200元/公顷;犁地费约200元/公顷;农药费用共约160元/公顷;农机收割费用为1000元/公顷。另外,风灾后,农机无法收割,使用人力收割后,费用为150元/天,折2000-3000元/公顷。

2.1.8 介绍一下玉米压片厂的相关情况?

H粮贸企业:近期当地新建了许多玉米压片厂,主要因为肉牛、奶牛及猪饲料都可以使用玉米压片,较好消化,可以替代生玉米饲料。压片流程为:玉米粒蒸熟→压扁→烘干。压片实际成本为100元/吨,利润为50-100元/吨。玉米压片保质期3-4个月,储存条件要求较高。

2.2.1 临储拍卖参与及出库情况?

D粮贸企业:今年我们参与临储拍卖共拍50万吨,仍有30万吨未出库。目前吉林省临储拍卖玉米出库约60%,黑龙江省约为40%。15年粮出库升水约100元/吨,18年粮出库升水较15年粮下降约30-40元/吨。有关于限制拍卖参与者条件的规定,对于参拍者实质影响较小,可用其他方式参与竞拍。有关于参拍者出库期限的规定,若有充分原因合理证明无法准时出库,则出库期限可以适当延期。

E粮贸企业:今年参拍临储玉米共7万吨,随拍随走。其中,第二拍成交18000吨,最后一拍16、18年新粮以底价成交,由于仓储条件较好,可以当作新粮出售。仓库内共有临储玉米20万吨,目前已全部卖出。

G粮贸企业:参与第2、3拍,共拍10万吨,目前已全部卖出。仓库内现在还剩余4-5万吨19年新粮。安达地区基本没有拍卖粮,现在没出库的约剩1万吨。我们认为,第十拍左右是价格高点,吨玉米利润在400-500元。近日,新粮价格下调100元/吨,车板价从2340元/吨降至2240元/吨。

H粮贸企业:去年贸易量约为5万吨,今年约为7万吨,同比去年上升40%。我们参与第8-15拍的拍卖,最后一拍参拍1万吨,共拍了7-8万吨,现在仍有2-3万吨没出货。若高价粮出货产生亏损,则考虑自己厂内加工。肇东地区出库比例约为60%,可以办理延期出库,融资时间约为4个月,月融资成本约为15元/吨,加上手续费共20元/吨。

I粮贸企业:今年临储15拍均有参与,共拍18万吨,目前已出库10万吨。黑龙江地区整体出库率为40%左右。我们仓库内仍有2016年存入的16500吨一次性储备粮。今年一次性储备粮共挂拍3次,共出货约1万吨。

J深加工企业:出库比例较大,前五拍的库存基本已全部出完。

K深加工企业:临储15拍均有参与,拍卖粮到厂价格约2030-2050元/吨,目前仍有200万吨玉米,可用至春节前。

2.2.2 对新作玉米开秤价格的预期如何?

A种植合作社:去年含水量30%的潮粮开秤价格为0.68-0.69元/斤,今年预计0.75元/斤。

B种植户:农户对今年含水量30%潮粮开秤价格的心理价位约0.7元/斤以上,较去年0.63-0.65元/斤的价格有所上调。

C种植户:前年及去年的含水量30%潮粮开秤价格分别为0.63元/斤及0.68元/斤,今年预计0.8元/斤以上。农户售粮时间较晚,一般年前售粮20%,年后售粮80%。

D粮贸企业:新粮开秤价格主要依据农民心理预期强弱定价,随行就市。新粮刚上市时,农民售粮较多,价格会有所回落。一般来年春季前农户售粮将结束。

E粮贸企业:今年玉米收获较为困难,倒伏后会增加收割成本,泡水玉米将会增加霉变比例,使品质下降。预期新粮开秤价格0.85元/斤(潮粮),合干粮2100元/吨,低于此价格会大量收购玉米。

G粮贸企业:台风前,农户普遍认为新粮开秤价约为2000元/吨,但台风后由于有一定减产量,会影响农户心理预期。

H粮贸企业:去年开秤价格为0.64-0.65元/斤,今年不倒伏情况下预计0.8元/斤,倒伏后玉米质量下降,预计0.75-0.8元/斤。

I粮贸企业:预计今年含水量30%的潮粮开秤价格为0.8元/斤,折干粮价格为1950元/吨。

2.2.3 下游企业备库情况?

D粮贸企业:正常情况下,库存天数半个月至一个月算备货偏多,目前拍卖结束后,库存天数仍要多于前述情况。据传,某下游上市公司近日备货100多万吨,库存天数约2个月。

G粮贸企业:周边深加工企业较多,前期收购拍卖粮,目前等待收购即将上市的新粮。由于饲料较难保存,本地养殖户一般备货7-10天,每月采购两次,随行就市。

J深加工企业:目前玉米使用量3200-3300吨/日,自用库存备到10月中下旬,陈粮库存25-26万吨。加工企业原料成本主要依据市场价格,新粮上市后,供应量相对增加,库存相应做高,明年库存预计做到3-4个月。

K深加工企业:采购原材料有节奏性,一般每15天或30天采购一次,根据原材料价格适当调整配方。DDGS基本不压库存,以销定产。

2.2.4 主要购销区域、客户群体及相关运输费用?

A种植合作社:玉米主要发往山东、河南等地,客户主要仍是饲料厂和深加工企业。

E粮贸企业:我们采购区域主要在吉林省,销售区域集中于云南、贵州、四川及广西。海运费约190-230元/吨。由于黑龙江省深加工产能投产速度过快且粮食回流成本过高,该省所产玉米主要为本地消化。

G粮贸企业:我们的客户群体主要是大贸易商,每年5-7月对接南方小贸易商,当地养殖户日销300-500吨玉米。主要销区为云南、贵州及四川,基本通过铁路外销。

H粮贸企业:玉米主要发往山东,十一过后开始收货。由于雨天也可装货,目前肇源发往山东的运费约为230-240元/吨,较以往下降40元/吨。

I粮贸企业:玉米较难直接对接饲料企业,主要发往北方港口,运费150-160元/吨。现货到注册仓单费用约为30元/吨,整体流程所需时间为7-10天。

J深加工企业:采购区域集中在松花江以北、肇东、肇州、肇源及扶余等地,覆盖范围约为100公里内的地区,覆盖玉米产量约350万吨。

K深加工企业:我们与一些主营饲料、养殖的上市公司有合作,ddgs主要销往北方的沈阳、江浙地区的徐州以及南方的广州、佛山等。

L深加工企业:淀粉运至鲅鱼圈港口,运费约为210-220元/吨,主要发往华东及华南地区。

2.3.1 今年玉米及下游深加工产品消费情况?

D粮贸企业:饲料消费同比去年同期较好,但没有恢复至非瘟前。

J深加工企业:今年玉米价格贵,副产品(玉米皮,饲料用)价格较高,未来预计该价格可以维持,玉米整体需求较往年有所下调。今年2月新冠疫情后,淀粉消费影响较重,目前已经恢复至疫情前的情况。松原地区,淀粉下游主要是食品需求下滑,其他产品需求变化不大。

K深加工企业:目前用玉米生产高品质DDGS (颜色 #2-# 2.5,毒素2000ppb以下,脂肪含量10%)153万吨/年,玉米使用量为420-450万吨/年。疫情对医用酒精的消费量影响不大。燃料乙醇价格较低,生产较少。现在全国的玉米酒精产能为1800万吨/年,产量约为600万吨/年。

L深加工企业:目前淀粉订单情况良好,双节备货,季节性需求较好,价格有所提振。十一之后需求会减弱,至春节前需求转好。今年淀粉整体需求下降,预计全年降100万吨至1540万吨,淀粉糖需求下降100万吨,造纸需求未受到疫情影响,同去年一致。其中,淀粉及淀粉糖主要出口到东南亚,东南亚地区疫情控制较好,没有对出口需求造成很大影响。

2.3.2 深加工企业开机情况?

J深加工企业:今年上半年开机率与当前无变化,老生产线处于满产状态,新生产线开机率50%。按照当前玉米价格计算,无利润,开机主要为了维系下游客户。若后续亏损严重,会适当调整产能,不会关停产线。

K深加工企业:今年酒精开机率未受到疫情的影响,预计桦南产线9月15日开始检修,持续20天。

2.3.3 深加工产品利润情况?

J深加工企业:今年淀粉报价最高时东北地区约2600-2700元/吨,山东地区约2900元/吨,这段期间我们选择停止报价,淀粉直接供给自己公司的糖厂。淀粉下游中,结晶糖利润较差,但由于产能较小,属于可控范围。

K深加工企业:今年DDGS供应较紧,价格较高,预计今年年末前价格不会下跌。酒精加工完全成本1100元/吨,今年5月前基本亏损,仍旧满产,近日逐渐有利润。

L深加工企业:玉米淀粉成本中,除了玉米价格高涨以外,其余均没有太大变化,加工成本约为600元/吨,7月后淀粉加工有利润,约为100元/吨。氨基酸成本中,玉米成本约占60%。副产品由于自身价格低,对利润影响不大。

3. 调研结论

8月27日起,吉林省先后经历“巴威”、“美莎克”、“海神”三场台风侵袭,黑龙江省主要遭受到“美莎克”的影响。

结合台风路径图,我们将两省各地级市所遭受的台风影响,根据风圈等级(7级、10级、12级),划分出不同区域中所影响的产量占比,在此基础上给出相应的减产比例,结论如下:

根据预测,今年三场台风过后,吉林省预计减产范围约150-330万吨,占吉林省总产量5%-12%;黑龙江省预计减产范围约240-570万吨,占黑龙江省总产量7%-16%。

根据调研情况,农户对新粮开秤价格预期如下:

受八月份部分地区天气干旱及后期台风的影响,黑龙江省与吉林省农户对新作玉米开秤价格心理预期均有上调,平均涨幅约为20%。

根据贸易商及加工企业的反馈,临储15次拍卖中,参与第8拍之前的贸易商,利润较高,最高利润可达500-600元/吨;第8拍之后由于拍卖价格过高,参拍者均有一定程度亏损,存在资金压力的贸易商有认亏出货行为,资金压力较小的贸易商继续囤货意愿较强。预计黑龙江及吉林两省,当前临储出库比例约50%-60%。

今年上半年,由于玉米价格坚挺,深加工企业利润整体不佳,部分企业为了维持下游客户,并未减停产。7月以后,深加工企业加工利润逐渐转好。

预计今年全年,酒精消费较去年没有较大变化,淀粉及淀粉糖消费有一定下滑,降幅分别约为6%及8%,造纸需求同去年一致。

来自天风