随着各家银行年报的陆续披露,银行业2023年的整体经营情况浮出水面。从已披露年报的银行来看,大部分银行营收和净利润均实现了正增长,资产质量稳步提升,银行业整体经营情况呈现向好态势。

其中,作为唯一一家总部在浙江的全国性股份制商业银行,浙商银行的表现颇为亮眼。年报显示,浙商银行全年营收达到637.04亿元,同比增长4.29%;净利润为150.48亿元,同比增长10.50%,连续三年保持归母净利润两位数增长。

截至报告期末,浙商银行总资产3.14万亿元,比上年末增长19.91%;发放贷款和垫款总额1.72万亿元,比上年末增长12.54%。吸收存款1.87万亿元,比上年末增长11.13%。

透过浙商银行这份年报,我们不难发现,其业绩稳健增长、资产质量向好的背后,与该行近年来坚持的智慧经营策略、经济周期弱敏感资产布局、以及“金融向善”“善本金融”的理念与实践密不可分。

银行业作为典型的周期性行业,其经营发展受宏观经济波动影响较大。近年来,在息差收窄、金融脱媒、市场竞争加剧等多重因素叠加影响下,银行业经营环境日益复杂多变,对银行的智慧经营能力提出了更高的要求。

在此背景下,浙商银行依托大数据、云计算、人工智能等金融科技手段,持续推进智慧经营策略,通过精准营销、精细管理、精心服务等方式,不断提升客户服务体验和综合金融服务能力,实现了全行业务的稳健增长。

从年报数据来看,浙商银行2023年各项业务指标均保持了稳健增长的态势。在资产规模方面,该行总资产、总负债分别较上年末增长19.91%和20.29%,均保持了双位数的增长速度;在盈利能力方面,该行实现营业收入和净利润分别比上年增长4.29%和10.50%,增速均居已披露年报的股份制行前列。

这些成绩的取得,离不开浙商银行智慧经营策略的深入实施。一直以来,浙商银行坚持创新驱动,以金融科技赋能传统银行业务,实现了服务效率与服务质量的双重提升,为实体经济提供了精准高效的金融支持。

一方面,浙商银行通过数字化技术革新业务,浙商银行紧跟金融科技发展趋势,深度应用大数据、人工智能、区块链等前沿技术,重构业务流程,提升服务效率。如通过搭建线上化、智能化的信贷审批系统,大幅缩短小微企业贷款审批时间,有效解决“融资难、融资慢”的痛点,全年累计为小微客户提供信贷支持超千亿元,为实体经济的毛细血管注入金融活水。

另一方面,浙商银行积极构建产业链智慧金融平台对接产业需求,如“善融资产池”等,通过一站式、定制化的金融服务,帮助企业优化资金管理、降低交易成本,实现产融深度融合。例如,某大型制造业集团通过“善融资产池”,成功整合上下游资金流,降低了供应链金融风险,提升了整个产业链的协同效应。

智慧金融的赋能效应,使得浙商银行在服务实体经济的过程中,不仅能精准把握市场需求,灵活调整业务策略,还能有效降低运营成本,提高风险防控能力,从而实现自身经营效益与社会效益的双赢。

在银行业经营环境日益复杂多变的背景下,如何降低经济周期对银行经营的影响,实现穿越周期的稳健增长,成为摆在各家银行面前的重要课题。

面对新经济周期性波动带来的挑战,浙商银行推行经济周期弱敏感资产策略,通过构建穿越经济周期的客户群体,熨平经济波动对银行经营的影响,为银行业应对周期性风险提供了新路径。

所谓经济周期弱敏感资产,是指与经济周期相关性较弱、受经济波动影响较小的资产。这类资产通常具有稳定的收益来源和较低的风险水平,能够在经济下行期为银行提供稳定的收益支撑和风险抵御能力。

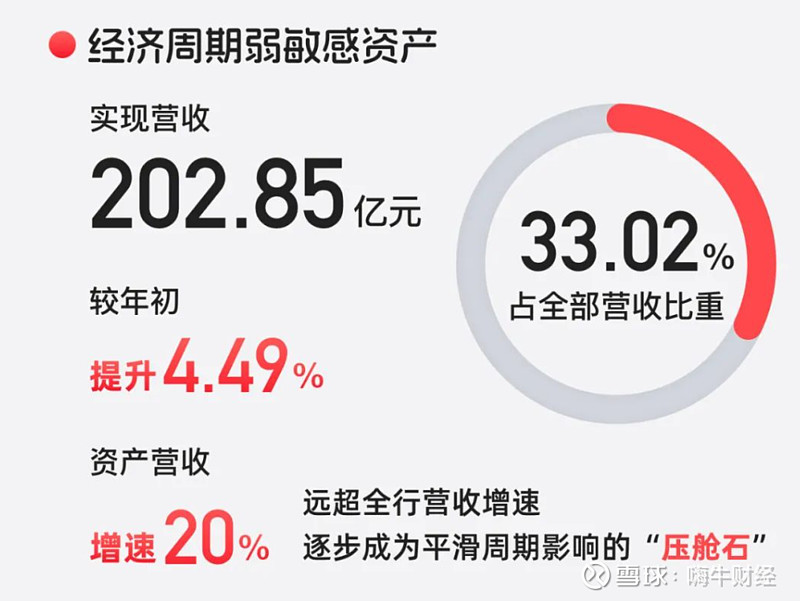

从年报数据来看,浙商银行经济周期弱敏感资产营收在2023年实现了大幅增长,成为银行营收的重要增长点。这主要得益于该行近年来持续加大对新能源、食品、医药等弱周期行业,通过差异化授信策略,形成了一大批具有稳定现金流、抗风险能力强的优质客户群,不断优化资产结构和质量。年报显示,此类弱敏感资产实现营收202.85亿元,占总营收的33.02%,增速高达20%,远超全行平均水平,成为抵御经济周期波动的“压舱石”。

在经济周期弱敏感资产布局的同时,浙商银行强化前瞻性风险识别与管理,对重点领域风险进行压降,有效控制不良贷款率,使其连续两年下降至1.44%。同时,提升拨备覆盖率至182.60%,确保了充足的缓冲空间,增强了风险抵御能力。

经济周期弱敏感资产策略的成功实施,不仅使浙商银行在经济波动中保持了稳健经营,也为银行业探索周期应对策略提供了有益借鉴。这一策略不仅关注短期收益,更着眼于长远发展,通过构建经济周期适应性强的资产组合,实现了银行经营的长期稳定与可持续发展。

2023年中央金融工作会议明确提出了“五篇大文章”,强调金融应以民为本,服务于实体经济。这也是倡导从社会价值角度推进金融供给侧结构性改革,将金融的力量深深嵌入服务实体经济、助力民生福祉之中。

浙商银行积极响应,以“金融向善、金融为民”为核心价值理念,深入推动“善本金融”落地,将金融服务与社会价值紧密融合。

在践行“善本金融”理念的过程中,浙商银行将“以人为本、以善为本”的原则贯穿于业务经营和服务创新的各个环节。例如,在支持小微企业方面,浙商银行通过创新金融产品和服务,降低小微企业的融资门槛和成本,助力小微企业渡过难关、稳健发展。以金融顾问制度为例,该行设立的93家金融顾问工作室,覆盖全国22个省市区,为8万多家企业提供融资超5500亿,有效缓解了企业的融资难、融资贵问题。

此外,浙商银行积极探索创新金融产品与服务模式,以金融之力助推乡村振兴与区域协调发展。年报显示,浙商银行在县域综合金融生态建设方面取得了突破性进展,形成可复制可推广的“临平模式”和“临平指数”,为破解农村金融服务难题、推动城乡金融一体化提供了有效的解决方案。

特别是在助力浙江省共同富裕示范区建设中,浙商银行发挥了重要作用。年报披露,该行贷款的1/3投向浙江,地方债投资与承销居行业之首,省内融资服务总量提前完成目标,有力支撑了浙江经济高质量发展和“两个先行”战略实施。这一系列举措,既体现了浙商银行积极响应国家战略、服务地方经济的责任意识,也展示了其在金融创新与社会价值创造方面的独特优势。

同时,浙商银行注重培育“金融向善”与“客户崇善”的文化氛围,通过发布“浙银善标CSGS”、启动善本信托工程、设立全国首个善行资本公益联盟等方式,引导金融资源流向符合社会价值取向的投资项目,构建了以客户为中心的“崇善扬善”评价体系,营造了金融与社会同频共振的发展环境。

这一系列举措不仅丰富了金融服务内涵,提升了银行的社会形象,也为整个银行业塑造了以金融的功能性为第一性导向的价值新坐标。在当前社会对金融机构社会责任关注度日益提升的背景下,浙商银行的“善本金融”实践为行业树立了标杆,启示银行业在追求经济效益的同时,更要关注社会价值的创造,实现经济、社会、环境的多维共赢。

随着科技发展与客户需求变化,银行业将进一步深化数字化转型,浙商银行的智慧经营策略将成为行业普遍趋势。银行将更加依赖大数据、人工智能、区块链等前沿技术,实现客户洞察、风险控制、产品创新、运营优化等全链条智能化,以更低的成本、更高的效率、更优的服务满足客户需求。同时,浙商银行对经济周期弱敏感资产的前瞻性布局,也将启发行业更加重视资产配置的结构性优化,以适应经济周期波动,实现稳健增长。

在监管政策引导与公众期待的双重压力下,银行业将更加重视社会责任的履行。未来,银行不仅要关注自身的经济效益,更要关注其业务活动对社会、环境产生的长远影响,通过创新金融产品和服务模式,解决社会痛点问题,如支持小微企业、助力乡村振兴、推动绿色发展等,实现经济、社会、环境的和谐共生。浙商银行的“善本金融”实践,为银行业如何将社会责任融入发展战略、塑造品牌形象、赢得社会认同提供了宝贵经验。

同时,在区域协调发展、新型城镇化、乡村振兴等国家战略的推动下,银行业将更加深入地参与到地方经济建设中,发挥金融资源配置的枢纽作用。浙商银行在服务浙江共同富裕示范区建设中的成功案例,揭示了银行业如何通过精准对接地方发展需求,创新金融服务模式,助力地方经济转型升级、实现高质量发展。未来,银行业将更加注重与地方经济的深度融合,通过定制化、差异化的金融服务,为区域经济发展注入金融活力。