银行的经营能力就像是消费类企业的运营能力,比如存货周转率,应收账款周转率,总资产周转率等。而银行没有实际的产品,是靠钱来赚钱的企业,那么如何衡量银行的经营能力呢?以下以工商银行为例,分析一下工商银行的经营能力。

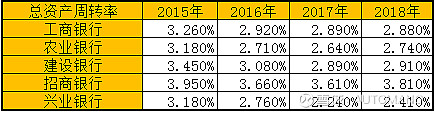

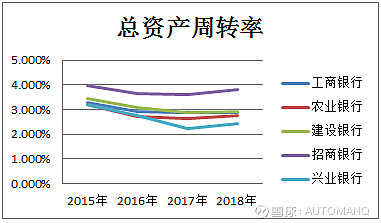

一、总资产周转率

总资产周转率=应收/总资产

这个同消费类企业的指标是一样的,它是衡量一家公司的总资产在实际经营中是否有效率,也就是它总资产一年能做几次生意,这个比值越大越好。

我们以工商银行,农业银行,建设银行,招商银行,兴业银行为例,分别代表国有银行和股份制银行。取2015~2018年数据进行对比。

和自己比,总资产周转率成下降趋势,说明近些年来生意越来越不好做,主要和银行业竞争激烈。

和同行比,工商银行的总资产周转率在银行业中处于领先地位,体量大,周转也相对较快。

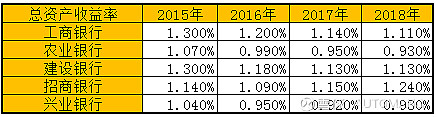

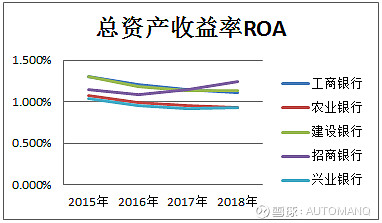

二、资产利润率

资产利润率也叫总资产回报率或者总资产收益率(ROA)。

ROA=净利润/资产平均余额

总资产收益率是衡量资产获得收益的指标,在相同的资产规模下,当然是越高越好。这说明银行在提升产品的收益水平、控制成本等方面有优势。

和同行相比,银行业同质化竞争严重,整体ROA都呈下降趋势,个别银行除外,而工商银行在优秀的银行中处于中等偏下的地位。

三、投资资产的周转率

银行的主要资产为投资资产、贷款及垫款两大类。其中投资资产周转率是衡量银行的投资能力的指标。

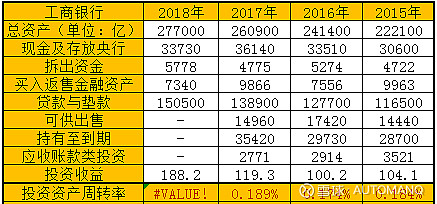

投资资产周转率=投资营收/投资资产,当然这个也是越大越好。谁不希望,自己的投资能力强呢?其中投资营收也就是投资收益,在利润表中可以查出,而投资资产=买入返售金融资产+可供出售金融资产+持有到期金融资产+应收账款类投资 ,可以从资产负债表中计算出来。如下图

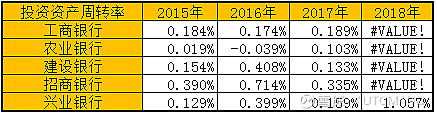

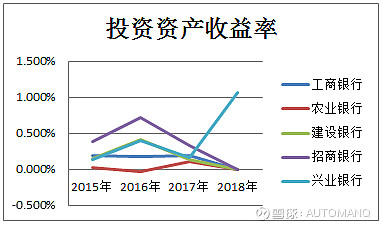

通过简单的计算,我们对比2015-2018年五家银行的投资资产周转率。

和自己比,工商银行的投资资产周转率处于稳中向上的趋势。这说明工商银行的投资投资获利能力稳定。

和同行相比,工商银行的投资能力处于中等水平,是国有银行的佼佼者,但和股份制银行相比就差一些,毕竟股份制银行的体量更小,投资获利能力波动较大。

四、贷款和垫款周转率

贷款和垫款也是银行的主要资产,贷款和垫款的周转率=贷款及垫款的利息收入/贷款及垫款。

而银行的净利息收入主要来自于贷款及垫款,所以我们用净利息收益率,也就是净息差来代替贷款和垫款周转率。

净利息收益率=净利息收入/平均生息资产余额

由于净利息收入主要来源于贷款和垫款,生息资产也主要来源于贷款和垫款,所以净息差近似于贷款和垫款的周转率。它是衡量银行的生息资产经营能力的指标

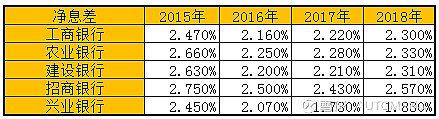

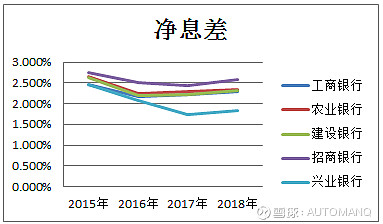

和自己比,工商银行的净息差,先下降又上升,相对比较稳定。

和同行比,工商银行的净息差并不是很优秀,在国有银行中并没有太大的差异,而股份制银行分化较大。

综上所述,工商银行的经营能力在同行中处于比较稳定的地位,和国有银行相比更有优势,但同股份制银行相比,经营能力不如一些优秀的股份制银行,但体量大,总体能力并不差。孰优孰劣,还得靠自己的判断。