科创板和创业板是我国多层次资本市场的重要组成部分,目的在于资本助力实体,推动创新驱动发展战略,加快实现高水平科技自立自强。

从市场功能定位角度分析,创业板与科创板不会有明显的重合与冲突。对于科创板而言,最核心的要素在于打好“创新牌”,打造成为“硬核科技”企业的摇篮。而创业板更多在于培育和推动成长型中小企业成长,是支持国家自主创新核心战略的重要平台,是培育自主创业型中小企业的摇篮。其定位侧重点在于“创业创新”。

科创类宽基指数,主要包括科创50、创业板指、双创50和创业板50。

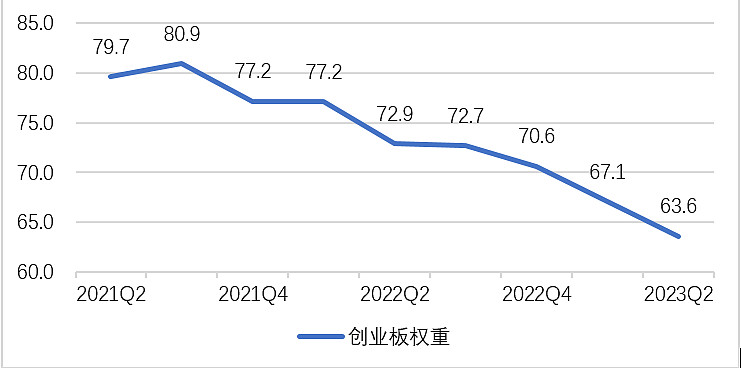

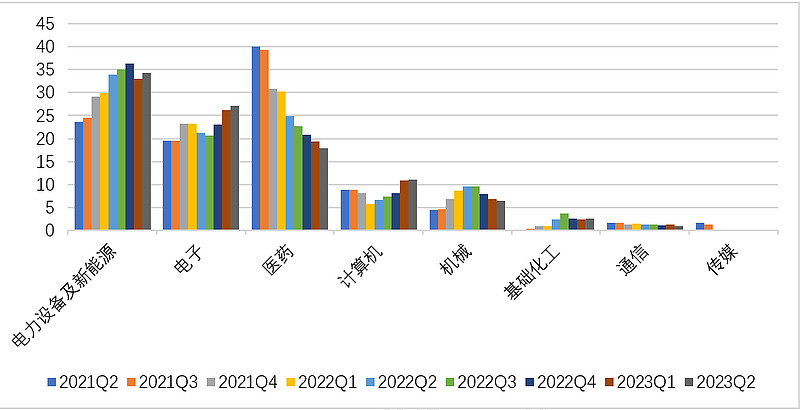

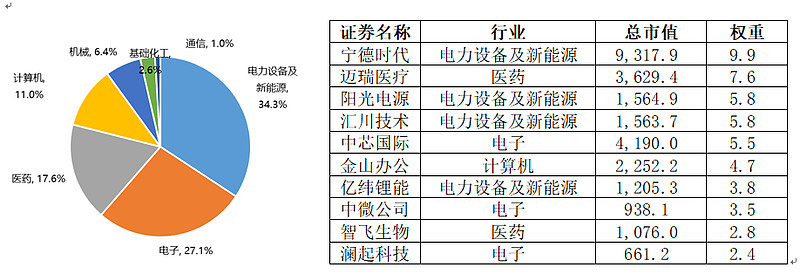

科创创业50的权重行业是电新、电子和医药,在板块分布上大约是60%的创业板+40%的科创板。从21Q2至今,总体呈现科创板权重占比上升,以及电新、电子权重占比上升的趋势。

在四大类科创宽基指数中,科创创业50具备“均衡”、“龙头”两大特点。

1、均衡:这体现在指数成份股行业分布、市值分布、业绩表现等方方面面。比如行业分布上,科创创业50均衡配置了科创50和创50的权重行业,电新、电子、医药(34%、27%、18%)。

行业权重分布更迭过程中,电新、电子逐步挤占医药的份额。2021Q2至2023Q2,电新的权重逐步提升,由23.6%上升至34.3%,而医药占比由40.0%下降至17.9%。电子占比自22Q4以来快速提升,目前为27.1%。

2、龙头:一方面,科创创业50高配科创板和创业板在电新、电子、医药三大行业的龙头股(79.0%),其配置仓位明显高于科创50(73.7%)和创50(69.6%),从而减少了边缘行业的权重配置,比如创业板中的非银金融。另一方面,科创创业50从科创板和创业板中优中选优,成分股具备龙头优势,公司质地比可比板块更优,比如科创创业50中的科创板成份股业绩增速要优于科创50,同时创业板成份股业绩增速要优于创50。

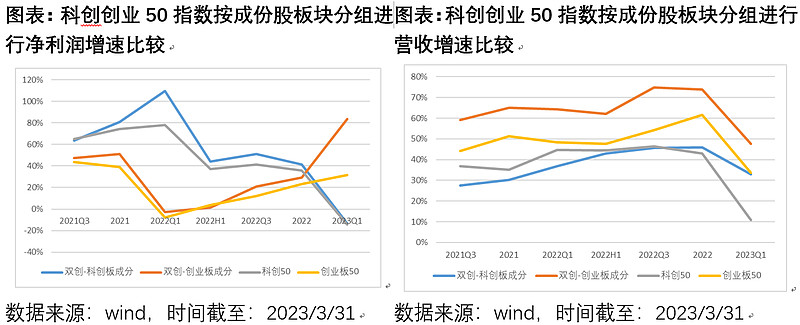

将科创创业50中科创板、创业板成份股拆分成两组,分别与科创50、创业板50进行对比,总体上看科创创业50分板块龙头选股的编制方案是有效的,印证了优中选优的逻辑。

1、净利润方面,科创创业50的选股较科创50和创50保持持续领先,特别在创业板选股上优势较为明显。以2023Q1为例,科创创业50中的创业板成份股高增83.5%,而创业板50仅为31.5%。科创板选股方面,23Q1科创创业50中的科创板成份股同减13.3%,而科创50同减14.3%,也具有相对优势。

2、营收方面,科创创业50选股较创50优势明显,与科创50相比在2022年实现反超。在创业板选股方面,科创创业50中的创业板成份股自2021Q3-2023Q1一直相对创业板50有10pcts的超额营收增速。以2023Q1为例,两者分别为47.5%、33.7%。在科创板选股方面,科创创业50中的科创板成份股自2022年实现反超,2023Q1优势扩大,最新数据显示科创板成份股增速32.9%高于科创50的10.7%。

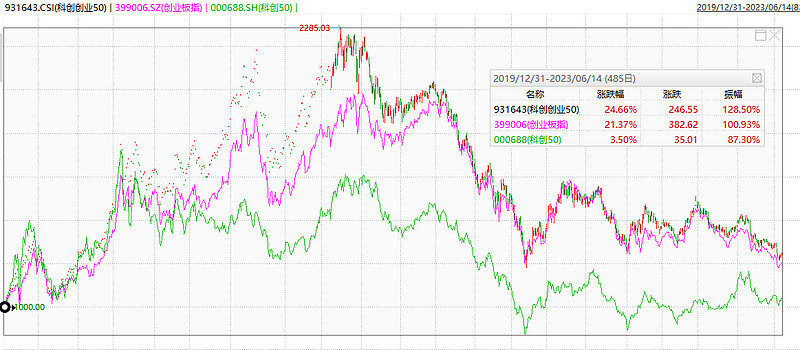

从长期逻辑上看,科创创业50优选龙头的逻辑大概率会带来超额收益,比如科创创业50自基日以来收益跑赢科创50、创业板指。另外,新能源、电子周期共振向上时,科创创业50表现会更好,如2020年初-2021年中。

综合来看,科创创业50“均衡”、“龙头”的特点是其底色,也是四大科创类宽基指数中的稀缺属性。

1、长周期视角下,配置科创类龙头股确定性较高。

2、均衡配置的特点可满足部分投资者的需求,科创创业50相当于“核心+卫星”组合,核心指的是盈利更稳定的创业板50成份,卫星指的是成长性更高的科创50成份。另外,科创创业50同时满足投资者抄底新能源、布局电子周期的需求。

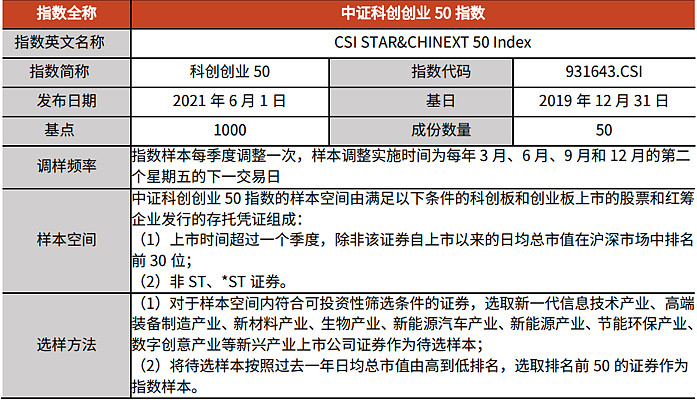

科创创业50指数基本信息

科创创业50指数行业分布及权重股情况

相关产品

风险提示:本基金资产投资于创业板,科创板,会面临创业板和科创板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于创业板、科创板上市公司股票价格波动较大的风险、流动性风险、退市风险等。中证科创创业50指数2020年-2022年完整会计年度业绩为86.9%、0.37%、-28.32%,指数历史业绩不预示基金产品未来表现。本资料仅为服务信息,不作为个股推荐,不构成对于投资者的实质性建议或承诺,也不作为任何法律文件。本基金资产投资于科创板和创业板,会面临科创板、创业板机制下因投资标的、市场制度以及交易规则等差异带来的特有风险,包括但不限于创业板、科创板上市公司股票价格波动较大的风险、流动性风险、退市风险等。科创创业50ETF及其联接基金风险等级R4,具体风险评级结果以基金管理人和销售机构提供的评级结果为准,属于指数基金,存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险,且市场或相关产品历史表现不代表未来。投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,定期定额投资不能保证投资人获得收益。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,投资需谨慎