又爆雷了!

股票还在,上市公司总部却“人去楼空”?

你听过这样的“鬼故事”吗?

现在就有这么一家,ST爱康。

曾经光伏行业的璀璨明星,如今却沦为人烟罕至的“鬼城”。

公司值钱的物品多数都被搬走了,只剩下空空如也的办公室。

目前,公司退市在即,不仅有4家子公司停工停产,还被证监会立案了;

实控人如今在何处?大家也不知道。

只知道,近28万股东受到了股价暴跌的“闷杀”,投资损失惨重。

而且,大股东邹承慧家族在近几年不断减持,合计套现超20亿元。

如果不是“早有预谋”,那31个跌停直至退市,大股东没有任何动作,简直就是匪夷所思。

细思极恐之下,感叹一家公司从光伏明星到“诈骗式”退市的惊人堕落!

01

潮水退去,才知道谁在裸泳!

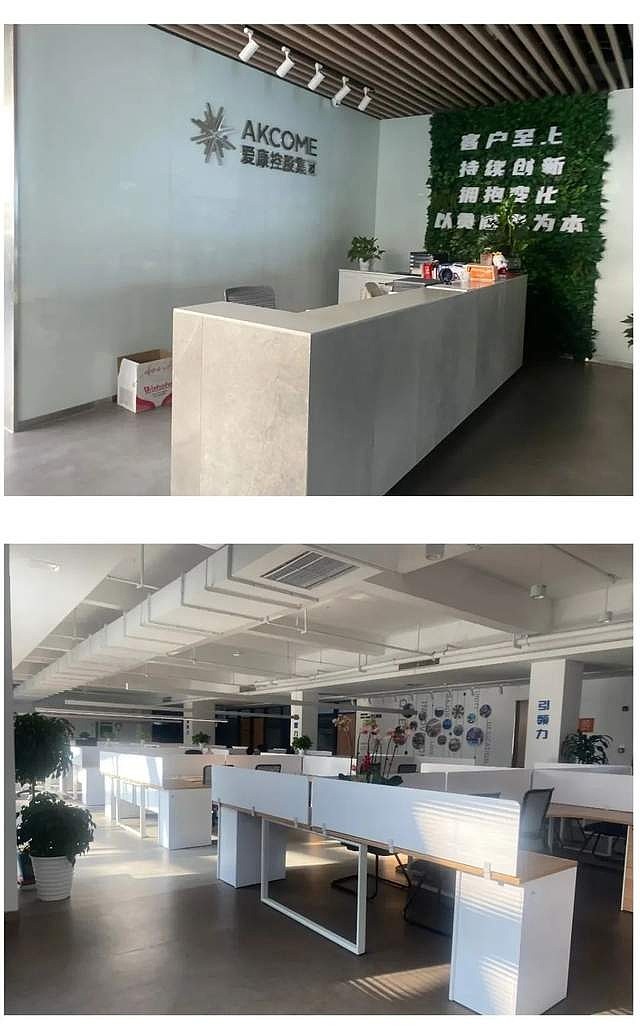

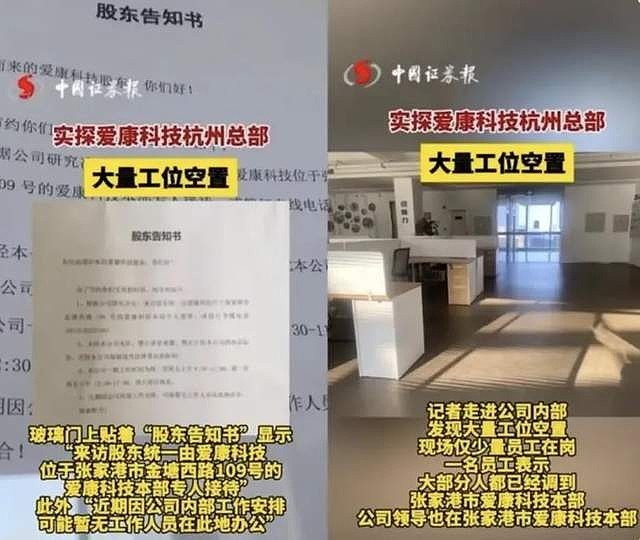

近日,不少媒体报道称爱康科技(ST爱康)杭州办公室已经“人去楼空”,前台无人值守。公司内部大量工位闲置,仅少数员工在岗。

ST爱康,也曾是A股的光伏配件明星企业。上市以来,累计融资超过55亿元,如今三年净利润亏损超20亿元,更是走到了退市边缘,留下近28万户股东无计脱身。

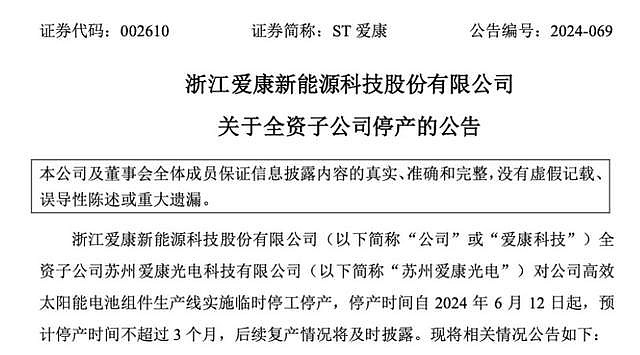

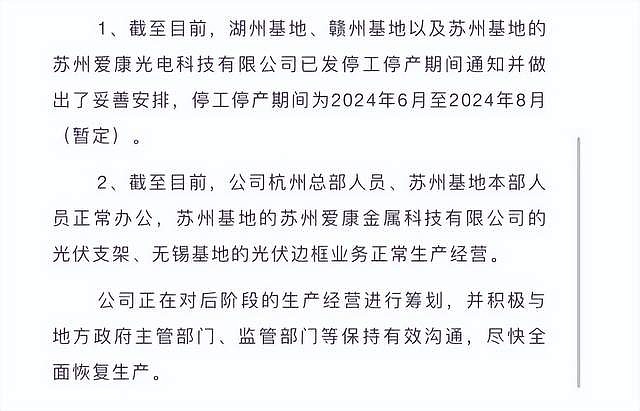

据21世纪经济报道消息,苏州爱康能源集团股份有限公司和赣州爱康光电有限公司已经对旗下全体员工予以放假。

截至2024年6月12日,ST爱康的苏州、湖州、赣州等生产基地已宣布临时停工停产,预计停产时间不超过3个月。

即便是ST爱康马上“嘴硬”表示“正常办公、正常经营”,可市场的眼睛却是雪亮的:

6月13日,ST爱康毫无悬念跌停;

6月14日,ST爱康继续跌停......

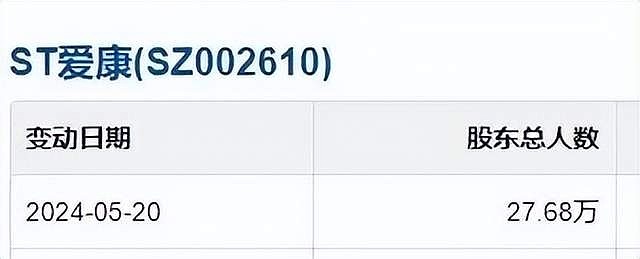

自5月6日起,ST爱康的股价开启了连续跌停的模式,至6月18日,股票已连续31个跌停,这种无量空跌模式让27.68万股民深度套牢,毫无“逃命”机会。

ST爱康今天开盘后依旧是雷打不动的一字跌停,最新收盘价为0.37元/股,巅峰时期ST爱康的总市值一度近300亿元,最新市值仅剩不足20亿元,缩水九成不止。

“这和缅北电诈有什么不同?”有股民在社交平台愤怒发问。

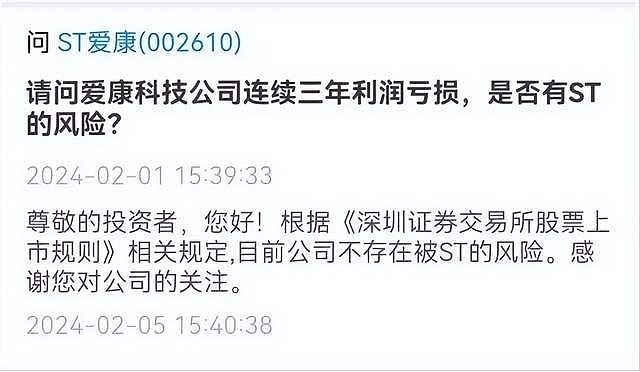

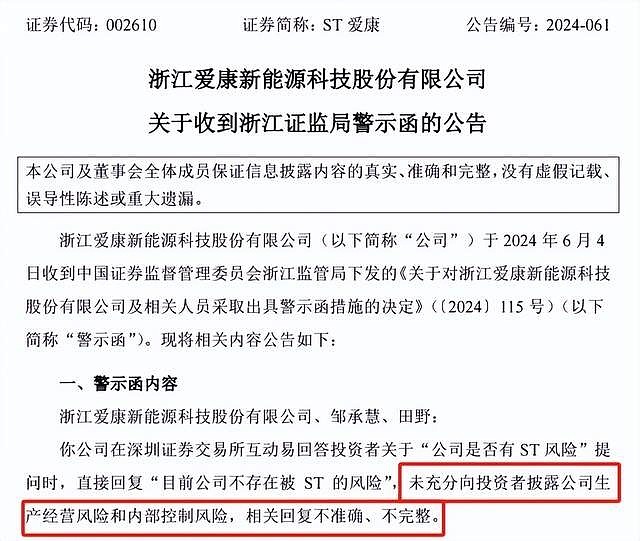

董秘前脚说不存在ST风险,后脚公司就被ST,随后就是一发不可收拾的跌停。

连续20个交易日跌停,也让ST爱康锁定“面值退市”,退出二级市场,几乎板上钉钉了!

上市公司出问题,公司董事长大多数都难辞其咎,更有甚者目的不纯,就是带着收割的“镰刀”来的。

02

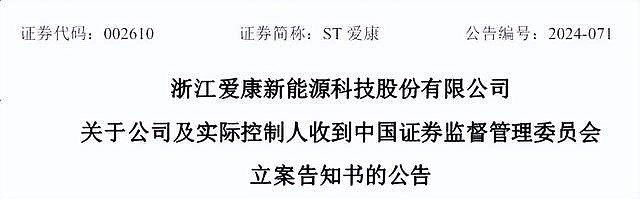

果不其然,这样的神仙公司,证监会多次警告不听,最后直接对爱康及其实控人邹承慧立案调查了。

6月12日晚间,ST爱康发布第8次面值退市风险提示,同时披露,公司及实控人邹承慧涉嫌信息披露违法违规,遭证监会立案调查。

不求实控人对上市公司“肝脑涂地”,可至少应该“鞠躬尽瘁”吧。然而,看看这实控人是怎么做的?

自公司上市以来,ST爱康董事长兼实控人邹承慧持有公司42.44%的股权,但在2017年至2022年间大笔减持套现,累计套现约20.54亿元。目前,邹承慧及其关联方仅持有公司6.4%的股份,其中1/3的股份还进行了质押套现。

这种“清仓式减持”让投资者感到愤怒和失望,同时也反映了大股东对公司的态度变化或资金需求。

截止2023年12月31日,ST爱康资产质押和抵押已经高达53亿,而此时它的资产总额才有104亿,换句话说银行已经不给它授信了,只能用资产做抵押或者质押才能获得贷款,可以看到它到2023年底已经把大半家底抵押或者质押出去了。其中货币资金16亿,质押就高达15亿,基本全部拿出去了。

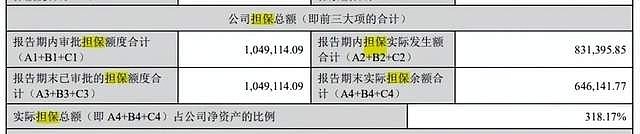

单单高质押也许说明不了什么问题,那么为表外公司担保又算怎么回事呢?

刚开始是爱康控股给上市公司ST爱康担保,为ST爱康输血。没过多久,ST爱康反过来给爱康控股下面的小弟做担保。期间,还时不时给别人做担保,以及把自己的大半家底做了抵押和质押,换取流动性,最后直至暴雷。

截止2023年12月31日,ST爱康实际担保余额就高达64亿,而此时它的净资产才有23亿,担保数额是净资产的近3倍。其中为子公司提供担保有44亿,对外担保有13亿,可以看出,ST爱康可谓是想尽了一切办法去借钱,母公司借不到了,就让子公司去借,自己则提供担保。

有网友甚至调侃道:“ST爱康,不是在担保,就是在去担保的路上。”

持续减持、股票质押、资金占用、违规担保......这变现套路都快成无良大股东的“基操”了。

所以说,像上市后有大股东持续减持、高质押、应收账款占比偏高,总有大额其他应收款的个股,要注意规避风险了!

说不定就是下一个“ST爱康”,从曾经的光伏行业璀璨明星到如今“血洗”股民“诈骗式”退市,其中的水很深很深!

03

爱康科技是如何从辉煌到衰落的呢?

一切的起点,源于一位名叫邹承慧的湖南大学毕业生。

他在2001年提出用B2B模式革新铝材贸易,短短两年便将公司海外业务推上巅峰。

随后,光伏行业首富施正荣的成功案例,像一束光,照亮了邹承慧心中的创业之路。

2006年,爱康科技应运而生,专注太阳能电池的配套产品。

起初的铝边框生意并不顺遂,但在邹承慧的“神秘操作”下,第二年不仅扭亏为盈,还一跃成为行业龙头。

2011年,爱康科技成功上市,成为国内首家光伏配件上市公司。巅峰时期,爱康科技的总市值一度高达275亿元,是A股知名的光伏行业巨头。

然而上市融资的8个亿,仿佛打开了邹承慧财富欲望的潘多拉魔盒。

值得一提的是,爱康科技在光伏行业“洗牌”中凭借募得的资金躲过一劫,却也加剧了邹承慧利用资本市场“割韭菜”的决心。

通过一系列定增,爱康科技从股市募集超过56亿资金,而邹承慧本人也从15年开始连续6次登上富豪榜。

在此期间,爱康科技的实际控制人邹承慧不断减持公司股份,累计高达6.27亿股,套现超过20亿元。

精准减持之后,爱康科技的业绩也开始大变脸。

2021年到2023年,公司净利润连续三年巨亏,分别亏损4.06亿元、8.33亿元和8.26亿元,三年累计的亏损额约为20.65亿元。

当然,如今ST爱康的经营困境与其多年摇摆不定未赚钱的主业也颇有关系。

上市后,爱康科技也经历过多次业务转型,无论是电池组件、边框、支架、乃至涉足光伏电站,却始终都没有形成自己的核心主业。

上市前的2006年至2010年,爱康科技专注于光伏配件制造领域,确立了光伏制造板块细分产品的龙头地位;

2011年至2015年,以光伏电站投资为核心,爱康科技完成了从配件供应商到电站运营商的转型;

2016年至2020年,爱康科技再聚焦高效电池、差异化组件制造;

2021年,瞄准高效异质结电池及组件......

不断调整的爱康科技却没有在风口上赚到钱,往往产大于销。尤其是2019年之后,爱康科技亏损明显加剧,至2023年5年时间累计亏超36亿元。

04

最近3年,爱康科技的高管仅薪资就拿了2.83亿元。而2018—2020年,高管薪资发了近2.7亿元。似乎公司在过冬,公司高管却在过节。

这些财务问题不仅反映了公司经营的持续恶化,也暴露了内部管理的混乱和缺乏有效控制。

更有甚者,在公司股票连跌陷入退市困境的时候,大股东不仅没有任何救市的动作,爱康科技还涉嫌“忽悠式”增持。

今年2月底,爱康科技披露说股东要增持,结果过去3个月后又“各种原因”,留下一句“尚未增持”,没了下文。

这期间,爱康科技经历了无休止的跌停,最终近28万股民眼睁睁地看着股票惨被ST而无能为力。

自4月30日起,27万多股民如同进入“地狱模式”。当日,公司突然发布公告称,股票自5月6日起将被实施“其他风险警示”,也就是ST。

令人震惊的是,爱康科技董事长邹承慧还在早前多次公开声明中,明确表示公司不存在被ST的风险。

此外,在被ST后,邹承慧还在声称50亿订单在手,今年业绩无虞。

然而,却被3家基地暂时“停工停产”的现实狠狠打脸。

这无疑又是一次“无中生有”欺诈行为!

爱康科技这一系列的做法,都让人看起来像是“早有预谋”,一次又一次的虚假消息,让趋利的投资者们深陷其中不可自拔,最终牢牢绑定在了ST爱康这架即将“支离破碎”的马车上!

从辉煌到陨落,爱康科技的故事充满了管理层的失误、欺骗和贪婪。

在股市的茫茫大海中,有些公司如同行尸走肉,外表看似平静,内里却早已千疮百孔。

今年以来已有33家公司触及退市标准,其中面值退市22家、占比三分之二,可对比的是,2023年全年两市共退市47家。

在资本市场中,诚信和透明是企业生存的基石。

任何企图通过欺骗和隐瞒来获取短期利益的行为,最终都将受到市场的严厉惩罚。投资者也应保持警惕,不被表面的繁荣所迷惑,仔细审视公司的真实情况,以免陷入类似ST爱康的陷阱。

ST爱康的案例也在提醒上市公司,一个企业的成功不仅仅依赖于一时的市场机遇和技术优势,更重要的是要有稳健的管理、透明的治理和对股东利益的真正尊重。

否则,再辉煌的企业也可能迅速陨落,成为市场中的“恶意退市”样板公司!