文 | haon

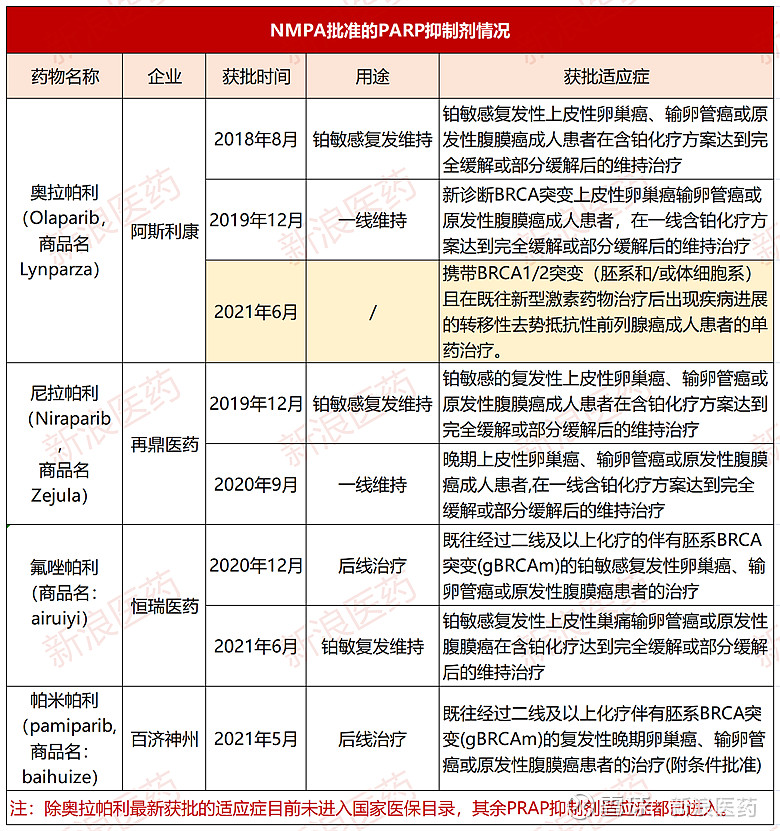

目前,已经有4款PARP抑制剂被中国国家药监局(NMPA)批准上市,分别是阿斯利康的奥拉帕利、再鼎医药的尼拉帕利、恒瑞医药的氟唑帕利以及百济神州的帕米帕利,具体获批时间及适应症详见下图:

随着越来越多PARP抑制剂斩获新适应症并进入医保放量,这一产品的竞争格局正在加速变化。

阿斯利康&奥拉帕利:

一家独大的地位正渐渐瓦解

上市时间及售价:

2018年奥拉帕利在中国上市,上市价格的为24790/盒(150mg*56片)。

2019年进入医保后,奥拉帕利降价为9464元/盒。

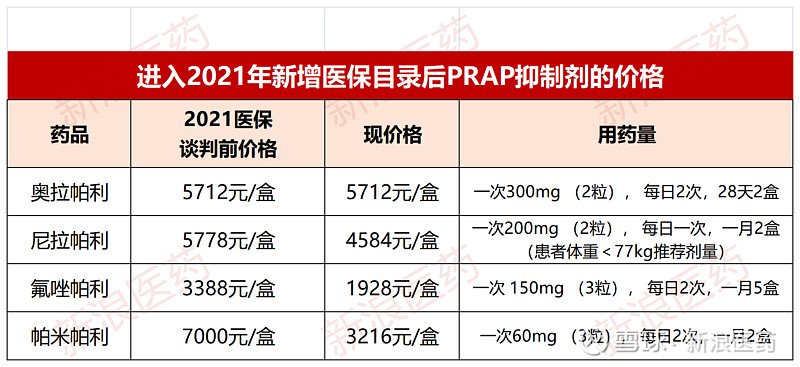

202年进入医保后,奥拉帕利价格进一步降至5712元/盒,每28天2盒推荐用量(报销前)。

2021年奥拉帕利新获批的“携带BRCA1/2突变(胚系和/或体细胞系)且在既往新型激素药物治疗后出现疾病进展的转移性去势抵抗性前列腺癌成人患者的单药治疗”适应症未进医保,因此最新价格同2020年进入医保目录后的价格不变。

业绩及市场份额:

在国内,奥拉帕利凭借先发优势在前期快速占据主导市场。根据米内网三大终端六大市场格局数据查询【具体指:医院终端+零售终端统计(医院终端含城市公立医院、县级公立医院、城市社区中心、乡镇卫生院;零售终端含中国城市实体药店、中国网上药店),下简称:米内网数据等】,2018年—2021年,奥拉帕利中国市场医院终端+零售终端销售收入分别为1986万元、2.39亿元、9.49亿元、11.63亿元。

数据参考:米内网等

可以看到:

2018—2019年,奥拉帕利上市初期主要依靠零售终端放量,因此,零售终端的销量远远大于医院终端。

进入2019年医保新增目录后(2020年3月1日开始执行),2020年奥拉帕利医院市场开始爆发,从3165万元陡增到7亿元的销售额,涨幅超21倍,不过同期,奥拉帕利零售终端仅小幅增长20%。

到了2021年,由于竞争对手入场等原因,奥拉帕利医院终端的增速开始放缓(+32%)。同时在零售终端,奥拉帕利销售收入出现了轻微下滑趋势(-4.6%)。

到了2022年Q1,根据IQVIA截至2022年3月我国医院端PARP抑制剂使用数据(下称:IQVIA最新医院端数据)统计,由于奥拉帕利最新获批适应症并未进入2021国家医保目录等因素,当季医院端的销售收入约为2.96亿元,较2021年Q4增速仅为14%,与奥拉帕利2021年医院终端32%的整体涨幅相比已经大幅降低。

而从市场份额上看,从21年Q1到22年Q1的一年时间里,奥拉帕利的市场份额也从89.1%下降到了65.7%。

再鼎医药&尼拉帕利:

黑马之姿瓜分市场

上市时间及售价:

2019年12月,尼拉帕利获NMPA批准,上市后价格为24990元/盒(100mg*30粒)。

2020年进入医保后(2021年3月1日开始执行),尼拉帕利价格降至5778元/盒。

2021年尼拉帕利新增适应症也成功进医保(2022年1月1日开始正式执行),据悉,尼拉帕利最新医保后降至4584元/盒(报销前,仅供参考),每月2盒的用量(患者体重<77kg推荐剂量)。

业绩及市场份额:

再鼎引进的尼拉帕利自2019年底获NMPA批准上市后,随着适应症覆盖范围的扩大及全部进入医保放量,市场份额不断扩大。

数据参考:企业财报等

财报显示——

2020年,尼拉帕利年销售额为3210万美元(约¥2.17亿元)。

2021年,尼拉帕利销售规模大涨近两倍至9358万美元(约¥6.3亿元)。

2022年Q1单季就实现营收2960万美元(约¥1.99亿元),较2021年同期1260万美元(约¥0.85亿元),涨幅约135%。

同样根据上述“IQVIA最新医院端数据”统计,由于2021年尼拉帕利所有适应症均成功进医保等原因,2022年Q1,尼拉帕利销售收入达1.47亿美元,较2021年Q4的收入大涨34%,在同类产品中当季涨幅领先,市场份额也攀升至32.6%。

恒瑞医药&氟唑帕利:

医院终端市场开始猛发力

上市时间及售价:

2020年12月氟唑帕利获NMPA批准上市,这是首个国产PARP抑制剂药物。上市后价格为:3388元/盒(50mg*36粒),且在此基础上可执行2+2”的循环慈善赠药政策,若按患者每月3盒的用量,进入医保前,患者平均月治疗费用为8470元(完全买赠)或10164元。

2021年6月氟唑帕利新增适应症获批。

2021年底,氟唑帕利两项适应症均成功进医保,价格降至1928元/盒(报销前,仅供参考),一个月5盒用药量。

业绩及市场份额:

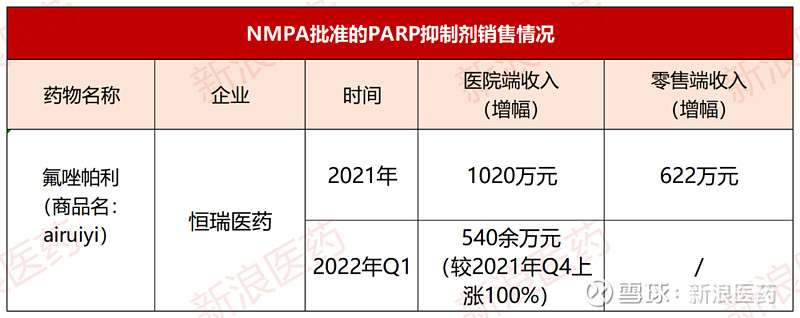

根据米内网数据查询,氟唑帕利2021年在医院终端+零售终端销售收入分别为:1020万元、622万元,合计为为1642万元。

数据参考:米内网等

根据“IQVIA最新医院端数据”统计,在氟唑帕利在全部适应症进入医保后(2022年1月1日开始正式执行),2022年Q1销售收入达到540余万元,较上季度270余万元,大涨100%,截至2022年Q1,氟唑帕利医院端市场份额占比约1.2%。

百济神州&帕米帕利:

市场规模暂时忽略不计

上市时间及售价:

2021年5月,帕米帕利获NMPA批准上市,据悉,上市建议售价为7000元/盒(20mg*60粒)。

2021年,帕米帕利成功进医保(2022年1月1日开始正式执行),据报道,进医保后,帕米帕利医保价格3216元/盒(报销前,仅供参考),一个月2盒用药量。

业绩及市场份额:

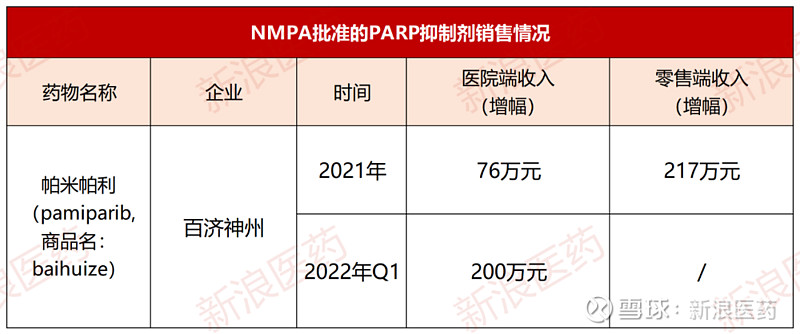

数据参考:米内网等

根据米内网数据查询,2021年,帕米帕利在医院终端和零售终端的销售分别是76万元和217万元,米内网分析师指出,帕米帕利作为新品种,此外获批的适应症最少,2021年中旬刚上市,2021年在医院放量会有些难度,主要依靠DTP药房销售,因此2021年医院终端销售收入不如零售终端。

2021年帕米帕利成功进医保,在“IQVIA最新医院端数据”统计中显示,2022年Q1,帕米帕利销售额大约为200万元,市场占有率暂时忽略不计。

整体而言,目前NMPA批准的PARP抑制剂尤其在卵巢癌领域大显身手,由于国内现仅有阿斯利康奥拉帕利(仅BRCA突变)和尼拉帕利获批用于卵巢癌的一线维持治疗,再加上先发优势,因此目前在国内市场上,奥拉帕利、尼拉帕利占据了主导地位。

但随着尼拉帕利市场份额高速扩容,奥拉帕利一家独大的地位正在渐渐瓦解,而氟唑帕利与帕米帕利虽然目前在销售规模上与前两款产品还存在较大差距,但今年开始执行最新医保价后,也必将迎来一个放量增长期,再加上随着PARP抑制剂更多适应症获批,并且联合用法的持续深入研究,以及瑛派药业、拜玛林、上海迪诺、天士力、人福药业等多家正在排队的PARP抑制剂企业陆续登场,未来这个产品领域必将迎来更激烈的竞争。

附·2021版国家医保药品目录落地实施后,国内PRAP抑制剂的价格(仅供参考)

数据来源:新浪医药综合整理