我们发现,超长债期限利差(指30Y-10Y国债利差,下同)受以下4个因素影响:① 长期经济增长预期;② 房地产周期;③ 供需因素;④ 风险偏好。

我们认为,2021年以来,长期经济增长预期下行叠加房地产周期下行,是超长债期限利差不断压缩的主因。

但短期来看,一季度地方债发行较慢,若一季度后地方债恢复发行节奏,叠加上股市情绪持续恢复,将可能对超长债利差形成扰动。

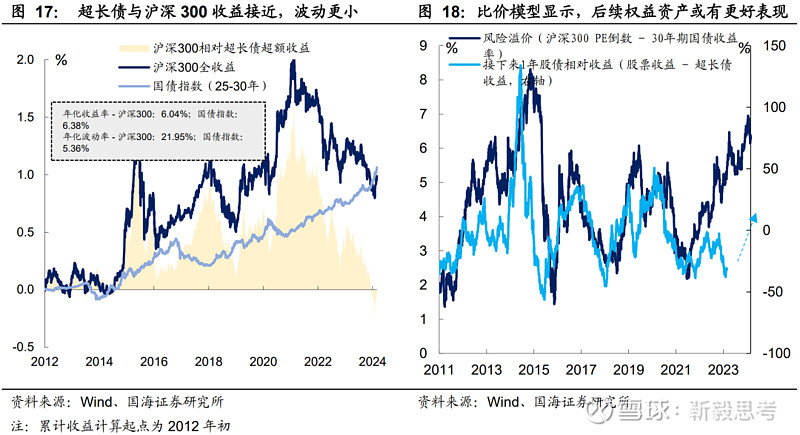

在当前债市静态地看,我们认为:对比5年信用债,目前超长债性价比较低,配置盘参与度或将有所下降。对比权益资产,超长债性价比较低。若股市行情继续好转,非传统债市资金参与情绪将有所下降。

从中期债市走向动态地看,我们认为:假设年内MLF出现2次10BP降息,即MLF调至2.3%,那么10Y国债可能出现MLF减点定价,不排除10Y国债触及2.2%的阶段性低点(MLF减点10BP)。在此基础上,30Y或将仍有一定下行空间,不排除中期向下触及2.3%的可能。

但伴随利率向下,潜在回撤风险也将会增大。期间需要警惕降息不及预期,以及经济预期好转的可能性。

2024年开年以来,超长债表现相对强势,30Y-10Y利差持续压缩。截至3月1日,国债30Y-10Y利差已经来到了2007年以来的最低水平(图1)。

本文试图探究,超长债期限利差(指30Y-10Y利差,下同)持续压缩背后,究竟有哪些原因?随着超长债期限利差下行至历史低位,后续该券种是否有回调风险?

1、超长债期限利差受何影响?

1.1

长期经济预期

我们认为,超长债期限利差是投资者长期经济预期相对于中期经济预期的反映。中期经济预期有支撑,但长期经济预期向下,则可能推动超长债期限利差不断压缩。

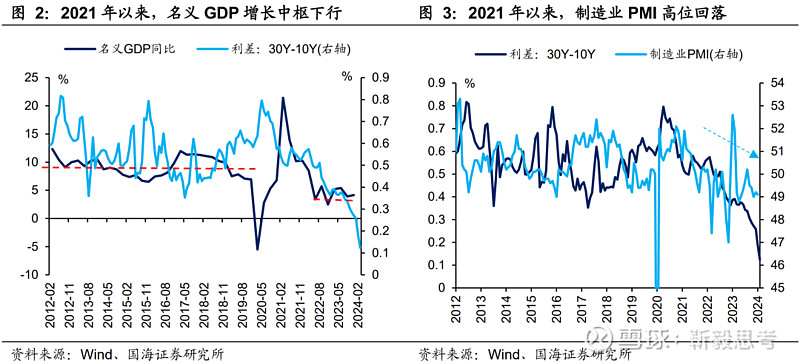

以名义GDP增速为例。可以观察到,在2012-2019年之间的较长一段时间里,中国名义GDP增速围绕在8%上下区间震荡。在此期间,超长债期限利差也呈现箱体震荡格局,并且方向与名义GDP增速趋势总体相反(图2)。我们认为,这反映出投资者对于中国经济的预期长期稳定,中期经济预期则受到出口周期、地产周期等因素的扰动。

但是在2021年之后,随着名义GDP增长中枢下行至5%左右,超长债期限利差也随之向下(图2)。我们认为,这可能反映出在人口、地产、通胀等长期因素的影响下,投资者降低了长期增长预期。但是中期来看,经济增长仍会受到外需回暖、政府稳增长措施等因素的支撑,相对稳定。

与之类似的,2021年以来制造业PMI指数也从高位总体回落(图3),与名义GDP增速向下相映衬。

1.2

房地产周期

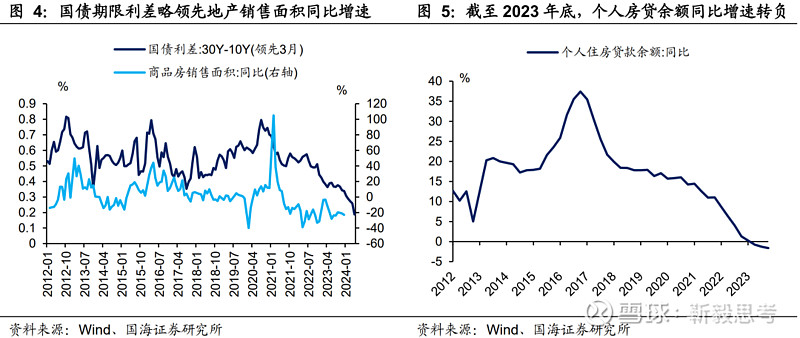

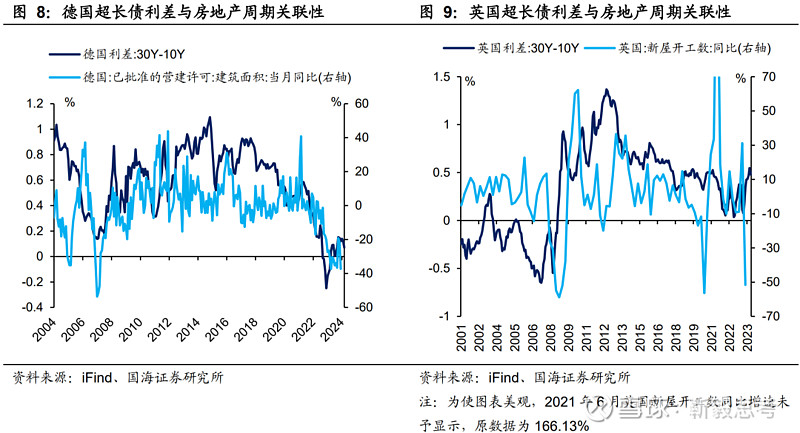

我们认为,从资产供需的角度,房地产投资总体下行,是推动超长债期限利差压缩的另一个因素。这是因为,30年期房贷等房地产相关融资,是超长端资产的重要供给方。

从数据上来看,历史上超长债期限利差通常领先地产销售增速3个月左右(图4),我们认为,这反映出投资者对于后续房地产资产供给的预期,会影响超长债期限利差。另一方面,截至2023年底,个人住房贷款余额已经同比转负(图5)。我们认为,随着相关资产供给的逐渐减少,超长端已经进入“资产荒”行情,这有利于推动超长债期限利差向下。

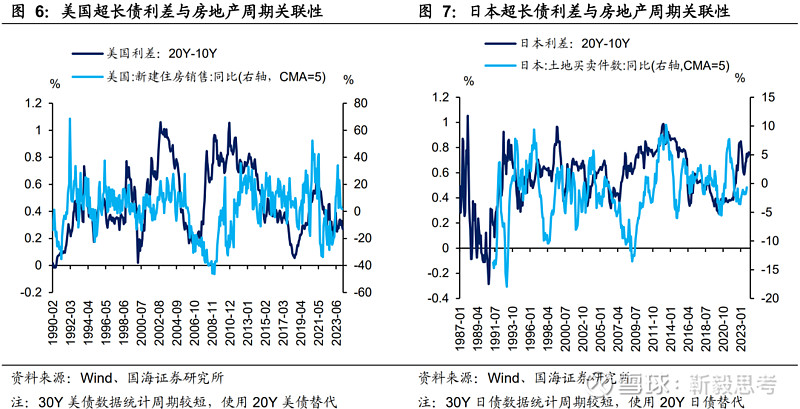

从海外市场观察,我们发现美、日、德、英超长债期限利差,也均与本国房地产市场周期呈现一定相关性(图6-图9),反映出地产周期与超长债期限利差关联的普适性。

1.3

供需因素

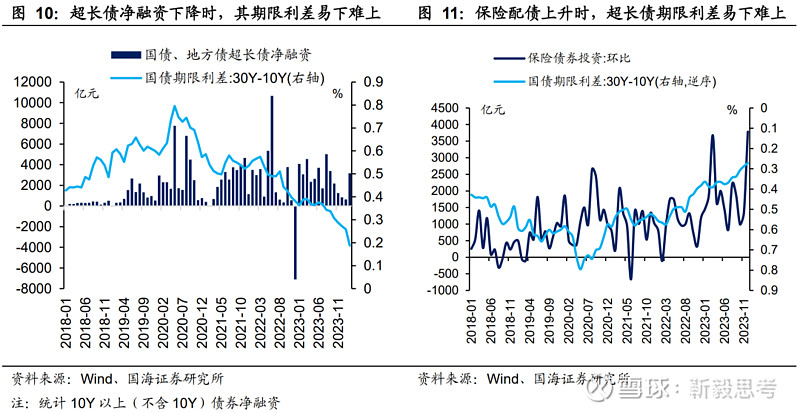

供给方面,国债、地方债是超长端债券的重要供给方,其发行节奏会影响超长债期限利差。从历史上看,超长端国债、地方债发行放量,较易对超长债期限利差形成支撑(图10)。反之亦然。

例如2023年8月至2024年1月,超长债期限利差呈现总体压缩态势,我们认为可能与同期超长债净融资回落相关。当然这种关联性并不绝对,例如2024年2月超长债供给再度回升,但超长债期限利差则继续压缩(图10)。

在需求方面,正如我们在2023年9月25日报告《保险配债有哪些特点?》中所述,由于负债端稳定且期限较长,保险对超长债天然具有较高需求。从历史上看,当保险配债需求上升时,超长债期限利差易下难上(图11)。

1.4

风险偏好

我们认为,随着30年期国债期货推出以及超长债流动性改善,权益资金加大了对于超长债的关注,超长债期限利差也开始与股市行情相关联(图12)。当股市行情不佳、市场风险偏好降低时,权益资金可能加大对于超长债的持仓,对冲权益资产波动风险。

从交易数据上看,2023年8月、2023年12月、2024年1月股市回调期间,基金公司、券商自营、券商资管等投资者,明显加大了对于超长国债的持仓。我们认为其中包含着部分权益资金,转向债券市场进行避险(图13)。

2、超长债如何定价?

2.1

与5Y信用债比价

正如我们在2023年9月25日报告《保险配债有哪些特点?》中所述,保险机构除了配置超长国债、地方债以外,也偏好配置5Y信用债。在2023年下半年跑出超额收益之前,30Y国债与5-7Y企业债长期收益是基本一致的(图14)。因此30Y国债与中长端信用债的比价,将会影响保险机构配置偏好。

另一方面,一般来讲超长债久期更长、净值波动更大,我们认为在债市利率整体下行时,机构配置超长债更优,而在利率震荡时,配置中长端信用债更稳妥。我们认为,随着债市充分定价降息预期,风险因素有所显现,短期内利率更倾向于震荡行情(详情见2024年2月25日报告《债市风险在哪里?》)。在此阶段,配置盘或将更多目光移向性价比更高的中长端信用债品种(图15)。

2.2

与房贷比价

对于银行机构而言,利率债是房贷的可替代投资资产,具有可比价值(详见2024年1月3日报告《2024债市机构行为展望》)。考虑税收因素、风险资本计提因素后,截至3月1日,30Y年期国债收益率已经低于二套房贷收益率,但仍高于首套房贷收益率(表1)。

在点位判断上,我们认为10Y利率与房贷利率的可比性更强,可以作为10Y利率向下空间的参考因素(图16)。而30Y国债可以在此基础上进行加点定价。

2.3

与权益资产比价

统计2012年初至2024年2月底,沪深300全收益与超长债收益情况,我们发现:两者长期收益接近,超长债波动性更小,风险收益特征优于权益资产。不过在股市上涨行情中,股票弹性更高,更容易跑出相对收益(图17)。

同时,通过对比沪深300PE倒数(盈利报酬率)与30年国债收益率,我们构建了权益资产与超长债的比价模型。我们发现,当沪深300盈利报酬率显著高于超长债收益率时,未来1年沪深300相较于超长债更容易跑出相对收益(图18)。

就当前行情而言,比价模型显示沪深300盈利报酬率显著高于超长债,或意味着权益资产后续表现或相对更优(图18)。结合着2月中旬以来股市回暖行情,我们认为,若接下来权益资金重新关注股票资产,避险情绪下降,可能会对超长债行情形成扰动。

3、总结

综上所述,我们发现,超长债期限利差受以下4个因素影响:

① 长期经济增长预期;② 房地产周期;③ 供需因素;④ 风险偏好。

我们认为,2021年以来,长期经济增长预期下行叠加房地产周期下行,是超长债期限利差不断压缩的主因。

但短期来看,一季度地方债发行较慢(详见2024年1月14日报告《一季度,利率债供给如何?》),若一季度后地方债恢复发行节奏,叠加上股市情绪持续恢复,将可能对超长债利差形成扰动。

在当前债市静态地看,我们认为:

对比5年信用债,目前超长债性价比较低,配置盘参与度或将有所下降。

对比权益资产,超长债性价比较低。若股市行情继续好转,非传统债市资金参与情绪将有所下降。

从中期债市走向动态地看,我们认为:

假设年内MLF出现2次10BP降息,即MLF调至2.3%,那么10Y国债可能出现MLF减点定价,不排除10Y国债触及2.2%的阶段性低点(假设MLF减点10BP)。在此基础上,30Y或将仍有一定下行空间,不排除中期向下触及2.3%的可能。

但伴随利率向下,潜在回撤风险也将会增大。期间需要警惕降息不及预期,以及经济预期好转的可能性。

风险提示:货币政策不及预期,经济数据超预期,海外通胀超预期,信贷超预期,流动性波动超预期,估算结果仅供参考,以实际为准。

相关报告

1、《债市风险在哪里?》

2、《一季度,利率债供给如何?》

3、《关注信贷“开门红”》

4、《跨年后,资金面怎么看?》

5、《存款降息之后,债市如何变化?》

6、《2024债市机构行为展望》

7、《保险配债有哪些特点?》

相关声明

证券研究报告《超长债的尽头在哪里?》

对外发布时间:2024年3月3日

发布机构:国海证券股份有限公司

本报告分析师:

靳 毅 SAC编号:S0350517100001

吕剑宇 SAC编号:S0350521040001

本公众号推送观点和信息仅供国海证券股份有限公司(下称“国海证券”)研究服务客户参考,完整的投资观点应以国海证券研究所发布的完整报告为准。若您非国海证券研究服务客户,为控制投资风险,请取消订阅、接受或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。国海证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号不是国海证券的研究报告发布平台,只是转发国海证券已发布研究报告的部分观点,订阅者有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义,应以国海证券研究所发布的完整报告为准,且须寻求专业人士的指导及解读。

本公众号及国海证券研究报告所载资料的来源及观点的出处皆被国海证券认为可靠,但国海证券不对其可靠性、准确性、时效性或完整性做出任何保证。本微信号推送内容仅反映国海证券研究人员于发出完整报告当日的判断,本公众号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,国海证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

在任何情况下,本公众号所载信息、意见不构成对任何人的投资建议,所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。对任何直接或间接使用本公众号所载信息和内容或者据此进行投资所造成的任何一切后果或损失,国海证券及/或其关联人员均不承担任何形式的法律责任。

本微信号及其推送内容的版权归国海证券所有,国海证券对本微信号及其推送内容保留一切法律权利。未经国海证券事先书面许可,任何机构或个人不得以任何形式转载、翻版、复制、刊登、发表、修改、仿制或引用本订阅号中的内容,否则将承担相应的法律责任,国海证券就此保留一切法律权利。

本报告的风险等级定级为R3,仅供符合国海证券股份有限公司(简称“本公司”)投资者适当性管理要求的的客户(简称“客户”)使用。本公司不会因接收人收到本报告而视其为客户。客户及/或投资者应当认识到有关本报告的短信提示、电话推荐等只是研究观点的简要沟通,需以本公司的完整报告为准,本公司接受客户的后续问询。

本公司具有中国证监会许可的证券投资咨询业务资格。本报告中的信息均来源于公开资料及合法获得的相关内部外部报告资料,本公司对这些信息的准确性及完整性不作任何保证,不保证其中的信息已做最新变更,也不保证相关的建议不会发生任何变更。本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动。在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。报告中的内容和意见仅供参考,在任何情况下,本报告中所表达的意见并不构成对所述证券买卖的出价和征价。本公司及其本公司员工对使用本报告及其内容所引发的任何直接或间接损失概不负责。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行、财务顾问或者金融产品等服务。本公司在知晓范围内依法合规地履行披露义务。

市场有风险,投资需谨慎。投资者不应将本报告为作出投资决策的唯一参考因素,亦不应认为本报告可以取代自己的判断。在决定投资前,如有需要,投资者务必向本公司或其他专业人士咨询并谨慎决策。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议。投资者务必注意,其据此做出的任何投资决策与本公司、本公司员工或者关联机构无关。

若本公司以外的其他机构(以下简称“该机构”)发送本报告,则由该机构独自为此发送行为负责。通过此途径获得本报告的投资者应自行联系该机构以要求获悉更详细信息。本报告不构成本公司向该机构之客户提供的投资建议。

任何形式的分享证券投资收益或者分担证券投资损失的书面或口头承诺均为无效。本公司、本公司员工或者关联机构亦不为该机构之客户因使用本报告或报告所载内容引起的任何损失承担任何责任。

本报告版权归国海证券所有。未经本公司的明确书面特别授权或协议约定,除法律规定的情况外,任何人不得对本报告的任何内容进行发布、复制、编辑、改编、转载、播放、展示或以其他任何方式非法使用本报告的部分或者全部内容,否则均构成对本公司版权的侵害,本公司有权依法追究其法律责任。