进军能源交易业务战略起效,美国第一大石油勘探公司 $埃克森美孚(XOM)$ Q4盈利超预期:

~~第四季度利润较上年同期大幅下降;不过,三个季度以来首次盈利超出预期,这得益于圭亚那交易和产量增加带来的收益提振缓解了油价下跌带来的冲击。该公司Q4调整后每股收益为2.48美元,比预期高出26美分,这得益于未结算衍生品带来的11.4亿美元提振。圭亚那和美国二叠纪盆地关键油田的产量扩大,而该公司的炼油厂加工的原油比以往任何时候都多。

~~预计2024年的资本支出为230亿至250亿美元。

~~Q4营收为843.4亿美元,同比下降11.6%,较市场预期低44.8亿美元,原因是上游生产基本持平,能源产品销售下降1.2%。埃克森美孚首席财务官Kathy Mikells在接受采访时表示:"我们的交易业务在继续扩大,我们看到今年强劲的交易业绩传导至利润。"

~~埃克森美孚宣布将于3月11日派发每股95美分的第一季度股息。2023年,该公司通过股息和股票回购向股东返还了324亿美元。埃克森美孚最近将年度股票回购规模提高到200亿美元,这是自十多年前实现历史性利润的鼎盛时期以来从未出现过的水平。这家德克萨斯原油巨头及其大型石油竞争对手正面临来自投资者的压力,要求他们在增加石油产量的同时,避免出现导致价格下跌的供应过剩,以支撑现金流。

埃克森美孚正试图以600亿美元的价格收购先锋自然资源公司($先锋自然资源(PXD)$ ),这一交易有望在今年年中左右完成。这笔全股票交易为股东保留了现金,并扩大了埃克森美孚在二叠纪盆地的主要钻探目标组合。与此同时,雪佛龙公司(CVX.US)也在借鉴同样的策略,以530亿美元收购赫斯公司(HES.US)。

转向更有利可图的石油生产是该公司首席执行官Darren Woods计划在2019年至2027年将收益翻一番的关键部分。在过去12个月里,这家德克萨斯石油巨头支付的股息和回购金额在标普500指数成分股中排名第四。该公司股价去年下跌逾9%,尽管大盘上涨了24%。

埃克森美孚第四季度的运营现金流为137亿美元,自由现金流为80亿美元;全年现金增加19亿美元,截至第四季度,自由现金流为361亿美元,比上一季度减少了约4%,主要原因是股东派息。该公司录得23亿美元的一次性亏损,该公司此前曾表示,由于监管问题导致生产和分销无法恢复正常,这与加州油井和其他资产的价值下降有关。

2023年最后三个月的净利润为76.3亿美元,合每股1.91美元,比2022年同期的127.5亿美元(合每股3.09美元)下降了40%。去年第四季度,埃克森美孚公布的利润好于预期,为99.6亿美元,合每股2.48美元,上年同期为140.4亿美元,合每股3.40美元。埃克森美孚四季度油气业务利润降至41亿美元,较上年同期的82亿美元下降49%。该公司的能源产品利润降至32亿美元,比2022年第四季度的40.7亿美元下降了21%。

第四季度布伦特原油期货均价为每桶82.85美元,较去年同期下降7%,较第三季度下降4%。随着油气价格从俄乌战争后的峰值回落,石油巨头2023年的利润预计将比2022年的创纪录水平下降约三分之一。

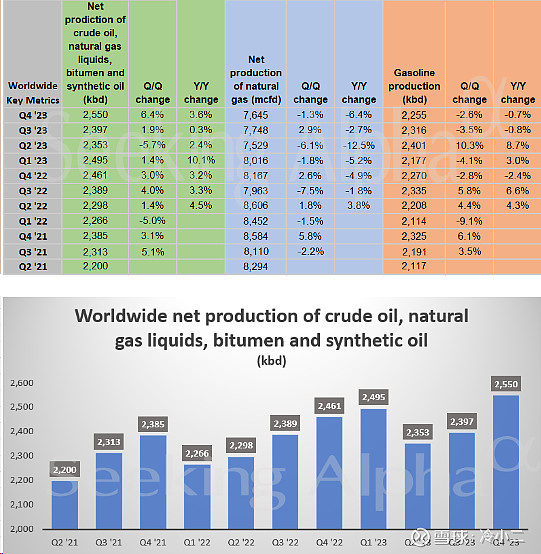

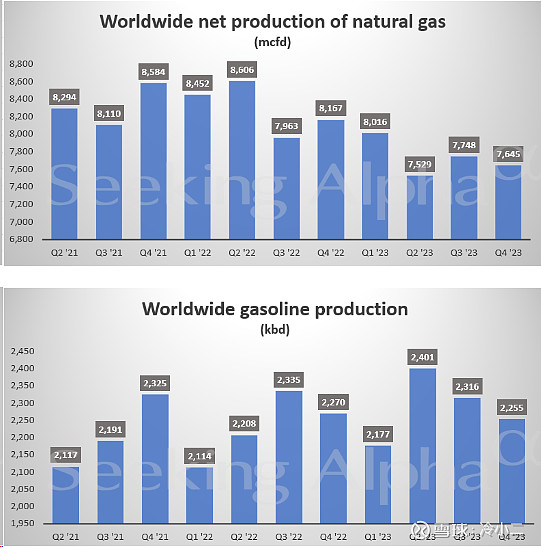

2023年,埃克森美孚的日产量为373万桶油当量,与前一年基本持平。据该公司称,二叠纪盆地和圭亚那的产量在2022年增长了18%。得益于有利的权益效应和二叠纪和圭亚那的增长,第四季度净产量同比基本持平,环比增长3.5%,达到380万桶油当量/天;而Payara是该公司在圭亚那的第三个开发项目,于11月提前启动,1月中旬产量达到22万桶油当量/天的产能。

圭亚那和二叠纪盆地本季度的资本支出比去年同期增加了4%,全年项目支出为263.2亿美元,略高于指引上限。这家美国最大的生产商还表示,计划今年投入230亿至250亿美元的资本支出,为2025年的项目做准备。

埃克森美孚进军能源交易的努力开始取得成效

埃克森美孚公司不断扩大的交易业务使其第四季度收益增加了逾10亿美元。埃克森美孚周五表示,该公司从交易中获利11.4亿美元,弥补了因油价下跌和燃料产量下降造成的4.1亿美元损失。Mikells称,该公司的交易策略在原油和成品油市场尤其成功。她在接受采访时表示,上一季度按市值计价看起来"不利"的交易在年底前"完全平仓"。“整个公司的整体交易业绩都很强劲。”

去年,埃克森美孚将所有交易纳入了一个全球机构之下。此后,这家石油巨头在伦敦市中心开设了新办事处,并推出了新的薪酬政策,将支付现金奖金,这是公司文化的重大变化,旨在提高留用率和吸引人才。不过,该交易集团在很大程度上避免了纯粹的投机性押注,而是寻求利用围绕炼油厂和其他资产的套利机会。

Mikells说:"我们所做的大部分是我所说的资产支持交易。对我们来说,通过交易公司拥有的实物资产,这是一种行之有效的赚钱方式。”

埃克森美孚在2018年首次涉足交易,但采取了谨慎的态度,逐步聘用交易员,并建立了侧重于围绕运营而非投机进行自然对冲的系统。在2019年疫情期间,该公司退出了市场,在市场极度波动的时候削减了交易员的可用资金,这给竞争对手带来了巨额利润。Mikells说:“我们从大型石油公司中最大的实物资产组合开始。交易是我们固有的好处之一,它会随着业务的持续增长而增长。”#美股23年四季报#