最近梅姨家里有人生病住院,就没顾上更新……不知道最近这段时间get了港股打新的你中签了吗?

上一篇我们讲了港股打新的一些基础理论,今天我们来讲讲港股打新最重要的部分,如何判断哪些新股值得申购呢?(看今天文章前,建议你先看一下前一篇或前几篇文章,先补一下基础知识哈~)

一、在不确定中寻找相对确定的机会

前几天康基医疗暗盘收涨88%,一手申购资金仅7009港币,暗盘一手盈利就有6150元!上市开盘涨幅也保持在86.6%!

而一两周前的力天影业,利弗莫尔暗盘涨0%(富途暗盘涨7.8%,再次验证富途暗盘的王者表现!),上市首日更是跌38%!

新股涨跌差别这么大,到底打哪些新股不打哪些新股呢?

其实,如何判断哪些新股值得申购是港股打新最为核心的问题。为什么这么说呢?

首先,港股打新是有成本的。

我们在《京东港股上市临近,怎么尽快开通港股打新吃肉?!》提到过,港股打新和A股打新不同,每打新一次,券商一般都会收取50~100港币的打新费用,不管你最后有没有中签,这笔钱是省不了的。所以,如果你像A股打新一样逢新必打,那这一年下来打新成本也是非常高的。

以2019年为例,共有183家港股新股上市,以单次50元打新成本计算,一年下来光成本就有9150元港币!忙活一年都为券商打工了,多不值得~

所以,从成本和资金利用率的角度考虑,好钢要用在刀刃上,我们势必要集中资金申购大概率会涨的新股,港股打新不能无脑申购!

第二,港股打新本质是统计套利。

也就是说港股打新并不是每只股票都赚钱,但是只要你持续参与,坚持打,总归是可以赚到钱的。

港股打新有一个很大的特点,就是 10% 的新股贡献了 80% 的收益,这意味着你连打了 100 只新股,90% 的都是在打酱油,真正获得收益的都是来自个别几只股票。所以我们就要好好研究,到底哪些股票是相对确定能赚到钱的,在这种不确定的统计套利中寻找相对确定的赚钱机会。

二、如何判断一只新股是否值得申购?

那么究竟怎么判断哪些新股值得申购呢?我们通常从以下几方面来评判。

1、公司及行业情况

这个很好理解,你要买入一家公司股票,首先要看的就是这家公司是做什么的,在行业中处于什么地位,公司业务未来想象空间大不大等等等等。

那么这些信息哪里找呢?

其实新股的招股说明书里介绍的都会比较详细了。那么去哪里看招股说明书呢?

招股书全网都一样,因为都是出自港交所官网。大家可以去港交所“披露易”上查找:港交所——市场数据——披露易。

当然也可以直接百度搜索“披露易”。在披露易上有各个公司的招股书,还可以看到新申请上市的公司的申请进展。

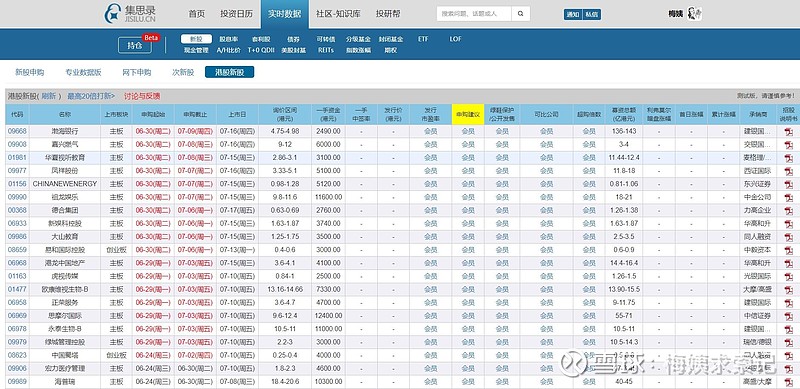

另外再跟大家推荐一下集思录这个网站。你可以一目了然的看到最近发行的所有新股的基本信息包括招股说明书。如果你开通了会员,还可以直接看到他们的新股申购建议。而且最重要的一点,你可以查到近几年上市的所有新股的配售情况,以及暗盘和上市表现,可谓是非常方便了。点击实时数据——新股——港股打新。

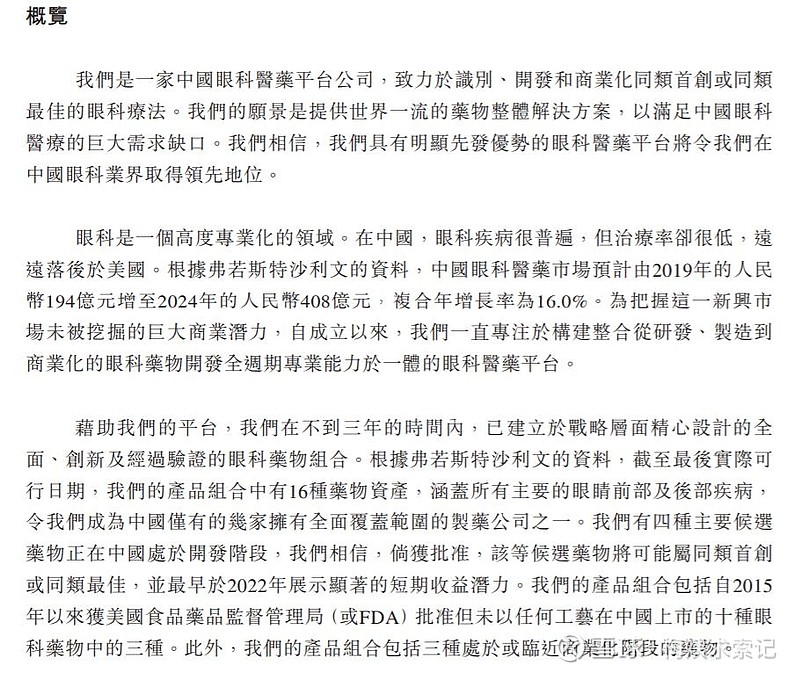

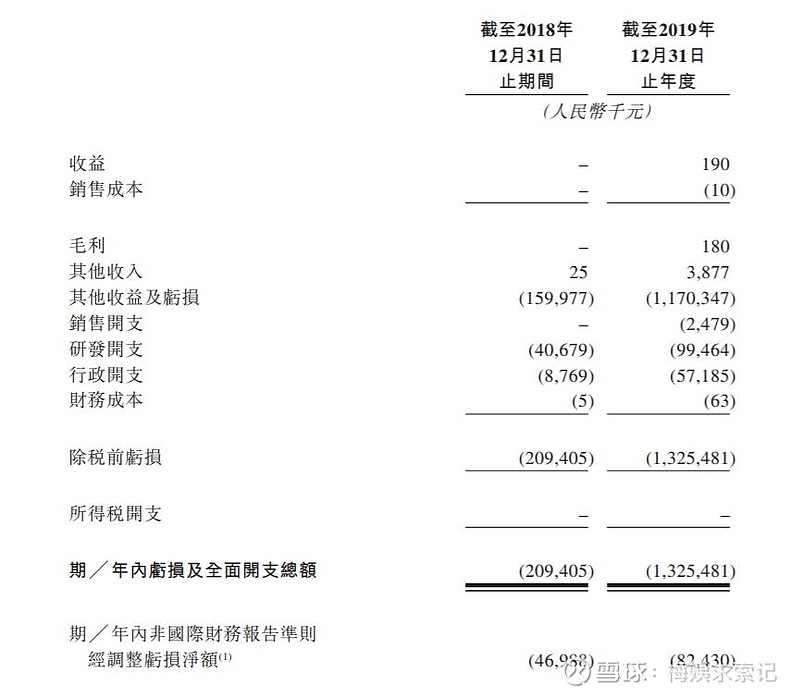

回到公司和行业情况,以现在大热的欧康维视为例,在其招股书中,对行业情况、公司业务、公司财务状况等等都有详细的说明。

通过这几百页的招股书,我们对公司及行业情况应该就有大概的认识了。至少这是否是一家有想象空间的公司我们大概能有个判断了。

2、保荐人的历史业绩

已经知道了这家公司的基本情况,那么我们再来看看都谁在给这家公司上市站台呢?

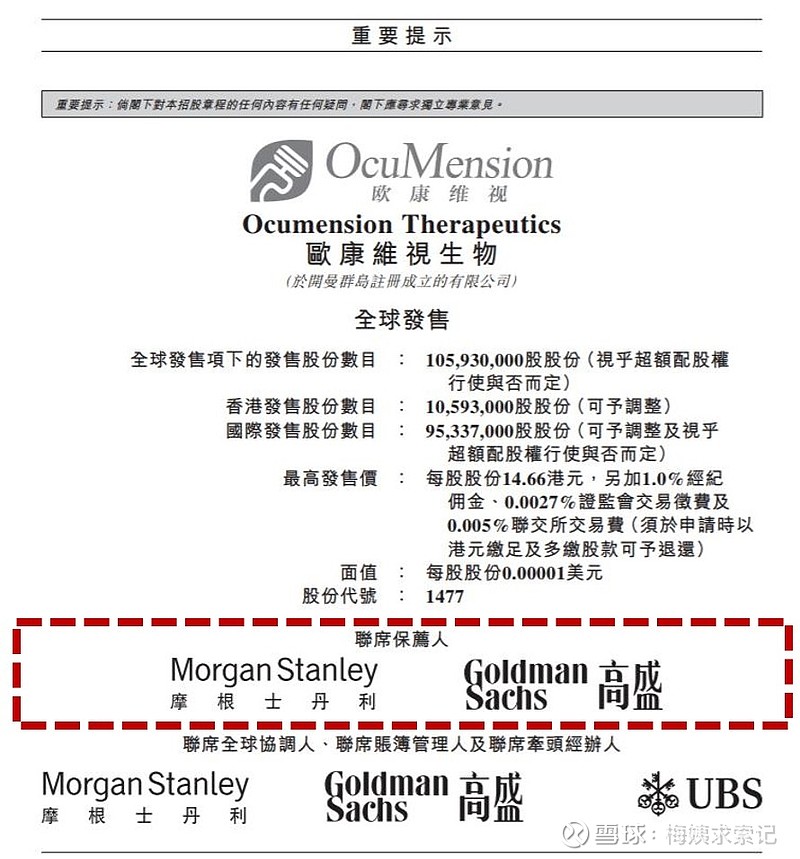

其实在招股说明书第2页,我们就能看到这次招股最重要的几点信息。

我们可以看到欧康维视的保荐人是响当当的大摩和高盛。在《港股打新(一)打新基础理论最全解析!!》中梅姨说过,保荐人一般也是承销商,也被看做新股的稳价人。有给力的保荐人护盘,新股上市首日基本就稳了,大家就不必担心出现大跌了。

那么我们怎么才能知道这个保荐人是否给力呢?

那就要看保荐人过往保荐的新股的历史业绩了。毕竟过去还是可以一定程度代表未来的。所以保荐人的历史业绩也就成为我们筛选新股是否值得申购的指标之一。

那么哪里查保荐人的历史业绩呢?

以大摩为例,你可以去你开的证券账户的新股认购中,依次点击欧康维视——发行资料——保荐人——摩根士丹利。

就可以看到该保荐人保荐的新股首日上涨幅度统计,历史保荐公司名录等等。下图是富途证券查到的保荐人历史业绩。

其实,如果你新股打的多了,见得多了,一般哪些保荐人比较靠谱都会有个大概印象了。

3、基石投资者

我们在《港股打新(一)打新基础理论最全解析!!》中介绍过基石投资者,作为敢在IPO之前就承诺认购该只新股的投资人,一定是非常看好这只股才敢这么做,所以有基石投资者就已经能够说明市场对这只新股的看好程度了。

如果还有很多并且非常知名的基石投资者,就更说明这只新股的市场热度!

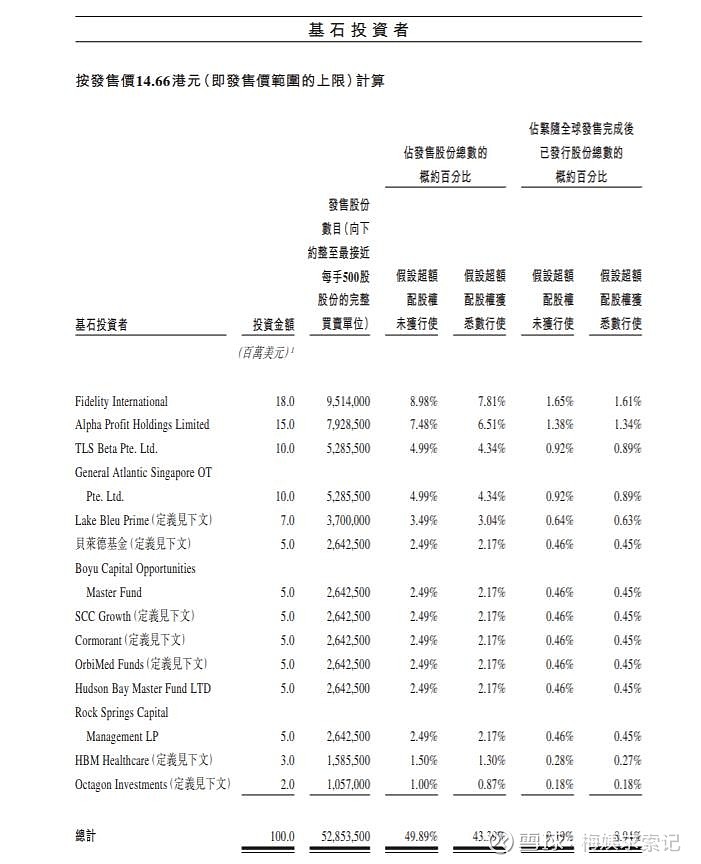

关于基石投资者的信息,你可以在证券账户里查看,也可以在招股说明书中了解。还是以欧康维视为例:

欧康维视基石投资者众多,总投资1亿美元,按发售价上限算,占总发行规模50%左右。众多基石投资者背书,又给欧康维视加分不少。

4、超额认购倍数

我们要时刻谨记港股打新打的就是市场热度,那还有什么指标可以反应市场热度呢?

当然是超额认购倍数了。

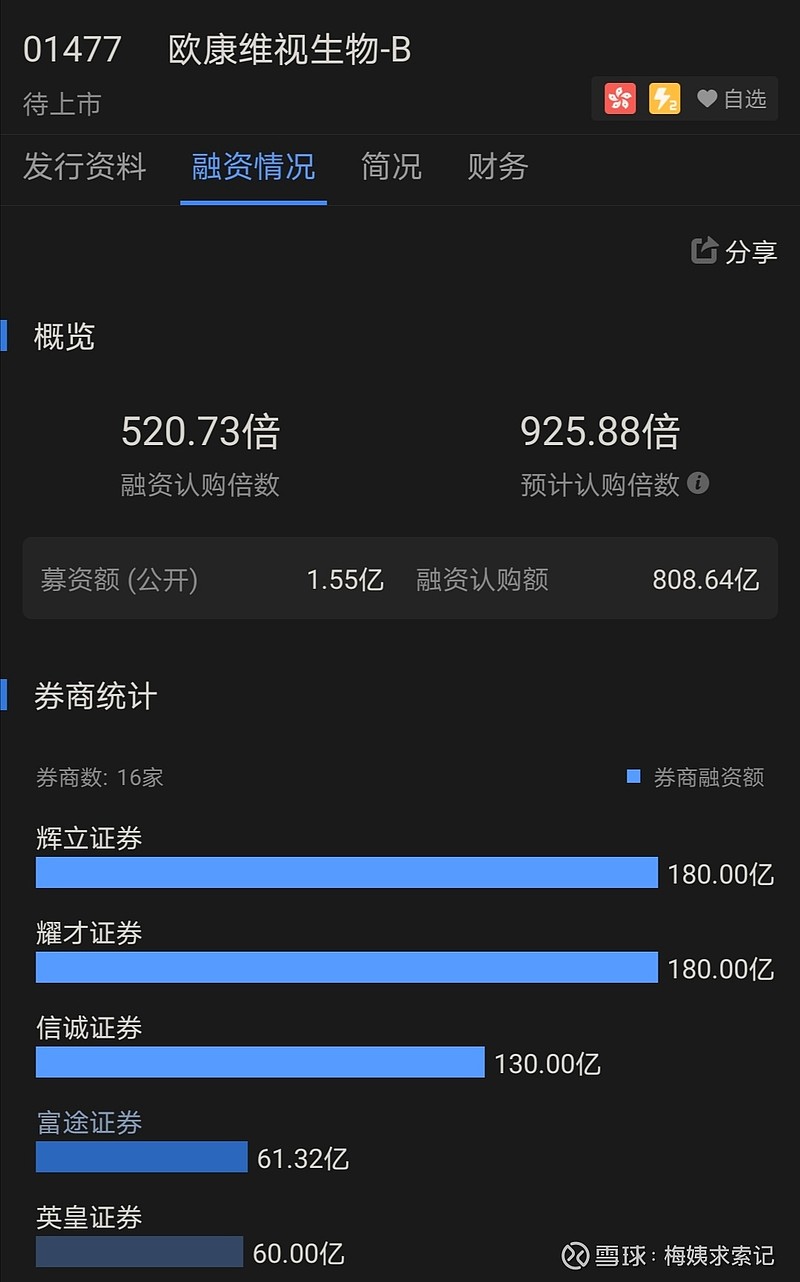

比如欧康维视的超额认购倍数你也可以去券商账户里看,当前欧康的超额认购倍数已经500多倍了,足见其市场热度。

另外,如果我们有吃不准的票,也可以等第一天认购情况出来,看看认购倍数再决定是否申购。

5、一手中签率

市场热度如果有了,我们还要看看这只股票的一手中签率。毕竟再热的票也得我们能中签才能享受到它的赚钱福利呀。

所谓一手中签率就是指只申购一手新股的中签概率。

与A股不同,我们在《港股打新(一)打新基础理论最全解析!!》中讲过港股中签的分配机制遵循红鞋机制。

A股中签手数是和你申购手数成线性正相关的。即申购手数越多,中签手数越多;

而港股的红鞋分配机制却不同,对于甲组小散户来说,申购手数越多中签手数虽然也会增多,但却不是线性增长,反而可能只是稍微提高些中签率而已。这就是港股分配的普惠制,即倾向于尽可能地让每名参与者至少能中1手。

所以申购1手的中签率,有助于我们判断这只票值不值得打,值得怎么打?

而配售没有结束之前,一手中签率都只能毛估估。我一般都是参考过往尤其最近同等热度的新股中签率来大概估一下的。为什么要选最近的新股呢?因为最近港股打新涌入了不少新人,申购人数明显发生了变化。参考最近的新股相对准确一些。

欧康这热度估计和康基差不多。按照康基40万人申购,甲乙组11万手,一手中签率9%计算,欧康估计也差不多40万人申购,但可分配的手数却减了一半只有5万手,那么估计一手中签率也大概是康基的一半左右,也就是4%~5%左右。

坦白讲欧康一手中签率我觉得还是挺低的,如果你刚开始港股打新,只有2-3个账户,单账户也就2万左右,那我觉得现金一手申一下也就算了。如果资金量大的话,还可以考虑融资申申。资金量小的话,可以集中资金打打其他中签率高的票。

三、最偷懒的判断方法

好了,前面一系列的评判指标,估计很少有人打新时真的会一一对照着去看。

因为我知道,大家都比较懒嘛,哈哈,梅姨也很懒,当我也懒得翻招股书的时候怎么办呢?

梅姨始终觉得港股打新就2个判断维度,一个从定量的角度评判,一个从定性的角度感知。

定量的角度,就是我们要研究新股本身的质地,通过前面讲的一系列的指标去评判;

而定性的角度呢,就是市场的热度了。梅姨一直都在说,港股打新打的就是市场热度!所以我们偷懒的时候也可以根据市场热度侧面帮助我们判断是否要申购这只新股。

比如,当知道有一只新股要发行,你就可以去雪球上搜搜大家对它的测评或者看法,感知下市场热度,同时也避免一家之言对你的判断带来的干扰,多看看多听听总是没错的。

最近总有朋友问哪些新股值得融资打哪些新股现金打就行了?当一大波港股同时发行,资金怎么安排比较合理呢?是呢,任何一个赚钱的方法,实操起来都是有各种学问和小技巧的,梅姨有空后面再多聊聊哈。欢迎持续关注~

延伸阅读