引言:当下的地产,门越破,牛越容易越门猛冲。

一、通缩螺旋必须被打破

我们觉得米国很牛的时候,不是他们真的牛,而是他们的资产牛。我说过,在美国,持有任何资产,想亏钱都难,因为他们不断的新高啊。包括美国的房价。

凯恩斯说过,消费是收入的函数。事实证明他是错的,货币学派的鼻祖弗里德曼是对的,那就是消费是财富的函数。

李嘉诚说:房价上涨不会死人,但是下降会死很多人!

曹德旺说:只要房价下降,就能解决很多问题。

说实在的,他们谁是对的?都没错。但是又都没对。不过有一个经济现象,那就是地产跌到现在,没见着谁多买一套房子,也没见谁多花更多的钱,反而居民存款呼呼的往上涨。原来那些人都是大忽悠,房价跌了,他们不买了,魔幻不魔幻啊?

这里我不讨论房价,我只是觉得每个人都该有自己独立思考的能力。实在不知道咋分析,美国的商业地产搞了一百多年了,是个参照物。

只不过对于经济而言,我是研究宏观经济的,我知道,经济中两种情况是让人非常头大的,其一是滞涨,其二是通缩。

通缩的螺旋,会自我循环,必须把某一个环节给打断。到现在,上面发现了这个症结,政策正在剧烈的变化。

二、政府收储:打破恶性螺旋

发现问题,那么就要解决问题。政策的明牌,来自ZZ局会议。在顶层会议定调后各地政府纷纷推动放松限购,是对ZZ局会议定调的落实。

先看ZZ局会议定调。

一是对“保交房”重新予以强调,并明确“压实房地产企业责任”。虽政治局会议公告未提“对不同所有制房地产企业合理融资需求要一视同仁给予支持”,但第一季度货政报告延续了该表述,对供给端融资的支持将会延续。

二是把“消化存量”摆到和“优化增量”同等重要的位置。但目前对如何消化仍处于“统筹研究”阶段,后续施行力度节奏待观察,从人行货政报告同样对此予以强调看,相关结构性工具近期有望推出。后续地产政策重心或从供给端转向需求端。

三是虽政治局会议未提“三大工程”和“改善性住房需求”,但货政报告都重新提到了,可见保障性住房供给和“满足改善性住房需求”[1]并未弱化。但注意到相较2月货政报告,4月报告中删除了“用好新增的抵押补充再贷款工具”表述,数据看,去年12月和今年1月共5000亿元PSL发放后便无新增,4月末PSL余额降至约3万亿元。预计后续保障性住房供给或部分以消化存量的手段实现。

怎么去库存,不能按着你的手去买吧?那就政府收储,迈出第一步。

去库存模式与路径如何?现有代售、旧房换购、回购收储、发放补贴以及旧转保共五种模式。

①代售模式是目前落地最多,在各地房协及中介协会牵头下,开发商及中介机构自发组织此类活动,最易推行,但效用较低。

②旧房换购模式是指地方政府收购居民端存量房作为保障房/人才房等,而售房款用于购买指定新房项目。

③回购收储模式即地方政府回购开发商已竣工未售的商品房,收购后主要投向保障性租赁住房、公租房、人才公寓等。

④发放补贴模式属于配套支持,降低成本,居民出售旧房后在一定期限内购买新房,即可获取相应的财政补贴。

⑤旧转保模式类似“政府统租”,政府一次性支付5-10年的租金给业主,获得旧房使用权并将用于保障性住房,房屋产权仍然归业主所有。

从现有模式看,新房端的去化主要以央国企和城投项目为主,更加利好此类房企。

所以,政策端主动调节供需,是房价企稳的开端,也是基本面出现拐点的重要举措。

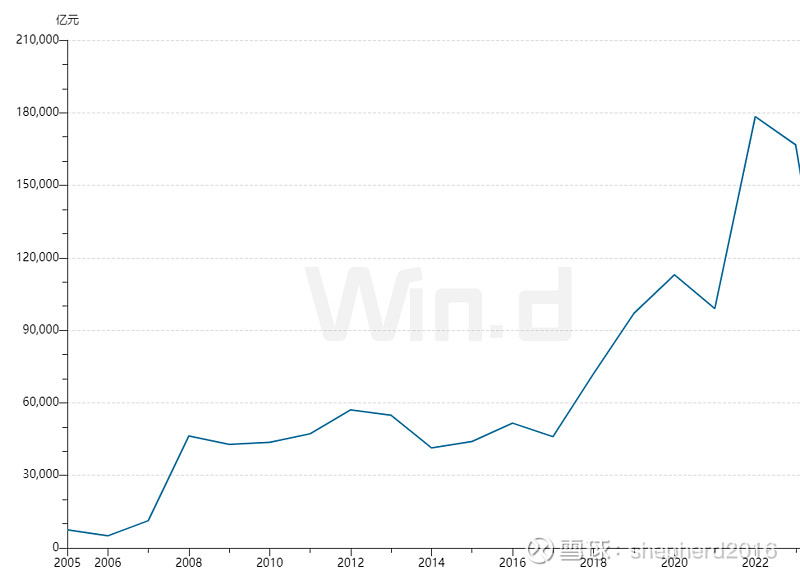

2023年全国商品房销售面积为11.2亿平,假设2024年销售面积同比降低10%,则大约有1亿平需求缺口。假设通过财政发力进行收储来消化1亿平的商品房缺口,则市场可以达到供需平衡,那么收储资金至少约为:1亿平商品房销售缺口×2023年销售均价1万元/平×(7-9折)=7000-9000亿元。

我预测,PSL这次会释放差不多万亿的资金。

三、实施的优先级

这次顶层政策思路的改造,只有框架,没有细则。收储后的出租,只要收储收房子的价格足够低,租金能覆盖超长期国债利率,就是门赚钱生意!

目前二级市场的超长期国债——20年利率2.45%左右、30年利率2.55%左右、50年利率2.65%左右。所以,如果租售比只有1.5%的话,财政上贴息也不会多,大概每年贴265亿-150亿=115亿。但是这个收储会解决很多燃眉之急。

我们上面说过,从现有模式看,新房端的去化主要以央国企和城投项目为主,更加利好此类房企。

所以,实施优先级可能是:城投库存(缓解地方财政压力)>烂尾库存(保交楼)>出险房企库存(改善债务问题)>其他房企(整体性去库存)。

针对出险房企库存收储的折价力度可能较大,其和收储城投项目的差别在于对房企沉淀资金进行了拖底,故其主观意愿可能更低。

四、城投类地产公司

其实,昨天的云南城投,走的就是这个逻辑。包括今天的合肥城建。

1,北京:

城建发展:公司为北京城建集团旗下开发业务上市平台。

京投发展:公司是国内在建项目体量最大、房屋交付数量最多的地铁停车场上盖综合开发企业,实控人为北京市国资委。

大龙地产:公司实控人为北京市顺义区国资委,主要销售地区在北京顺义区、广东中山市。

2,上海:

浦东建设:实控人为上海市浦东新区国有资产监督管理委员会。

城投控股:控股股东为上海城投(集团)有限公司,子公司置地集团负责经营,业务范围涵盖商品房、城中村改造、城市旧区改造、租赁住房、保障房、酒店、科技园区开发项目等。

3,云南:

云南城投:实控人为云南省康旅控股集团有限公司

4,辽宁:

铁岭新城(ST了)

5,福建:

中国武夷:公司实控人为福建国有资产管理委员会。