6 月 2 日晚,比特币从 1.1 万美金突然无抵抗下跌了 700 美金,并随后迅速击穿 9400 美金的事情,相信大家已经有所了解,而 BitMEX 的合约甚至最低探到了 8600 美金,称其为 「小 312 」也不为过了。

可以预见,这样的市场波动,在 312 之后,可能只多不少。其实经过 312 暴跌,投资者或多或少应该有所感知,如果不做价值投资,只做单纯投机交易的话,你会发现你的每次交易,其实都是一场战争。

就像一场球赛,球场双方的进攻和防守随时切换。在执行进攻战术的时候,也随时随地要保证自己的后路,在对方突然进攻的时候,要保证自己同样拥有可以防守的能力。312 暴跌就是一次对方的进攻,但从爆仓数据来看,10 万人爆仓 200 亿人民币,二级市场投资者的防守做得并不好,溃不成军。

交易的防守

投资组合配置在交易经验不足的投资者中,是一片空白。对此,交易平台也普遍有了感知,期权和杠杆代币成为了继期货合约之后的衍生品战场。这两种新功能在当前市场背景下有非常合适的场景,比如投资组合的整体做对冲,降低其他头寸的风险敞口。比如期权和杠杆代币在二级市场中的兴起。

但期权和杠杆代币目前的用户体验还并不完美,期权的定价和时间磨损规律极其复杂,杠杆代币也有磨损,这些对于经验不足的投资者并不友好,

其实,用期权和杠杆代币对冲就是为了保护,说白了,这对于普通用户来说就是一个保险,如果用保险的思路,投资者会更好理解。我们注意到,Bybit 近期就按照这种思路,设计了自己的新功能「相互保」。

与众多保险产品的逻辑一样,「相互保」的核心目的是:赔付用户损失。这里的赔付范围非常广,不仅限于爆仓,只要用户在合约交易中出现浮亏,就可以主动结算赔付。

举个例子,比如,投资者在 9,000 美金下了 20,000 美金金额的 BTC 永续合约空单,而随后比特币突然突破了 10,000 美金。这个时候投资者心理一定会出现波动。

先看一下投资者的亏损,20000*(1/10000-1/9000)=-0.22 BTC,按照币本位,已经亏损了 10%。

正常情况下,投资者没有任何防守策略,能做的只能是要么扛单,要么止损离场。但是保险产品的出现会让投资者的选择更加从容。

投资者在 9,000 美金买入做空合约,同时用极小部分仓位买入保险。当 BTC 的价格涨到 10,000 美金,投资者可以手动结算保险。亏损的部分,保险会赔付。

按照保险赔付的计算公式:空仓保险赔付金额=保险合约数*(1/被保价格-1/保险赔付价格)。投资者获得的赔付金额为 20000*(1/9000-1/10000)=0.22 BTC。

相当于,投资者没有盈亏,只有保险金和手续费的支出。但保险的 ROI 并不只是金额的变化,投资者心理的变化同样也应该计算在保险的收益中。就好像进攻球员永远会放心大胆地进攻,不需要担心自己进攻失误后没有防守球员导致输球。

举个简单的交易场景,假如小王拥有总价值 100 万、方向均为多头的现货和期货仓位,这时他预判行情将要陷入回调,既不想放弃具有成本优势的仓位,又怕承受短线暴跌的风险,还想用尽量少的资金、尽量简化的操作策略进行对冲。

在这种场景中「相互保」就非常有优势,小王可能只需要从多头资金中拿出极小仓位购入「相互保」,就能实现实时动态、高效的对冲。

如果行情继续上行,对冲仓位损失有限,整个账户的风险率降低;如果行情如预期短线快速瀑布,对冲仓位还可以获得线性盈利,同时保证低成本的多头仓位不受破坏。

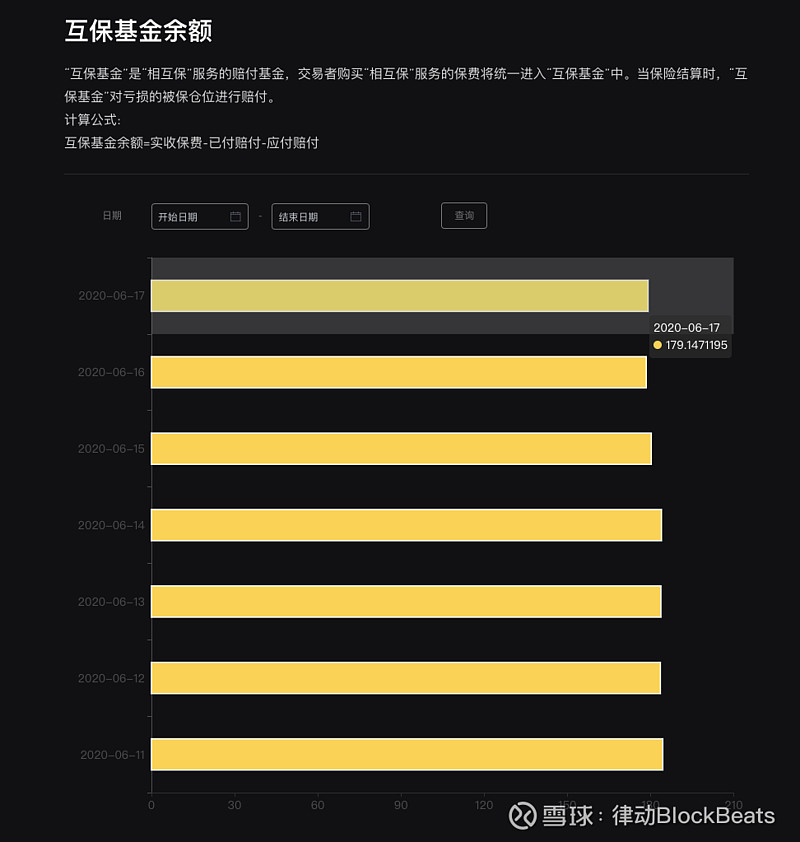

在 Bybit 的保险池中,上线初期官方就注入了 200 个 BTC,根据交易平台互保基金的余额情况,截至 6 月 17 日,保险池中剩余 179.14 个 BTC,这说明 在 Bybit 的投资者已经通过「相互保」收到了至少 21 个 BTC 的赔付。而互保基金的减少,侧面也说明了很多投资者正在通过「相互保」受益。

Bybit 的「相互保」有三种生效方式:主动结算、到期结算,以及强平结算。总结下来,只要投资者的仓位发生亏损,购买「相互保」就可以赔付,赔付金额与仓位、投保价位,以及结算价位相关。

其实保险的想象空间不仅仅是在亏损时赔付,还可以保证投资者的仓位成本。在投资者浮盈的情况下,如果预判行情回调,保险可以保证在行情回落后获得赔付,同时投资者还可以不损失仓位成本。换句话说,在保险的加持下,投资者还有可能实现双边获利。

在为投资者提供防守思路的同时,Bybit 还帮投资者理好了进攻的战术思路。

交易的进攻

进攻的目的都是一致的,球场上的进攻为了进球,交易场上的进攻是为了获利。赛场上,任何进攻都有逻辑,一支训练有素的球队会非常严格执行战术,而战术不是靠在球场上喊,而是看到了哪名球员跑到了什么位置,意味着本次进攻要打什么样的战术。球员的跑位其实就是信号。

同样,任何人交易,都会有一个信号提示,比如比特币价格突破了 1 万美金,或者资金费率再创新高,或者持仓量超过 10 亿美金,投资者的任何行为会有信号作为参考。

而 Bybit 新推出的「策略提醒」就是交易场的战术指导,为投资者提醒自己关注的信号,让投资者执行操作。

「策略提醒」中为投资者提供了三种提醒模式:实时价格提醒、自定义指标提醒,以及预设策略提醒模板。

「策略提醒」的真正优势,其实在于后期演化,也就是人工变自动的过程。目前投资者只是设置条件,条件满足后,投资者手动打开 App 建仓或者操作,如果向量化方向演化,投资者设置条件后,系统可以在满足条件后自动操作。

想象一下,当比特币现货价格超过 1 万美金,而同时期现比超过 100%,资金费率为负的时候,系统自动买入现货做空期货,对于投资者来说,这样的进攻获利,是不是比人工手动体验更加流畅?

Bybit 的「策略提醒」其实正在实现这个过程。

用户教育

不管是「进攻」,还是「防守」,是帮助投资者理解交易这件事的一个比喻,而本质上,「相互保」和「策略提醒」的目的,其实还是用户教育。

这个词近期被多次提及,交易平台是否应该承担用户教育的责任是主要矛盾点。其实从某种意义上讲,用户教育可能是交易平台的下一个方向。

暴跌带给二级市场最大的财富,就是让投资者明白交易组合的重要性。那些在多单中加入看跌期权的投资者,那些时刻保持对冲思路的投资者,在暴跌中起码不会全军覆没,但全仓杠杆单一方向的投资者在这种灾难中就很难幸免。

于是,在暴跌后,期权开始被投资者关注,许久没有声音的网格交易在交易平台中开始推广,本应是大资金才会考虑的「量化」,也开始在小资金中尝试,有些交易平台开始推出量化产品。「相互保」、「策略提醒」等功能的相继上线就也说明了这个问题:投资者越来越需要有正确逻辑引导的投资教育,而交易平台的交易产品也在向此趋势发展。

两年前几乎币圈几乎没人玩合约,现在全民杠杆,而现在大多散户不知道量化,两年以后,全民量化也不是不可能。在这个 7 x 24 的战场中,就看谁可以成为币圈的「新东方」。