诺辉健康,于2022年3月18日发布了港交所上市以来的第一份年报。在一些媒体报道中,将诺辉产品称为“严肃医疗的消费品化”,这是个很形象的说法。$诺辉健康-B(06606)$

诺辉健康 - 癌症早筛第一股

资料来源:诺辉健康、慕哲说公众号

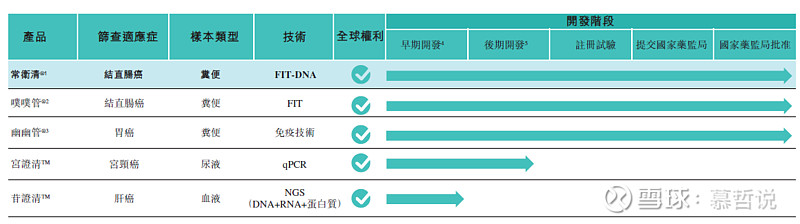

诺辉健康,是一家提供癌症早筛服务的公司,目前产品是结直肠癌早筛的常卫清、噗噗管,以及胃癌早筛的幽幽管。公司在2022年初的招股书中写道:“我们于2015年11月成立,是中国结直肠癌筛查市场的先行者,我们专有的非侵入性多靶点FIT-DNA测试 - 常卫清为中国首个且唯一获国家药监局批准的分子癌症筛查测试。”

根据诺辉“常卫清”的公开信息,其阴性预测值99.6%,阳性预测值46.2%。意思是,如果用户查出来是阴性,那么基本可以断定没问题;如果用户查出来是阳性,需要去医院做进一步检查(比如肠镜),一半概率是误判肠癌,可能只是息肉。但正如诺辉健康CEO所说,“阴性预测值解决用户的问题”。最重要的是让老百姓查了以后放心,但如果阳性了就要马上“认真对待”。

除了医疗机构以外,诺辉目前主要的渠道包括B端机构和C端个人两类。

B端机构的合作伙伴,包括爱康国宾、$京东健康(06618)$ 、平安健康、云雀医、中国邮政,中国太平、中信保诚。体检、互联网医疗是天然的合作方,保险也是,因为“早筛”的本质是在全体人群中分辨出阴性和阳性,大部分的阴性就是保险的“优质客户”,早筛就是核保,小部分的阳性是保险的“高意向客户”,做完手术以后要防止复发。

C端个人,如诺辉年报所说,直面消费者的渠道占比不断提升。而一款“严肃医疗”产品,能否走出中国式的2C消费品模式?慕哲期待诺辉为此“正名”。

诺辉在C端模式上的市场投入,是一条新路?

“诺辉健康的根,仍然根植于严肃医疗上。另一方面,诺辉健康的外在则越来越靠近消费品企业,用大量的营销费用击穿市场,吸引临床医生、渠道伙伴和消费者的注意力,建立自己的品牌效应,并最终实现自己的商业价值。但与真正的消费品企业不同的是,消费品企业烧钱主要是为了与竞品之间的市场竞争,而诺辉健康却几乎不存在市场竞争,主要是为了教育市场。”

慕哲说,这是一条新路。因为这条路没有海外对标。

诺辉在招股书中提到直接的竞争对手,一是Epigenomics AG(同类产品Epi proColon,获FDA批准和CE认证,目标欧美市场),二是Exact Sciences Corporation(同类产品Cologuard获FDA批准和CE认证,目标美国市场)。这两家的产品都是Rx Only,即院内处方。海外有类似的产品,但没有相似的市场环境和商业模式。

诺辉在2021年市场投入约2.7亿(含营销人员工资),甚至超过其当年收入2.1亿。而其在京东等电商平台的广告投入也是肉眼可见的多。投入重金教育的市场,能否为“新路”正名,值得期待,也值得如今每个做数字疗法的公司借鉴和学习。

诺辉的盈利模式很清晰,但单位盈利性没走通?

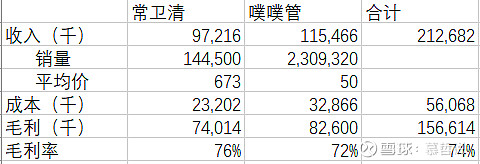

根据诺辉2021年报显示,慕哲汇总整理了如下表格:

注:噗噗管销量和平均价,因缺乏公开数据,此处是慕哲说估算。其余来自年报

公司目前两款产品的毛利率约74%,属于非常高的毛利水平。而如果考虑到,常卫清的平均价仅673元,远低于其京东价1996元,可见其2C渠道的产品毛利率更高。

公司的市场营销费用是2.7亿,约收入的127%。

其单位模型是:公司每卖出100元商品,需要花费127元作为市场投入,这个商品带来毛利74元,也就是单位亏损53元。

慕哲说:作为一个保守的投资人,在单位模型尚未转正情况下,预言其未来是很有风险的。如果我们在上述表格基础上做一种假设,在既定销量情况下,全部按照电商模型推进,即常卫清1996元和噗噗管99元做销售,公司全年收入将达到约5.1亿,毛利约4.6亿。那就足以覆盖市场营销费用2.7亿(占收入的55%)和中后台费用1.7亿(研发开支和行政开支,占收入的35%)。

所以,高市场投入,必须依赖高毛利的2C渠道。

诺辉的后续故事,要靠Venture投资长出来?

诺辉在结直肠癌和胃癌上的产品,已经获批医疗器械证和上市销售。其在年报中披露还有两条管线,一是宫颈癌,二是肝癌,但都处于临床试验前的早期阶段,目前难有时间表,且有失败的可能。

资料来源:诺辉年报,慕哲说公众号

如果仅依赖内部缓慢生长,那一定是无法满足资本需求的。

公司在2021年的对外风险投资就是典型的外延式发展。除了花600万美元购买Epigenomics AG(欧洲竞争对手)的生物资料库之外,公司在2021年期间进行了如下外部投资:

1)投资瑞士Proteomedix公司300万瑞郎,以可转债形式。该公司的前列腺癌血检产品已经获得欧洲IVD认证并在2020年就开始商业化。

2)投资新加坡Mirxes Holding公司。Mirxes从诺辉和CDG Capital融资1000万美元。公司目前拥有新加坡批准的胃癌IVD产品。

3)投资美国Arion Bio公司。公司提供居家检测COVID-19的鼻拭子自测Kit,尚未获得FDA认证和上市。

4)投资美国Orbit Genomics约300万美元,同时与诺辉签订独家授权合作协议,以进入亚洲市场。公司做肺癌早筛产品,尚未获得FDA认证。

慕哲说:套路就是以少数股权投资绑定创新早筛企业(已经有证的和拿证概率高的IVD企业),然后帮助其在中国做商业化。商业化的节奏安排更可控,也为诺辉后续的持续增长提供子弹。这让我想到了$复星医药(SH600196)$ ,“中国动力嫁接全球资源”。

写在最后

最值得期待的是,“严肃医疗的居家自测产品”能否在“大力出奇迹”?靠市场费用把消费者教育起来,把直接2C的新路走通,而不是再走“药代”的老路?如果电商路径不行,那么私域运营行不行?如果线上不行,线下行不行?

此处一个脑洞,既然“早筛”和保险有同样的客群和商业逻辑,那保险的主力-代理人队伍,能否成为“早筛”服务的渠道之一?诺辉有兴趣自建线下2C的队伍吗?

如果直接2C的这条路有可能,那么“严肃医疗的居家自测产品”是否应当追求“多管线”?多管线是典型的药厂思维。而如果走上2C的道路,不同类型产品是否有广告和品牌上的规模效应?因为可能面向的是完全不同的投放人群。

当然,上述商业推演的假设都是建立在“这种病”治不了或者治疗成本极高的情况下。如果吃个药或开个刀就能搞定,还要早筛干嘛?等着病发后再治就行了。

PS. 本文分析基于公开信息、合理假设和商业推演,不构成任何投资建议。