文章来源:公众号 慕哲说(ID:wow2076)

$Metromile(MILE)$ $Root(ROOT)$ $众安在线(06060)$

UBI,是Usage Based Insurance,基于使用的保险。

车险UBI,是指不同于原有定价方式(如年龄、驾龄、历史出险次数等静态因子),主要基于驾驶行为(如驾驶里程数、驾驶日间/夜间的时间段、道路环境安全度、急加速、减速、转向频率等)而定价的新型车辆商业保险。

这一创新,是车险领域在物联网和大数据技术成熟后的典型应用。

2015年成立的Root Insurance 和2011年成立的Metromile,都是持牌的财险公司,分别在2020年底和2021年初,成功登陆美股,也为全球范围的车险UBI创业者带来了一丝曙光。

慕哲曾到访英、美,深入了解和尽调Metromile等UBI技术,但这并不是本文想讨论的。慕哲希望为各位深度剖析:1)车险经营的逻辑是什么,2)Root和Metromile的UBI车险经营如何,3)车险行业的启示。

引言:车险经营的逻辑和关键指标

巴菲特在伯克希尔的年报中,很早就说清了车险这种业务是怎么赚钱的,同时也是GEICO保持长期增长和盈利的秘诀:

首先,认清其本质是一种大众商品(commodity),因此价格和品牌是最重要的影响因素;

其次,获新客是要花钱的,老客户贡献价值至关重要,因此续保率(生命周期价值)和赔付率是核心指标;

最后,承保盈利和快速增长是“既要、又要”的关系,但更重要的是严守承保纪律、保持承保盈利,以低盈利水平来实现降价和获客增长。

GEICO作为一家优秀车险公司,通过长期的坚持,从1996年的约2.5%市占率(市场第七)一直爬到2019年的13%+(市场第二),并且保持几乎每年的承保盈利。

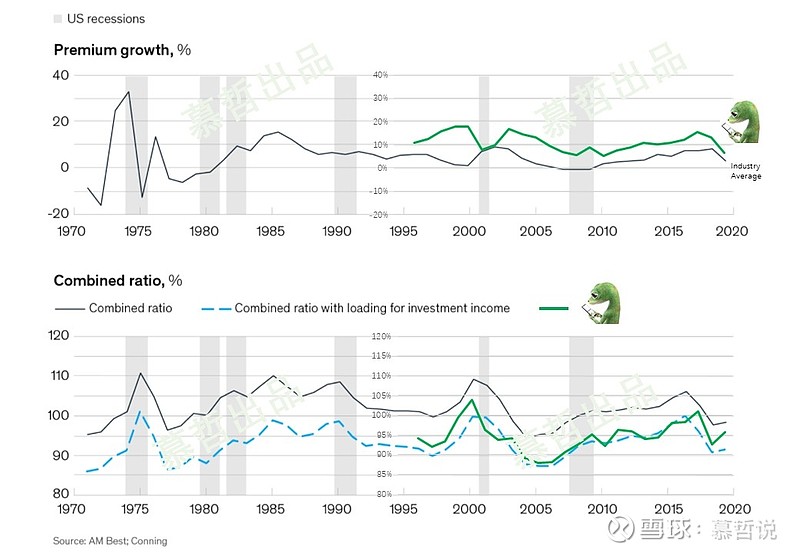

来源:麦肯锡、慕哲说

在关键指标上:

1)每年的新保单(非续保客户)保持加速增长,25年的平均增速11%(即,第一年新保单100张,第二年新保单110张,第三年新保单121张)。

2)每年的续保率,25年的平均值是79.2%,每年保持正负5个点左右,即使在2000年互联网泡沫破灭和2008年金融危机时,也能保持在74.5%和78.4%。

3)每年的赔付率保持80%(最近10年平均),费用率(获客费用和中后台费用)平均为17%,其中获客费用约5-6%。平均承保利润率为5%,最近25年中仅有两年为承保亏损(2000年的-4%,和2017年的-1%)。

探秘:Root和Metromile的UBI实践

来看看Root和Metromile这两家UBI车险公司,作为持牌机构,是否发挥了UBI产品创新性,实现关键指标的提升。

首先,谈一下两家的经营逻辑。虽然都叫UBI,但两家的经营逻辑完全不同。

Root的经营逻辑是剔除了原本不合理的定价因子,比如收入水平、教育水平等,因为低收入、低学历的大多是有色人种,而行业普遍认为这些客群的风险高;并且把驾驶行为因子作为主要判断依据。其逻辑起点是“有色人种(或低学历、低收入人群)里也有安全客户”,所以选择“公平”策略(即数据驱动下的“相对低价”策略)。

Metromile的经营逻辑是把每个人的风险因子(包括传统因子和驾驶行为因子)融入到每公里的费率中。其逻辑起点是吸引更少里程的客户,并引导存量客户更少开车、减少事故(即客户主动减少开车导致的“透明低价”策略)。

这两种策略,无疑都是很吸引人的故事。

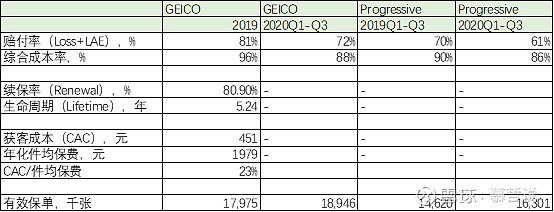

其次,整理了这两家公司的关键指标。对标美国领先车险公司GEICO和Progressive,为各位揭秘和拆穿这两家公司的“谎言”:

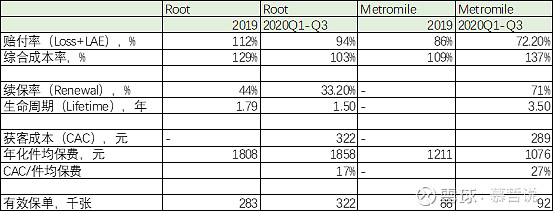

注:Root的CAC是2018/8-2020/8的平均成本(2020年实际应高于322元);Metromile的CAC是2020Q3的平均成本;Root的续保率是根据续保保费估算。

来源:公司招股书、年报、慕哲说

第一,UBI带动赔付率的降低?

Root和Metromile两家公司的赔付率(Loss+LAE)在2020年Q1-Q3有10个点的降低,这似乎反映了公司盈利情况的全面好转,但想想也不可能,Metromile在2018年还是97%的赔付率,怎么一下子减少到2020年的73%?

慕哲分析,主要原因是疫情带来更少开车、更少事故,全行业都因此而享受到了更低赔付率的红利(GEICO和Progressive在2020年分别是72%和61%)。

逻辑上,UBI的本质是精准定价,也就是对低风险客户,车险公司有更足的底气以低价把这些人吸引过来。低风险,对应低赔付,对应低保费。所以UBI带动赔付率降低,只是个谎言。Root和Metromile的赔付率表现,很快会原形毕露,只不过他们抓住了这个特殊的时间窗口完成了上市。

第二,UBI带来客户忠诚和更高续保率?

Root和Metromile都有非常清晰的目标客群,并配套了定价策略。照道理来讲,应当有明显的“高续保率”效应。但事实上并没有。

同业领先公司续保率一般为80%以上,GEICO能够25年保持在这个水平,Allstate更是将2020年的87%续保率称作历史最低水平。Metromile做了近十年,2019年的71%续保率只是接近同业平均,Root更是离谱的只有30-40%。(半年期产品续保率约60-65%)

低续保率直接的影响,就是前期的获客成本都浪费了,导致每个客户的生命周期价值显著降低。比如GEICO每个客户能够贡献5年以上价值(80%续保率),而Root只有1.5年左右(33%续保率)。

第三,UBI会吸引更多低风险客户,快速上量?

在理解Root和Metromile的经营逻辑之后,无论是“坏客户里的好客户”还是“低里程客户”都应当发挥出理性的“逆选择”效应,即自认为安全或开车里程少的应当涌入这两家公司。

Root做了五年,达到30多万客户规模,最近两年增速不过10%左右;Metromile做了十年,只有10万客户规模,其IPO前的融资额接近3亿美元。这两家的增长速度都很不理想、令人失望。美国车险行业集中度虽不如中国高,但前三的市占率43%,前十的市占率60%,也算是多寡头的市场。两家中无论谁要实现GEICO增长奇迹,都还言之尚早。

一家初创公司,即使如Metromile这样能够在单位经济性上接近同业水平,也没有看到其规模爆发式增长的迹象。是广告策略没有达到目标人群,还是美国人民不稀罕“薅羊毛”?

最后,要反思一下:UBI这样的技术,会产生颠覆性影响吗?在各项关键指标上,好像什么积极影响都没有带来。

真的只是这样吗?

启示:悲观的背后,是行业的整体进步

虽然不看好现在的Root和Metromile,但并不代表慕哲看空UBI技术在车险行业未来的机会。此话怎讲呢?

UBI技术的底层逻辑是精准定价,这与上世纪GEICO追求的“低价”策略如出一辙。客户不会管你有没有用UBI技术,客户要的是“同质服务下的低价”。而UBI提供的,就是更精准的低价。

之所以Root和Metromile至今未展现出各关键指标(赔付率、续保率、规模增速)上有领先同业的表现,慕哲倾向于认为:这是同业车险公司都在跟进基于UBI的低价策略,维持市场地位。

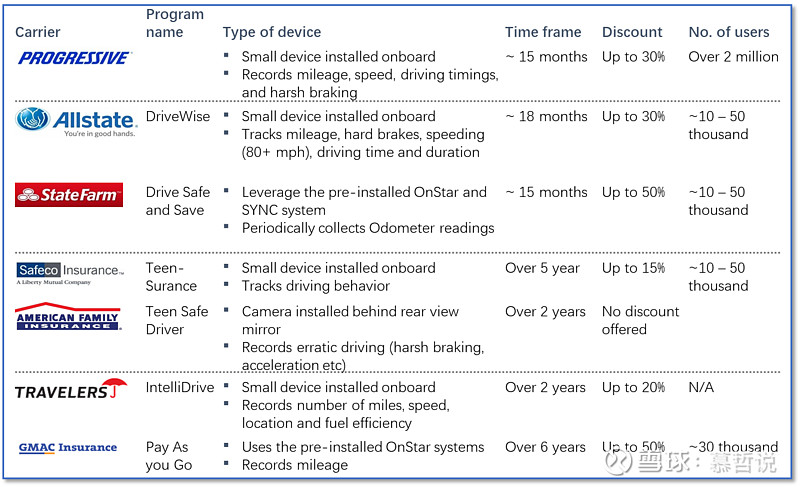

换言之,UBI技术早就在行业有了广泛引用,只是各家程度不同(下图为两年前美国部分车险公司的UBI项目情况)。

悲观的背后,慕哲看到的是行业整体的进步。

视线回到国内,慕哲看到的情况同样如此,UBI技术已经作为一种防御性手段,在各车险公司启动应用。大致可以分为三类:

一是自主研发型,如平安车险。早在2013年就开始学习海外公司的UBI技术,在数据搜集和建模上做大量工作,并储备了人才和资源。

二是合作研发型,如大地车险。自2015年,就积极广泛地与国内多家车联网服务商合作,博采众长、合作研发。

三是跨界合资型,如安顾保险(ERGO)。作为慕再在中国的直保子公司,安顾保险和长城汽车成立了合资公司,本土车厂资源+全球保险经验。

这一局,还有没有机会“弯道超车”?各种势力,谁能笑到最后?我们拭目以待。