作者 | 萧瑟

编辑 | 小白

年后钛白粉行业热度又起。

2月20日,钛白粉行业的龙头龙佰集团(002601.SZ)向客户发布调价函,宣布从2月20日起对国内、国际客户的每吨售价分别上调500元人民币、100美元。

(来源:生意社)

无独有偶,随后中核钛白(002145.SZ)、安纳达(002136.SZ)、金浦钛业(000545.SZ)等主营钛白粉的上市公司,均发布公告称将上调其各型号钛白粉产品的售价。

(来源:各公司公告)

此次集体价格上调在2024年已是第二次发生,早在一个月前,钛白粉行业已有一轮集体涨价。

龙佰集团曾于1月19日将国内每吨钛白粉售价上调700元人民币、国外售价上调100美元,同日中核钛白、惠云钛业(300891.SZ)等也纷纷宣布上调产品价格。

(来源:生意社)

2024年两月两涨,其原因何在呢?

成本居高不下,库存逐渐出清

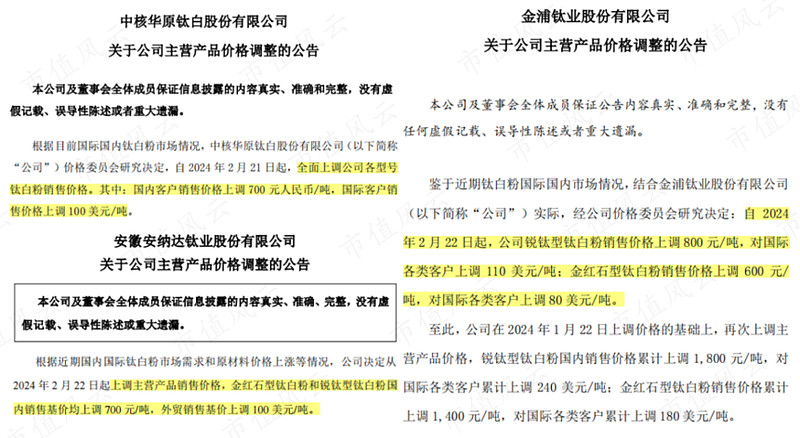

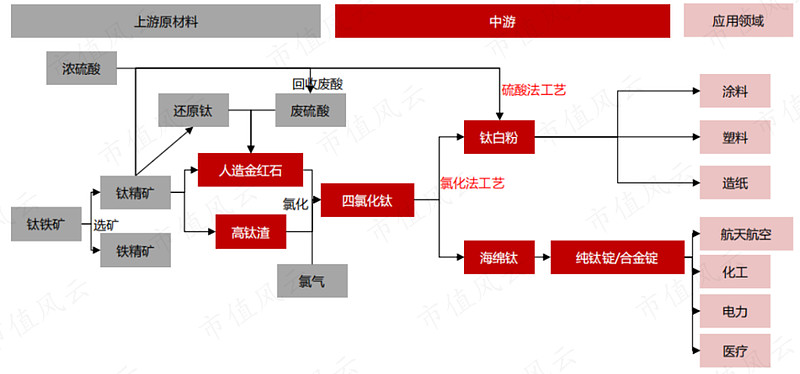

钛白粉即二氧化钛(TiO2)的商品名,是一种性能优异的白色颜料,广泛应用于涂料、塑料、造纸、印刷油墨、橡胶等与国民经济息息相关的用途,因此被称为“经济发展的晴雨表”。

从其下游应用来看,2022年涂料行业仍是最大的应用领域,占据了近60%的需求,此外塑料、造纸行业也有23%、10%的应用比例。

(来源:百川盈孚,市值风云APP制图)

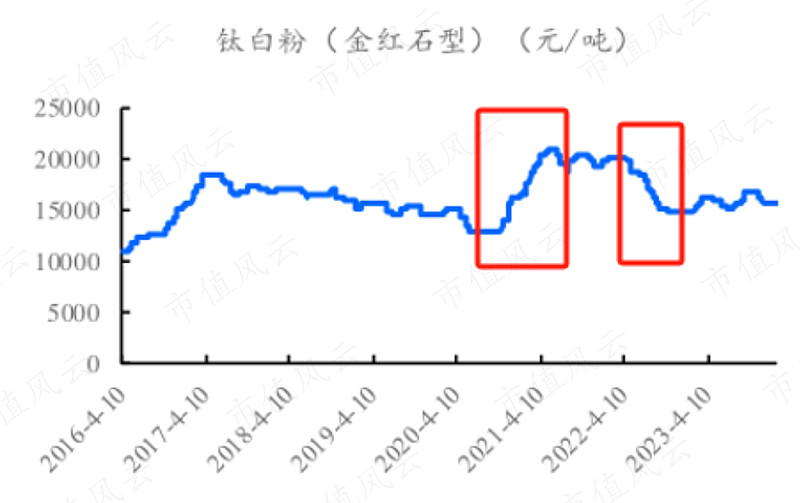

近年来钛白粉的价格可谓是大起大落。

以市场主流的金红石型为例,先是自2020年下半年起飞速增长,至2021年中每吨价格突破20,000元,此后这一高价维持至2022年中,随后又回落至15,000元附近并保持至今。

2022年,金红石型钛白粉产量占中国钛白粉总产量的近九成。

(来源:百川盈孚)

钛白粉价格的变动是成本因素和供需因素共同作用下的结果。

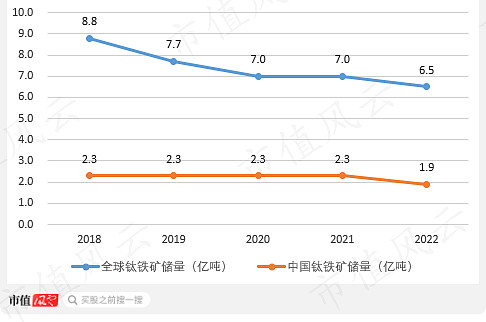

对于2020年的价格上涨,其原因一方面来自成本端的推动,受到全球钛矿储量收缩的影响,核心原材料钛精矿的价格亦有大幅上涨,构成了钛白粉价格上涨的基础。

(来源:美国地质勘探局)

另一方面在于疫情影响下国内钛白粉及钛矿开工率下滑、订单延后,造成短期内市场需求激增、供需失衡,进而拉动市场价格。

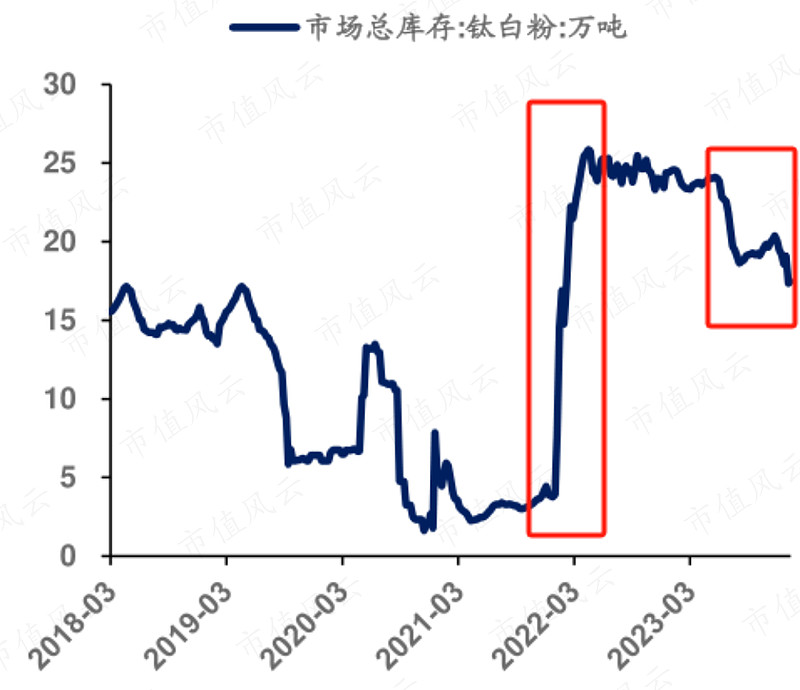

随着后续生产陆续恢复,以及2022年国内产能的增长,下游库存急剧攀升,行业步入去库存周期,价格亦随之回落。

据百川盈孚统计,2022年国内钛白粉总产能为470万吨,较2021年增加50万吨。

(来源:信达证券研究所)

随后自2023年下半年起至今,下游陆续出清,库存量较年中已有下滑。

再来看成本端,与钛白粉不同的是,钛精矿的市场价格自2020年的大幅增长后一直维持高位,风云君推测其原因与2022年全球及国内钛矿储量进一步下行相关。

(来源:国海证券研究所)

原材料储量收缩,叠加下游去库存的持续推进,引发了本轮钛白粉价格的上行。

龙头受益多元化,业绩展现韧性

说到钛白粉,不得不提的就是行业内的绝对龙头——龙佰集团,风云君曾在2021年对其进行过深入研究,感兴趣的朋友可以复习一下。

(来源:市值风云APP)

当前龙佰集团的核心主业仍是钛白粉,但2022年其营收占比约为67.1%,较2019年少了近10个百分点。

2020-2023上半年间,龙佰集团在收入端仍保持着稳定的增速,2021、2022年总营收分别为206.17亿、241.55亿元,分别同比增长45.6%、17.2%。

进入2023年后,前三季度营收增长12.3%,增速逐年放缓。

(来源:市值风云APP)

但相比于同行,在下游库存高企的情况下,龙佰集团在2023年能实现增长已实属不易。

2023年前三季度,排在国内第二的中核钛白营业收入同比下滑12%。

在利润端,受益于钛白粉价格大涨,2021年其归母净利润为46.76亿元,同比增幅高达104.3%。

但随后也出现了连续的下滑,2022年全年、2023年前三季度的归母净利润分别为34.19亿、21.42亿元,同比降幅分别为26.9%、32.5%。

(来源:市值风云APP)

利润下滑的原因自然是成本高企、售价下滑背景下,产品毛利率的收窄。2023年前三季度,龙佰集团整体毛利率为26.4%,较2021年降低了约15.5个百分点。

受此影响,2021年至2023年前三季度其净利率自22.7%下滑至10.6%,盈利能力大幅削弱。

(来源:市值风云APP)

2022年、2023年前三季度,中核钛白归母净利润降幅分别为47.1%、45.8%,2023年前三季度毛利率较2021年的降幅为20.1%,均高于龙佰集团。

这要得益于龙佰集团对“钛精矿—氯化钛渣—氯化法钛白粉—海绵钛—钛合金”产业链的拓展,海绵钛业务的快速发展抵消了小部分主业景气度下行的影响。

(来源:民生证券研究院)

2020-2022年,其海绵钛产品销售增长迅速,2022年已能够实现21.34亿的收入。

期间海绵钛的毛利率也在不断攀升,2020-2022年间自11.9%增长至28.5%,2023年上半年进一步来到31.6%,带动该产品的毛利占比提升至10.3%。

(制图:市值风云APP)

至2023年年中,龙佰集团已拥有5万吨的海绵钛年产能,位居全球第一位。

在产能大增、产销两旺的背景下,近期钛白粉价格的上涨,将有利于龙佰集团利润端的改善。

以2023年上半年钛白粉单吨收入1.52万元的价格测算,2024年以来的两轮价格上涨幅度合计约为8%。

钛白粉产能升至全球第一,高分红显得勉为其难

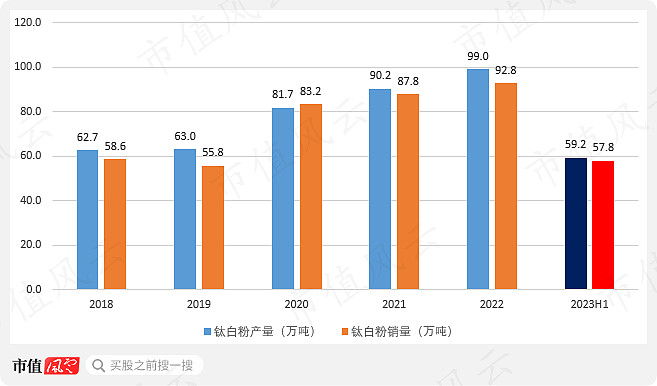

综上所述,近年来龙佰集团利润下滑的症结在于价格端。从量的角度来看,龙佰集团在2020-2022年间产销量均在持续增长。

2024年元旦致辞中,董事长和奔流透露,2023年龙佰集团的钛白粉产销分别实现20%的增长。

(制图:市值风云APP)

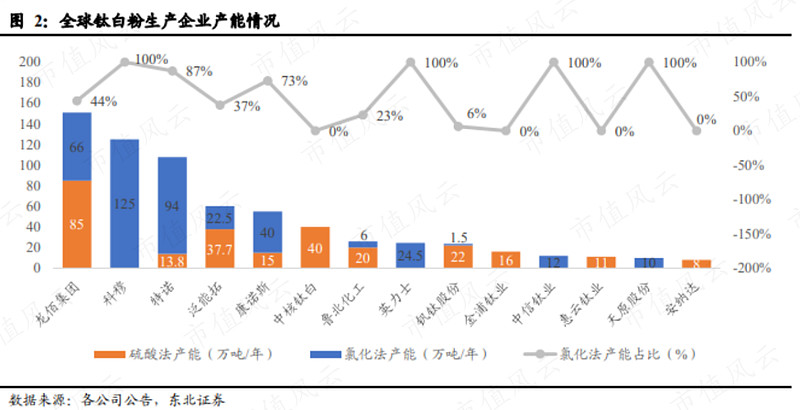

产能方面,至2023年龙佰集团旗下钛白粉年产能已高达151万吨,占据国内总产能的三成以上,规模超越科慕(Chemours)和特诺(Tronox)来到全球第一。

2022年为龙佰集团产能密集投放的年份,当年实现共计50万吨的增量。

(来源:东北证券研究所)

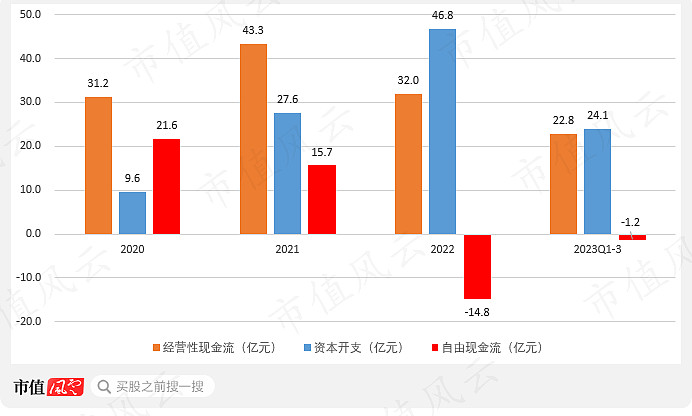

产能大举扩张支撑起产量的同时,大量的资本开支也拖累了龙佰集团的现金流,2022年其自由现金流净流出约15亿,与此前年份的大幅流入形成鲜明对比。

(制图:市值风云APP)

然而2022年龙佰集团的股利分配率高达83.6%,全年现金分红合计金额高达28.59亿元,创下历史新高。进入2023年后,龙佰集团又分了21.49亿元。

但客观来说,龙佰集团并不具备高分红的条件,除了上文提到的利润下滑、自由现金流转负之外,龙佰集团的有息负债也有显著提升。

2021年末至2023年中,其资产负债率自54.1%提升至58.6%,有息负债率自21.7%上行至31.7%,有约10个百分点的增幅。

从绝对值来看,有息负债的增长主要来自长期借款的增加,同期内自37.99亿飙升至123.28亿,翻了三倍有余;短期借款(含一年内到期的长期借款)亦有增长,自59.89亿增长至77.43亿。

(来源:市值风云APP)

此时再看2023年6月末的货币资金82亿,就没有这么乐观了。