吵炸了,这次宏观数据出来,小伙伴分成了旗帜鲜明的两派,一派认为2005年类似的情形,大牛市起点,后面扩张政策发力,推动股市和经济;另一派认为如此差的数据,央行还在节前保持鹰派主张,后续会比较艰难。 $创业板ETF博时(SZ159908)$ $创业板指(SZ399006)$ #CRO大幅高开,药明康德港A股同涨#

宏观问题很复杂,纳瓦尔宝典里说“如果不能做出可证伪的预测,那就不是科学,要让人们相信某个理论是真理,那这个理论就应该有预测能力,而且必须是可证伪的。”

百家争鸣的宏观主张,没有什么预测是理论完备又验证有力的,现实场景看不到什么严丝合缝的验证,所以市场里的宏观玩家都是“懂王”,必须说,又总缺点什么。

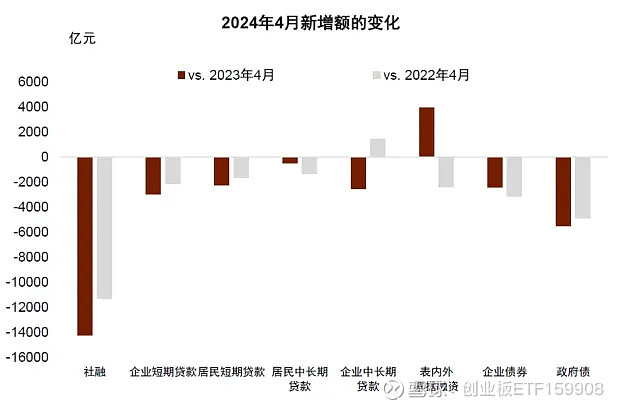

这次的情形就很明显,那些直言很超预期,很难解读的行业人士都说了实话。这次金融数据反映的情况要比数字变化复杂得多,卖方点评下来有三个主要影响。

一是金融业GDP考核的变动。2023年以前,金融业GDP增加值在做季度核算时,主要参考存贷款余额的同比增速进行推算。2024年一季度优化后,改为更多参考银行的利润表指标,月末冲规模的动机就少了非常多。

二是4月起央行持续“打击空转”,不能“手工补息”后,资金从存款转向理财的替换明显加速。

三是居民购房需求较低,债券发行节奏较慢,确实影响到了4月的金融数据。

这三点其实都是短中期层面的变化,规则变化的扰动在几个月内可以消化了,下周也将举行超长期特别国债发行动员会,后续会有比较好的数据回升。

长期的趋势是我们需要关注的重点,我跟小伙伴敲的黑板是过去“贷款创造存款”变成了新模式“贷款下降带动存款下降”,这是新时代大家可能要面对的尴尬情景,没什么人有经验,日本这种资本自由流动市场的经验对我们没有什么借鉴意义。

对于贷款需求最大的是两块,一块是居民的房贷需求,另一块是重工业的投资需求。

居民的大头是房贷,房贷整个包的量在变小,老业主背着更高的贷款,卖给了新业主,按照更低的价格,新业主按照自己的情况背上了总额更小的贷款。居民端主动偿债降杠杆的过程,是需要比较长时间的。

重工业当下已经趋于饱和,当下总需求增速下降以后,也不再需要那么大的供给增速,这块同样也不再需要那么大的信贷支持。

这种新时代的情况应该要怎么应对,在跟小伙伴讨论的时候聊到了央行的一季度工作报告,仔细学习了里面专栏的内容,感觉在这里面就已经有答案了,先把划线的笔记摘抄过来。

近年来,随着我国经济转型升级和高质量发展,我国信贷增长与经济增长的关系趋于弱化。分区域看,各地区贷款增速与经济增速也无必然联系。

在这个过程(注:经济结构转型升级)中,信贷需求较前些年会出现“换挡”信贷结构也在优化升级,即使信贷增长比过去低一些,也足够支持经济保持平稳增长。

当期,信贷增长已由供给约束转化为需求约束,对该变化还有个认识、适应的过程,仍有“规模情结”现象。

在有需要的行业给足够的信贷支持,不需要过多信贷支持的就保持适度,并且打击资金空转套利行为,这些都指向同一个目的,提升资金的利用效率。

社融数据这个口径,这些年兜兜转转已经装下了很多东西,口径比以前宽了,但是却出现了历史罕见的挤和降,这种大变化放在长期视野下去观察会看得更清晰一些。

市场总是在“博弈,博弈别人的博弈,期待政策,期待政策的政策”,这种新时代下我们给出的答案是比较一致的。

存量资金规模巨大且收益率下行的环境里,看好红利和上游资源这两块有持续现金流的大方向;在高质量发展持续推进的过程中,波段看好带动经济转型的科技制造,当下尤其是出海驱动的科技更值得关注起来。

来源:搬砖小组

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。