本周A股市场出现较大跌幅,大跌之后,趋势股继续创新高,闪崩股个股继续增加。

我们理解为“结构性机会”。

一、存量主导下的结构性机会

经济虽然还是在增长,但是增速在下降,从长期来看,GDP6.5%肯定不是一个可以撑得住的增速,6%长期来看也撑不住的,也就意味着中国将步入到一个存量经济主导的阶段。

我们看这两张图,GDP增速过去是波动比较大,增速比较高,2011年以后开始回落,如今走L型。

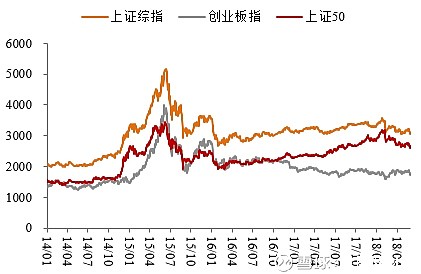

再看一下股价走势,过去波动比较大,2015年6月份到现在6月份,已经过了三年,这三年的股指波动幅度在大幅度下降。

这三年来GDP的波动幅度也是在大幅度下降,这是一个存量主导的阶段,我们应该寻找的是结构性的机会。

过去是趋势性机会,鸡犬升天,现在是结构性机会,此消彼涨。

二、与国际接轨,A股确定性溢价正全面回归。

随着A股国际化进程加速和国内金融市场监管趋严,A股估值体系也正逐步向美国等成熟市场靠拢。

在存量经济的背景下,将成熟市场的定价逻辑作为镜子,可以反观国内市场投资价值的差异与趋势。

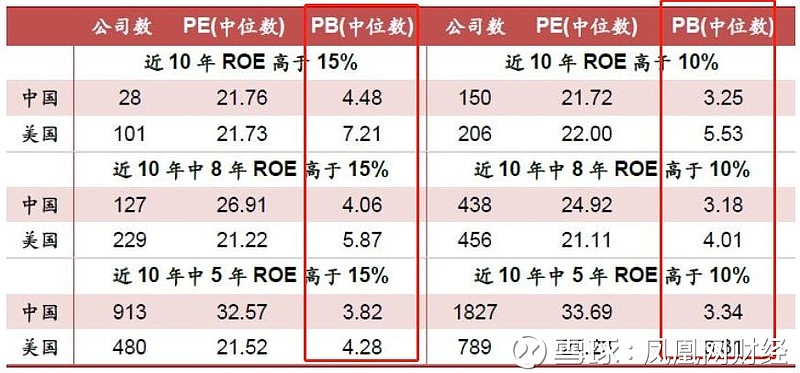

美国股市尽管已上涨9年,但从PE来看还是比A股要低不少。唯一便宜的,是ROE连续10年在10%或15%以上的公司,PE、PB都比美国低。

综合来看,A股中,业绩较优的公司估值与美股相比已处于相对合理的水平。

另一方面,小盘股的成交额急剧下降,市场关注热度明显减弱,流动性风险显现。

以小盘股指数中证1000成交额占全市场的比例来看,持续多年的小盘股受热捧的趋势在2017年掉头向下,小盘股成交占比明显下降。

2017年以来小市值公司的PE回落幅度更大

闪崩股数量上升,日均换手率不到1%和1‰的股票个数显著攀升,似乎有向成熟市场中,“小盘绩差股长期少有问津”的现状接轨的趋势。

这样的背景之下,我们要寻找到机会,更多是来自于结构性的机会。

三、行业龙头迎来估值回归

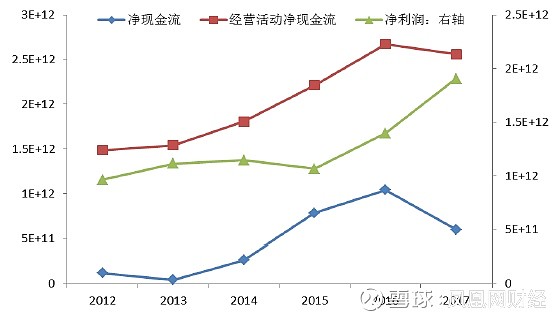

在金融去杠杆的大背景下,企业尤其是中小企业的融资难度将持续增大,因此,企业的现金流状况更加值得关注。

以市值位于后50%的中小公司为例,2017年其净利润总额增加,但同时净现金流和经营性净现金流均下降,可见这些公司的现金流状况在恶化。

中小公司净利润总额增加,但现金流恶化

存量经济下龙头公司的确定性溢价有望继续提升,竞争优势明显,其市场份额有望不断提高,因此确定性远高于非龙头公司。

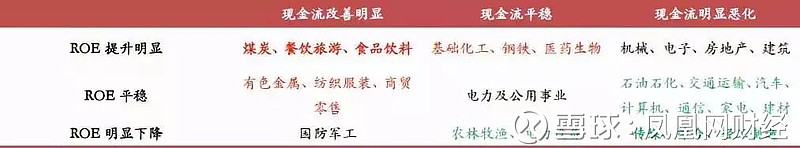

一级行业近一年ROE及现金流状况梳理

经过一年多的龙头股行情,A股龙头公司的溢价是否充分?

我们在大消费板块和周期板块中筛选龙头股组合来进行分析。

筛选标准为:1)市值大于800亿;2)近两年ROE位于板块的前20%;3)上市满2年。

消费板块龙头股估值明显低于和非龙头股

周期板块龙头股估值明显低于和非龙头股

可见,相较于非龙头公司,A股龙头公司的确定性溢价有望继续提升。

观察当下的诸多传统行业,无论是服务业中的金融和地产,还是制造业中的家电、汽车,或者中游的钢铁、水泥,都出现了行业分化和集中度提升的趋势,说明传统产业的未来行业龙头或能给予更高的估值空间。

2018年是转型阵痛之年,我们认为,经济增速的下行与经济质量的上行是大趋势,符合产业发展趋势和行业变革方向的企业才可能在未来行业竞争中取得优势地位,从而获得更广阔发展空间。

行业未来集中度会不断提升,"强者恒强"效应将持续增强。

二级市场行情从确定性和安全性的角度,我们依然看好流动性好、业绩确定性强、估值水平相对合理的的未来行业龙头企业。

我们已经依据最新财报做出筛选,感兴趣的朋友可以扫描下方二维码领取相关名单。

本文为特约发布,不代表凤凰财经立场。股市有风险,入市需谨慎!