消费持续复苏,白酒整体一季度超预期概率较大,进入4月后将陆续迎来季报+糖酒会催化,当前一线品种已有所反弹,板块企稳后预计超跌二线品种跟随反弹,建议继续持有高端,精选次高端买入。食品板块Q2成本端持续上行压力+部分公司高基数因素,或影响今年表观增速,推荐成本压力小,低估值板块龙头,可精选品种择机左侧布局。投资建议:白酒首推高端茅五泸,关注次高端反弹行情,推荐古水今汾洋。食品板块推荐绝味/飞鹤/伊利/蒙牛,卤味&食品连锁关注煌上煌周黑鸭巴比,调味品建议关注估值合理的榨菜/恒顺,关注海天、颐海的左侧布局机会。小食品高成长关注妙可蓝多,盐津铺子。

报告正文

一、最新观点:高端企稳次高端反弹,食品关注左侧机会

白酒板块,季报&春糖催化,龙头企稳后二线有望补涨。从一季度情况来看,白酒超预期的概率仍然较大。高端白酒中,茅台供求关系维持紧张,五粮液春节动销同比高双位数增长,为后续量价策略奠定良好基础。目前强势区域批价站上1000,未来淡季酒企进入控货挺价的时间窗口,批价或站稳千元形成催化。老窖一季度动销同比高增,业绩存超预期可能,当前性价比仍高。次高端整体恢复呈良性态势,前期疫情压制市场预期,实际动销明显好于预期。后续端午、五一等短假期消费场景有望持续回补,整体需求处于反转爬坡期。同时,部分品种一季报存在超预期可能,或有超额反弹收益。过去两周板块企稳,二线品种节前市场担心疫情,节后再度跟跌,部分超跌品种有望补涨,建议继续持有高端,精选次高端买入。

食品板块成本压力较大,建议关注左侧布局机会。Q1乳业板块有望超预期,业绩平稳过渡。展望Q2,成本端看,生鲜乳、大豆、玻璃、PET等原材料仍延续了去年四季度以来的上行趋势,短期考验企业的价格转移能力。同时部分公司去年Q2得益于补库存与费用节约效应收入基数高,或影响今年表观增速。推荐成本压力小、估值低的中国飞鹤,以及同店持续改善的卤味连锁板块,同时Q2关注估值合理的板块龙头,择机左侧布局。

二、渠道调研周周鲜:高端白酒维持稳定,非标茅台批价降温

茅台:茅台飞天整箱批价3220,散瓶2470,环周持平。牛年生肖问世,非标批价降温,猪年生肖4100,鼠年生肖4050,环比分别下降150/50元,15年精品批价均有不同程度下降。

五粮液:五粮液批价维持990,强势区域站上1000。

国窖:国窖批价910,环周小幅上涨10元,部分区域取消3月配额,成都地区存在取消返点预期,控货挺价仍是今年主线。

三、核心公司跟踪:蒙牛利润率持续提升,中炬21目标积极

蒙牛乳业:白奶维持高景气,进入战略收获期。蒙牛20年H2经调整收入增长11.8%,经调整净利润增长25%,全年白奶维持高景气,带动收入复苏,奶粉调整后恢复势头良好,鲜奶、奶酪等新品类翻倍增长。原奶成本上行压力下,公司通过结构升级和促销减少有效对冲。展望2021年预计收入增速不低于20年H2可比增速,经营利润率较19年可比业务改善超过50个基点。公司高端白奶和鲜奶相对占优,有望享受白奶强劲的阶段性红利,同时前期在组织架构和品类结构上的布局也逐渐进入收获期,提出再造一个蒙牛的十四五目标。

周黑鸭:特许经营超预期,关注改革弹性。周黑鸭2020H2收入下滑18.1%,净利润增长5.5%。年内公司全面开放特许经营,初步反馈经营良好,加盟商响应积极,特许经营门店开至598家,速度超过年初指引。展望2021年,公司计划新开特许经营门店800-1000家,叠加同店恢复直营业务利润率回升,看好今年业绩复苏。周黑鸭处于卤味绝佳赛道,本身具有较强的品牌基础,模式升级加快扩张速度,管理改善提升组织动力,企业改革释放的弹性值得期待。我们给与21-23年EPS为0.21、0.30、0.38元,目前估值对应21年33X,给予“强烈推荐-A”评级。

农夫山泉:控货保发展质量,长期稳健增长。公司H2包装水受损,主要系优势市场遭遇洪水,旺季主动控货,大包装水实现双位数增长,消费者教育仍在途中。饮料业务环比恢复,尤其是即饮茶,公司保持推新的同时,持续对老品投入和创新。展望2021年,我们预计收入增速恢复15%-20%,利润率由于去年基数高小幅下滑。公司坚持长期主义,同时有基本盘护航和饮料板块贡献弹性,业务成长的同时享受一份确定性。我们给予21-23年EPS预期0.54、0.63、0.72元,对应22年估值55倍,维持“强烈推荐-A”评级。

中炬高新:Q4提速稳健收官,21目标积极。中炬高新公布20年业绩,全年整体实现收入/业绩增长9.6%/24.0%,其中美味鲜公司收入业绩增长11.4%/18.1%,Q4收入业绩增长13.1%/21%,环比略有提速。分业务看,酱油全年增速8.4%保持稳定,食用油全年高增35%表现亮眼,鸡精鸡粉受餐饮端影响下滑6.2%,但Q4已呈现明显恢复趋势。公司渠道方面进展顺利,20年县级开发率提升12.7%至51%。21年公司整体收入目标积极,美味鲜公司目标稳健,期待调味品保持稳健,顺利实现双百目标。经营层面上看,公司渠道精耕建设,产能稳步推进,继续打造1+N产品矩阵,长期成长逻辑清晰,但股东层面不确定性或阶段性压制估值。调整21-22年EPS至1.23、1.44元,维持“强烈推荐-A”评级。

桃李面包:业绩略乏力,期待逐季改善。桃李面包公布2020年业绩,全年收入/利润增长5.66%/29.19%,整体符合预期,其中Q4收入/利润增长4.54%/9.16%,收入受疫情影响,业绩略显乏力。受益于部分成本节约,全年净利率显著提升,分地区看,华南地区增长15.2%,保持较快增长,华东地区经销商增加26个,快速布局。展望21年,收入有望改善,业绩高基数下有一定压力。站在长期视角,疫情加速了行业洗牌与集中度提升,随着爬坡市场的不断培育,以及产能布局的落地,公司有望进一步推进全国化布局,不断收获市场份额。调整21-22年EPS预期为1.30、1.55,维持“强烈推荐-A”评级。

四、投资策略:白酒次高端反弹,食品左侧布局

首推高端白酒稳健增长,关注板块企稳后二线品种补涨。高端白酒景气度高,茅台稳健增长,五粮液批价上行或成催化,老窖业绩高增存在超预期可能,推荐茅台、五粮液、泸州老窖。次高端消费升级明显,场景有望持续回补,推荐结构升级明显,首推动销良性的古井,纯正次高端品种水井坊,推荐今世缘、汾酒、关注跌入价值区间的优质资产如洋河。

优选低估值龙头,择机左侧布局。食品板块业绩存在一定不确定性,全年推荐主线卤味&食品连锁,推荐绝味,成本转移相对容易且不存在高基数问题,关注煌上煌/周黑鸭/巴比。乳制品推荐飞鹤/伊利/蒙牛。调味品估值略贵,推荐估值合理的榨菜/恒顺,关注海天、颐海的左侧布局机会。小食品高成长关注妙可蓝多,盐津铺子。

风险提示:需求超幅回落、成本上涨、外资流出、税收政策变化、竞争加剧等

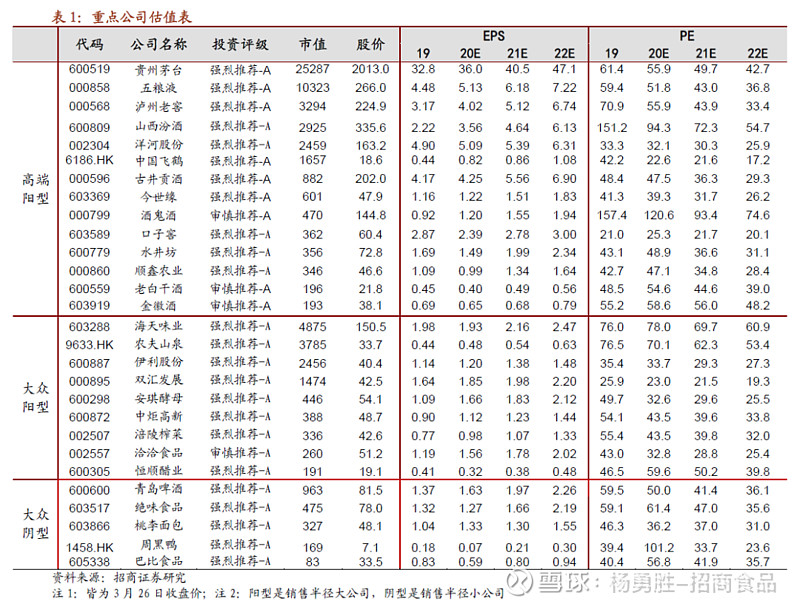

五、行业重点公司估值表

参考报告

1、《农夫山泉2020业绩点评—控货保发展质量,长期稳健增长》2021-03-26

2、《食品饮料行业一季报前瞻—白酒低基数高增,食品平稳过渡》2021-03-22

3、《侯帅专家进门财经访谈实录—产业扩容类似17年,竞争维度剧变》2021-03-16

作者风采

于佳琦:食品饮料资深分析师,南开大学本科,上海交通大学硕士,CPA,16年就职安信证券,17年加入招商证券食品饮料团队,5年消费品研究经验。

任龙:美国伊利诺伊理工斯图尔特商学院硕士,20年加入招商证券,5年消费品公司工作经验。

田地:复旦大学本科,复旦大学硕士,20年加入招商证券。

陈书慧:美国加州大学圣地亚哥分校本科,美国哥伦比亚大学硕士,20年加入招商证券。

招商证券食品饮料研究团队传承十八年研究精髓,以产业分析见长,逻辑框架独特、数据翔实,连续15年上榜《新财富》食品饮料行业最佳分析师排名,其中六年第一,2015-2017年连续获新财富最佳分析师第一名,2018年获得水晶球评选第一名,2019年新财富最佳分析师第三名,2020年新财富最佳分析师第三名。

附录:

特别提示

本公众号不是招商证券股份有限公司(下称“招商证券”)研究报告的发布平台。本公众号只是转发招商证券已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。

本公众号所载信息、意见不构成所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。该等信息、意见在任何时候均不构成对任何人的具有针对性、指导具体投资的操作意见,订阅者应当对本公众号中的信息和意见进行评估,根据自身情况自主做出投资决策并自行承担投资风险。

招商证券对本公众号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。对依据或者使用本公众号所载资料所造成的任何后果,招商证券均不承担任何形式的责任。

本公众号所载内容仅供招商证券股份客户中的专业投资者参考,其他的任何读者在订阅本公众号前,请自行评估接收相关内容的适当性,招商证券不会因订阅本公众号的行为或者收到、阅读本公众号所载资料而视相关人员为专业投资者客户。

一般声明

本公众号仅是转发招商证券已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见招商证券网站(网页链接)所载完整报告。

本公众号所载资料较之招商证券正式发布的报告存在延时转发的情况,并有可能因报告发布日之后的情势或其他因素的变更而不再准确或失效。本资料所载意见、评估及预测仅为报告出具日的观点和判断。该等意见、评估及预测无需通知即可随时更改。

本公众号所载资料涉及的证券或金融工具的价格走势可能受各种因素影响,过往的表现不应作为日后表现的预示和担保。在不同时期,招商证券可能会发出与本资料所载意见、评估及预测不一致的研究报告。招商证券的销售人员、交易人员以及其他专业人士可能会依据不同的假设和标准,采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或交易观点。

本公众号及其推送内容的版权归招商证券所有,招商证券对本公众号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。