13精利用最新录得数据做的研究报告之192期:

近10年全球主要国家保费收入走势对比,全球保费收入复合增速3%,中国保费收入复合增速12.3%!

先说结论:

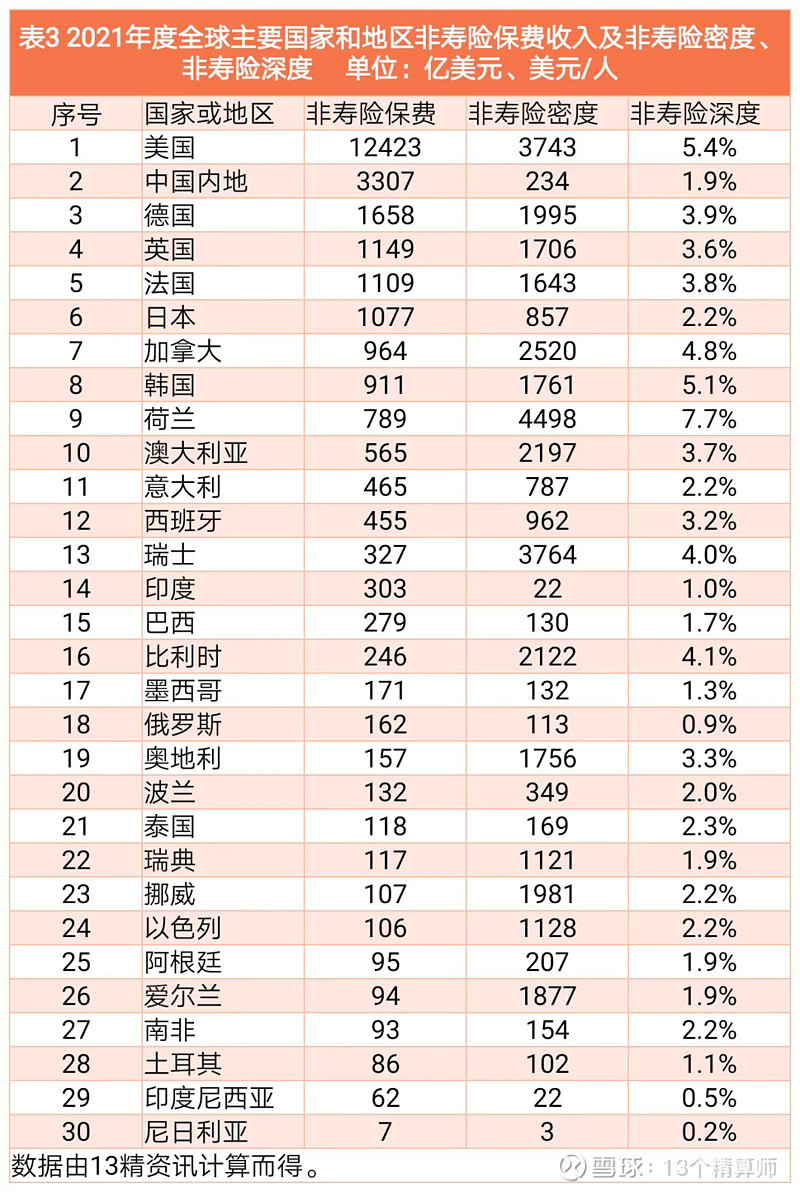

1、2021年我国保险保费收入6961亿美元,相比2012年2454亿美元增长了184%,近十年期间年均复合增速12.3%;

相比而言,全球主要国家和地区的保险保费收入仅由2012年的4.2万亿美元增加到2021年的5.4万亿美元,年均复合增速仅为3%。

中国保险保费收入占比由2012年占全球比重的5.9%提高到2021年度的12.9%。

相应地,中国保险保费规模由2012年的全球排名第4,陆续超过英国和日本,排在全球第2位。

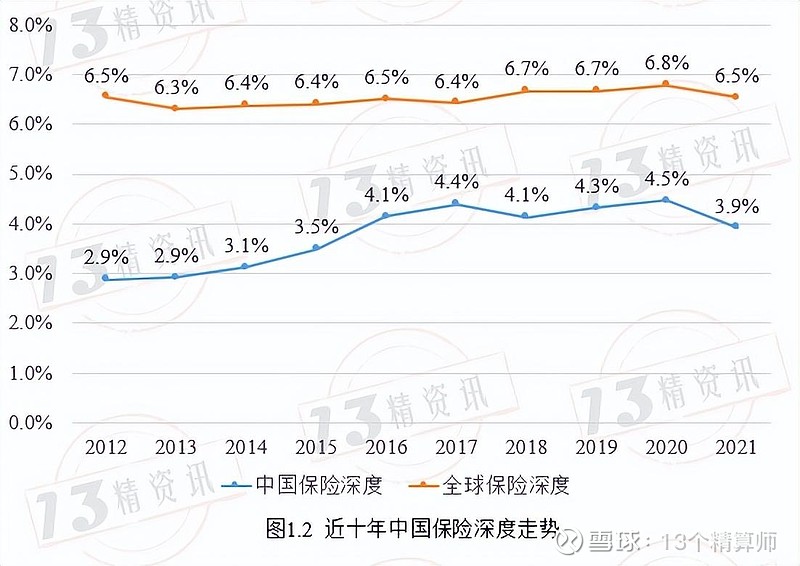

2、近十年间,全球保险深度始终徘徊在6.5%左右。

尽管中国保险深度仍然低于全球平均水平,但中国保险深度由2012年的2.9%逐渐提高到2021年的3.9%。

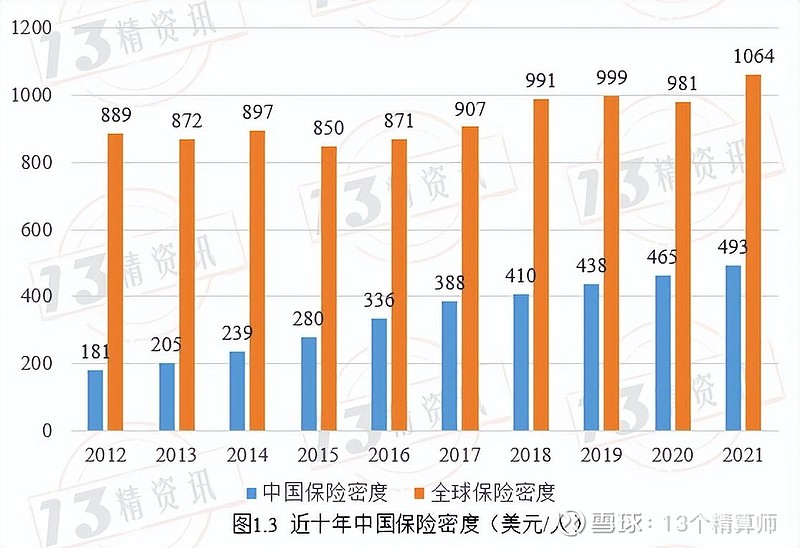

近十年间,全球保险密度由2012年的889美元/人,提高到2021年的1064美元/人,累积提高近20%;

相应地,中国保险密度由2012年的181美元/人,提高到2021年的493美元/人,累积提高超过了170%。

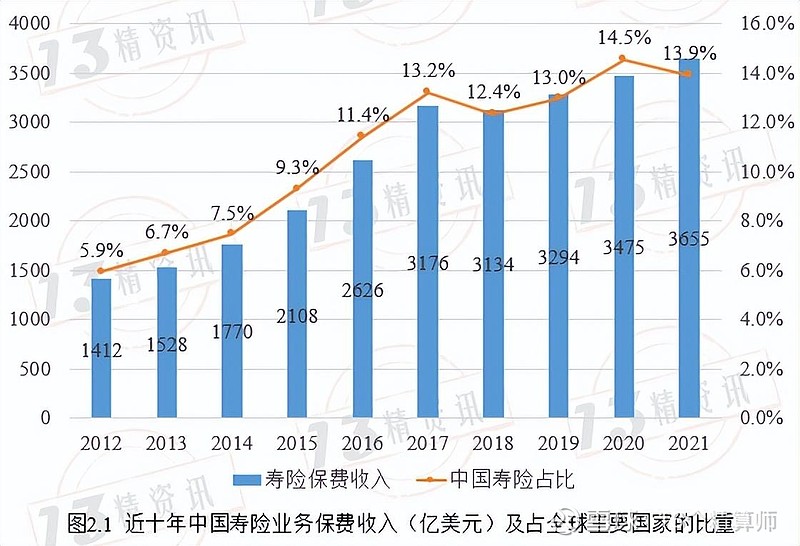

3、2021年我国寿险保费收入3655亿美元,相比2012年1412亿美元增长了159%;中国寿险保费收入占比由2012年占全球比重的5.9%提高到2021年度的13.9%。

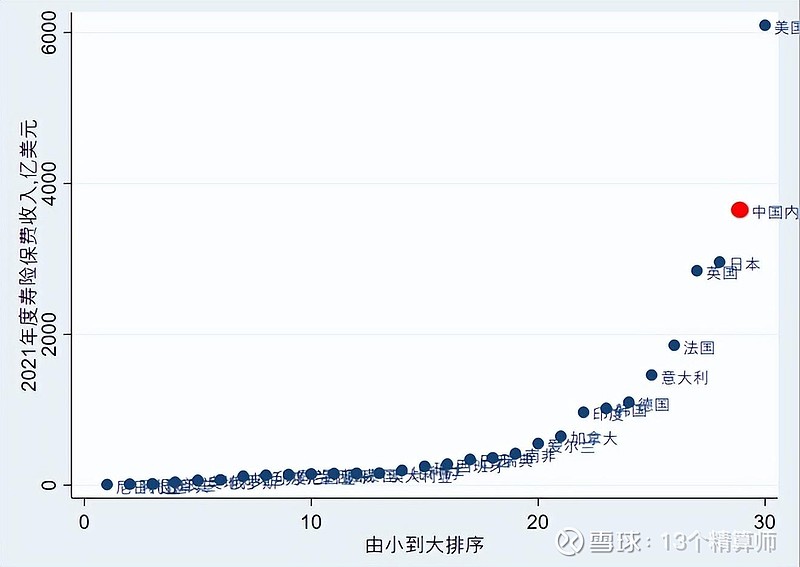

中国寿险保费规模由2012年的全球排名第5,陆续超过法国、英国和日本,排在全球第2位。

4、2021年我国非寿险保费收入3307亿美元,相比2012年1043亿美元增长了217%;中国非寿险保费收入占比由2012年占全球比重的5.8%提高到2021年度的12.0%。

中国非寿险保费规模由2012年的全球排名第5,陆续超过英国、德国和日本,排在全球第2位。

5、基于2005-2021年期间全球30个主要经济体样本展开实证估计,结果显示,人均收入每提高1%,寿险业务增长1.05%,而非寿险业务0.87%。

由此来看,寿险业务的增长弹性超过1,而非寿险业务的增长弹性小于1。

在一定程度,也佐证了我们之前的结论,非寿险刚需大,而寿险弹性高。

正文:

近日,“13精”数据库收集83个国家和地区的2021年度的寿险、非寿险的保费收入指标,并由此计算了各个国家和地区的保险深度和保险密度。

保险深度(保费收入占GDP的比重)可以衡量保险业在国民经济中的发展状况及重要程度。

保险密度(人均保费收入)指的是国家或地区常住人口平均保险费的数额,可以反映该地区的人均保障程度。

结合历史收集数据,“13精”将从横向和纵向两个视角,系统展示中国保险业近十年的发展业绩。

近十年我国保险业发展状况

2021年我国保险保费收入6961亿美元,相比2012年2454亿美元增长了184%,近十年期间年均复合增速12.3%;

相比而言,全球主要国家和地区的保险保费收入仅由2012年的4.2万亿美元增加到2021年的5.4万亿美元,年均复合增速仅为3%。

中国保险保费收入占比由2012年占全球比重的5.9%提高到2021年度的12.9%。

相应地,中国保险保费规模由2012年的全球排名第4,陆续超过英国和日本,排在全球第2位。

需要说明的是,全球排在前30位国家和地区GDP之和占全球GDP的比重超过了90%,考虑到数据对比的完整性,本文使用的全球保险数据均来自于2021年度GDP排名前30的国家或地区的数据汇总。

近十年间,全球保险深度始终徘徊在6.5%左右。

尽管中国保险深度仍然低于全球平均水平,但中国保险深度由2012年的2.9%逐渐提高到2021年的3.9%。

近十年间,全球保险密度由2012年的889美元/人,提高到2021年的1064美元/人,累积提高近20%;

相应地,中国保险密度由2012年的181美元/人,提高到2021年的493美元/人,累积提高超过了170%。

因此,中国保险密度与全球平均值的比值也由2012年的0.2提高到2021年的0.46。

近十年我国寿险业发展状况

瑞再研究院将保险业务主要分为寿险业和非寿险业,其中非寿险业务包括传统财险及意健险在内的保险业务;而寿险业务则剔除了意健险业务,主要包括寿险公司经营的传统寿险、年金险、万能险等业务。

2021年度中国寿险(不含意健)、传统财险(不含意健)、意健险保费收入分别为2.36万亿元、1.17万亿元、0.97万亿元,大致规模比为2.4:1.2:1.0。

从寿险和非寿险业务口径来看(按照瑞再的统计口径),规模比大致为2.4:2.2。

2021年我国寿险保费收入3655亿美元,相比2012年1412亿美元增长了159%,近十年期间年均复合增速11.1%;

相比而言,全球主要国家和地区的寿险保费收入仅由2012年的2.4万亿美元增加到2021年的2.6万亿美元,年均复合增速仅为1.1%。

中国寿险保费收入占比由2012年占全球比重的5.9%提高到2021年度的13.9%。

相应地,中国寿险保费规模由2012年的全球排名第5,陆续超过法国、英国和日本,排在全球第2位。

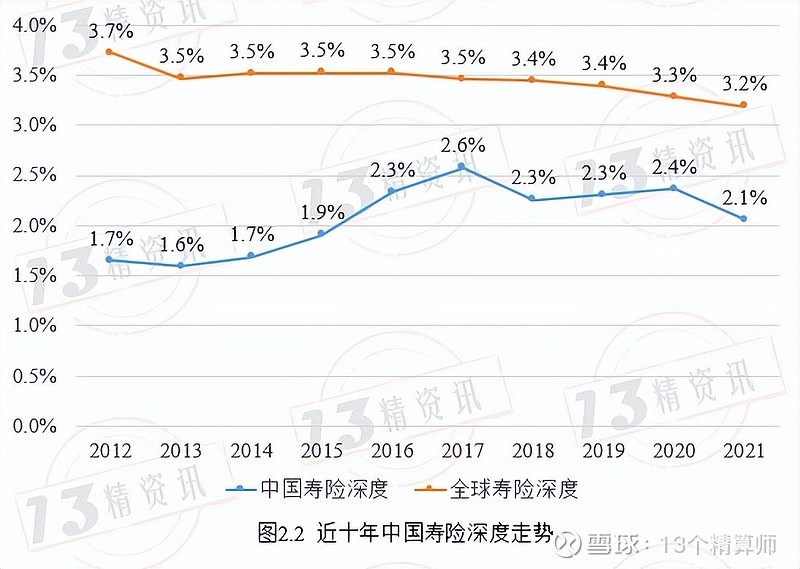

近十年间,全球寿险深度处于持续下滑的趋势,由2012年的3.7%逐渐下降到2021年的3.2%。

尽管中国寿险深度仍然低于全球平均水平,但中国保险深度由2012年的1.7%逐渐提高到2021年的2.1%。

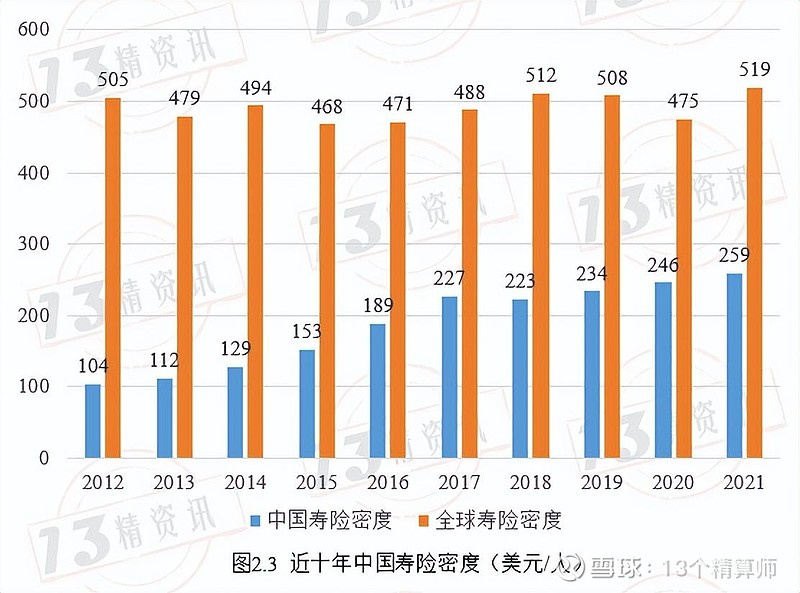

近十年间,全球寿险密度始终徘徊在500美元/人左右;而中国寿险密度由2012年的104美元/人,提高到2021年的259美元/人,累积提高超过了148%。

因此,中国寿险密度与全球平均值的比值也由2012年的0.21提高到2021年的0.5。

近十年我国非寿险业发展状况

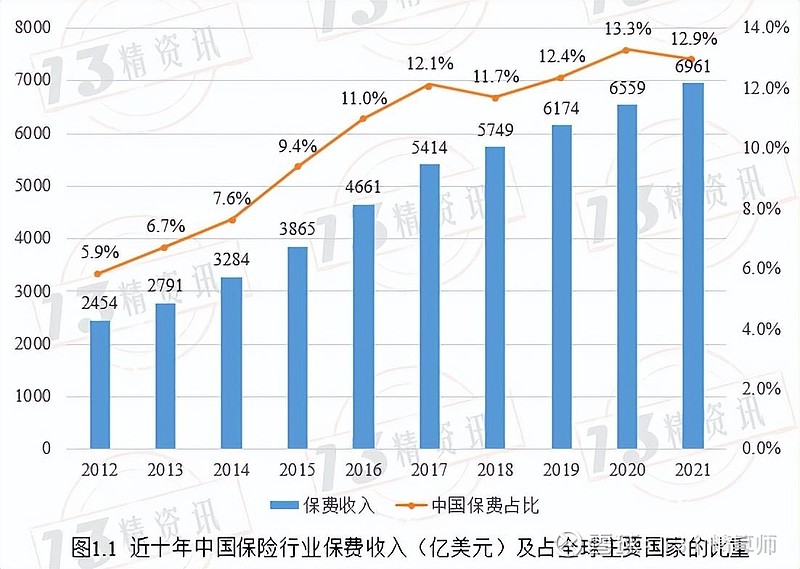

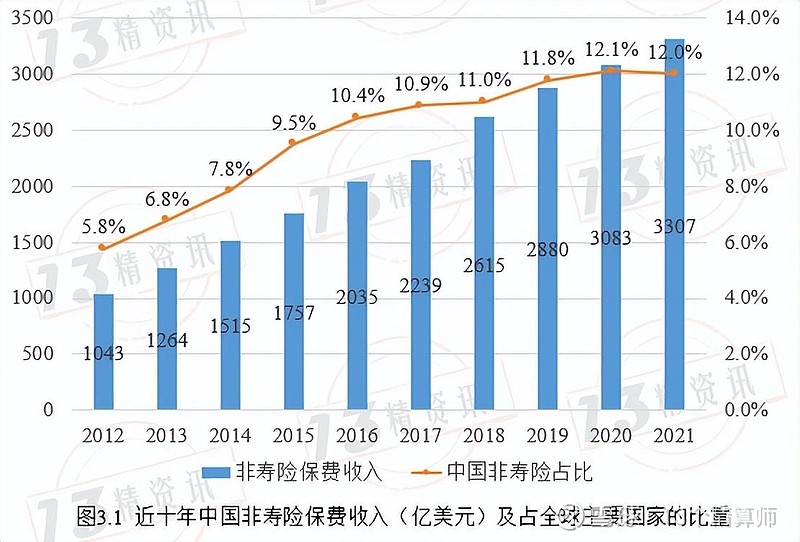

2021年我国非寿险保费收入3307亿美元,相比2012年1043亿美元增长了217%,近十年期间年均复合增速13.7%。

相比而言,全球主要国家和地区的非寿险保费收入仅由2012年的1.8万亿美元增加到2021年的2.7万亿美元,年均复合增速仅为4.8%。

中国非寿险保费收入占比由2012年占全球比重的5.8%提高到2021年度的12.0%。

相应地,中国非寿险保费规模由2012年的全球排名第5,陆续超过英国、德国和日本,排在全球第2位。

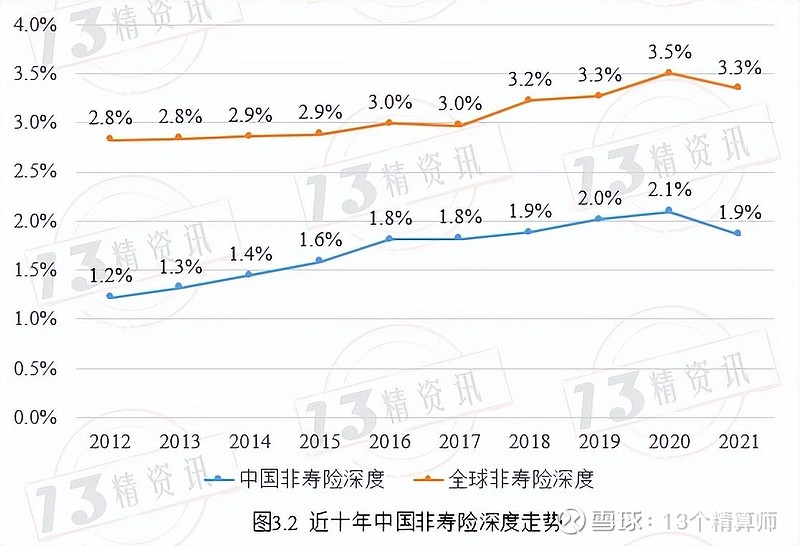

近十年间,全球非寿险深度由2012年的2.8%提高到2021年的3.3%。

相应地,中国保险深度由2012年的1.2%逐渐提高到2021年的1.9%。

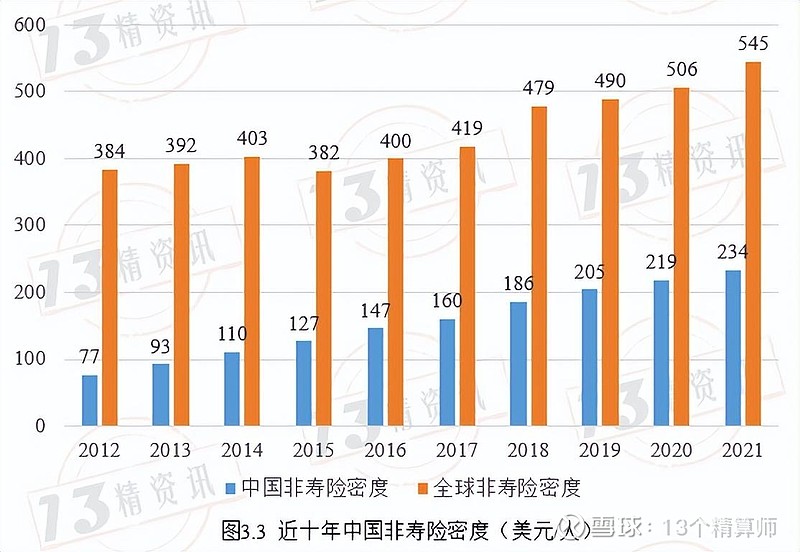

近十年间,全球非寿险密度由2012年的384美元/人,逐渐提高到2021年的545美元/人,累积提高了42%;

而中国寿险密度由2012年的77美元/人,提高到2021年的234美元/人,累积提高超过了204%。

因此,中国非寿险密度与全球平均值的比值也由2012年的0.20提高到2021年的0.43。

保险业务的增长弹性

我们对中国财险和人身险业务的分析中曾经指出,财险业务与经济发展密切相关,刚需需求更大;

而人身险业务,随着经济增长其弹性需求更高。

本次,基于全球各国的保费收入与gdp 指标,我们尝试估计一下寿险和非寿险业务的增长弹性。

所谓增长弹性,即每增加1%的人均收入,保险业务增长的百分比。

由于我们无法找齐2005~2021年期间全球30个国家和地区的居民可支配收入,故采用人均GDP作为人均收入水平的刻画。

为了提高样本估计的稳健性,我们尽量延长样本期间,起始点为2005年,共计收集到1242个样本。

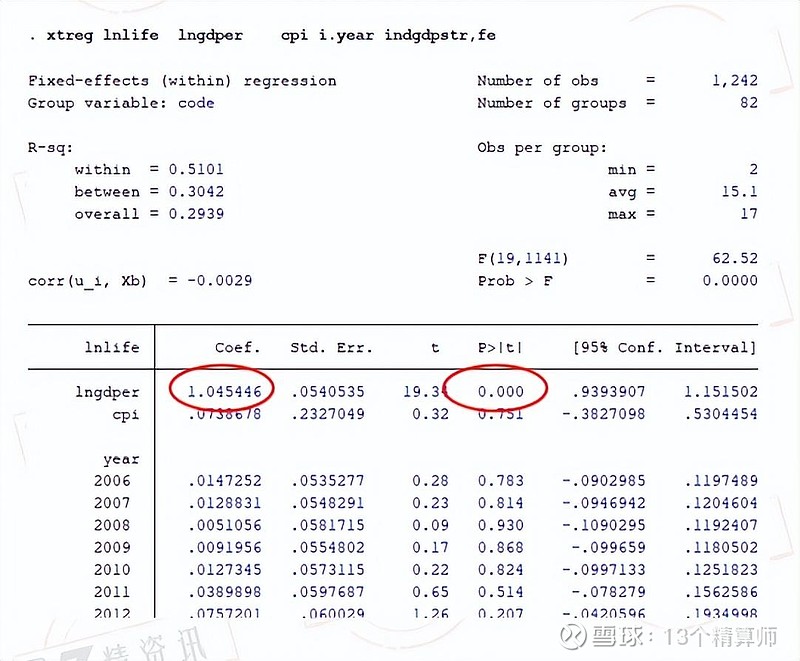

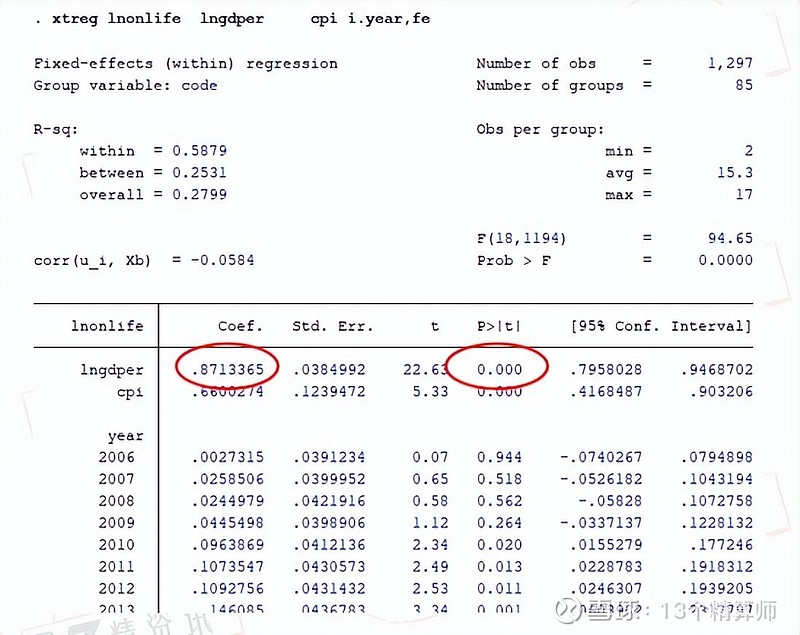

lnlife、lnonlife分别表示寿险保费、非寿险保费的对数形式;lngdper表示各国的人均收入水平的对数形式,cpi为各国的通胀指数。我们采用固定效应模型,并加入了时间虚拟变量。

需要提醒的是,本文只是简单举证。正规的实证文章,还应该加上教育水平、分支机构数量、老年抚养比、少儿抚养比、城镇化率、人均社会福利支出等控制变量,非寿险部分还应该考虑企业数量、新车数量、人均拥有车辆等控制变量。

实证结果显示,人均收入每提高1%,寿险业务增长1.05%,而非寿险业务0.87%。

由此来看,寿险业务的增长弹性超过1,而非寿险险业务的增长弹性小于1。

在一定程度,也佐证了我们之前的结论,非寿险险刚需大,而寿险弹性高。

2021年度全球主要国家和地区保费收入排行榜

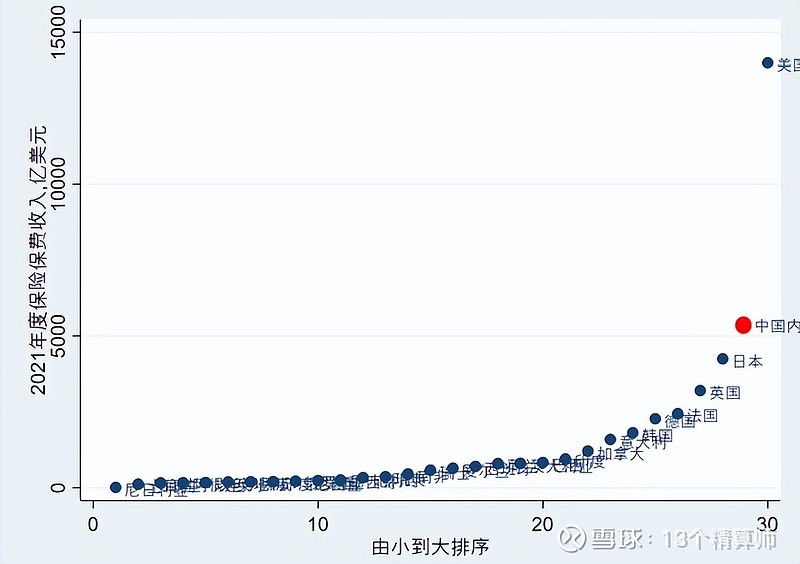

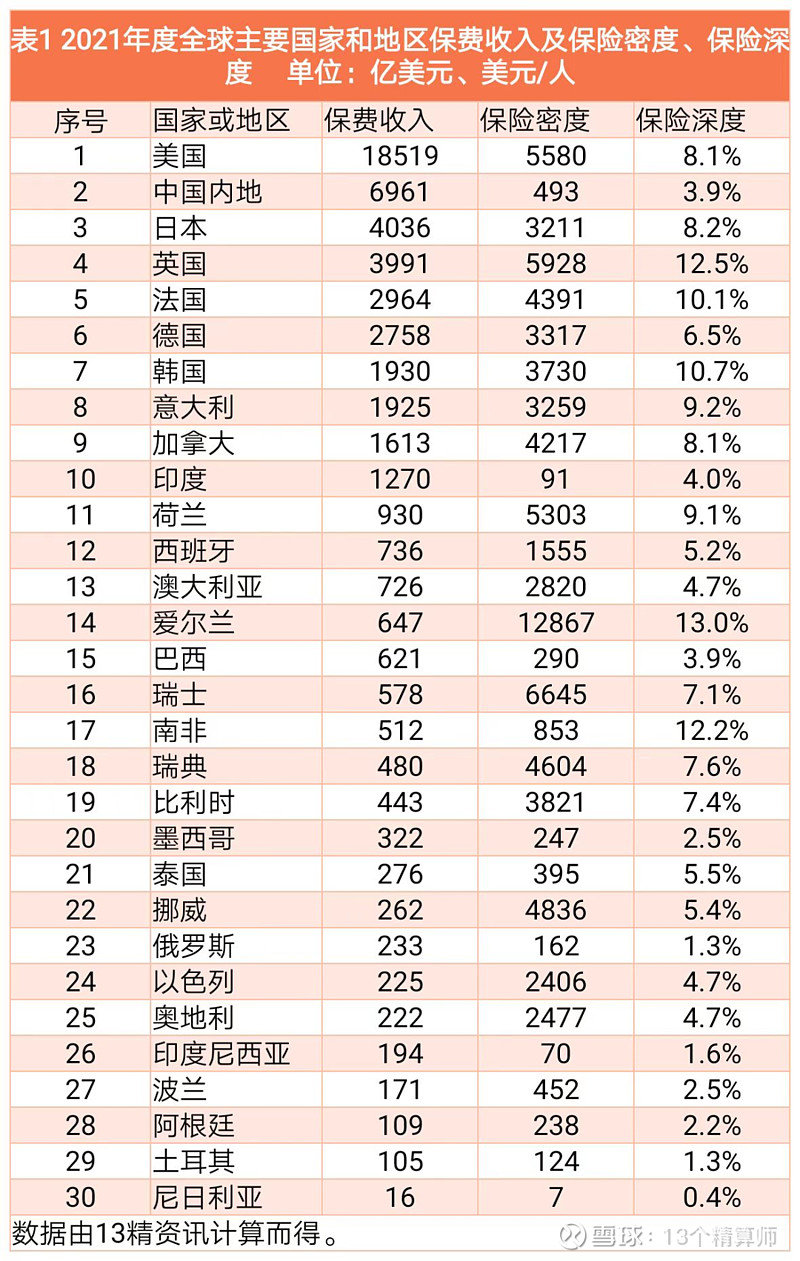

表1给出了全球30个国家和地区保险保费收入排行榜。

需要说明的是,由于美国商业保险公司承担了国家社会医保的职能,提高了包括意健险在内的非寿险业务规模。而我国这部分职能更多是由医保来承担。

为了增强可比性,我们将美国健康险行业的保费收入从非寿险业务中剔除。读者可对其单独考量。

2021年度美国保险保费收入1.8万亿美元,排名第1。其中,保险密度5580美元/人、保险深度8.1%;

中国内地保险保费收入6961亿美元,排名第2。其中,保险密度493美元/人、保险深度3.9%;

表2给出了全球30个国家和地区寿险保费收入排行榜。

2021年度美国寿险保费收入6096亿美元,排名第1。其中,寿险密度1837美元/人、寿险深度2.7%;

中国内地寿险保费收入3655亿美元,排名第2。其中,寿险密度259美元/人、寿险深度2.1%;

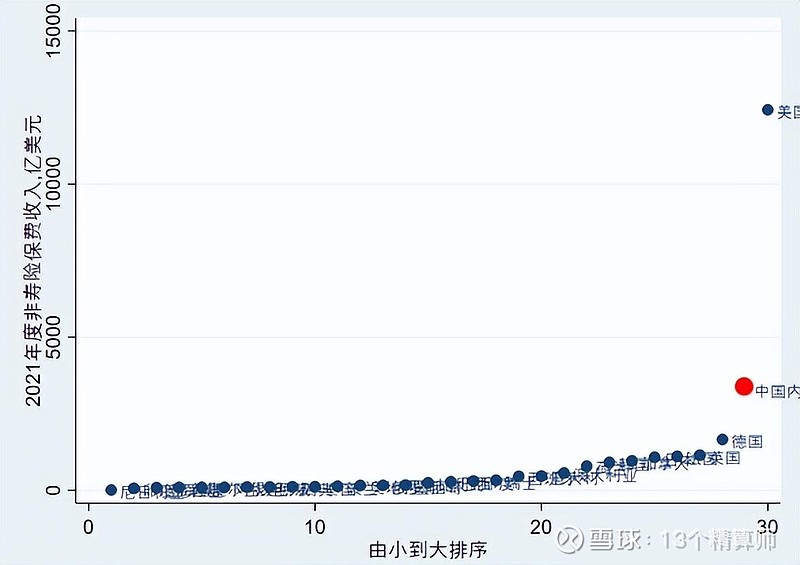

表3给出了全球30个国家和地区非寿险保费收入排行榜。

2021年度美国非寿险保费收入12423亿美元,排名第1。其中,非寿险密度3743美元/人、寿险深度5.4%;

中国内地非寿险保费收入3307亿美元,排名第2。其中,非寿险密度234美元/人、非寿险深度1.9%。