耀之科创: 耀之图解科创企业—杭可科技 中国老牌锂电池服务商 公司简介 国内老牌电子设备制造商,1998年开发成功锂电池化成设备,目前主营为锂电池的充放电设备(收入占比为82%)和电... - 雪球

公司简介

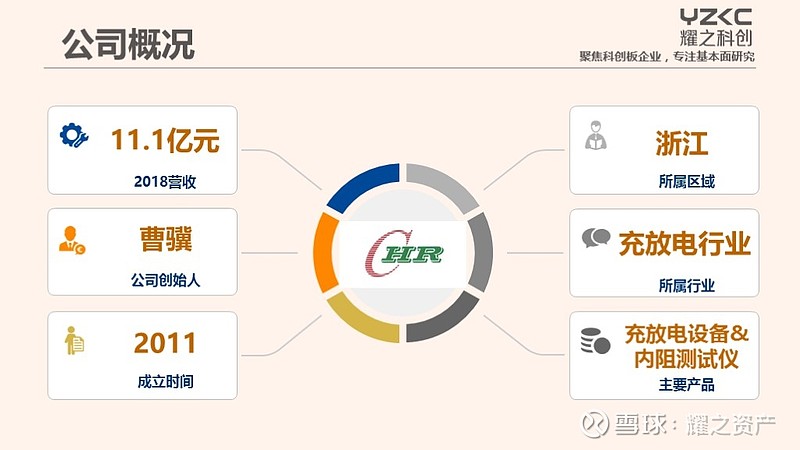

国内老牌电子设备制造商,1998年开发成功锂电池化成设备,目前主营为锂电池的充放电设备(收入占比为82%)和电压/内阻检测设备等,下游应用于锂电池的后段生产工序(尤其软包、消费类电池)。受益于国内新能源产业发展及日、韩消费客户锂电扩产,公司近年来发展较快,2018年营收规模约11亿,净利2.9亿元。公司成立以来主营业务及股权结构稳定,实际控制人为曹骥与曹政(父锂子关系),合计持有80%股份。

1. 做什么

锂电设备按照生产工艺,可分为三类:前段设备(电极制作,如搅拌/涂覆等),中段设备(电芯制作,如模切/卷绕等),后段设备(后处理,如化成/分容等)。

公司的主要产品属于“后段设备”,包括充放电设备和检测设备,适用的工艺为:化成(充放电设备)、分容(充放电设备)、检测(充放电设备、电压/内阻检测设备),属于锂电后段设备中的关键部分,公司目前也已具备完整的后处理系统设计与集成能力。

2. 增速如何

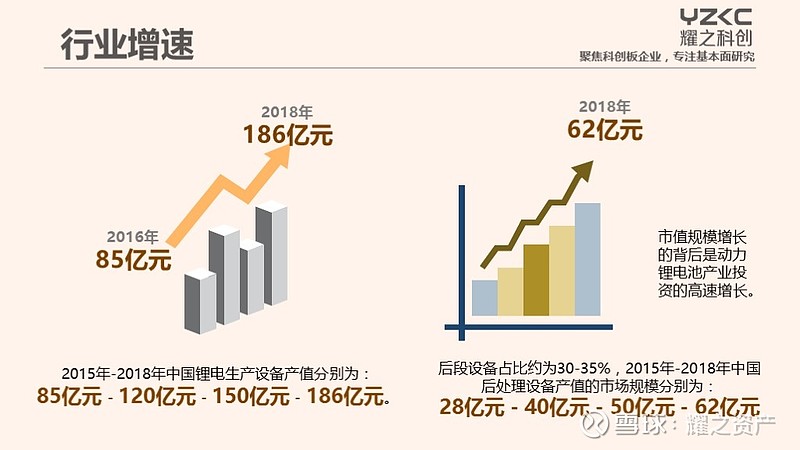

根据GGII统计,2015年-2018年中国锂电生产设备产值分别为85亿元、120亿元、150亿元及186亿元。后段设备占比约为30-35%,大致估算,2015年-2018年中国后处理设备产值的市场规模分别为28亿元、40亿元、50亿元及62亿元,背后是动力锂电池产业投资的高速增长。但是,2019年新能源汽车补贴大幅下滑,电动汽车需求增速放缓,影响电池厂产能扩充及设备采购,预计2019-2020年国内锂电设备行业的产值增速将明显回落,而杭可科技披露的2019Q1在手订单同比仅上升2.4%。

3. 市场竞争格局

国内的锂电设备企业近年来进步明显,电池厂关键生产设备从主要依赖进口到90%以上国产,CATL等电池厂商亦入列国际一线阵营。相比中段设备-卷绕机等,后段设备的进入门槛相对较低,企业数量较多,但大多规模较小。目前国外的主要竞争对手有韩国的PNE Solution(软包)和日本片冈制作所(圆柱),国内规模较大的有杭可科技、广州擎天、珠海泰坦新动力、广州蓝奇等,其中泰坦2017年被先导智能收购后,发展明显提速,后发而先至,2018年实现收入12.9亿元,超越杭可科技成为锂电池后段设备的行业第一。

4. 下游客户情况

公司下游客户集中度较高,且波动较大。2018年CR5合计约63%,其中来自LG及关联公司合计占比约36%,三星也曾是公司第一大客户,这和公司产品侧重于软包消费类电池有关。

5. 未来增长的关键因素

主要是看两个方面:

第一:公司的成长性。包括主要客户的扩产计划,实际进展,如韩国LG、三星等。

第二:行业的周期性。电动车适用性的大幅提升,使行业真正迎来快速增长期。

6. 过去的增长

A. 从下游应用领域看,17年受益行业爆发,动力类昙花一现。具体表现为:

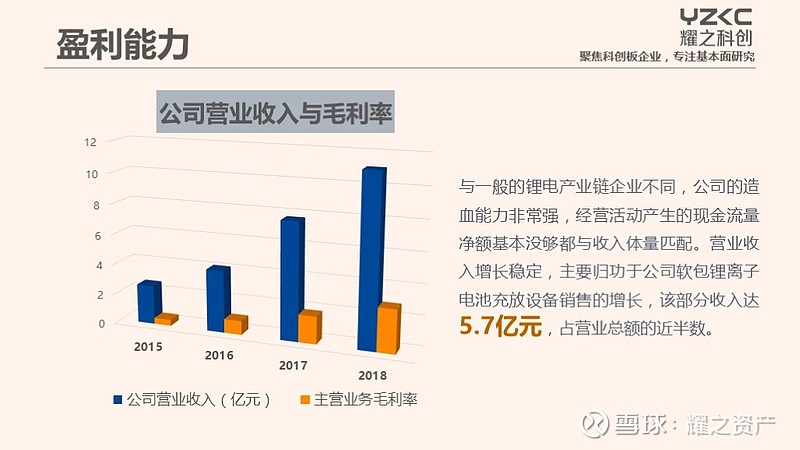

2017年,公司收入增长来源于动力类锂电池充放电设备(收入增速196%,占比从29%升至48%,其中海外销售占比约6%;对比消费类收入增速31%)。

2018年,动力类锂电池设备增速明显放缓,消费类锂电池设备贡献较大增量(收入增速41%,占比从52%升至54%,其中海外销售占约90%;对比动力类收入增速27%)。

注:动力类锂电池的后处理设备相比消费类,在输出电流大小、温度均匀性、能量回收和精度等方面的要求更高。

B. 从电池类别看,方形大起大落,软包稳中有升。具体为:

2017年,公司的收入增量来源于软包(贡献增量的53%,产品收入占比从58%降至56%)和方形(贡献增量的36%,占比从7%提升至21%)。

2018年,公司方形电池设备的收入持平(零增长,产品收入占比从21%降至15%),增长主要来自于软包电池设备的放量(占增量的80%以上,占比提升至64%)。

7. 未来的预计

消费类锂电池,整体预计将继续处于平稳增长的态势,考虑三星、LG、村田等生产线的不断更新和扩产,公司业务有望维持20%左右的收入增速,这部分确定性较强;动力类锂电池,由于下游洗牌导致行业集中度提升,加上软包尚未成为主流,对手实力较强等因素,公司这块儿业务未来的不确定性比较大。

8. 投资价值估计

公司主营是锂电池充放电设备,下游应用的特点是:消费类强(出口日韩)、动力类弱(国内为主);软包强、方形弱(方形的动力电池是当下的主流)。

消费类需求增速相对稳健,但公司面临客户集中度高以及扩产周期波动的问题,业绩增长存在较高的不确定性;动力类,过去几年,珠海泰坦等对手进步迅速,电动汽车补贴退坡加速动力类行业洗牌,公司动力类业务面临不小的困难。

因此,虽然公司过去几年增速较快,但未来两年大概率放缓。

公司拟发行不超过10%募集5.47亿元,对应上市市值55亿元,假定19年利润持平,对应PE约20倍。而A股锂电设备龙头先导智能,市值约250亿,对应2019年PE约25-30倍,估值溢价空间并不大,市场或存在短期的博弈机会,但长期发展的不确定性较高。

小结:

1. 行业层面:短期增长放缓,竞争门槛不高。第一,补贴退坡导致行业增速放缓,公司业绩短期或会有起伏,但长期看,行业仍值得重点关注;第二,锂电后段设备,产品非标准化、且进入门槛低,龙头设备企业不断扩展产品线,挤压中小企业的生存空间;软包在消费锂电池领域应用广泛,但在动力电池领域预计或难以成为主流。

2. 公司层面:软包强、方形弱,消费强、动力弱,导致增长潜力一般。公司基本没有进入国内主流的动力电池厂,作为业内龙头,未进入CATL的供应链,来自BYD的收入也微乎其微;其次,对日韩电池厂依赖过重,技术特点偏向软包路径,珠海泰坦的快速崛起,都增大了公司未来前景的不确定性。

3. 观点:行业值得重点关注,但建议公司评级为B。理由:第一,行业远期市场空间较大,但近期或有起伏;第二,杭可科技主要的看点在于软包锂电池和LG扩产进程,不确定性较大,同时18年公司跌至行业No.2,未来的持续增长性更面临质疑;第三,公司上市市值对应PE20倍,龙头先导智能25-30倍,估值溢价空间有限。

点击下文, 了解更多科创企业