最大回撤被很多人看作是评估基金风险的关键性指标,因为我们不知道何时会发生最大回撤,任一天买入基金都可能是最高点,从而遇到较大损失。换句话说,最大回撤就是投资者买入基金可能遇到的阶段最大净值损失。这种极限损失可能带崩投资者心态,导致错误的投资行为发生,结果就是长期看基金是赚钱的,但基民不赚钱。

对于基金投资者来说,应对最大回撤的方法有三种,分别是低仓位、择时交易、持仓结构。

1、低仓位

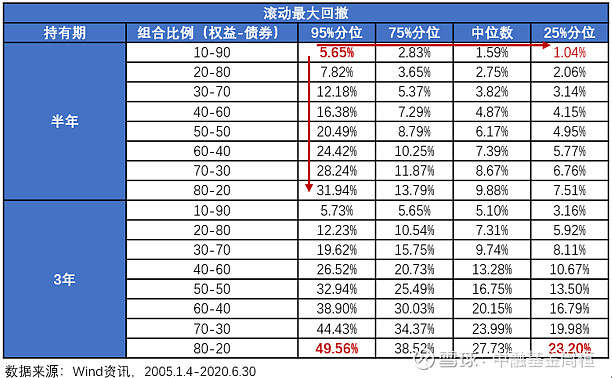

权益资产的波动较高,持有较高比例的权益基金会导致客户面临较大净值回撤的可能,我们通过数据回测来看仓位对回撤的影响:

权益代表:标准股票型基金与偏股混合型基金

债券代表:中长期纯债基金

滚动持有期(即任意日期开始滚动持有时间):半年、3年

业绩百分位:25%分位代表在滚动计算的样本中表现最好的排在前25%的样本,分位数越低代表运气更好,是一种择时体现,背后表征的是估值。

计算时间:2005年1月4日至2020年6月30日

如上表:

最大回撤随权益基金占比提高而增加;

事后看,入场时机很重要,好的入场时机可以有效降低最大回撤;入场最差时点的最大回撤在-5.65%至-49.56%,入场最佳时点的最大回撤在-1.04%至-23.20%。

上表告诉我们降低权益基金比例可以降低有效降低最大回撤,然而,我们也会面临另一个可能更大的风险——长期投资收益不及预期。

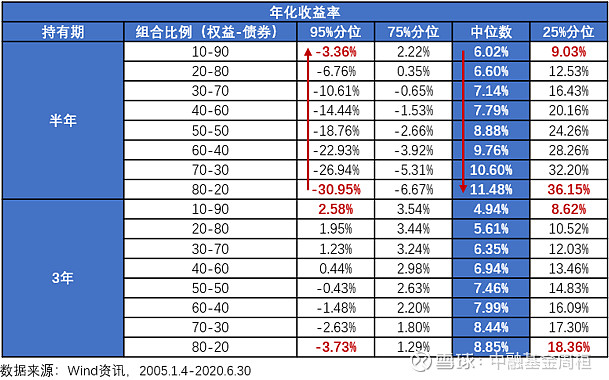

作为普通投资者,我们很难判断什么是好的入场时点,什么是差的入场时点,如果我们淡化时点的选择,换句话说我们不苛求最佳入场时点,更不希望是最差入场时点,以一般入场时点看(中位数),收益率会有如下特点:

收益率随持有权益基金占比增加而增加;但如果入场时间较差,组合收益率也会因权益占比增加而降低。

随着投资时间增加,“运气”会均值回归。或者说,入场差的收益率会慢慢变好,入场好的收益率会慢慢变差。例如最好入场时点的高仓位投资(80%权益)收益率从半年的36.15%降低到18.36%,最差入场时点的高仓位投资(80%权益)收益率从半年的-30.95%改善到-3.73%。

2、择时交易

择时交易的逻辑容易理解,用上表数据来解释就是在较好的入场时机加大仓位、在较差的入场时机降低仓位从而获得较高收益并降低最大回撤。核心的难点是事前我们如何定义好的入场时机?如何事前预判区分当前时点是好是坏?假如我们判断错了要如何应对?若我们不能回答上述问题,这种逻辑清晰的方法论可能就是容易理解但难于实践。

3、持仓结构

基金业绩是投资行为的自然结果,最大回撤是基金业绩的一部分,也来自于投资行为,从持仓结构入手就是从投资行为角度来应对最大回撤。动态调整持仓结构是不降低权益基金仓位、淡化择时情况下的有效选择。

对于股票投资,持仓结构应对最大回撤的方法包括:(1)持有业务稳定性高、股价回撤较小的个股,包括高分红蓝筹股、基本面经营稳定的白马股;(2)也可以均衡个股风险来降低组合回撤,例如影响个股股价的风险因素包括宏观经济波动风险、行业政策风险、竞争格局变动的风险、技术冲击的风险等。个股在上述风险上的暴露会有差异,均衡风险的含义就是持仓结构不在某一个风险上集中暴露,从而管理最大回撤。

借鉴股票投资,基金投资控制回撤也可以采用结构配置来应对最大回撤。在结构配置前,我们先要确定基金投资到底是在投资什么,在《我已千基在手、为何还要 FOF》中,我们介绍过基金投资就是在投资基金经理的投资框架。通过结构应对最大回撤就需要投资者能清晰的定义不同投资框架的特征边界,心里记着投资目标,观察着市场状态,随时派出合适的基金经理迎接市场挑战。以我之前管理过的华夏聚丰稳健目标FOF(下称华夏聚丰)为例:

对比华夏聚丰2021年一季报及2020年年报前十大基金,会发现有5只重仓基金发生变化,约占组合的36%,这一调整即为基于投资目标、市场状态的动态调整。这种在市场特定时期进行基金组合大幅调仓就是一种有效应对可能的最大回撤风险的方法。

总结来说,以增值需求为目标(详见《投资理财的三个钱包——聊一聊投资目标》)的基金投资者应该首选持仓结构的动态调整来应对可能发生的最大回撤,这是因为降低权益仓位会降低长期收益,择时交易又极难掌握。当然持仓结构的应用也需要投资者能够定义不同投资方法的特征边界并结合市场状态动态调整。

风险提示:投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读组合介绍等说明,充分认识本基金组合的风险收益特征和产品特性,认真考虑本基金组合存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本投资组合本身不构成任何形式的投顾服务及产品,且本报告中投资观点仅供参考,不代表任何投资建议或承诺,投资者不应将此作为投资或决策依据。基金管理人承诺以诚实信用、勤勉尽责的原则管理构建投资组合,但不保证本组合一定盈利,也不保证最低收益。本投资组合的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。敬请投资者仔细阅读本基金组合策略中每只基金的基金合同、招募说明书及产品资料概要等相关法律文件,在了解产品情况后审慎做出投资决策。