中信证券成立于1995年,于2003年上市,为全国性一流综合性证券公司,其业绩和多项业务指标稳居国内证券业首位数年,中信也一直以成为“中国版高盛”为目标,因此今天将中信证券的相关情况进行简单梳理,为自己的投资决策提供一些依据。

一、主营业务情况

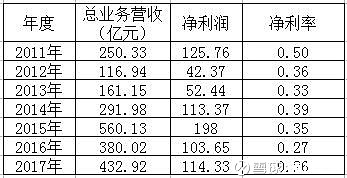

2017年,公司实现营业收入人民币432.92亿元,归属于母公司股东的净利润人民币114.33亿元,继续位居国内证券公司首位,公司各项业务继续保持市场前列。近几年的总营收和净利润数据如下:

1、经纪业务。该业务是指证券公司通过其设立的证券营业部,接受客户委托,按照客户要求,代理客户买卖证券的业务。

2、资产管理业务。该业务是指证券、期货、基金等金融投资公司作为资产管理人,根据资产管理合同约定的方式、条件、要求及限制,对客户资产进行经营运作,为客户提供证券及其它金融产品的投资管理服务的行为。

3、证券投资业务。该业务主要负责将公司自有资金投资于证券市场的股票、债券、基金,通过有效资产配置、组合风险管理、科学投资决策流程实现收益。

4、证券承销业务。该业务是指证券机构受发行人委托向社会公开销售证券的业务,包括股票、债券和定增等的发行。

5、其他业务。该业务主要为大宗商品相关的服务业务,如大宗商品涉及的衍生品、实盘交易、实货交易等业务。

二、公司估值情况

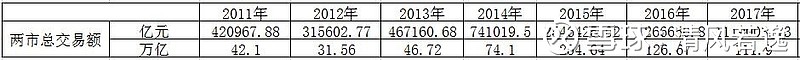

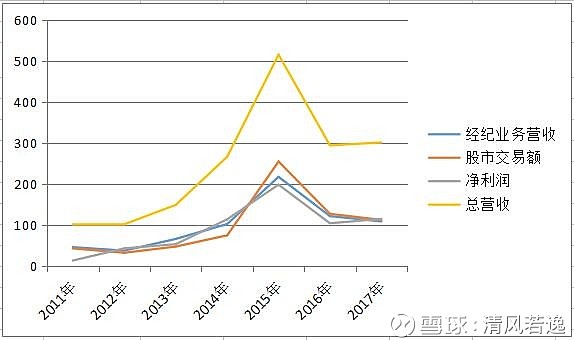

众所周知,证券是个周期性很强的行业,其经纪、自营和投资银行等各项业务与证券市场的交易量、价格波动等方面具有较高的相关性。因此下面将2011年—2017年的大盘交易量和公司的业务收入、利润水平进行横向对比。

从上面两幅图可以看出,股市的年度交易额(按万亿计算)走势基本和公司的年度营收和业绩走势相符,呈正比关系,且公司的经纪业务营收和净利润水平基本与按万亿计算的两市年度交易额相当。

因此这里做个大胆的推测,一是根据18年前四个月两市36.34万亿的交易额和类比前两年的年交易额,毛估估今年的交易额在110万亿左右,则根据上面的正比线性关系和公司的经纪业务营收和净利润水平基本与按万亿计算的两市年度交易额相当的这个情况,毛估估公司18年经纪业务营收在110亿左右;资管业务由于近几年都处在70亿左右的区间波动,因此毛估估认为该部分业务营收在70亿左右;证券投资业务,由于去年是个蓝筹大年,且大部分机构都是以配置蓝筹为主,因此今年这项业务的预期应该要降低,类比这几年的营收情况,该部分业务毛估估营收在50亿左右;证券承销业务,随着IPO的放缓,定增政策的趋严,我认为这部分的营收会比去年更差,类比12到14年IPO停发公司三年的营收,毛估估这部分的业务营收为30亿左右;至于其他业务,从这几年的走势看,营收稳步在提升,不过由于对大宗商品这个市场不太了解,因此这里做保守预测,取130亿作为其18年的营收。

综上,毛估估中信证券18年的总营收应该是在390亿左右,从公司这几年的净利率水平看,基本是稳定在30%左右,因此为保守计算,取25%作为今年的净利率,则今年的净利润会有100亿左右,这又刚好可以和上面线性图的结论相对应(去年两市总交易额111.9万亿,而去年净利润为114.33亿,毛估估的今年两市总交易额110万亿,而毛估估的今年净利润为100亿)。以中信证券今天19.25元的股价计算,对应18年的P/E为24倍左右。

上图为中信证券2009年至今的市盈率图,由于证券行业具有周期性这个特点,PE的波动是比较大的,因而不能有效的反映公司实际的内在价值,会存在估值陷阱,因此这里用PB(市净率)来进行估值对比。

上图为中信证券2009年至今的市净率图,从图上可以看到近几年其最低的市净率在1.2倍PB左右,在牛市时其最高市净率在4倍PB左右,而现价1.5倍左右的PB虽说不是最低位置,但也应该是处在历史相对低位。

该帖作为个人投资分析记录,仅仅代表本人对中信证券的一些思考和看法,主要目的是想留文记录以观后效。