$华熙生物(SH688363)$ $贝泰妮(SZ300957)$ $丸美股份(SH603983)$

贝泰妮是属于医美概念的企业,但在我眼里它更是一家卖化妆品的,它旗下的“薇诺娜”是一个针对敏感肌的品牌,成为近几年美妆界的黑马,在2020年“双11”期间以天猫美妆销量第九,国产品牌第一的佳绩胜利收官。

薇诺娜的化妆品我是用过的,可能本身我是一个敏感肌,对这方面也比较在意,而现在距离我第一次消费已经有五六年了,说明这个品牌爆发的潜质一直存在,只不过自今年上市以来才受到资本市场的关注。

而说起来,华熙生物、鲁商发展旗下的医美化妆品牌我却没有用过,以及珀莱雅、水羊股份(御家汇)、丸美股份等公司旗下的化妆品我也用的较少,既然无法搞什么产品测评,那么我们今天就在财务指标的角度对比一下这些化妆品企业。

一、研究化妆品企业要看净利率

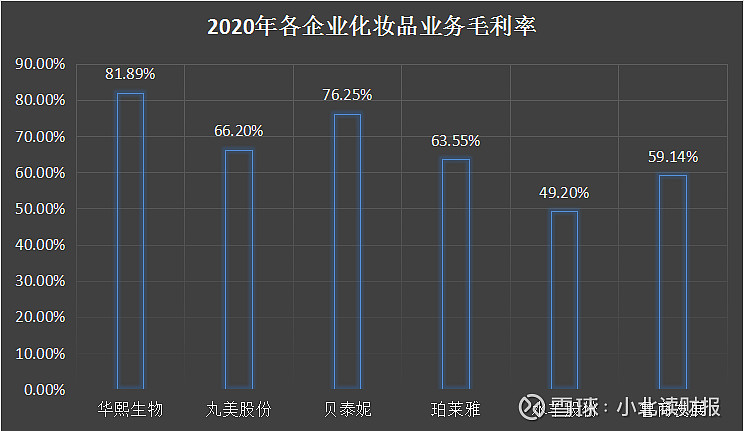

首先,功能性化妆品的生产技术水平更高,因而相比于普通化妆品有着较高的议价力,反映在财务指标上则是毛利率更高,这是从企业产品上反映出来的,和规模成本优势则关系不大。

功能性护肤品与普通化妆品相区分,主要包括将皮肤学级护肤品、成分型护肤品、OTC与械字号、药企或医院品牌四类,我们常说的医美化妆品(含玻尿酸)算是属于械字号的化妆品。

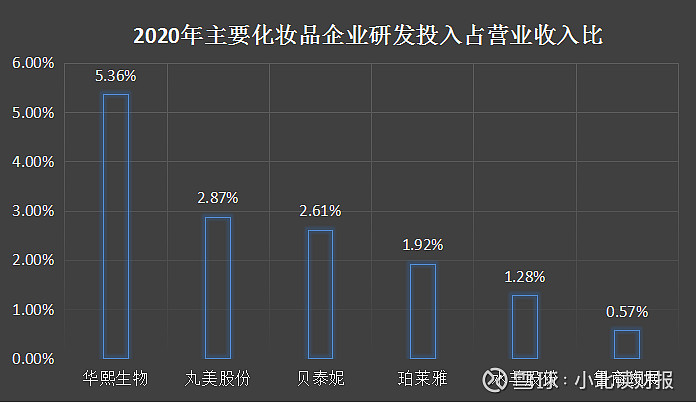

数据显示,在这几家化妆品上市公司中,属华熙生物的研发费用率最高,在它的主营业务中,功能性护肤品占比超过50%;其次贝泰妮、丸美股份的研发费用率也明显高于水羊股份和珀莱雅,丸美股份的眼部产品做的较好;鲁商发展的医药化妆品研发投入实际占医药化妆品业务收入的4.95%。

进一步对比毛利率便可以看到,水羊股份的毛利率最低,而华熙生物、贝泰妮的毛利率均明显高于其他企业,品牌溢价明显。

这和当前我国功能性护肤品市场的兴起也脱不了干系,2015-2019年间,在化妆品赛道,功能性护肤品市场和彩妆市场的规模复合增速均超过了20%,分别为22.9%、21.5%,而护肤市场规模、彩妆与个护总市场的规模增速则分别为11%、10.9%。

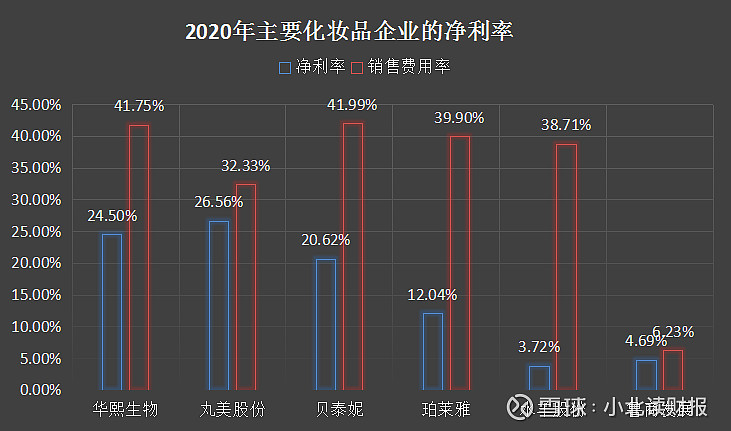

但我们看化妆品企业不能仅仅看毛利率,还要看它们的实际经营盈利能力,即净利率这个指标,因为化妆品这个行业往往需要支付较多的销售费用,如果企业的化妆品品牌市场是靠打广告赚来的,那说明这个品牌的消费黏性一般,我们真正要寻找的是那种不仅产品好,而且盈利能力也强的公司。

数据显示,这些化妆品企业的销售费用率果然均在40%左右,但华熙生物、贝泰妮因为较高的毛利率等因素仍然维持了净利率在较高的水平,此外丸美股份也是个小而美的企业;珀莱雅、水羊股份则略逊一筹,净利率水平远低于其他企业。

二、存货周转率也很重要

我想通过对化妆品企业净利率的分析,你一定可以悟到化妆品这一类的消费企业的ROE是由净利率驱动的,如果要投资好的化妆品企业,一定要找净利率高的。

除此之外,我还想说的是研究化妆品企业也要看存货周转率,因为对于化妆品企业来说,留太多的存货并不好,且存货周转率不仅能反映存货利用的能力,还能反映公司销售商品的能力。

在这里补充一下关于存货周转率的相关知识:

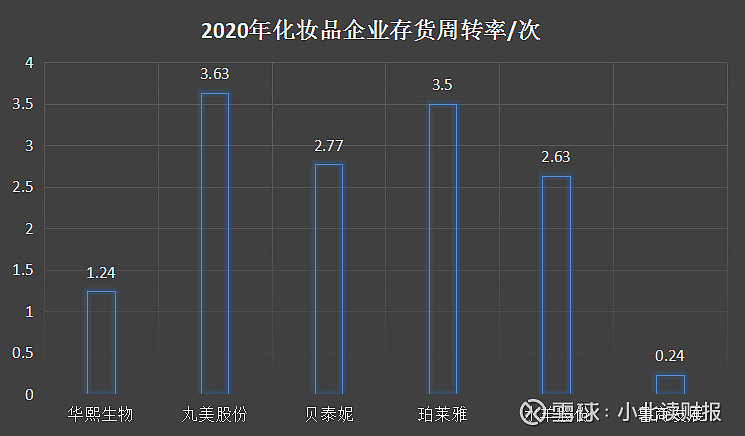

通过对几家化妆品企业的分析,我们发现丸美股份和珀莱雅的存货周转率均较高,华熙生物的存货周转率反而不太高,贝泰妮的存货周转率也不如丸美股份和珀莱雅,这和分析净利率得出的结论有些不一致。

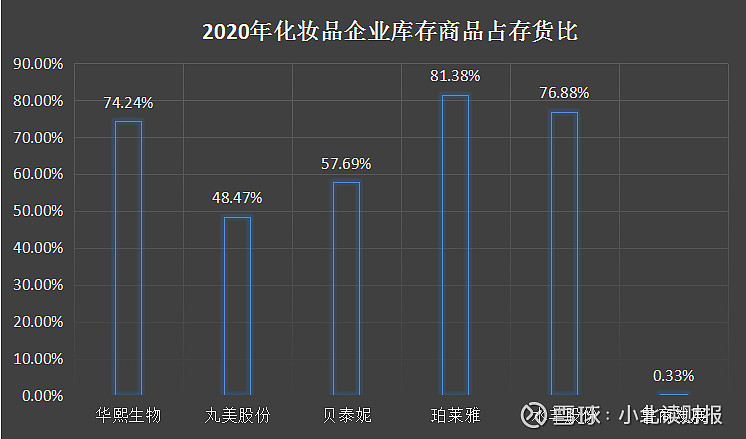

但实际情况是,华熙生物的存货中不仅有化妆品,它还有透明质酸原料类产品、医疗终端产品,据它的上市招股书可知,2018年企业的库存商品占存货比为72.31%,但实际功能性护肤品占比仅为23.86%,尤其体现为原料产品业务的存货周转率较低。

因此,我们如果进一步分析存货明细的话,便可以发现,贝泰妮的库存商品占比不如珀莱雅高,这说明贝泰妮的存货中有较多的原材料及在产品等,这反而可以说明贝泰妮的销售状况良好。

三、总结一下

总的来看,分析化妆品企业我们主要采用了两个财务指标,分别是净利率和存货周转率,而经过分析我们认为目前功能性护肤品企业表现要好于一般的企业,丸美股份是个小而美的企业,其他企业则表现一般。

而在功能性护肤品企业之中,主要是华熙生物和贝泰妮相比,二者的业务结构有些不同,如果单看净利率的话应该选择华熙生物,而单看存货周转率的话应该选择贝泰妮,所以我们还需要结合其他指标来看,成长能力指标以及现金流等,最后我觉得华熙生物更像是我的菜!

你怎么看?欢迎在下方评论区进行讨论~