一、KKR简介

KKR&Co.($KKR(KKR)$) 全称Kohlberg Kravis Roberts & Company,是一家全球性的私募股权公司,总部在纽约。公司成立以来完成了超过4000亿美元的私募股权交易,是杠杆收购(Leveraged Buyout)领域的佼佼者。

KKR于1976年成立。 K,K,和R分别是三个创始人,Jerome Kohlberg, Henry Kravis和George Roberts的姓氏缩写。三人在创业前是Bear Stearns的同事,一起完成了几笔杠杆收购的交易。Henry Kravis和George Roberts是一对表兄弟,他们也是本文作者在克莱蒙特盟校(Claremont Colleges)的校友。Kohlberg在1985年由于健康原因离开KKR一年,等他重新回到公司后,发现Kravis和Roberts已经将公司战略做了很大的改变,偏离了自己最初的设想。比方说,Kohlberg是非常反对恶意收购(hostile takover)的,但当时KKR却在酝酿几笔此类交易。于是,在1987年Kohlberg辞职,自己开创了Kohlberg&Co。

KKR完成的历史性的交易包括1989年杠杆收购RJR Nabisco(当时历史上金额最大的收购)以及2007年收购TXU(迄今为止金额最大的收购)。自从1977年以来,KKR完成了超过160家公司的投资收购。

二、私募股权商业模式

金融收购者vs.策略收购者

公司收购者中最主要的两类是金融收购者和策略收购者。两者有很大的不同。策略收购者往往和被收购的公司在相关或同一行业运作。通过购买公司产生协同作用(synergy)而获利。策略收购者通常的收购模式有横向收购和纵向收购。横向收购指的是收购类似的公司,即竞争者。这样的合并可能降低单元成本,大幅增加市场占有率,以及专利技术更有效的利用。有时由于两个合并的公司在市场中地位太重要,交易可能由于反垄断法而被政府干预。纵向收购则指收购自己原料供给链(supply chain),生产线(product line),或供货渠道(distribution channel)中的某些环节从而获得竞争者不具备的优势。

金融收购者则是通过购买公司,希望在几年后增值出售而获得利润的公司。私募股权(private equity, 以下简称PE)是最典型的金融收购者。

PE如何运作资金

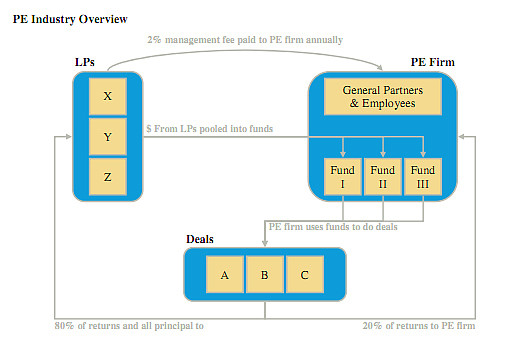

PE资金来源于一个被称为有限合伙人(limited partners)的投资群体。有限合伙人的例子包括公益基金,养老金,国家主权基金,富有个人和大型企业。当PE公司的投资赚得收益后,需要归还有限合伙人人大约80%的收益,将剩余收入囊中。20%的剩余收益(carried interest) 被PE公司的大众合伙人们(General Partners)瓜分。除了这20%外,有限合伙人们每年还得付给PE公司管理资金的2%,作为管理费。下图更直观地解释了资金运作的过程:(Source: Wall Street Oasis)

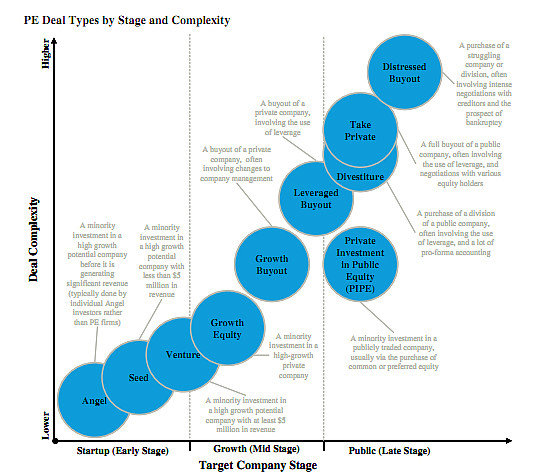

如今市场上有大约1500家PE公司。这些公司的主要区别在于他们收购的公司所处的生命周期不同。比如说天使基金投资于创业阶段的公司,之后有种子基金,风险投资基金和成长基金。如果被收购公司处于成熟阶段,则可通过杠杆收购,逆向收购,破产收购等。下图显示了收购公司与被收购公司所处阶段的关系。(Source: Buyout Magazine)

一般来说PE公司在多个不同成长阶段有投资。后期的交易比前期往往更复杂,因为牵涉到更多的金融模型,会计和法律得专业知识。

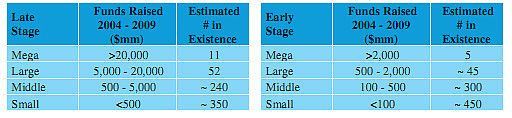

另一个区别各PE公司的办法是看它们资产管理(asset under management)的规模。因为管理资产越多,收的管理费和盈余就越多。下表显示了当今市场上PE公司的规模(Source: Private Equity International)。下左图是投资于成熟期公司的PE公司规模,下右图是投资于成长期公司的PE规模。

PE公司赚钱的几种方法:

1. 花较少资金投资许多家小的创业公司,希望其中一家能像Google或Facebook一样一鸣惊人。这样的的PE公司常被归入风险投资Venture Capital一类。

2. 选择几家稳定增长型的公司投资,往往不对公司进行整体收购,而是购买相当数量的股权。

3. 杠杆收购:通过借贷来收购,并用被收购公司的现金流来还贷。

4. 收购垂死挣扎的公司,或者即将破产的公司,通过与债主的沟通拖延时间,同时整顿管理层来重新使被收购得公司盈利。这样的交易价格往往时很低的,有时被收购的公司还会倒贴钱,当然PE公司要接手被收购公司欠下的债务。

5. 收购一个公司作为基石,并进行一系列的相继收购使这个公司群越来越庞大。

6. 更换被收购公司管理层。提升公司运作。也有很多PE公司维持自己纯粹金融收购者的理念,不涉足被收购公司得具体运作。

杠杆收购(leveraged buyout)

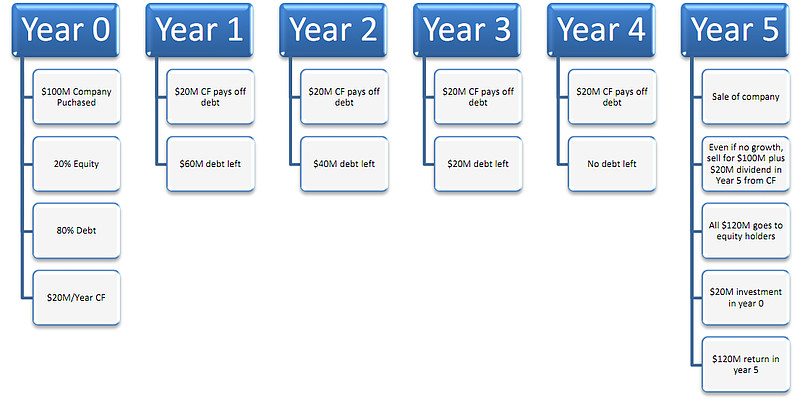

杠杆收购顾名思义就是指在收购的时候主要通过贷款的方式融资。以下通过一个例子来说明杠杆收购的程序:

第0年:PE花1亿美金收购一家公司。20%用PE公司自己的资金,80%贷款,即8000万债。假设被收购的公司每年带来2000万的现金。

第1年:还2000万债,还剩6000万。

第2年:还2000万债,还剩4000万。

第3年:还2000万债,还剩2000万。

第4年:还2000万债,还清。

第5年:收入2000万。卖掉被收购的公司。假设卖价仍为1亿,则5年总收入为1亿2000万。在第0年PE公司只花了2000万,6年内翻了6番。

当然,这只是一个简化的例子。杠杆收购很重要的考量是被收购公司是否有稳定现金流来定期还债。

三、KKR股票

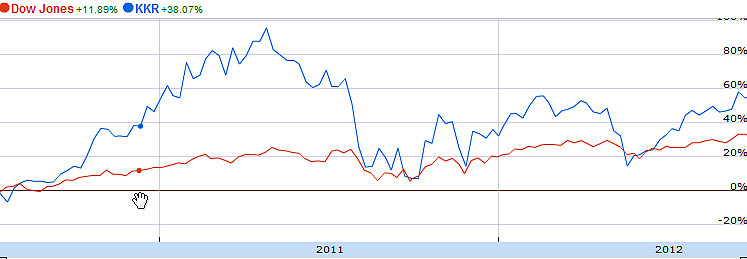

KKR上市以来一直跑赢大盘。

(Source: Google Finance)

P/E: 31.05

Beta: 2.13

Dividend Yield: 4.63%

当然,好的历史收益率不代表KKR现在是一个理想的投资选择。在《KKR和私募股权.下篇》中,我们将详细分析KKR的基本面,并介绍PE行业中其他具有代表性的公司,最后对这一行业以及KKR的未来进行展望。

(作者未持有KKR任何仓位)