■ 黄金强势的背后,与美元实际利率的负相关性出现背离:黄金作为不生息资产,美元实际利率可以视作黄金的持有成本,两者在理论上为负相关关系。但是近两年,这个负相关关系出现了显著背离。

■ 央行增加购金是支撑金价的主因:(1)黄金在全球储备资产中的历史变化:从高度集中到再平衡。全球央行对黄金的储备经历了三个历史阶段,前布雷顿时期(1976年以前)、牙买加体系时期(1976-2008)、再平衡时期(2008年以后)。近两年,黄金储备的再平衡出现加速迹象。从金融危机之后到2022年之前,央行每年的购金量在500吨上下,全球每年的黄金需求量大约为4500吨,央行购金占总需求的比例约为11%,对金价的影响有限。但是从2022年开始,央行购金量翻倍,从往年的500吨上升为1000吨,占比也从11%直接跃升到20%以上。2023年也保持着这个趋势未变。(2)“百年未有之大变局”加速黄金储备再平衡。增持黄金的主力集中在新兴市场央行。新兴市场央行为何在这两年加大了对于黄金的购买?我们认为,一个很重要的原因是世界格局的变化,导致储备资产多元化的必要性和紧迫性在抬升,客观上加速了黄金储备的再平衡。对于部分新兴市场国家而言,全球从缓和走向对抗,促使其更加关注自身储备资产的安全性,而西方国家对俄罗斯的金融制裁开启了一个危险且糟糕的先例,表明在储备资产中过度依赖单一货币存在政治上巨大的尾部风险。因此,储备资产多元化、再平衡的必要性和紧迫性进一步抬升,黄金的价值在此时就凸显出来。

■ 央行购金对黄金的影响:中期来说(1-2年),央行加大增持黄金的趋势已经形成,且尚未看到逆转的迹象,预计会继续成为金价的重要驱动力。长期来说(3-10年),新兴市场央行对黄金的增持存在一个阈值,当黄金在储备资产中的占比逐渐接近这一阈值时,对金价的利多影响将逐步钝化,这一阈值的高低将决定黄金储备再平衡持续的时间。

■ 2024年伦敦金或有望挑战2300美金:黄金仍处于上涨周期,伦敦金在2024年或有望突破2,300美金/盎司,建议维持中高配。第一,美元实际利率的高企压力缓解,利好黄金。第二,美元缺乏单边升值动力,对黄金无利空影响。第三,央行购金的趋势仍在,利好黄金。

正文

一、黄金强势的背后,与美元实际利率的负相关性出现背离

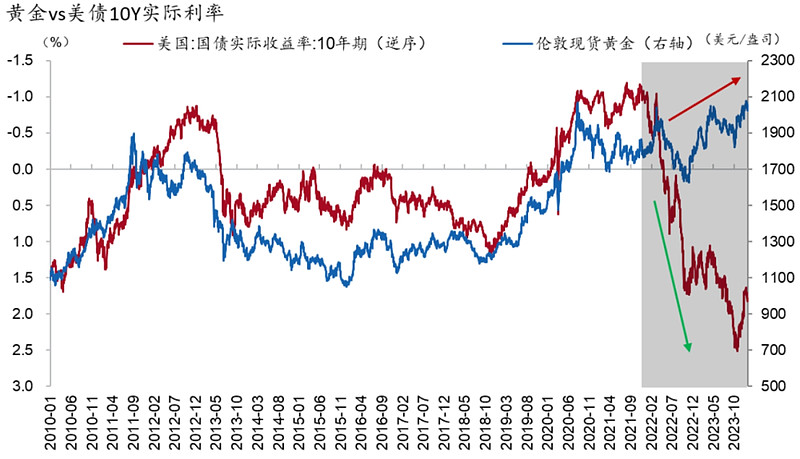

黄金具备三大属性,包括商品属性、货币属性和金融属性。其中,金融属性是影响黄金定价的核心,这当中最重要的影响因子就是以美债衡量的美元实际利率。黄金作为不生息资产,美元实际利率可以视作黄金的持有成本,两者在理论上为负相关关系。从历史数据上来看,黄金和美元实际利率也的确呈现出了高度的负相关性。

但是近两年,这个负相关关系出现了显著背离。从2022年开始,美联储开启了史上最为激进的加息周期,美元实际利率从-1%一路攀升到了2.5%的水平。按照以往规律,黄金在此期间理应下跌,但黄金走势并不弱,甚至在2023年创下了历史新高。

旧规律如果失效了,一定是有新的因素对旧规律产生了影响,那么我们就需要研究到底是什么新的因素产生了如此之大的影响,并对新的因素进行跟踪和评估,对其前景进行展望。

图1:黄金与实际利率的负相关关系近两年出现背离

资料来源:Wind、招商银行研究院

央行增加购金是支撑金价的主因

对于黄金市场而言,在2022-2023年期间,一个比较显性的利好就是全球地缘政治冲突频发。例如俄乌冲突、巴以冲突爆发后,市场风险偏好骤降,黄金作为避险资产有所获益,也导致了金价与实际利率出现过暂时性的脱轨。但是这种情绪式的推动,影响往往是短暂的,无法解释黄金与美元实际利率负相关性的趋势性背离。

因此,我们需要找到一个具备持续性、且在这两年出现了巨大变化的因子,我们认为这个因子大概率就是央行购金。

(一)黄金在全球储备资产中的历史变化:从高度集中到再平衡

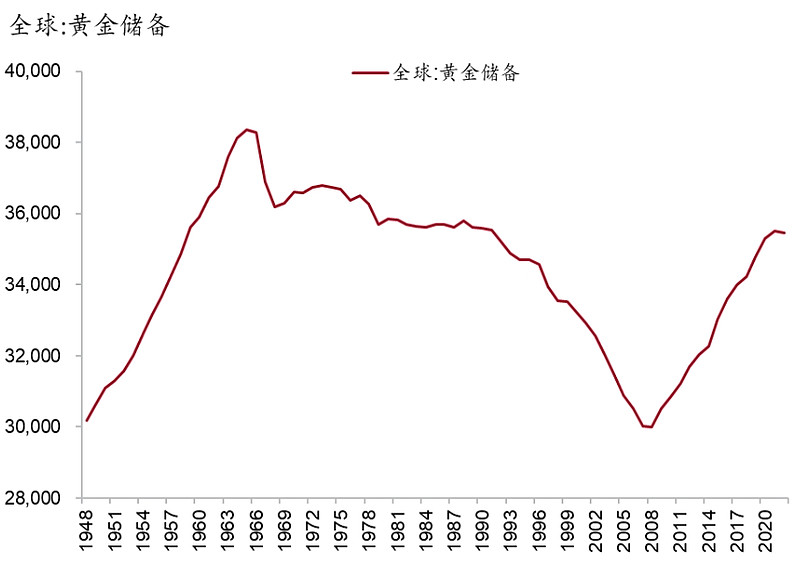

全球央行对黄金的储备经历了三个历史阶段,前布雷顿时期(1976年以前)、牙买加体系时期(1976-2008)、再平衡时期(2008年以后),在这三个不同阶段,央行对黄金作为储备资产的态度是截然不同的。

1976年以前,黄金储备高度集中在老牌发达国家央行,这些黄金主要通过贸易支付、战争赔款、殖民掠夺等手段取得,而其他新兴市场国家和新晋发达国家央行黄金储备的占比非常低。在金本位制(Gold Standard)和布雷顿森林体系(Bretton Woods System)之下,彼时黄金的货币属性较强,全球黄金储备不断攀升。

1976年,《牙买加协定(Jamaica Agreement)》达成,取消了黄金官价并按照市场价自由交易,标志着黄金的正式非货币化。由于黄金已经褪去了货币职能,储备需求下降,全球央行从20世纪80年代初进入了持续的售金期,黄金价格亦不断下跌。1999年,尽管欧洲多国联合签署了央行售金协定(Central Bank Gold Agreement),以避免黄金的无节制抛售,但仍然难阻金价节节下跌。在此阶段,全球央行整体是售金而非购金,金价的剧烈波动使其难以成为储备资产的优先选项,在持续的央行售金潮下,黄金储备的高度集中格局略有缓和。

2008年,全球金融危机爆发,为了缓解经济下行压力,各国央行通过降息、量化宽松等手段释放了大量流动性,货币贬值压力加大,全球债务亦不断膨胀,各国央行的储备资产价值也面临着缩水风险。经此一役,储备资产多元化、分散化成为全球央行的共识,央行对黄金的态度逐渐从净抛售转向为净增持,并通过增加黄金储备以达到优化储备资产结构的目的。在此阶段,老牌发达国家停止了大规模出售黄金,新兴市场央行以增持黄金为主,黄金储备进入再平衡阶段。

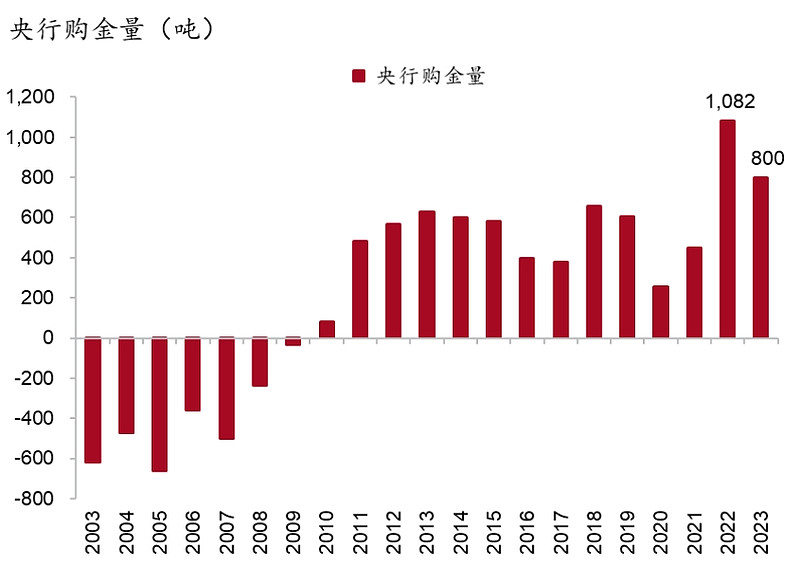

近两年,黄金储备的再平衡出现加速迹象。从金融危机之后到2022年之前,央行每年的购金量在500吨上下,全球每年的黄金需求量大约为4500吨,央行购金占总需求的比例约为11%,对金价的影响有限。但是从2022年开始,央行购金量翻倍,从往年的500吨上升为1000吨,占比也从11%直接跃升到20%以上。2023年也保持着这个趋势未变,其中Q1-Q3的购金量已达到800吨,预计全年同样可以达到1000吨左右的水平。

另外,我们拆解了黄金需求侧的结构变化(黄金总需求由珠宝首饰、工业需求、投资需求、央行购金组成)。可以发现,在2022-2023年期间,除了央行购金出现了跃升以外,珠宝首饰、工业需求整体变化不大,投资需求甚至出现了一定程度的回落。因此,有理由认为,央行购金量的激增就是黄金与实际利率背离的主因。

图2:全球黄金储备经历了“上升-下降-上升”

资料来源:Wind、招商银行研究院

图3:2022-23年央行购金量激增

注:2023年为Q1-Q3的央行购金量总和

资料来源:Wind、招商银行研究院

(二)“百年未有之大变局”加速黄金储备再平衡

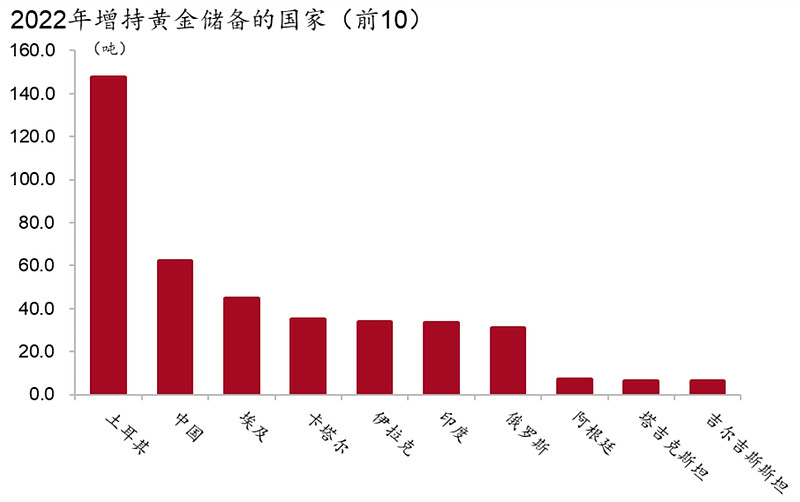

我们统计了2022年全球主要央行的黄金储备变化,发现增持黄金的主力集中在新兴市场央行,譬如土耳其、中国、埃及等。而发达国家央行的增持量实际上是很少的。

图4:主要是新兴市场央行在增持黄金

资料来源:Wind、招商银行研究院

那么,新兴市场央行为何在这两年加大了对于黄金的购买?我们认为,一个很重要的原因是世界格局的变化,导致储备资产多元化的必要性和紧迫性在抬升,客观上加速了黄金储备的再平衡。

由于储备资产具有保值增值的天然诉求,因此多年来,全球增量的储备资产绝大部分会投向固收资产,特别是发达国家或大型经济体的国债,美债、欧债是优先选项,日债、中国国债也会吸引部分主权资金,除此之外,少部分储备资产会分散至黄金、权益等非固收资产。

上世纪八十年代以来,全球步入“大缓和时代”,而冷战的结束,标志着东西方阵营对抗格局的终结,将大缓和推向高潮,彼时全球地缘政治、经济以及通胀水平在较长阶段内处于相对平稳的状态,各国储备资产多元化的诉求并不强烈。

但是,2008年全球金融海啸的爆发打破了这种平衡,全球资产缩水,货币贬值,储备资产多元化的必要性开始抬升,部分新兴市场央行开始增加黄金储备。

近年来,全球面临“百年未有之大变局”,地缘政治矛盾持续加深,“脱钩”“断链”不断带来贸易摩擦,“大缓和”已不复存在。2022年以俄乌冲突爆发为标志,全球阵营分化和对抗局面呼之欲出,美国及其盟国利用美元在国际货币体系中的核心地位,对俄罗斯实施了大规模高强度的金融制裁,例如宣布禁止俄罗斯部分银行使用环球同业银行金融电讯协会(SWIFT)国际结算系统、冻结俄罗斯央行外汇储备等。

对于部分新兴市场国家而言,全球从缓和走向对抗,促使其更加关注自身储备资产的安全性,而西方国家对俄罗斯的金融制裁开启了一个危险且糟糕的先例,表明在储备资产中过度依赖单一货币存在政治上巨大的尾部风险。因此,储备资产多元化、再平衡的必要性和紧迫性进一步抬升,黄金的价值在此时就凸显出来。

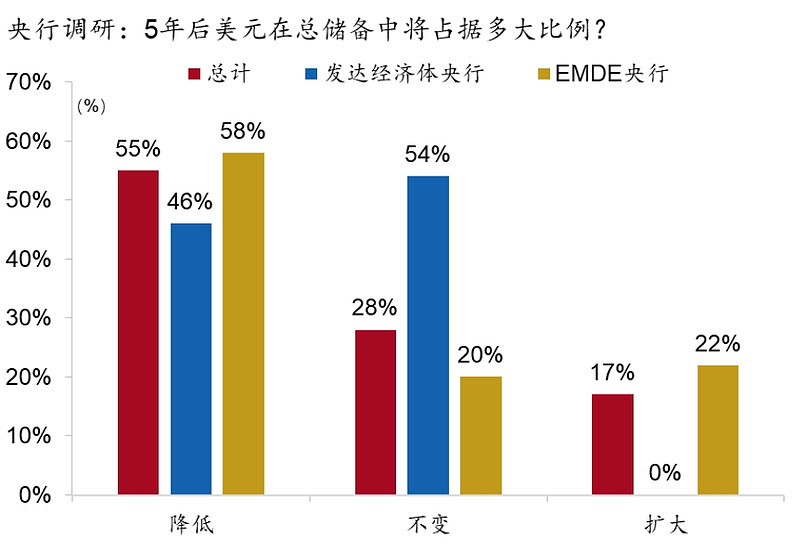

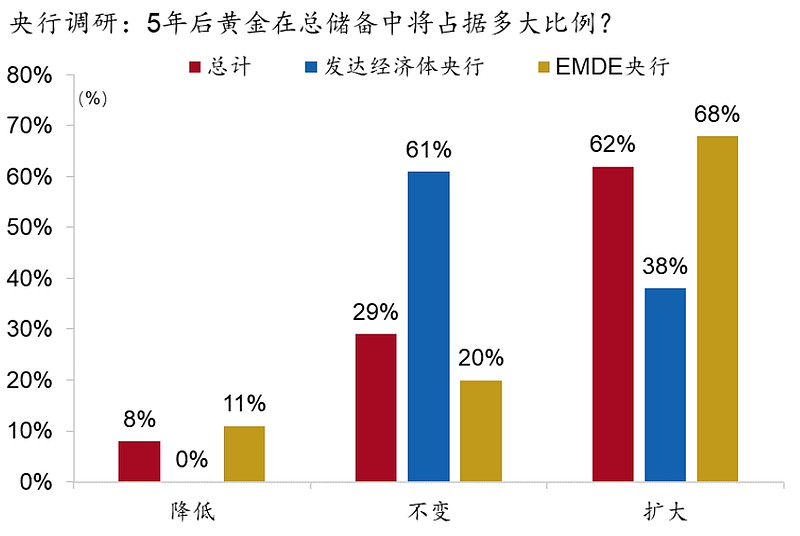

世界黄金协会与YouGov合作开展的《2023年央行黄金储备调查》也能够从侧面验证我们的猜测。调查显示,发达经济体与EMDE(新兴市场及发展中经济体)央行对未来5年储备资产中关于美元、黄金的看法存在极大分歧。其中,超过半数的发达经济体央行认为,未来5年美元、黄金在总储备中的占比将保持不变。但是却有超过半数的EMDE央行认为未来5年美元的占比将会下降,而黄金将会上升。也就是说,新兴市场央行的确在考虑关于“去美元化”的问题,且黄金是一个较好的替代。另外,这份调查结果也显示出,新兴市场央行对于增持黄金储备的态度仍相对积极,央行的购金趋势在短时间内可能还没有结束。

图5:多数EMDE央行认为5年后美元在总储备中的占比将会降低

注:所有受访央行(57家)、发达经济体央行(13家)、EMDE央行(44家)

资料来源:世界黄金协会、招商银行研究院

图6:多数EMDE央行认为5年后黄金在总储备中的占比将会升高

注:所有受访央行(57家)、发达经济体央行(13家)、EMDE央行(44家)

资料来源:世界黄金协会、招商银行研究院

(三)央行购金对黄金的影响

中期来说(1-2年),黄金储备再平衡在加速发展,央行加大增持黄金的趋势已经形成,且尚未看到逆转的迹象,预计会继续成为金价的重要驱动力。另外,考虑到美元实际利率将会趋势性下行,黄金与实际利率的背离会趋于消失,届时黄金可能受到双重利好的推动。

长期来说(3-10年),央行购金的变化较难预测,这背后涉及到全球地缘政治、经济等复杂因素的影响。但是我们认为,在可预见的未来,美元作为全球储备资产的龙头地位很难被撼动,且黄金价格波动较大,新兴市场央行对黄金的增持存在一个阈值,当黄金在储备资产中的占比逐渐接近这一阈值时,对金价的利多影响将逐步钝化,这一阈值的高低将决定黄金储备再平衡持续的时间。

二、展望2024:伦敦金或有望挑战2300美金

黄金仍处于上涨周期,伦敦金在2024年或有望突破2,300美金/盎司,建议维持中高配。

第一,美元实际利率的高企压力缓解,利好黄金。随着美国货币紧缩效应的逐步显现,财政支持力度的边际收敛,我们认为2024年的宏观场景将逐渐从“美国经济韧性+美联储鹰派加息”转向为“美国经济小幅降速+美联储货币政策转向”,美元实际利率预计将见顶回落,对黄金利多。

第二,美元缺乏单边升值动力,对黄金无利空影响。今年美联储大概率将步入降息周期当中,虽然“美强欧弱”的经济差格局对美元仍有支撑,但在降息的大环境下,美元缺乏单边升值的动力,对黄金几乎没有负面拖累。

第三,央行购金的趋势仍在,利好黄金。正如上文所述,考虑到新兴市场央行对于储备资产多元化的考量,央行购金的态度仍将相对积极,就算无法超越2022-2023年的极高水平,预计也能够在2024年维持在相对高位,对黄金的走牛存在正向推动作用。

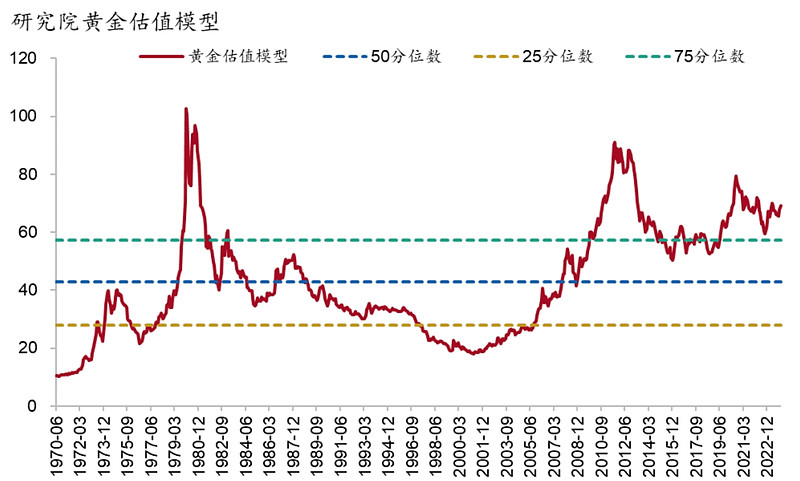

实际上,关于黄金牛市的判断市场几乎已经形成一致预期,目前投资者更加关心的问题可能是黄金到底能涨到什么位置?现在买是否太贵?

不可否认的是,黄金已经上涨了一年有余,从估值角度来看的确已经进入了贵价区域。按照招商银行研究院的模型测算,伦敦金估值已经达到历史89%分位数的水平。但是,估值贵并不是黄金牛市结束的标志,黄金基本面仍处于顺风局面,我们认为未来仍有进一步上涨的空间。

图7:黄金估值已经偏贵,但并非是牛市结束的标志

资料来源:Wind、招商银行研究院

关于金价的预测,我们分别提供金价的极值位和预期价位供投资者参考。

首先,根据测算,黄金本轮牛市的极值位大概将处于2,530美金(具体计算方法可参考专题报告《三重利好下黄金牛市未完——写在金价逼近历史高点之际》)。

此外,我们认为2024年的宏观场景可能会类似于2019年,即“美国经济软着陆+预防式降息”的宏观组合。在此期间,黄金涨幅逼近20%。但考虑到黄金目前估值较高,且已经对宽松预期有所抢跑,我们认为黄金的全年预期收益可能会比2019年稍低。若以15%左右的预期收益进行计算,伦敦金在2024年或有望突破2300美金/盎司。

-END-

本期作者

陈峤 资本市场研究员

chenqiao426@cmbchina.com

刘东亮 资本市场研究所所长

liudongliang@cmbchina.com

风险提示:本文内容由招商银行股份有限公司提供,仅供参考,不构成任何业务的宣传推介材料、投资建议或保证,亦不作为任何法律文件。文中所包含的数据信息、观点、得出的结论和建议等仅供参考,也不做任何投资建议或收益暗示、承诺及担保。理财非存款,基金有风险,投资须谨慎。