从去年开始,不少公募基金公司开始积极布局商品期货ETF,旨在与股票、债券等资产形成互补,填补大类资产配置当中的空白。

那么问题来了,这些商品期货ETF是否真的能具备资产配置的价值呢?

目前A股市场上除了黄金ETF及相应联接基金外,还有白银、豆粕、有色金属以及能源化工等四类商品ETF。在这些大宗商品中,黄金具有较强的类货币属性,而其他几类商品则金融属性较弱。本文仅探讨黄金外其他商品ETF的配置价值。

本文通过数据分析后的经验结论是:目前上市的大宗商品ETF(除黄金)的长期配置价值并不明显。

(若无特别标注,本文所用的所有数据均截至2020年5月14日。)

1

当前商品ETF市场概况

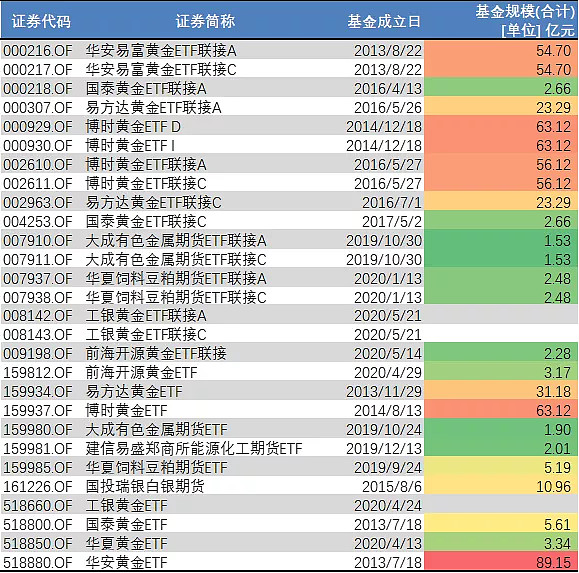

▼表1:当前公募市场大宗商品ETF现状

数据来源:Wind,某三方基金研究中心

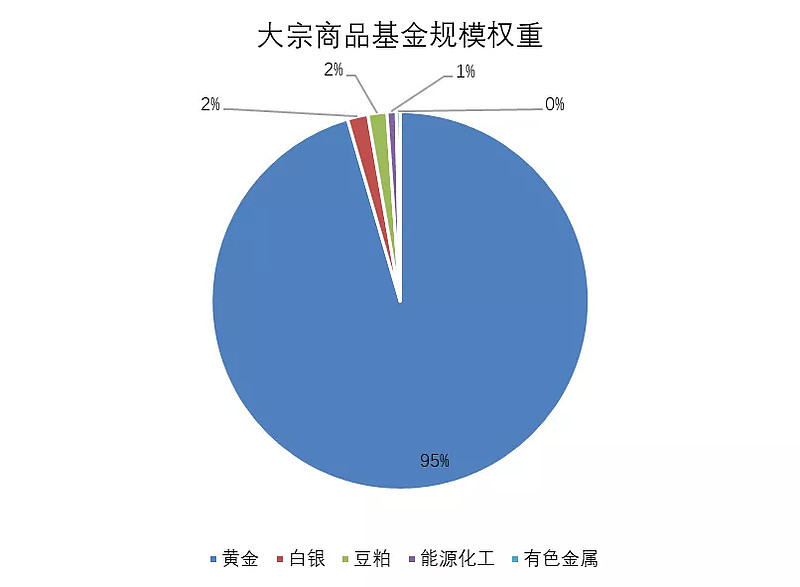

▼图1:当前公募市场大宗商品ETF规模分布

数据来源:Wind,某三方基金研究中心

小结:

目前市场上黄金相关ETF及其联接基金依然是公募大宗商品基金的绝对主力,无论从基金数量(70%)抑或是规模(94%)来看都占据绝对统治地位。

豆粕、能化以及有色金属等大宗商品ETF基金均于2019年成立,目前规模还比较小,且每一细分资产下均只有1家公司有相对应的产品,可选范围较为狭窄。

2

各大类商品ETF及其联接基金的业绩表现

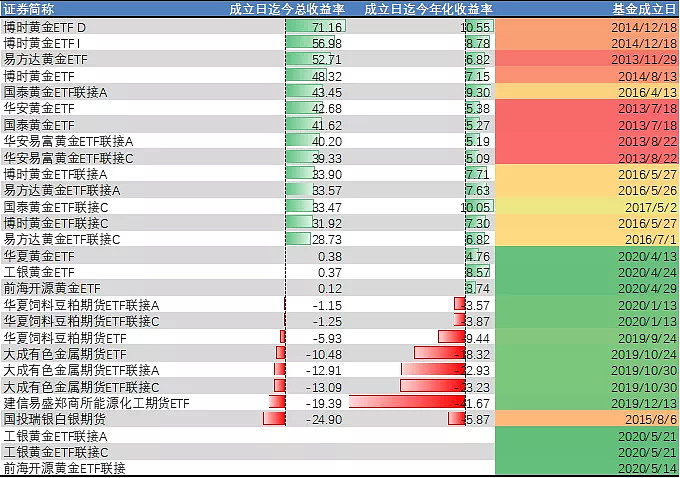

▼表2:当前中国公募市场大宗商品ETF成立日以来收益情况

数据来源:Wind,某三方基金研究中心

▼表3:海外典型大宗商品基金收益情况

数据来源:Bloomberg,某三方基金研究中心, 数据截至2020年6月5日

小结:

从各类商品基金成立以来的表现看,所有黄金ETF均取得正收益,所有非黄金的大宗商品ETF均取得负收益。

从年化收益的角度看,国内成立最早的黄金ETF联接为华安易富黄金ETF联接,2013年成立,成立迄今的年化收益为5.19%。而之后成立于2016年的易方达黄金ETF联接,国泰黄金ETF联接以及博时黄金ETF联接,其成立迄今的年化收益分别为7.63%、9.30%与7.71%。从目前存续的产品看,这几只以黄金ETF基金在至少4年的长期投资维度上给投资者提供了较好回报。

而反观其他国内大宗商品ETF,白银ETF于2015年8月成立,但迄今为止年化收益-5.87%,有色ETF联接A于2019年10月成立,迄今为止年化-22.93%,能化ETF 2019年12月成立,迄今为止年化-41.67%;豆粕ETF联接A于2020年1月成立,迄今为止年化-3.57%。不过除了白银外其他罗列的几只ETF或者联接基金的存续均未满1年,年化收益计算的说服力相对有限。

海外方面,景顺的基础金属ETF(有色金属)自2007年迄今累计下跌43%,年化收益为-4%。而以高盛全商品加权指数为跟踪标的的被动基金(原油为主)自2007年一季度末以来累计下跌83.30%, 年化收益-12.38%。

3

各种大宗商品的长期投资收益特征

前两节可以看到除了黄金和白银外,其余国内大宗商品基金迄今为止收益为负,但这或许并不足以说明其长期配置价值,因为即便是长期复合年化超过10个点的股票基金,也可能遭遇短期的巨大回撤(比如2018年)。

因此需要用更长期的数据来评估这类基金的期望收益。

首先考虑是用期货合约拼接数据作为大宗商品价格指标,但是期货合约有两个因素对拼接形成的时间序列有较大影响。首先是合约的交易量,不同的到期月份对应的交易量往往差别较大,从流动性上看只有主力或者次主力合约比较合适,其次是合约换月问题,由于不同商品的自身特点以及金融属性影响,期货合约会升水或贴水,使得直接对合约进行拼接会出现明显价格缺口,扭曲了真实的商品价格波动。

因此为了较为真实的呈现出大宗商品价格行情,本文在商品方面选用南华期货发布的商品指数作为观察对象。南华商品指数基于假设情景对主力合约做动态换月,并且考虑到了移仓占用的时间(5天完成),因而在目前市场已有指数中较为贴近真实的投资情况。

最后,为了较为合理的说明大宗商品的长期投资收益,本文采用滚动计算的方法,将收益计算窗口分别设定为1年、2年和5年,用近十年的数据逐日滚动计算年化收益。取所有结果的中位值作为观察对象的近似风险收益特征。

▼表4:部分商品指数与股债基金指数近十年滚动收益测试

数据来源:Wind,某三方基金研究中心

小结:

测试的大宗商品(除黄金)中仅豆粕体现正收益。

虽然豆粕体现出了正的年化收益,但其绝对值以及风险调整值(夏普)显著地不如A股普通股票型基金以及中长期纯债型基金。

因此近十年的经验数据显示:若仅从单一资产配置角度考虑,大宗商品(除黄金)的长期配置价值不如A股普通股票型基金以及债券型基金。

4

关于大宗商品(除黄金)长期配置价值的思考

从上一节的数据可知,从收益角度看在中国市场上大宗商品(除黄金)长期的配置价值似乎不明显。本文认为可能有以下两个原因:

1. 从预期现金流的角度看,股份公司集中生产资料创造利润并分红给股东,而债券对发行者索取定期票息。无论持有股或债都有获得预期现金流的逻辑基础。但大宗商品(除黄金)作为标准化的生产要素,其自身无法产生现金流,投资者获益的唯一手段是低买高卖。在以未来现金流折现的资产定价理论中,大宗商品(除黄金)并不具备定价前提,其长期价格更多受工业或农业生产周期影响。

2. 大宗商品(除黄金)价格受经济周期和产业链变迁的影响明显。比如有小股指之称的螺纹钢,其价格与房地产开工数据相关度较高,这主要是因为螺纹钢是传统基建的原料,当基建景气时扩大的需求会带动螺纹钢价格上行,而需求萎缩时其价格也会迅速下跌。在大宗商品交易中,投资者会根据周期或者产业面情况做多甚至是做空商品(以期货形式),不太可能在一轮“牛熊”周期中一直做多单一大宗商品。

股票价格虽然也会受经济周期影响,但优质的股票在下行期的回撤有较大概率能被上行期的回报完全覆盖掉,拉长了时间线看获得长期正收益的概率较大,但一些大宗商品价格并不具有如此特征,其向上和向下的幅度具有对称性。

举一个简单的例子,螺纹钢期货在2009年上市交易时,价格约3550元一吨,而2020年5月14日主力合约RB2010收盘价3445元,也就是说过了11年时间螺纹钢的价格在经历了一轮V型大反转后仍然低于初值,而沪深300指数最大成分股中国平安,在此期间价格从16.16元/股(前复权)上涨到了72.23元/股(前复权),年化收益率14.76%,充分体现了优质权益资产的配置价值。

综上,大宗商品(除黄金)作为标准化生产要素,其本身的价格主要受相关产业供需影响,其交易的核心在于博弈而非配置。大宗商品(除黄金)长期做多难以带来投资收益,而这与优质股票穿越牛熊的特征形成鲜明对比。

5

大宗商品的组合优化效果

当谈到资产配置价值时,除了收益外,另一个维度是从组合波动率层面来诠释的。也就是说即便大宗商品长期的期望收益为零,但如果其与股票资产或者债券资产构成长期负相关,则能够降低组合的整体波动,从而提高组合的风险调整收益。本节主要考察当前公募商品ETF的对应大宗商品是否能够改善股债组合的风险收益特征。

首先观察中国市场沪深300指数/中证综合债指数同公募商品ETF标的大宗商品指数的相关性

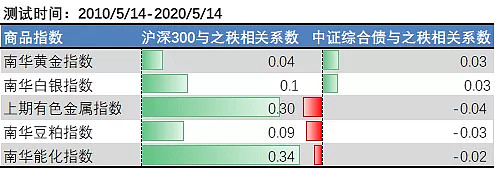

▼表5:商品指数与股债总体相关性

数据来源:Wind,某三方基金研究中心

▼表6:部分商品指数与沪深300的滚动相关性

数据来源:Wind,某三方基金研究中心

表7:部分商品指数与中证综合债的滚动相关性

数据来源:Wind,某三方基金研究中心

小结:

通过总体相关性与滚动相关性的测试数据,可以发现测试的大宗商品(除黄金)与沪深300均具备正相关性(其中豆粕相对较弱),而与债指呈较弱负相关性。

因此经验数据显示,目前市场上的大宗商品ETF(除黄金)或难以对股债组合做风险收益特征优化。

6

全文总结

本文主要描述了当前中国公募市场上商品ETF的现状和收益情况、商品ETF底层大宗商品在近十年的收益特征以及同股债的相关性。通过经验数据的呈现以及逻辑上的思考,得到的结论是:

不考虑黄金等金融属性较强的大宗商品的前提下,传统上作为工业/农业生产要素的能化、豆粕以及有色品种的长期预期收益有限,并且在长期时间范围内没体现出比较显著的对股债风险波动的互补,因而并不适合作为长期配置的标的。

另外一点需要注意的是,除了黄金外,其余所有现有大宗商品ETF均以期货合约为底仓,这意味着这些商品ETF并不是现货的完美替代,其价格走势除被现货的波动影响外,其他金融因素,比如期货合约升贴水和换月摩擦成本均会影响基金的净资产,使得其相对于以现货为底仓的产品而言具有更多不确定性。

总的来说,传统大宗商品ETF的长期走势依赖于作为其底层的大宗商品的商品属性,其价格变动背后牵涉区域以及全球相关产业的演变,具有较高专业性与复杂度。商品ETF的交易逻辑与股票型ETF或者债券型ETF不一致,并不太适合普通个人投资者长期投资。

本文中的信息基于已公开的信息、数据、资产管理人或其代表的现场路演或会议等沟通方式的记录等,对这些信息的及时性、准确性及完整性不做任何保证。本文件所载的意见、评估及预测不代表本人观点,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。