文章来源:小波思基;作者:bo姐。喜欢定投基金的小伙伴,记得关注小波思基哦~

导读:过去两年,“固收+”基金是基金市场的“新宠儿”,涌现出不少爆款基金。然而,在节后的大幅调整之中,一些“固收+”产品变成了“固收-”,基金净值出现了较大的回撤。“固收+”变成“固收-”也引起很多热议。应该咋看?bo姐分4个角度跟大家分析下……

“固收+”变“固收-”?

开头这里,我们先聊一点旁外话。

今天早上,bo姐在刷财经新闻的时候,看到一个怂人听闻的新闻。一些坏家伙网上卖有毒减肥药,已经被逮了。在这些减肥药中,添加了“西布曲明”等违禁成分。

说到让人震撼的,其实是它们的减肥药的生产过程,直接红红绿绿的胶囊。然后,手动简陋添药。

就这些玩意,在网上卖了5000万?哎……

bo姐想跟大家强调的,主要有两点。

第一,对于爱美、想减肥的小伙伴,别轻易在网上不可靠店铺买药。能不吃减肥药,就别吃那些。

第二,现在,电商购物越来越方便,图片也都P的很美。我们在网上购物的时候,要提高警惕啊。

接下来,我们回归正题,bo姐跟大家聊聊这几天很火的一个话题。

就是一些“固收+”基金,变“固收-”的事情,bo姐也看到一些写这类分析的文章,这是咋回事?

先看整体情况,Wind数据显示,截至4月12日,1516只主打固收+策略的产品中,实现正收益的有984只,占65%;35%的固收+基金出现亏损(以偏债混合型基金和二级债基为例)。

其中,亏损幅度较大固收+产品亏超10%。

贴下图,偏债混合型基金年内跌幅排名:

二级债基年内跌幅排名:

如果从春节之后来算,情况进一步恶化,超70%的“固收+”基金,节后至今收益为负。

以偏债混合型基金为例,在节后市场的大幅回调中,有6只基金节后亏超10%,77只节后亏超5%。

偏债混合型基金节后至今跌幅排名:

二级债基节后至今跌幅排名:

年初至今、节后至今,回撤最大的主打固收+策略的产品,是宝盈融源可转债债券。

连续两个跌幅第一,小老弟咋回事?

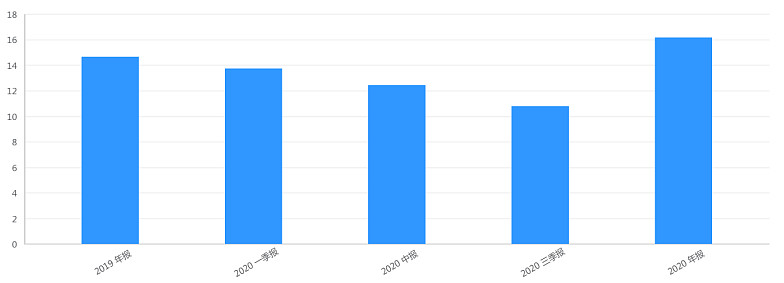

以宝盈融源可转债债券A为例,资产配置来看,股票仓位一直没超过20%,年报股票持仓16.17%。

大跌的锅主要出在债券配置上,组合中债券占比78.48%,其中可转债占债券组合中净值比95.6%。

因为可转债跟股市的涨跌更紧密,所以,基金在节后跌幅较大。实际上,节后不少可转债基金回撤都很大,就是这个原因。

不过,宝盈融源可转债债券是其中最能跌的。

聊聊bo姐的4个思考

“固收+”变成“固收-”,也引起一些小伙伴的热议。

要知道,现在固收+已经成为了日常理财的常规选择,在购买时认为“攻守兼备”,预期年化超5%。

那么,这种固收-的情况,应该咋看?对这个问题,bo姐分4个角度跟大家回答。

第一,节后至今市场波动较大。

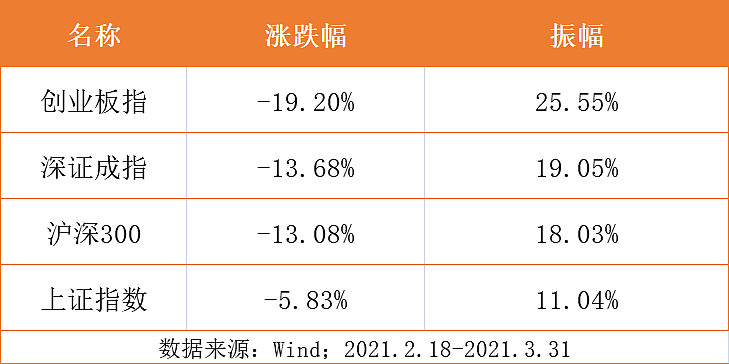

节后以来A股巨幅波动,以沪深300指数为例,短短十几个交易日,从5900点跌到最低4900点。

从图中可以看出,同期市场指数波动剧烈。

至于节前疯狂抱团的“茅”类股,跌幅就更大了,跌30%以上的不在少数。

权益市场波动太大,给固收+策略的执行带来一定的烦恼,也是节后固收+基金回撤大的主要原因。

第二,固收+基本达到了预期目标。

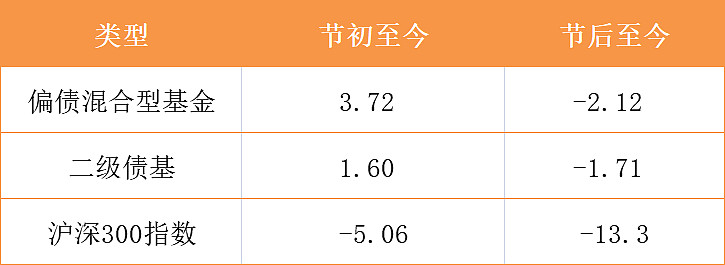

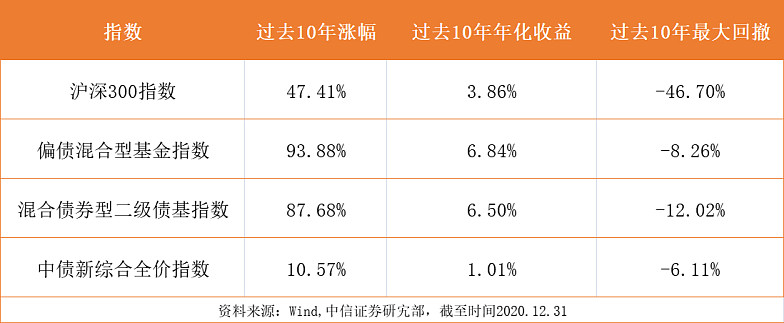

从平均收益来看,bo姐跟大家做了一个数据表格。

实际上,如果我们和同期的沪深300指数相比,主打固收+策略的产品已经达到了预期的策略目标。

偏债混合型基金,权益资产配置比例不超过30%。遇到节后市场大跌,出现一定回撤其实很正常。

再看二级债基,二级债基的权益资产配置比例不超过20%,相应的节后回撤小于偏债混合型基金。

毕竟,投资的本质是一份风险一份收益。回撤较大的二级债基,主要是可转债基金。

第三,收益的分布不均衡性。

再看第三个原因,收益的不均衡性。

大家所热议的“固收+”变成“固收-”,在时间跨度上,其实并不完整。

一位顶流基金经理,也在四季报中这样写过:

从单个公司来看,市场可能对某个公司在一个阶段冷落,一个阶段又富有热情。然而从长期来看,“市场先生”基本能准确的反映一个企业的价值。

实际上,不管是债券基金,还是股票型基金,或者偏债混合型等固收+基金,都有一定的涨跌周期。

就是说,有些年度收益高,有些年度表现平平。

bo姐做了一张表格,大家可以看下。

分年度来看,我们可以清晰的看到,小到货币基金大到股票型基金,都有收益分布不均衡的现象。

细分来看,固收+策略,相对权益市场波动小了很多,但波动小并不意味着没有涨跌周期。

我们回过头来看,过去两年,偏债混合基金每年收益都超10%,分别是12.74%、16.25%。但是在2016年、2017年,就表现相对平常。

所以呀,固收+产品年化收益可以达到5%-7%,但这并不意味着收益会均匀分布。有时候表现平常,有时候出色,最后,达成预期的年化收益率。

第四,长期来看,固收+策略可信度是很高的。

固收+策略,说带底,是资产配置上股债配置。这个策略看似简单,其实久经考验。

我们以过去10年为例,看看表现咋样。

从过去10年来看,偏债混合型基金指数、二级债基指数,年化收益最高。可以看到,固收+策略的年化收益大幅跑赢同期沪深300指数、中债新综合全价指数。

在年化收益提高的同时,固收+产品在最大回撤指标上,有了很大的优化。

过去10年,沪深300指数的同期最大回撤超46%,而同期偏债混合型基金指数以及二级债基指数,最大回撤分别为8.26%、12.02%。

最大回撤明显较小,波动大幅降低。

最后,bo姐跟大家总结一下呀:固收+基金采用的股债策略,搭配比例适当的情况下,能够显著的降低单一权益资产时面临的最大回撤,也就是资产的波动率。

额外的,因为收益分布的不均衡性,我们投资固收+产品时,尽量投资时间较长。比如3年、5年。

这样,有相当大概率取得不俗的收益。

如果总是在行情热点时去买入,在市场低潮时灰心割肉。那bo姐没得说,您是当之无愧的接盘侠。

文章来源:小波思基;作者:bo姐。喜欢定投基金的小伙伴,记得关注小波思基哦~

【风险提示】本文观点仅供参考,不构成任何投资建议及承诺。基金有风险,投资需谨慎。 $沪深300(SH000300)$ $小波思基低估值定投法 (CSI2038)$ $上证指数(SH000001)$