今天推送的是

九维狐

的策略周报。

每周周日我会给大家复盘一下上周的市场。

市场回顾

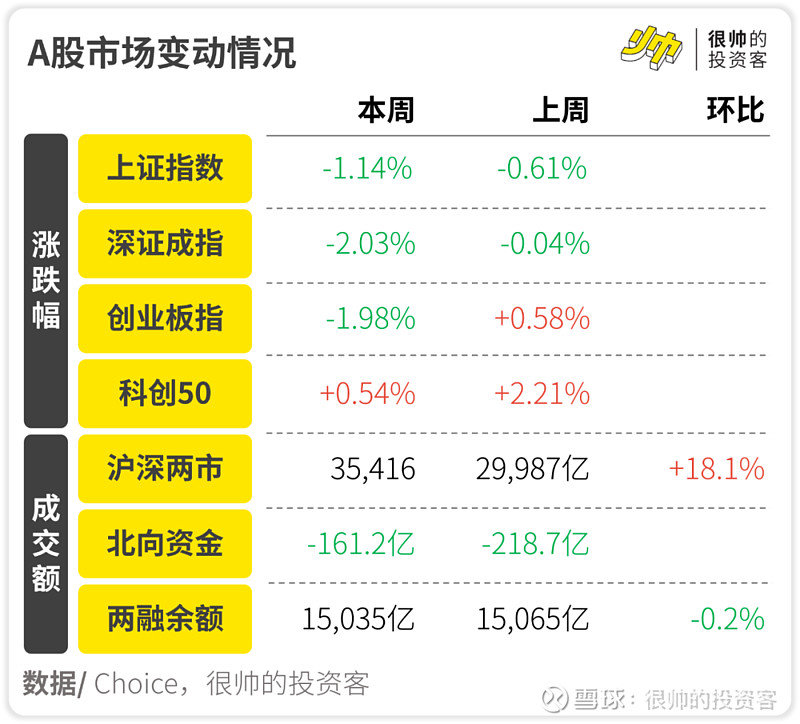

先来看看指数和交易数据——

陆家嘴论坛上,潘行长给货币政策指了一条明路。

最重要的是下面这段表述——

今年主要经济体货币政策逐渐转向,美元升值动能减弱,国内外的货币政策周期差趋于收敛。这些因素共同作用,有利于保持人民币汇率的基本稳定和跨境资本流动平衡,扩大我国货币政策的操作空间。

这段话验证了市场对货币政策的猜想。确实,今年咱们央行扛着不降息,是有对汇率稳定的考量。如果央妈早于联储降息,可能会对汇率构成一定的压力。

那么,等联储9月开始降息后,中国货币政策的操作空间就打开了。

四季度降息可期。

市场还是要等一等的。

我们觉得,目前市场期望看到的政策和央妈可以操作的政策之间还存在着差距。

在货币政策没有明确落地前,市场还是要熬一熬的。

这段煎熬期内,保持高防御性的仓位至关重要。

️ 指标情况

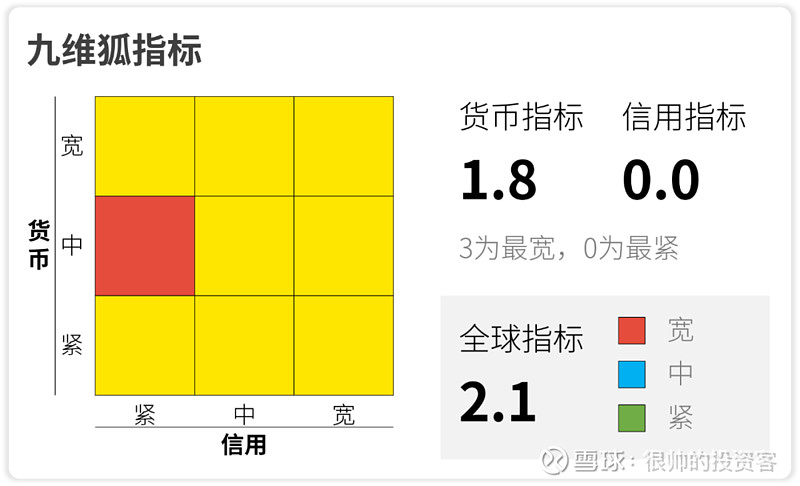

目前货币、信用和全球指标如下——

货币指标:1.8

在降息预期落空后,银行资金利率略微收紧,货币指标跌到了2以下。

4月底政治局会议的表述「要灵活运用利率和存款准备金率等政策工具」,从提出到现在,已经落空了两个月了。

未来不仅要看7月政治局的表态,还要看央行跟进的态度。

目前对降息降准类的全面性货币宽松政策,市场预期可以说是很低了。

信用指标:0.0

5月社融扭转4月的下跌,新增2.1万亿元。

社融存量增速微微恢复,由8.3%上升到8.4%。

细看分项,2万多亿的新增里面有一半以上是新发政府债券,非政府拉动的信贷需求还是很弱。

社融未来的慢慢修复,能把信用指标带出0的位置。

不过下半年走出紧区间就很难了。

全球指标:2.1

6月的全球交易指标微跌到2.1。

金融环境指数还是特别的松。

联储降息预期的变化对金融环境影响越来越小。

高仓位海外投资问题不大。

⚔️ 定投操作

本期继续暂停发车,等待时机。

再次提醒:如果设置了权益定投的话记得取消。

调仓方面不用我们自主操作,投顾组合会帮忙调仓的。

另外,也提醒下:投资股票等风险资产,自然还是尽量用长期资金的好。

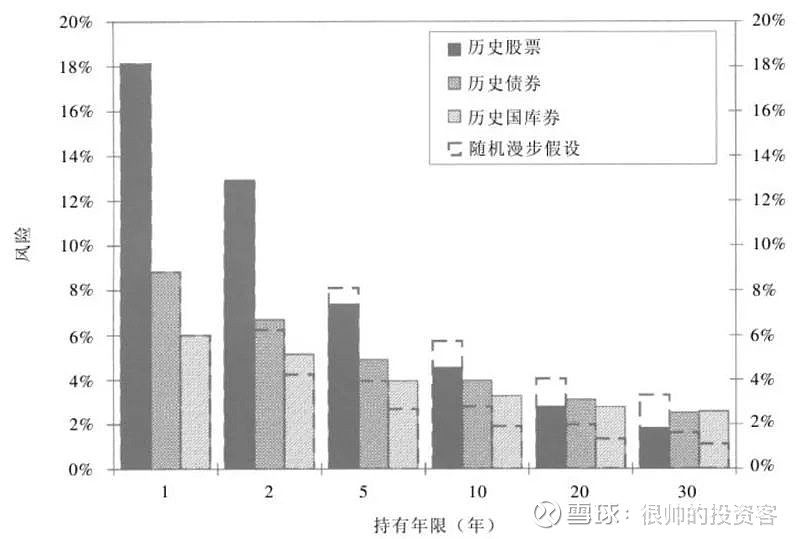

学术上来看也是有依据的——

Wharton的教授Jeremy J. Siegel在《Stocks for the long run》一书中统计了过去200年股票、债券和国债的风险(用的是标准差),发现如果持有期限足够长(20+年),那么持有股票的风险反而更小。

图/《Stocks for the long run》

「Greed is good.」

⚠️ 风险提示:外围风险加剧市场波动;策略模型失效。

免责声明:以上方案仅为示例,投资者应根据自身的资金情况、风险承受能力,合理安排投资计划。市场有风险,投资需谨慎。投顾机构不保证以上基金投资组合策略一定盈利以及最低收益,也不做保本承诺。